英伟达三季度财报解析 - 全线超预期

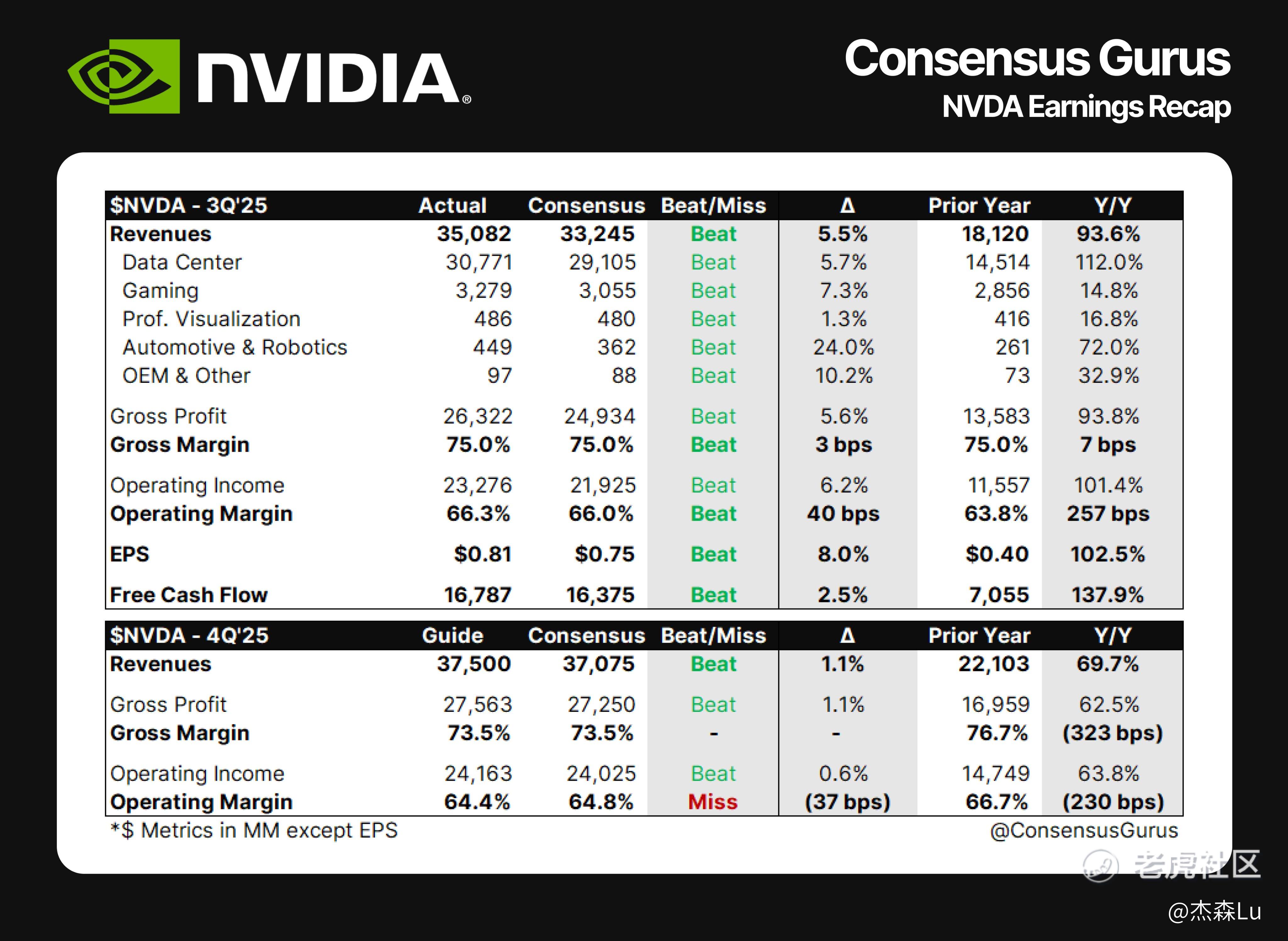

英伟达(NVDA)刚刚公布了2025财年第三季度财报,关键数据全面超预期:

-

营收:35.08亿美元 vs 市场预期33.25亿美元

-

每股收益(EPS):0.81美元 vs 预期0.74美元

-

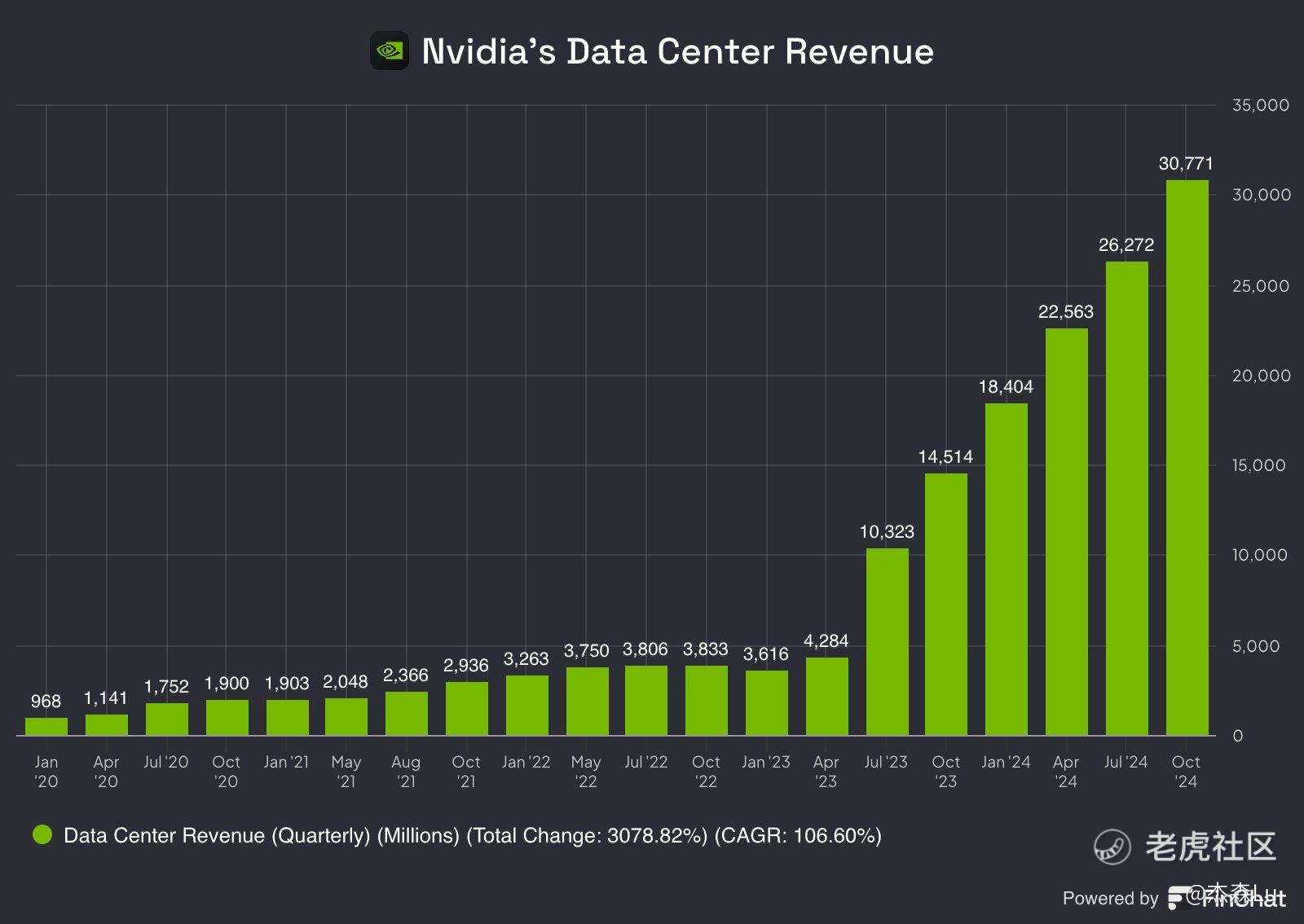

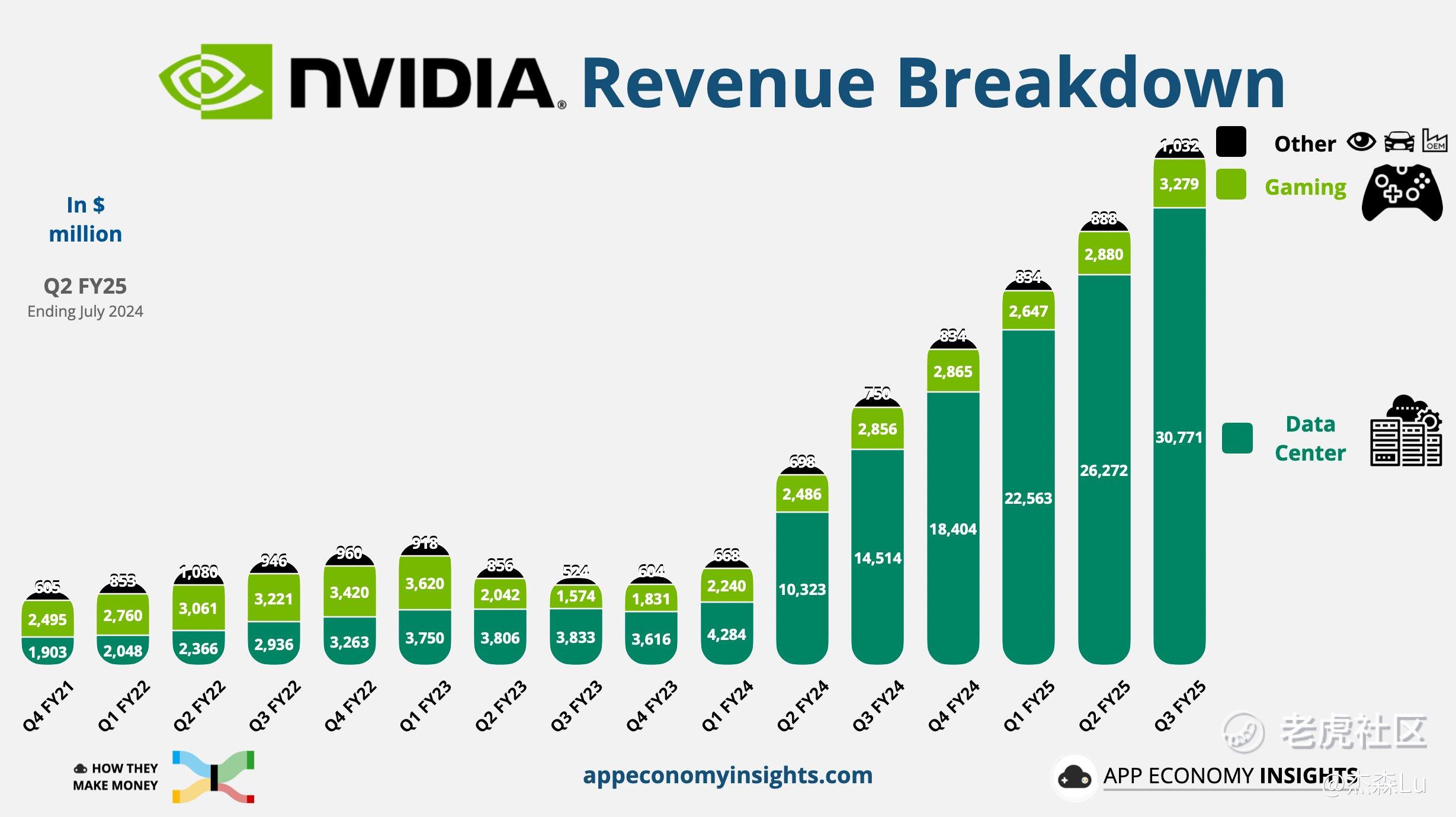

数据中心营收:30.8亿美元 vs 预期29.14亿美元

-

毛利率:75%

-

净利润:23.28亿美元 vs 预期21.9亿美元

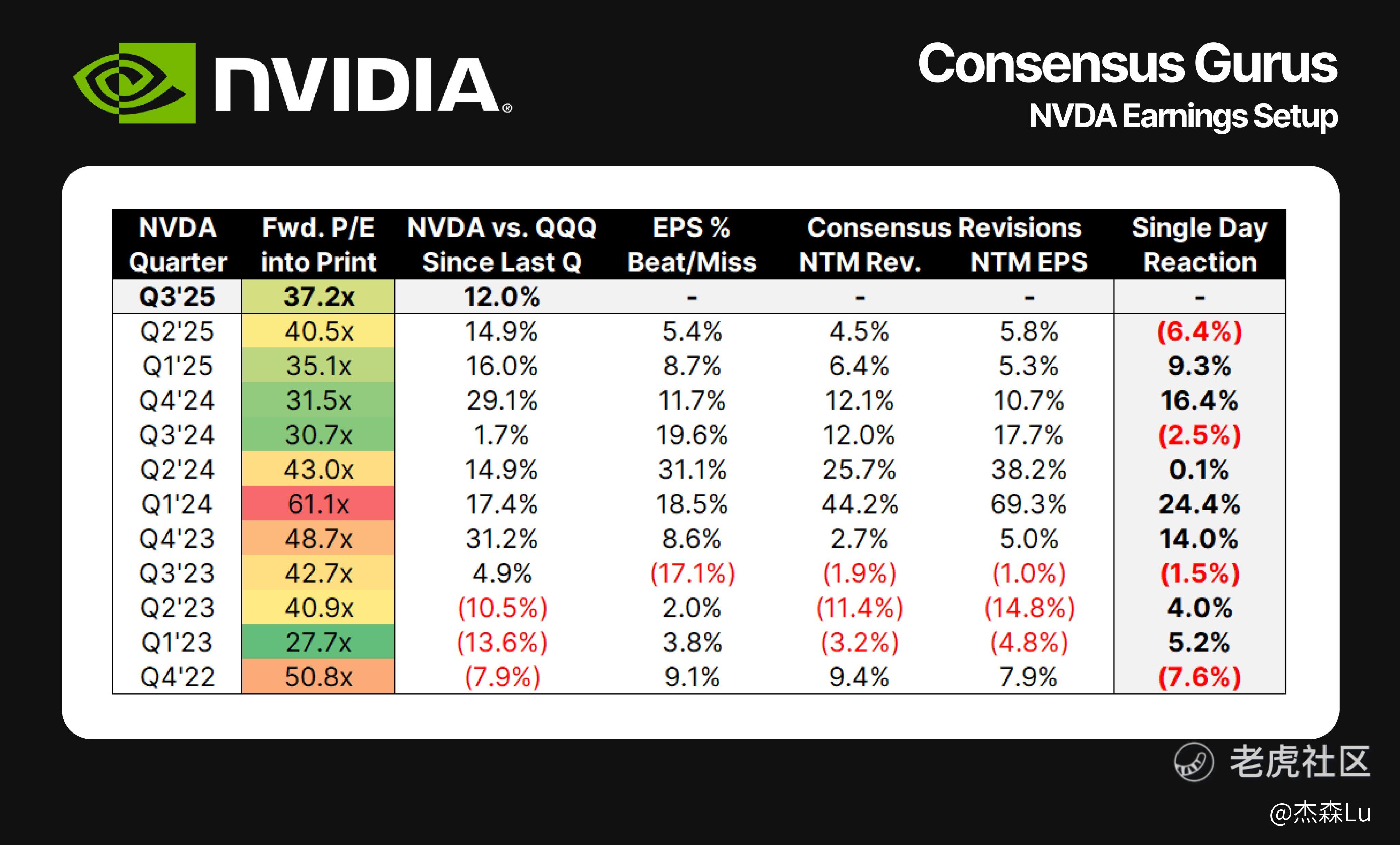

尽管成绩亮眼,股价在盘后却小幅下跌。市场反应冷淡的原因或在于财报的“好”已被提前消化:过去几个月,随着股价的迅猛上涨,分析师们不断上调预期,导致此次财报的“Beat”幅度显得不足为奇。此外,公司对下季度的业绩指引略显保守,预计营收为37.5亿美元上下2%(即36.75-38.25亿美元)。相比之下,华尔街分析师的平均预期为37.03亿美元,而一向“乐观过头”的高盛则预计39亿美元。这也为股价带来一定压力。

完美财报背后的隐忧

从数据看,这份财报仍称得上完美。黄仁勋再次证明了英伟达的强大执行力,我在年初给的120美元目标价早已突破,我个人依然看好英伟达到明年冲击160-180美元。短期来看,年末可能回调的风险较小。毕竟,没有基金经理会在年底向投资者坦白:

-

我没有英伟达的持仓。

-

我卖掉了唯一的AI“金铲子”。

对于“英伟达市值第一是否意味着见顶”的疑虑,可以参考苹果:登顶后其市值依然翻了数倍。

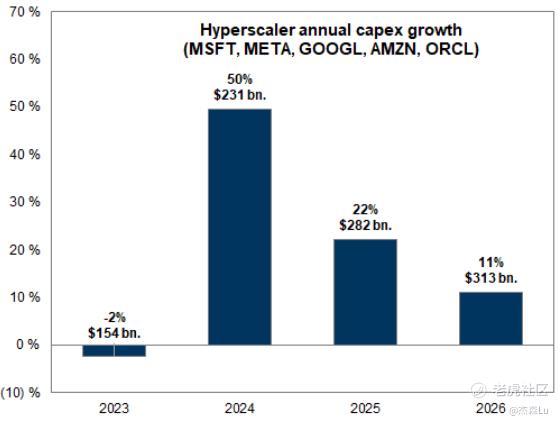

不过,从明年开始,英伟达所面临的挑战会逐渐加大。我年初曾提到,AI支出的第一个周期为3年,从2022年Q4开始,预计持续至2025年Q4。尽管巨头们明年还会继续加码AI,但下半年市场可能会更加注重投资回报。如果投入未见明显成效,数据中心业务的续费需求可能受到抑制。

此外,英伟达的估值已开始显现压力。从最近几次财报前后的P/E(市盈率)变化来看,市场逐步调整对其长期增长的预期。明年,公司需要说服投资者当前的收入水平是可持续的。同时,注重增长的投资者或许会被注重价值的资金所取代。这种从成长股到价值股的过渡,曾发生在苹果、微软甚至META身上。由于英伟达在三大股指中的权重较大,即使股价不出现大跌,也可能经历震荡期,以消化此前的高增长。

AI:下一个长期主旋律

AI是继云服务之后科技领域最重要的革命性突破,而AI相关的优质标的并不多。正因如此,你会看到像PLTR、ALAB这样的公司估值高得离谱,吸引资金疯狂涌入。资金在寻找AI之外的方向时甚至转向了能源、工业股乃至核电股。而科技巨头们也在全力开发更智能的AI解决方案,这场博弈终究是算力和数据的游戏。(我也提到过为啥看好AMZN还有一直持有的META)。

未来3-10年,市场的焦点仍将是AI。尽管可能经历泡沫化和随之而来的估值调整,但新希望也会不断涌现。作为科技行业唯一的算力霸主,英伟达凭借其显卡技术和数据库优势,已成为众多巨头AI布局的核心伙伴。

即便最悲观的假设——巨头们在后年减少支出,英伟达的收入大幅放缓——我仍认为收入断崖式下跌的可能性不大。因为:

-

世界500强企业几乎都需要数据库支持,云服务的蛋糕远未分完。

-

英伟达只要保持技术领先地位,赚取B端收入将依然如同饮水般简单。

科技巨头们要么开发自己的芯片自给自足,要么继续向英伟达“交租”,管理层不可能向股东承认AI投资失败、血本无归的事实。

投资理念:做一个乐观的长期主义者

在科技圈出现新风口之前,AI将继续主导市场的资金流动,无论是风投、创业公司、上市公司还是科技巨头,都将围绕这一赛道展开竞争。未来5-10年甚至更长时间,人工智能都将是主旋律。即便出现泡沫,也会为下一次突破埋下伏笔。

我的投资理念自2020年3月抄底熔断以来从未改变: 做一个乐观的投资者,做多美股,做多科技,长期持有优秀的公司。

英伟达,再一次让我相信这个信念是正确的。

$英伟达(NVDA)$ $GraniteShares 2x Long NVDA Daily ETF(NVDL)$ $三倍做多半导体ETF-Direxion Daily(SOXL)$

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 再放些水吧·10:11英伟达确实很强,但要留意估值压力点赞举报