健康160赴港上市:业务全景与价值洞察

在医疗健康行业蓬勃发展的大背景下,10月底,健康 160 国际有限公司再次向港交所递交了招股书,计划在港交所上市,此前,公司已经通过了证监会的上市备案。公司的招股书揭示了公司多方面的详细信息,为投资者和行业观察者提供了深入了解公司的窗口。让我们深入分析一下。

健康 160 国际有限公司自成立以来,一直致力于为用户提供全方位的医疗健康服务,通过不断整合资源、创新业务模式,逐渐在行业中崭露头角。公司以构建中国领先的线上线下一体化医疗健康服务入口为愿景,努力成为每个人最贴心的健康守护者。

公司在业务拓展方面取得了显著成绩。在医药健康用品销售领域,与众多优质供应商建立了长期稳定的合作关系,形成了广泛的销售网络。其批发业务覆盖了大量企业客户,零售业务也通过线上线下渠道触及了众多个人用户。在数字医疗健康解决方案方面,公司自主研发的平台吸引了大量医疗健康机构、医护人员和个人用户的参与,为各方提供了高效便捷的服务。例如,截至 2024 年 6 月 30 日,平台已连接超 33,700 家医疗健康机构,包括超过14,200家医院(包括3,363家三级医院)及超过19,400家基层医疗卫生机构,合作医护人员超 740,000 名,注册个人用户达 48.9 百万名,这些数据充分展示了公司在行业中的强大影响力和用户吸引力。

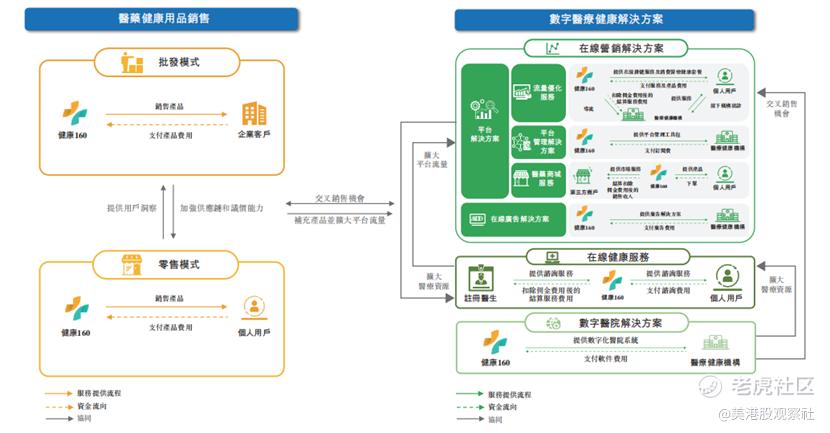

公司的主营业务主要包括医药健康用品销售和数字医疗健康解决方案两大板块。医药健康用品销售业务分为批发和零售模式。批发模式下,公司凭借稳健的供应链资源,从制药公司、分销商和供应商采购各类医药健康用品,然后销售给企业客户。在零售模式中,公司通过线上零售药店及第三方电商平台网店,将种类繁多的医药健康用品销售给个人用户。公司注重产品的选择和质量控制,利用先进技术和市场洞察力,为零售药店挑选受欢迎且质量优异的产品。

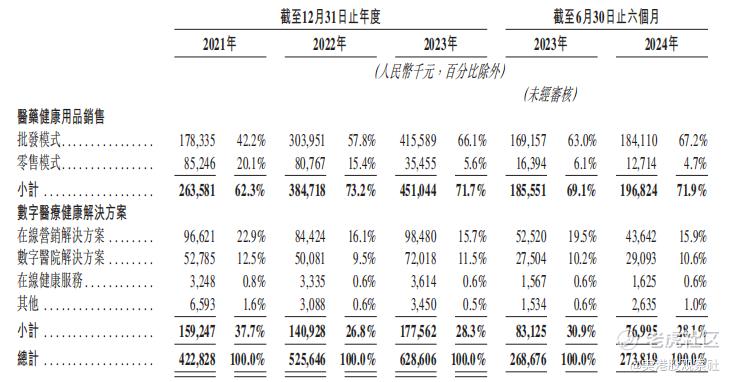

数字医疗健康解决方案涵盖了多个方面,为医疗健康行业的不同参与者提供了多样化服务。针对医疗机构,公司提供在线营销解决方案,包括平台及在线广告解决方案,帮助医疗机构提升品牌知名度、吸引患者,同时提供数字医院解决方案,优化院内疾病预防和管理以及信息系统建设。对于医护人员,公司提供在线健康服务平台,支持院外医疗健康服务,还提供患者管理工具包和个人品牌推广工具包,提升医护人员的服务效率和个人影响力。面向个人用户,公司通过一站式平台提供在线挂号、咨询、消费医疗套餐以及医药健康用品,满足用户在医疗健康领域的各种需求。公司的收入结构中,医药健康用品销售在 2021 - 2023 年、截至 2023 年 6 月 30 日止六个月及截至 2024 年 6 月 30 日止六个月的收入占比分别为 62.3%、73.2%、71.7%、69.1% 及 71.9%,其中批发业务占比较大且呈上升趋势;数字医疗健康解决方案同期收入占比分别为 37.7%、26.8%、28.3%、30.9% 及 28.1%,是公司收入的重要组成部分且保持一定增长。

财务方面,公司收入呈现增长态势,但盈利情况面临挑战。2021 - 2023 年、截至 2023 年 6 月 30 日止六个月及截至 2024 年 6 月 30 日止六个月,公司收入分别为人民币 422.8 百万元、525.6 百万元、628.6 百万元、268.7 百万元及 273.8 百万元,收入增长主要得益于业务规模的扩大和市场需求的增加。然而,公司在这期间处于净亏损状态,净亏损分别为人民币 152.4 百万元、120.1 百万元、106.2 百万元、24.8 百万元及 83.3 百万元,这主要是由于公司在业务扩张过程中投入大量资金用于研发、市场推广、服务优化以及平台建设等方面,导致成本费用较高。从毛利率来看,2021 - 2023 年及截至 2024 年 6 月 30 日止六个月,毛利率分别为 31.4%、22.5%、21.8%、24.8% 及 22.9%,毛利率有所波动,主要受业务结构变化、市场竞争以及成本控制等因素影响。净利率方面,由于持续亏损,净利率为负值,公司需要在未来进一步优化成本结构、提高运营效率,以实现盈利。

健康 160 具有一定的竞争优势。公司是中国数字医疗健康综合服务行业的领跑者之一,按多项关键指标计算在行业内排名领先,如 2023 年通过平台挂号数量、合作医院数量、合作三级医院数量及接入平台医护人员人数等方面均位居行业首位。公司为平台参与方提供广泛服务,涵盖医疗健康机构、医护人员、个人用户及第三方商户等,通过协同效应降低获客成本,增强客户黏性。公司的数字医疗健康服务平台深受欢迎,提供的产品和服务质量可靠,用户认可度高。此外,公司拥有全面便捷的医疗健康服务组合,满足患者在就医各环节的不同需求,研发能力扎实,有助于提升付费客户转化率,创造更多交叉销售机会,其管理团队富有洞察力和经验,具备跨行业经验和商业洞察力,能够引领公司在复杂的市场环境中不断发展。

中国医疗健康行业前景广阔。根据弗若斯特沙利文的资料,中国医疗健康行业市场规模从 2017 年的人民币 65,213 亿元增长至 2023 年的人民币 109,985 亿元,预计到 2030 年将达到人民币 215,083 亿元,2023 - 2030 年复合年增长率为 10.1%。行业的增长动力主要包括人口老龄化加剧、居民健康意识提升、政府对医疗卫生事业的持续投入以及技术创新推动等因素。在竞争格局方面,医药健康用品批发及零售市场竞争激烈且分散,大型国有企业和上市公司占据一定优势,但中小型企业也凭借特色服务和灵活经营分得一杯羹。数字医疗健康综合服务行业正处于快速发展和变革期,市场参与者众多且多元化,包括专注于不同细分领域的企业,如提供云医院平台、数字药品销售平台等服务的企业,竞争焦点逐渐转向技术创新、服务质量和用户体验。

估值方面,在2023年11月28日的E轮融资中,LSJC Holdings以5000万元的投资额获得公司1.72%的股权,对应的估值是29.07亿元,对应滚动PS倍数为4.6倍。公司的可比上市公司包括阿里健康、京东健康、平安好医生等,它们的估值区间在1.4-3.3倍,中位数为2.0倍,相比较而言,健康160上次融资时对应的估值相对较高。此次上市,公司的估值可能面临一定的挑战,投资者可以保持关注。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 短线机遇·2024-11-20关注中👍点赞举报