药王放了个大

MNC为了对冲重磅产品的销售峰值可以有多拼?

别人拼不拼不知道,但当今药王的拥有者默沙东是拼了。K药的核心专利将于2028年到期,为了延缓K药的专利悬崖,默沙东先是All in了“IO+ADC”组合布局,花费大价钱引进第一三共、科伦博泰ADC管线,近期又为了抵御PD-(L)1/VEGF双抗的迭代,耗费不菲的资金拿下礼新医药PD-1/VEGF双抗权益。

如今,默沙东又为K药开辟了“新战场”。11月19日,默沙东宣布皮下注射剂MK-3475A治疗转移性非小细胞肺癌(NSCLC)关键性三期MK-3475A-D77的结果,与静脉注射剂K药相比,MK-3475A治疗组达到药代动力学终点上的非劣性,并在未来公布更全面的数据与监管机构共享,预计该试验将支持所有实体瘤的适应症。

“卷剂型”并不是只有K药一家的策略,在K药之前,罗氏的T药(阿替利珠单抗)皮下注射剂型便获得FDA批准。除此之外,BMS、恒瑞医药、百济神州、君实生物等PD-(L)1玩家均有对此布局。而这也不是PD-(L)1独有的现象,近日第一三共与韩国生物技术公司Alteogen合作,开发Enhertu的皮下注射版本。

那么,皮下注射剂型到底有何魅力之处?

01 皮下注射的知识点

皮下注射的优点显而易见,主要围绕患者依从性和延长产品专利期两个方面:

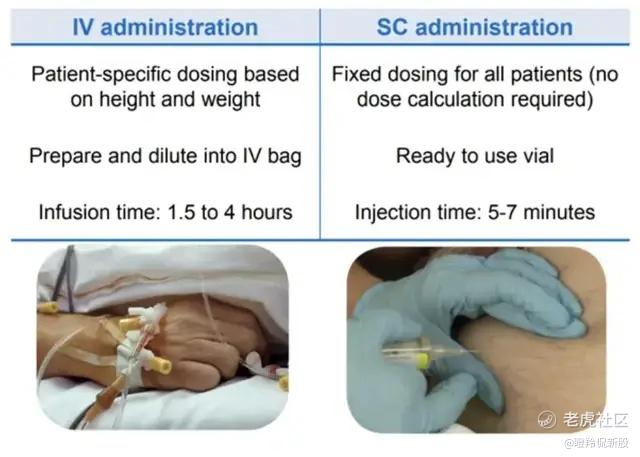

1)对比传统静脉注射剂型,皮下注射制剂作为一种即用型制剂,在注射时间、患者依从性等层面存在显著优势。比如静脉输注剂型一般需要的30-90分钟,而PD-(L)1皮下注射制剂2-7分钟内即可完成给药,极大缩短了过往静脉注射的给药时间;

2)开发皮下注射剂型能够有效延长药物专利,以罗氏CD20利妥昔单抗为例,该药物在2018产品专利到期,2017年其开发了利妥昔单抗和透明质酸酶的组合物(利妥昔Hycela),新剂型只需要5-7分钟完成皮下注射,而利妥昔Hycela专利保护期至少延长至2030年;

从静脉注射到皮下注射,具体的难点是如何实施的呢?

皮下注射制剂开发的关键难点是给药体积限制所带来的挑战,由于要考虑注射速度、注射部位、个体患者特征(疼痛感觉敏感性)等多方面因素,通常皮下给药最大注射量约为1-2 mL(以1.5ml以内最佳),要想和静脉注射制剂达到相同的给药剂量就往往需要制备高浓度的蛋白制剂,而高浓度蛋白溶液则往往会带来稳定性差、高粘度、蛋白溶解度、蛋白降解和聚集等问题。

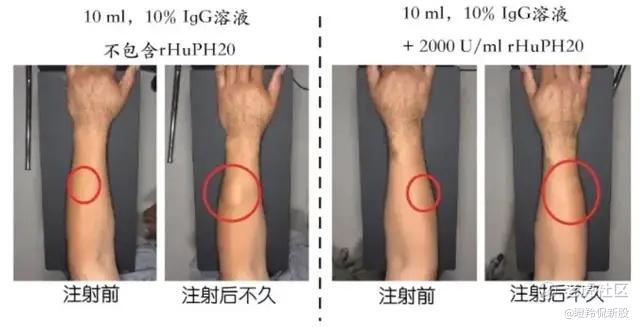

目前主流的皮下制剂所用到的一种物质——透明质酸酶,治疗性抗体与透明质酸酶的复方制剂能够在几分钟内给予大体积、高剂量的生物制剂来解决难以开发成高浓度制剂的难题。

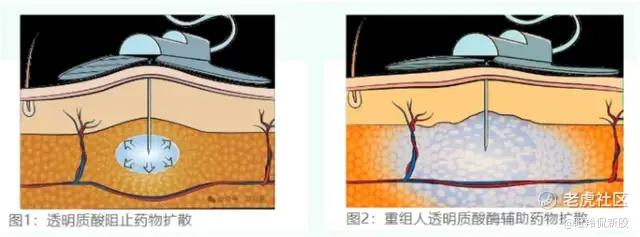

(图源:上海艾伟拓医药)

透明质酸酶,不仅可以显著增加皮下给药的最大注射量,同时可以采用局部注射的方式对透明质酸进行水解,从而降低细胞间质粘性,实现顺利给药。透明质酸存在于人体皮下间隙,作为液体流动的一个屏障,透明质酸酶可通过在注射部位局部暂时清除该屏障,药物可进入皮下间隙并分散,24小时之内透明质酸即可在皮肤下恢复。

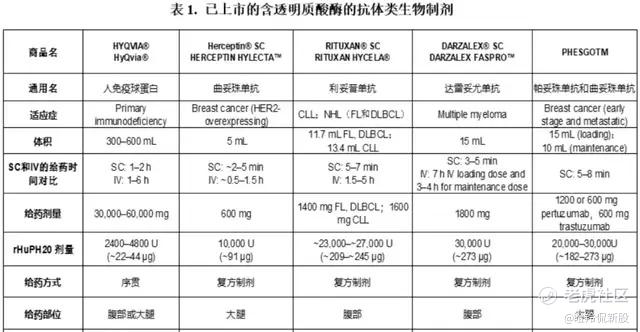

目前,已经有多款含透明质酸酶的生物制剂获得上市批准,其中不乏有因皮下注射剂型的上市而加速产品放量的品种。

(图源:Biologics CMC) (图源:Biologics CMC)

02 皮下注射“卖水人”Halozyme

起源于圣地亚哥的Halozyme公司,其旗下的ENHANZE技术平台被投资者、媒体称之为“专利提款机”。

早在1940年开始,动物源PH20透明质酸酶已被用于增加其他注射药物或液体的吸收和分散。Halozyme公司的ENHANZE技术平台核心是一种专有的重组人透明质酸酶(rHuPH20),rHuPH20是通过基因重组技术人工合成的人源性透明质酸酶,解决了过往动物源性透明质酸酶制剂导致人过敏反应的问题。

在rHuPH20成为“专利提款机”之前,Halozyme公司也曾遭遇过大的挫折,其将聚乙二醇化的rHuPH20(PEGPH20)的适应症布局扩展到了胰腺癌,其设计逻辑是将PEGPH20作用于肿瘤微环境,用于破坏致密肿瘤组织中的透明质酸,使化疗药物更容易进入。2019年,Halozyme宣布PEGPH20在一项针对胰腺癌的3期HALO-301试验中未能达到主要终点,PEGPH20联合吉西他滨、白蛋白结合型紫杉醇治疗组相比单独使用吉西他滨、白蛋白结合型紫杉醇对照组mOS未见明显改善。

经历挫折重整后,Halozyme公司快速调整战略,利用专有的ENHANZE技术平台优势赋能合作伙伴,在收取授权费用的同时,以在合作开发管线达到里程碑或上市后收取源源不断的分成费用。

公司收入角度来看,Halozyme从2014年开始产生特许权使用费收入,2021年以前一直徘徊在1亿美元以内,而2021-2023年公司此项收入为2.04亿美元、3.6亿美元和4.48亿美元,呈现逐年稳步上升的态势。

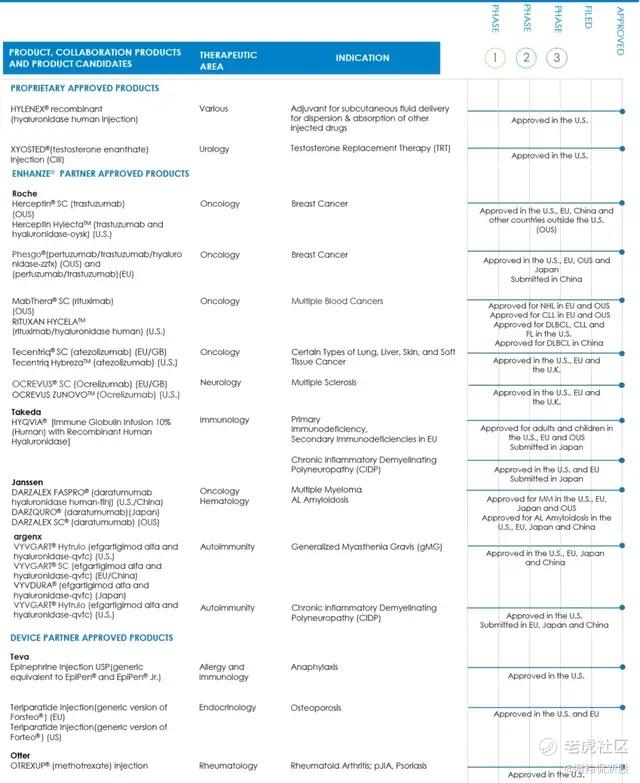

从下表也可以看出,与Halozyme合作并成功推动产品上市的有多家巨头,包括罗氏、强生、武田、Teva等,合作的产品包括前面提到的T药皮下注射版、达雷妥尤单抗皮下注射版、利妥昔单抗皮下注射版等等。

Halozyme能够取得如此迅猛的业绩成长,很大程度是与“强生大哥”达雷妥尤单抗的相互成就,2019-2023年其销售分别为29.98亿美元、41.9亿美元、60.23亿美元、79.77亿美元和97.44亿美元(达雷妥尤单抗皮下注射剂型2020年上市)。

据Halozyme和强生的口径,达雷妥尤单抗取得迅猛增长,皮下注射剂型(DARZALEX FASPRO)的上市功不可没,其在上市后迅速被市场接受,市场份额不断攀升。据强生在2022年中的一场电话会上表示,在美国、欧洲市场,达雷妥尤静脉注射到皮下注射的转换率分别达到了85%、80%。

尽管达雷妥尤单抗的专利在2026年到期,Halozyme合作管线中仍有重磅炸弹潜力产品,如Argenx的艾加莫德,有望对冲收入下降的风向。

03 潜力药物通过皮下注射取得优势

展望未来,可以预见不少重磅药物可能通过率先开发皮下注射剂型取得市场优势。

海外潜在重磅炸弹中,最典型的案例莫过于强生的埃万妥单抗,近日公布的PALOMA-3试验结果显示(418位接受奥希替尼和铂类化疗治疗后或期间出现进展的EGFR突变晚期NSCLC患者),接受皮下和静脉组的ORR分别为30%和33%,中位PFS分别为6.1和4.3个月。同时皮下组与静脉组相比,OS更长,较少患者出现输注相关反应(13% vs 66%)和静脉血栓栓塞(9% vs 14%)。

皮下注射版埃万妥单抗不仅在剂型上对静脉版埃万妥单抗取得优势,PALOMA-3数据表明皮下注射版埃万妥单抗同样具备疗效和安全性上的优势,这为其日后冲击NSCLC一线治疗增添了筹码。

回溯国内,康宁杰瑞/思路迪2021年11月上市的恩沃利单抗也是一个典型的案例,该药物是全球首款皮下注射PD-L1单抗,其具备常温下稳定、注射部位限制少、皮下注射给药便捷等优势。2022-2023年恩沃利单抗销售为5.67亿元、6.349亿元,作为国产第6款PD-(L)1药物,能够在内卷的环境下第一年取得如此商业化成绩,除了其获批的适应症微卫星高度不稳定(MSI-H)或错配修复基因缺陷型(dMMR)不限瘤种的特殊性外,皮下注射剂型的优势功不可没。

国内不乏有大胆尝试的Biotech,一旦做出来便能取得“王炸”效果。

比如来凯医药,其率先在自主研发的LAE102的一期临床设计中加入皮下注射的给药方式,一方面其作为“减脂增肌”药物方便与GLP-1联用,另一方面也能够对比其与静脉注射的优劣,而全球ActRIIA这类靶点药物给药采用皮下注射,来凯医药还是第一家,若能够取得良好结果,那么很可能是差异化的同类首创。

另一个案例是康宁杰瑞,其率先试验HER2双抗ADC与PD-L1抑制剂组成的高浓度皮下注射复方制剂JSKN033,其首次人体临床数据入选了2024 SITC,是IO+ADC首次皮下注射的全新尝试。该数据显示:10例疗效可评估患者中,3例患者出现部分缓解,5例患者疾病稳定,疾病控制率(DCR)达80%;安全性方面,最常见的治疗相关不良事件是1级注射部位反应,同时未观察到剂量限制性毒性。

结语:K药皮下注射剂型的成功,给一众Biotech甚至MNC打开了全新的思路,一个小小的剂型改变,其带来的差异化优势有时候无可估量。日后,Biotech们在抗体药物开发层面大概率会更加重视皮下剂型,从而潜移默化实现肿瘤、自免药物的给药方式的变革。 $奥洛兹美医疗(HALO)$ $来凯医药-B(02105)$ $康宁杰瑞制药-B(09966)$

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。