英伟达财报来了!做空宽跨式策略该怎么玩?

美东时间11月20日盘后,AI芯片巨头—— $英伟达(NVDA)$ 即将公布2025财年第三财季业绩。

自OpenAI于2022年11月发布ChatGPT以来,英伟达股价一直在飙升。自那以来,英伟达股价已经飙升了超800%,市值超过3.5万亿美元,成功超越苹果稳居世界第一,同时也成为道指的一员。

展望第三财季业绩,市场普遍预计英伟达有望实现营收330.28亿美元,同比增长82.27%;每股收益为0.7美元,同比增长88.11%。这同时也意味着,公司将连续第六个季度实现创纪录的营收和利润。

据彭博一致预期,作为英伟达最最关键的业务——数据中心有望实现营收290.83亿美元,同比增长100.38%。这意味着该业务在公司收入中的份额有望继续扩大至88.06%,上季度这一数据为87.5%。

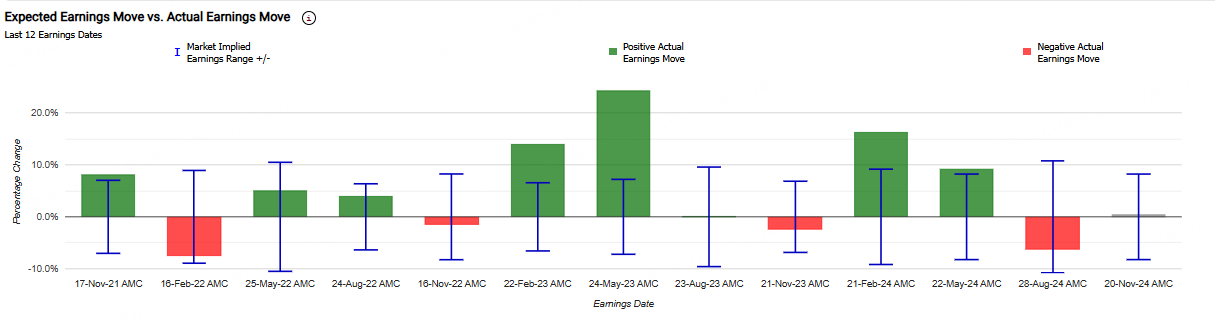

一些投资者似乎已经做好了迎接巨震的准备。据数据显示,当前,英伟达的隐含变动为±8.2%,表明期权市场押注其绩后单日涨跌幅达8.2%;对比来看,英伟达前4季度的绩后平均股价变动为±8.6%。

回测过去12个季度业绩日,英伟达在业绩发布当天上涨概率较高,约为67%,股价平均变动为±8.3%,最大涨幅为+24.4%,最大跌幅为-7.6%。过去七个季度,英伟达的涨跌幅为14%、24.4%、0.1%、-2.5%、+16.4%、+9.3%、-6.4%。

针对当下的英伟达财报行情,对于英伟达股价走势有不同预期的投资者,可以采用不同的策略。持股谨慎看多的投资者可以采用领式策略,想要做多或者做空的投资者可以使用价差策略,想要做空波动率的投资者可以使用做空宽跨式策略。

做空波动率策略:做空宽跨式策略

针对不想预测英伟达涨跌的投资者,投资者可以通过预测波动幅度从中获利。回看过去5个季度业绩日,英伟达股价平均变动为±8.6%,最大涨幅为+24.4%,最大跌幅为-7.6%。

根据规律,投资者可以用做空波动率策略,英伟达现价为147.7。投资者可以押注财报后,股价在131和170之间。

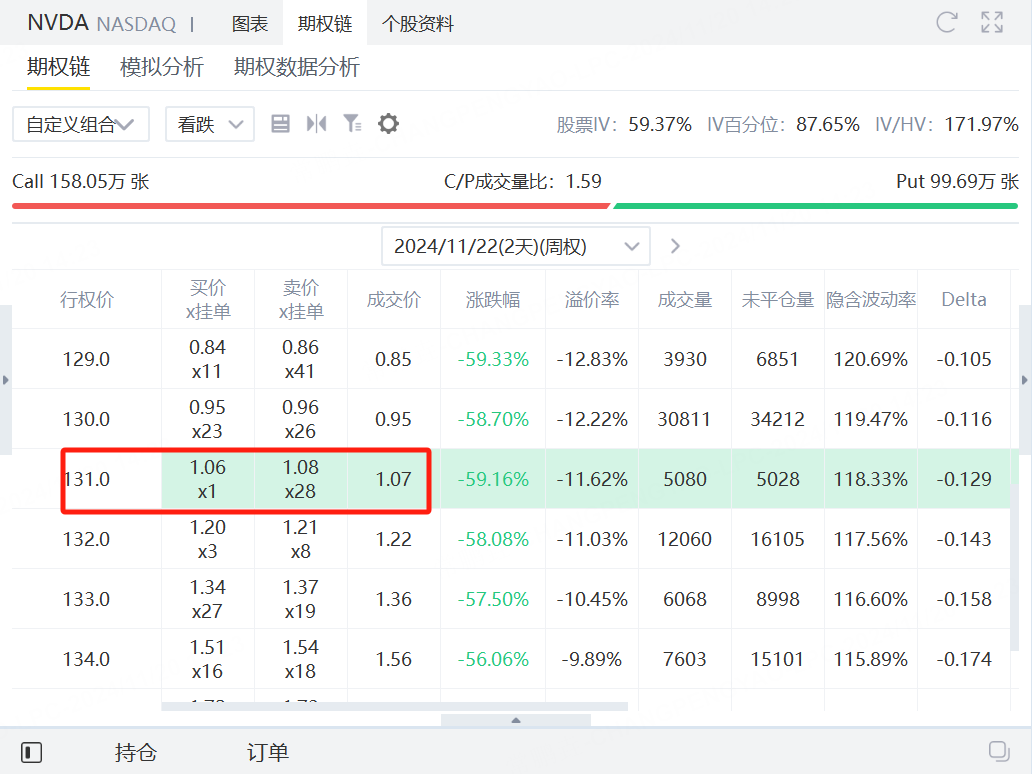

投资者可以卖出行权价为131的Put,获得107美元权利金。

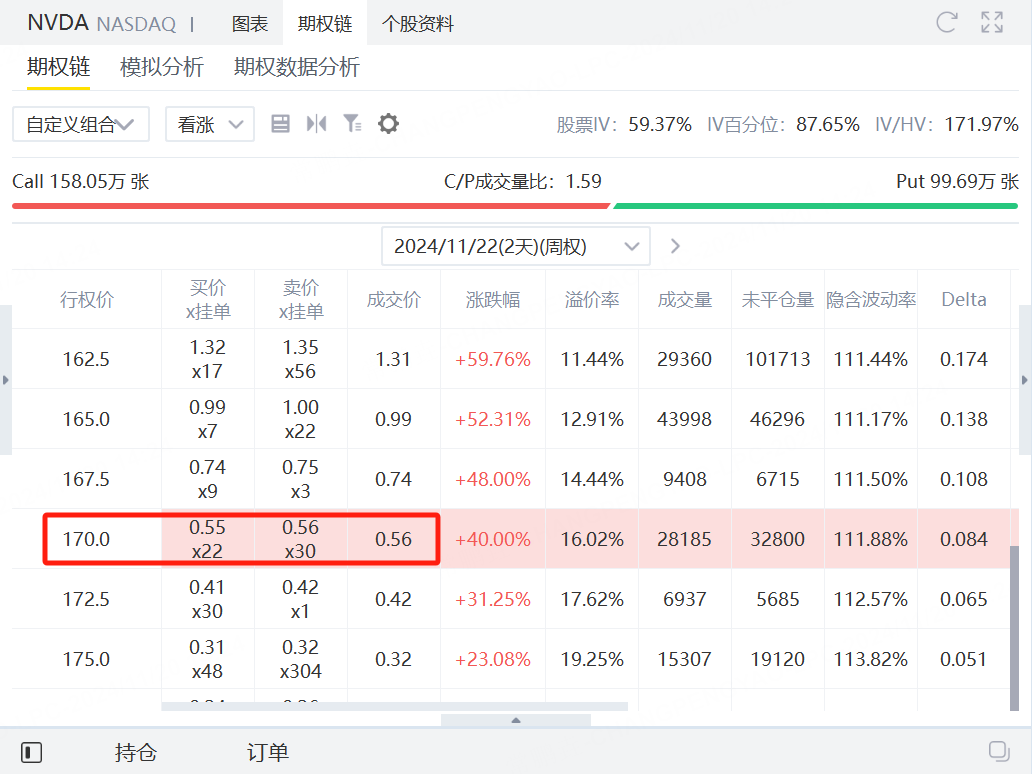

第二步投资者可以卖出170的看涨期权,获得56美元权利金。

策略构成

卖出行权价为131的Put期权

收取权利金:107美元

义务:如果股价低于131美元,必须按131美元的价格买入股票。

卖出行权价为170的Call期权

收取权利金:56美元

义务:如果股价高于170美元,必须按170美元的价格卖出股票。

总收入

卖出这两份期权,总权利金收入为:

107+56=163 美元

盈亏分析

假设到期时英伟达股价为S,分析不同情况下的盈亏情况:

1. 股价低于131美元

Put期权被行权:你需以131美元买入股票,实际成本为: 131−163=129.37 美元(权利金降低了买入成本)。

Call期权无效:你保留权利金。

盈亏:最终盈亏取决于股价低于129.37美元的幅度。

2. 股价在131美元至170美元之间

Put和Call期权均不被行权:两份权利金收入为利润。

总利润为:163美元。

3. 股价高于170美元

Call期权被行权:你需以170美元卖出股票,实际出售价格为: 170+1.63=171.63 美元

盈亏:超过171.63美元的部分会被损失(因Call被行权)。

盈亏总结

最大利润:当股价在131,170区间内时,利润固定为163美元。

盈亏平衡点:

下方:股价为129.37(跌破即亏损)。

上方:股价为171.63(超过即亏损)。

潜在风险:如果股价跌破131或大幅超过170,分别会因Put和Call的义务导致损失。

适合条件

该策略适合对英伟达股价波动范围有信心的投资者,认为其到期时大概率在131,170区间内运行,同时有一定承受风险的能力。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

这篇文章不错,转发给大家看看