五粮液旗下城商行,三闯港交所冲刺IPO!

摘要:员工年薪36.69万(欢迎关注闺蜜财经)

撰文|蜜姐

这是@闺蜜财经的第1634篇原创

近期,白酒龙头五粮液旗下的城商行——宜宾市商业银行股份有限公司(下称“宜宾市商业银行”),第三次向港交所递交招股书。

近年来,宜宾市行业银行因个人贷款不良率偏高,以及高薪酬等问题备受舆论关注。

01

背靠五粮液,上市跑得比同行慢。

依靠白酒企业的银行,并非宜宾市商业银行一家。

泸州银行和贵州银行相继在2018、2019年赴港上市,其背后的大股东分别是白酒龙头企业泸州老窖和贵州茅台。

宜宾市商业银行所在的宜宾市,有“白酒之都”的美誉,五粮液集团是市里重点发展的企业。

2006年底,宜宾市商业银行成立。其业务重点之一就是支持五粮液集团为主的白酒上下游企业发展。

2015年,宜宾市商业银行专门成立了白酒产业专业支行,针对开发了特色贷款产品等。比如,酒窖贷款,让白酒企业以其酒窖或原酒作为抵押取得融资。

到2021年底,宜宾市商业银行的注册资本增至39亿元,成为当时四川省内注册资本规模最大的市级城市商业银行,国有股权占比约为80.7%。

据招股书披露,宜宾市商业银行的最大股东为五粮液集团,持股比例为19.99%;以及宜宾市财政局,持股19.987%;宜宾市翠屏区财政局,持股19.98%;宜宾市南溪区财政局,持股16.94%。

目前,宜宾市商业银行已成立两家专业支行——五粮液支行和酒圣路支行,专门为白酒产业提供服务。

包括为五粮液集团及宜宾其他白酒企业提供便捷的支付结算服务;通过其“1+N”供应链金融模式,为五粮液集团的选定上下游合作伙伴及其他白酒企业提供量身定制的金融产品等。

2023年,宜宾市商业银行首次向港交所递交招股书,但连续两次失效后,仍未能如愿上市。

02

业绩增速放缓,业务“含酒量”不低。

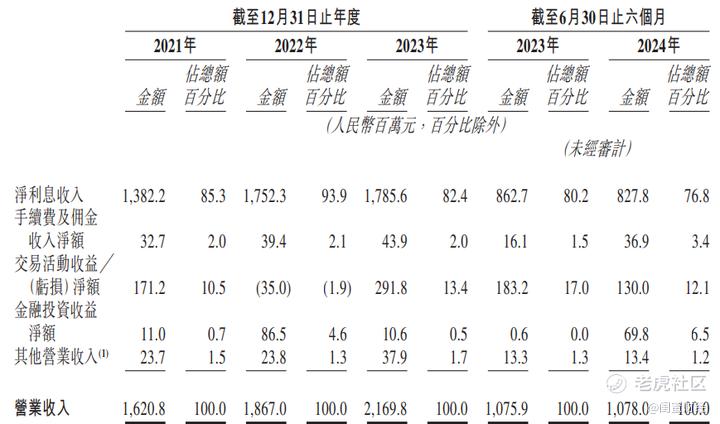

招股书显示,2021—2023年,宜宾市商业银行的营收分别为16.21亿元、18.67亿元和21.70亿元,同期净利润分别为3.28亿元、4.33亿元和4.77亿元。

2022、2023年,营收分别同比增长15.18%和16.23%;同期净利润分别同比增长32.01%和10.16%。

而到了今年上半年,其营收为10.78亿元,同比仅微增0.2%;净利润2.62亿元,同比增长仅为2.87%。较前两年业绩增速明显放缓。

分业务来看,其大部分营收主要来自于公司银行业务,期内营收占比均在70%已上。但在2021—2023年,该业务的营收占比超74%,今年上半年有所下滑,降至70.4%。

背靠五粮液,宜宾市商业银行的业务“含酒量”也较为明显。

比如,2021—2023年及今年上半年,其对五粮液集团上下游合作伙伴的贷款及垫款总额分别为7.35亿元、5.37亿元、14.75亿元和25.62亿元,分别占同期其向客户提供的贷款及垫款总额的2.1%、1.2%、2.9%和4.7%。

再比如,2021—2023年及今年上半年,其向五粮液集团上下游合作伙伴发行的银行承兑汇票余额分别为48.35亿元、74.67亿元、31.84亿元和37.73亿元,分别占同期其银行承兑汇票总余额的比例高达63.5%、65.4%、48.9%和50.0%。

03

向房地产业公司提供的贷款提升,个人贷款业务营收占比降低。

2021—2023年及今年上半年,宜宾市商业银行提供给房地产行业企业的公司贷款,分别为10.61亿元、15.75亿元、20.08亿元和21.25亿元,分别占同期其公司贷款总额的3.8%、4.6%、5.1%及5.1%。最近一年半,增长明显。

同期,这部分贷款的不良贷款率在降低,分别为1.42%、0.96%、0.77%和0.76%。

值得注意的是,宜宾市商业银行的个人贷款业务占比在持续降低。

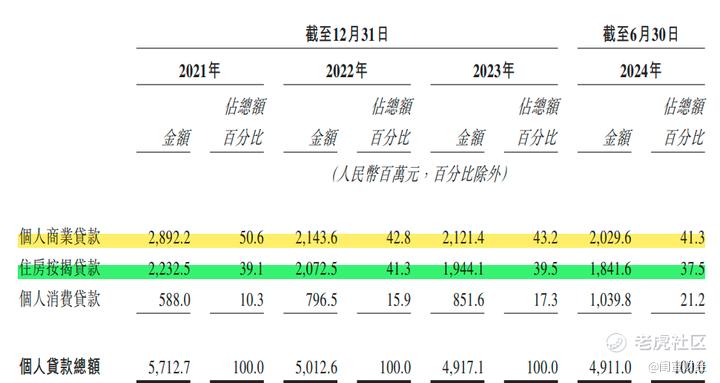

2021—2023年及今年上半年,宜宾市商业银行的个人贷款分别为:57.13亿元、50.13亿元、49.17亿元和49.11亿元,分别占同期客户贷款及垫款总额的16.1%、11.5%、9.6%和9.0%。

其中,个人商业贷款和住房按揭贷款均有所下滑,2021年分别为28.92亿元和22.33亿元,到2023年分别降至21.21亿元和19.4亿元。

住房按揭贷款方面,2021—2023年及今年上半年,分别占其个人贷款总额的比例为39.1%、41.3%、39.5%及37.5%。

值得注意的是,同期其住房按揭贷款的不良贷款率持续上升,分别为0.22%、2.03%、2.78%及3.04%。

招股书解释,其住房按揭贷款的不良贷款率的增加,主要是受多重因素对个人偿债能力的影响,如经济环境、房地产市场风险等。

此外,宜宾市商业银行向零售银行客户提供个人消费贷款的占比逐年提升。

2021—2023年及今年上半年,其个人消费贷款分别为5.88亿元、7.97亿元、8.52亿元和10.4亿元,分别占其个人贷款总额的比例为10.3%、15.9%、 17.3%及21.2%。

其个人贷款的不良贷款率从2021年底的2.56%增至2022年末的4.34%,2023年末微降至4.12%,今年6月底再降至3.42%。尽管未超监管要求,但相比同行业较高。这也不难理解,其为何要降低个人贷款业务的营收占比了。

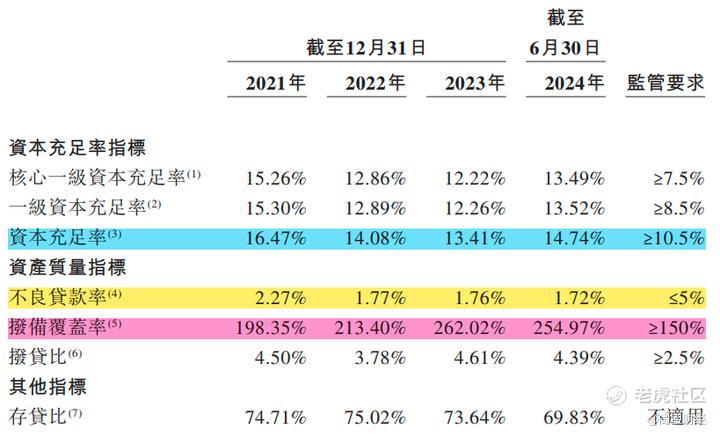

招股书披露,2021—2023年及今年上半年,宜宾市商业银行的不良贷款率分别为2.27%、1.77%、1.76%及1.72%,持续降低。

2019及2023年,国内城市商业银行的不良贷款率分别为2.32%和1.75%。宾市商业银行的基本与行业平均水平相当。

另外其拨备覆盖率也在持续上升。

但同期,其资本充足率出现了明显的下降,2021年最高为16.47%,2023年末最低为13.41%,今年6月底为14.74%。而监管要求要高于10.5%,尽管是高于这一标准,但也在逼近这个数值。

截至今年6月底,宜宾市商业银行的总资产突破千亿规模,达1001.93亿元。

04

另外关于宜宾市商业银行的员工薪酬挺有意思。

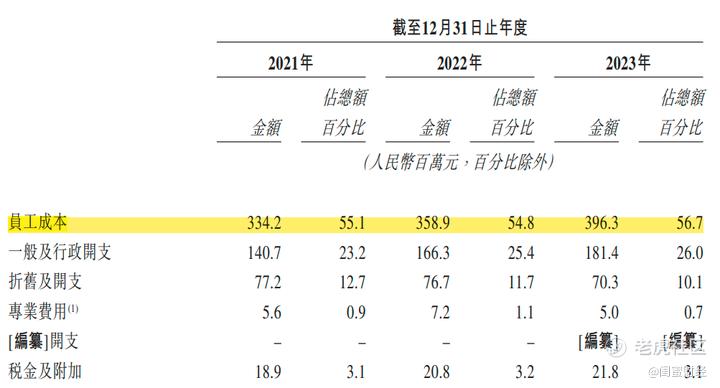

2021—2023年,其向董事及监事支付的薪酬及福利等总额分别为645万、703万和812万;同期向5名最高薪酬人士支付的薪金及福利等分别为762万、685万和647万。

同期,其员工薪酬分别为2.32亿元、2.49亿元、2.78亿元;员工成本高达3.34亿元、3.59亿元和3.96亿元,分别占同期营业费用的比例高达55.1%、54.8%和56.7%。这个占比在同行中略高,倒也不奇怪,但这三年宜宾市商业银行的净利润仅为:3.28亿元、4.33亿元和4.77亿元。

2023年,宜宾市商业银行的员工人数为1080人,按照同期其员工成本估算,人均年薪约为36.69万。同年,国有6大行中,有5家的员工平均年薪在32万—36万之间。

如果顺利上市,不知道投资者们是否愿意为其员工的高薪酬“买单”......

总的来说,宜宾市商业银行的业绩对大股东的依赖还是很明显,也在想办法扩大业务范围,比如招股书中提及除白酒外,要进一步融入动力电池、光伏、数字经济行业等领域。

本文未注明数据均来自于公司招股书,特此说明和感谢!文章仅供讨论分析,不构成投资建议。

版权声明:本文系闺蜜财经创作,未经授权,禁止转载!如需转载,请获取授权。另,授权转载时还请在文初注明出处和作者,谢谢!

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。