三季度,高瓴资本买了哪些医药股?

作为华人资本圈的顶级投资机构,高瓴资本的持仓一直是华人美股投资界的风向标,近日,高瓴资本2024年三季度持仓披露,依然以互联网与生物医药为主,通常情况下,投资人关注的焦点是高瓴资本在互联网领域,尤其是中概股方面的持仓情况,而忽略了高瓴资本是生物医药领域的资深玩家:

-

不仅在一级市场表现活跃,而且在二级市场依然扮演着重要角色;

-

不仅投资了诸多A股与港股的医药企业,而且在美股资本市场上有过之而无不及;

具体而言,截至三季度末,高瓴共持有48支美股上市公司的股票,从行业划分的角度来看:

-

从数量来看,生物医药企业有16家,位居第一,互联网科技企业有21家,位居第二;

-

从市值来看,生物医药企业为17.3亿美元,占全部持仓的37.98%,位居所有行业第一。

1、重仓标的稳中有变

从持仓的市值来看,高瓴资本在三季度末的前三大医药股仓位:

-

第一大仓位仍是百济神州,持仓市值达11.62亿美元,因百济神州股价变动的原因,较上季度的7.39亿美元上涨57.24%,;

-

传奇生物是第二大医药仓位(3.23亿美元),因股价波动原因,较上季度的2.94亿上涨。围绕重仓股做波段交易,也是高瓴资本的特点之一:曾于2022年一季度和二季度的大幅减持,但在三季度的小幅增持,2023年则是在一季度的小幅减持,二季度大幅增持传奇生物。

-

Arrivent(NASDAQ:AVBP)是第三大仓位(1.05亿美元)。Arrivent Biopharma是今年1月上市的公司,拿到了艾力斯在大中华区以外独家开发伏美替尼的权利,并与康宁杰瑞合作开发ADC药物(参见从艾力斯到康宁杰瑞,这家药企如何引入中国资产玩转华尔街?)。公司创始人是华裔科学家姚正彬博士,此前为他将由阿斯利康分拆的Viela Bio(NASDAQ:VIE)以30亿美元的价格卖给了Horizon。高瓴资本曾在一级市场投资了AVBP。

与二季度相比,三季度前十大医药股仓位中,百济神州、传奇生物、AVBP、KNSA、BBIO、CTNM、CTKB仍处于前十大仓位,而阿斯利康、GERN、丹纳赫则因为大幅减仓或清仓而推出前十大仓位,整体持仓比较稳定。

从过往历史看,以下规律仍得到延续:

-

中小仓位药企的调仓节奏较快。今年二季度,高瓴资本建仓了BCYC、IMNM、GERN、CYBN、STVN、SRZN、阿斯利康、TMO等药企,在三季度均被清仓。

三季度,高瓴资本在生物医药领域以减仓和清仓为主,没有增持和新建仓任何一家医药股,这与二季度的操作情况截然相反。

三季度,高瓴资本持有医药股的数量大幅减少,但持仓市值比上季度增加26.28%,主要是重仓持有的中概医药股股价表现较好。

2、新建仓位

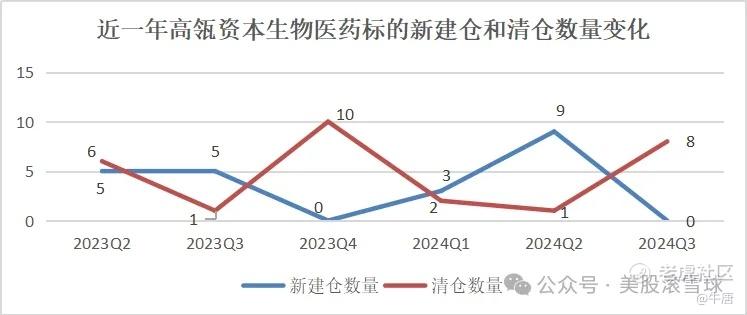

2024年三季度,高瓴资本未建仓一家生物医药公司,而上季度新建仓数量为9家。

3、从增减持的角度来看,与之前几个季度相比,高瓴资本操作频率增加:

-

增持仓位方面,三季度,高瓴资本未增持任何医药股,而在上季度则增持了5只医药股;

-

减持仓位方面,三季度,高瓴资本减持了四只医药股,而在上季度仅减持了一只医药股。

-

BBIO:高瓴资本在今年一季度和二季度连续增持,而在三季度则减持26.37%,可能是为了规避治疗ATTR-CM的药物acoramidis在四季度的上市审批风险。公司在2023年12月宣布递交了acoramidis上市申请,股价也是一路上涨,高瓴资本也是借机逢高减持了50%。此前。公司在去年7月发布了治疗ATTR-CM的三期数据,股价暴涨,高瓴资本也在当时减持了50%。

-

ALGS:一家研发肝病药物的公司,高瓴资本持仓时间较久,四季度有治疗MASH的二期数据发布,三季末的市值仅为现金的一半,在高瓴资本大幅减持后,公司股价上涨了121%。

-

KNSA:高瓴资本在去年四季度清仓了KNSA,但又在今年一季度买回,而在三季度则减持近一半的仓位。

被高瓴资本减仓的医药股,不一定会走出跌势,像此前高瓴连续两个季度减持了VIE,公司则随后宣布被另一家上市医药公司HZNP收购,溢价50%+,药股卖飞的概率真的很高。

近一年来,高瓴资本在生物医药领域的减持次数达13次,增持次数有10次。逐季来看,增持次数再度归零,减持次数则逐季增加。

4、清仓仓位方面

三季度,高瓴资本清仓了8只医药股,而在上季度,高瓴资本没有清仓医药股。

从清仓标的来看,BCYC、IMNM、GERN、CYBN、STVN、SRZN、阿斯利康、TMO全部是高瓴资本在二季度的新建仓位,持仓周期非常短。

-

IMNM。Immunome是一家ADC药物公司,其CEO是被辉瑞收购的Seagen公司的创始人之一、前CEO Clay Siegall。今年1月,公司收购Zentalis公司的ROR1 ADC以及其ADC平台进入ADC领域,随后陆续收购Atreca、Nectin、Bluefin、OncoResponse等多家公司的ADC资产。

-

BCYC:Bicycle Therapeutics是一家以双环肽(Bicycle)技术开发创新药物的公司,多肽偶联物(PDC)是Biotech领域的热点之一,有超越ADC的潜力,曾经大笔投资ADC巨头Seagen公司的机构Baker Brother近期也是成为BCYC的第一大股东,并入驻了董事会。

此外,Bicycle Therapeutics也有核药管线,2023年上半年,诺华和拜耳分别与公司达成了高达17亿美元的放射性药物的合作协议。横跨PDC和核药两大热点,BCYC在5月完成了5.5亿美元的融资,Deep Track, EcoR1, Fairmount、Forbion、Perceptive、RA Capital等知名机构悉数入局。

-

TMO&STVN:高瓴资本曾在2023年一季度和二季度大幅加仓生命科学巨头赛默飞世尔(TMO),但在随后的四季度清仓,而又在二季度再度建仓TMO,随后在三季度清仓;与TMO一样,Stevanato(STVN)也是医药行业卖铲人。

-

CYBN&GERN。CYBN是一家开发Psychedelic drug的公司,治疗抑郁症的氘代裸盖菇素类似物CYB003获得了FDA的突破性疗法认定;GERN旗下治疗骨髓增生异常综合症的药物imetelstat在6月获批,该药物曾被投行视作今年最重要的10款潜力上市药物。

-

AZN。阿斯利康因中国区业务问题而遭受了高瓴资本的清仓。

近一年来,高瓴资本每季度清仓生物医药股的次数与新建仓次数呈错落分部,新建仓次数再度落后于清仓次数。

5、高瓴资本三季度持仓的启示:

-

不看好生物医药领域的后市表现。与二季度的大幅建仓和加仓医药股相比,三季度则是以减持和清仓为主,重回过去两年的配置风格。此次大幅的调整,可能是规避美国总统大选、降息路径的变化(Biotech是利率高敏感板块)等不确定性。

-

重仓股需优化。高瓴资本的前三大仓位中,第一大仓位百济神州2022年与2023年均处于下跌态势,平均每年跌幅在18%左右,即使在三季度历经近60%的上涨,今年以来的涨幅仅为4.92%,一定程度上反应了市场对其价值的态度;第二大仓位传奇生物除了2021年有较好表现外,之后的年份表现较为一般,考虑到传奇生物的主要药物已经上市,市值已经几乎PRICE IN了现有药物的预期,未来进一步出现大幅提升的可能性较低(并购除外)。鉴于此,高瓴资本如果继续配置生物医药板块,重仓股的优化会是首要解决的问题。

-

持仓集中度上升。三季度,高瓴资本前三大医药股的持仓占全部医药股持仓的市值达91.91%,2023年三季度至2024年二季度,该比例依次是84.70%、84.94%、83.03%和81.43%,持仓集中度有大幅上升。

$SPDR S&P Biotech ETF(XBI)$ $礼来(LLY)$ $复星医药(02196)$ $石药集团(01093)$ $诺和诺德(NVO)$

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 钢铁是怎么造成的·11-18 11:15这篇文章不错,转发给大家看看点赞举报