这类基金,业绩回暖!

【导读】同业存单指数基金业绩回暖 平均收益达1.42%

中国基金报记者 张玲

得益于流动性预期和存单供求关系改善,同业存单指数基金业绩显著回升,不到半个月,年内平均收益提高了5个BP。

多位业内人士表示,同业存单利率或出现波动,但对于低风险偏好的投资者来说,同业存单指数基金仍具有较好配置价值。

年内全部正收益

近期,同业存单指数基金业绩持续回暖,超九成产品的净值在11月7日、11月8日创下年内新高。

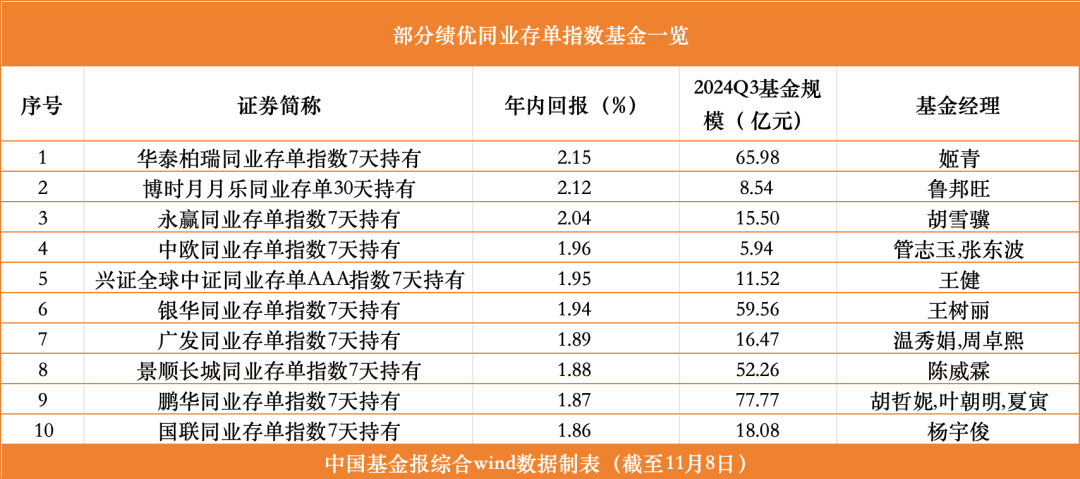

Wind数据显示,截至11月8日,市场上所有同业存单指数基金年内回报均为正,平均收益为1.42%,其中,近四成产品年内回报超1.7%,并有三只产品年内回报超2%。对比10月末数据,平均收益提升了5个BP,回报超1.7%的产品数量也增长了30%。

对此,华泰柏瑞基金固定收益部基金经理姬青认为,近期同业存单指数基金业绩的回暖,主要受益于流动性预期和存单供求关系的改善。

国联基金分析,近期,央行不断释放积极的政策信号,有助于缓解银行间的流动性压力,进而支持同业存单的表现。四季度政府债发行可能放量,在经济增长仍存压力的背景下,增量财政政策可能会对政府债供给产生影响,进而影响同业存单市场。此外,年末流动性偏紧的季节性因素也会增加银行间市场的借贷成本,导致同业存单收益率提升。

中欧中证同业存单AAA指数7天持有基金经理管志玉指出,10月初,受股票市场情绪高涨和理财规模回流不及往年等因素影响,资金面收敛。到10月末,央行开展5000亿元买断式逆回购,并公告净买入2000亿元国债,流动性整体转松。

值得注意的是,今年以来银行发行同业存单热度不减。Wind数据显示,截至11月8日,同业存单发行规模达26.1万亿元,同比增长20.7%。

从同业存单指数基金规模变化来看,今年上半年,同业存单指数基金规模整体下滑,由去年末的1622.4亿元下滑至二季度末的889.88亿元,不过三季度末出现了小幅上涨,增至941.49亿元。

对于同业存单指数基金规模恢复增长,国联基金认为,一方面,由于政府债券融资的大幅放量导致银行负债端的压力较大,银行需要通过发行同业存单来补充负债端资金。另一方面,理财产品配置需求的增加,理财资金更看重同业存单的流动性,对收益率敏感度较低,在理财规模上升时会迅速增配存单。

“此外,在存款利率下调背景下,同业存单近期1年期同业存单收益率普遍略高于存款利率,这可能吸引了更多的投资者配置同业存单。”国联基金称。

配置价值仍存

展望后市,受访机构和人士认为,受政策、风险偏好等因素影响,同业存单利率或受到扰动。不过对于低风险偏好投资者来说,同业存单指数基金仍具有配置价值。

管志玉认为,11月份,央行对于流动性的呵护依旧,资金面预计将延续宽松。政府债所剩额度不多,如无新增情况出现,年内的发行冲击对流动性的影响应较为可控。同时,自律机制倡导规范同业活期存款定价行为,旨在降低银行的负债成本,对短端形成一定的利好。

“本月同业存单到期量超2万亿元,金额不小,如有密集发行则会对存单收益率形成一定的扰动,但在资金面宽松的背景下,存单品种的性价比较好。”管志玉表示。

国联基金也表示,对于低风险偏好的投资者来说,同业存单产品依然具有一定的配置价值。随着资金面的宽松和市场流动性改善,同业存单的收益率有望保持在较高水平。同时,监管机构积极推动同业存单市场的创新,鼓励金融机构发行更多元化的同业存单产品。

“在收益率波动较大的情况下,可以利用波段交易策略来增厚收益。”国联基金认为,例如通过骑乘策略,在收益率曲线陡峭时买入高收益率的同业存单,随着期限缩短,价格上升后卖出,从而获得资本利得。此外,在对发行人的信用状况有深入了解和分析的前提下,可选择收益率较高的同业存单进行投资。

“展望后市,资金面可能维持平稳偏松,在央行降低银行负债成本的目标下,同业存单利率或仍有下行空间,但其表现会受风险偏好、稳增长政策预期、季节性等因素扰动。”姬青表示,同业存单指数基金可基于短期、中期判断适时调整久期,争取抓住市场波动带来的交易机会,通过波段、杠杆操作力争增厚收益。

编辑:舰长

审核:木鱼

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。