五粮液三季报,未来仍有潜力

10月30日,五粮液发布了2024年三季度报告。

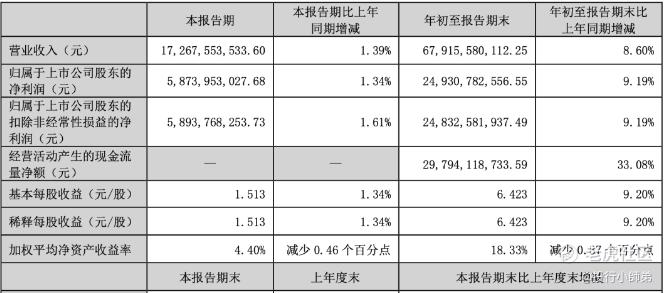

前三季度营收679.16亿,同比增长8.60%,归母净利润249.31亿,同比增长9.19%。增速为2016年来最低。

第三季度营业收入172.68亿 ,同比增长1.39% ,归母净利润58.74亿,同比增长1.34%。增速为2017年来最低。

合同负债:五粮液三季度末的合同负债为70.72亿,比去年同期多31亿,同比增长约80%,比年初增加了2亿多,比二季度末减少近11亿。历年来,五粮液都是第四季度的合同负债最多。

合同负债(预收款)是指企业已收或应收客户对价而应向客户转让商品的义务。一般来说,可以体现出企业对于下游客户的议价能力与控制力度。

四费情况:五粮液前三季销售费用77.89亿元,同比增长25.07%,管理费用24.32亿元,同比增长1.20%,研发费用2.51亿元,同比增长19.95%,财务费用-21.2亿元,同比减少16.95%。

从半年报可以看出,费用的增长主要是销售费用,大头是促销费和广告费。

毛利率:五粮液2024年第三季度的毛利率为76.2%,环比提升1.2百分点,同比提升2.8个百分点。保持优秀、保持良性!

这说明:五粮液终端产品售价没有大幅下降,相反,成本端可能有一定降低!这是一个非常好的现象。

有人说,五粮液虽然没有在终端降价销售,但是给客户做了大力度的销售返利,所以才保持了收入不下降。

那好,我们看看销售费用率(销售费用/营业收入)好了。

销售费用率:2024Q1-Q3,五粮液的销售费用率分别为7.5%、17.3%、14%,相比历年同期情况,第二、第三季度的销售费用率确实有所提升,但这个提升也就是1-2个百分点,并没有很夸张,在合理范围内。

净利率:2024Q3,五粮液净利率为35.4%,环比提升2.6个百分点,同比基本持平。从过去7年第三季度净利率表现看,2024Q3 35.4%的净利率水平基本处于历史最高位!

所以,虽然公司在销售费用上加大了投入力度,但通过降本增效,五粮液仍然实现了更高的盈利。

分红提高:2024-2026 年度,公司每年度现金分红总额占当年归母净利润的 比例不低于 70%,且不低于 200 亿元(含税);公司每年度的现金分 红可分一次或多次(即年度分红、中期分红、特殊分红)实施。

五粮液业绩底与市值底想要找到五粮液的业绩底,恐怕要首先搞清楚这波白酒行业调整的性质、预期烈度和持续时间。

我的核心观点如下:

1、这波白酒行业的调整性质主要是“去库存”,主要是去“经销商库存”。之所以经销商会累积库存,主要是因为行业需求下行背景下,酒企为保持增长、向经销商出货速度快于经销商终端出货速度导致。

2、这次经销商去库存是主动的、可控的,因此在调整强度上不可能像2013-2014年那样剧烈,因为2013-2014年是需求突然断崖式下降,而本次调整是主动关小进水口(控制对经销商货品投放),出水口正常排水(终端正常销售),所以蓄水池水位是缓慢有序下降的。

3、正是因为是缓慢有序降低库存,调整时间可能会长一些,我预计需要1-2年时间,但如果国家政策对消费强力支持,消费悲观预期完全反转,白酒行业这波去库存调整也可能戛然而止!

不管如何,作为白酒行业浓香老大,我认为五粮液收入和利润都不太可能出现同比大幅下降(如超过30%),净利润更不可能出现亏损。我认为最坏情况是收入和净利润同比下降20%左右(且只会有一年下降)!

假设2024Q4五粮液净利润不增长,2024年全年五粮液归母净利润将为323亿,同比增长约7%。

按最差情形利润下降20%,那么五粮液归母净利润是258亿。

我认为这就是五粮液的业绩底。

当前五粮液市值约5700亿元,按照2024年全年323亿预期归母净利润测算,市盈率17.6倍。

考虑到五粮液强大的行业地位、品牌力、渠道力,我认为公司长期合理市盈率应在20倍以上。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。