全国前三!宁波超级独角兽IPO:三年亏77.7亿,等上市“续命”?

摘要:毛利率仅7%(欢迎关注闺蜜财经)

撰文|蜜姐

这是@闺蜜财经的第1623篇原创

近日,曹操出行有限公司(下称:“曹操出行”)更新招股书,准备再次冲刺港交所。如果顺利上市,“汽车狂人”李书福将拿下第10个IPO。

曹操出行的光环不少,由吉利集团孵化,国内市场排行老三,2021年估值就高达170亿元。

不过,曹操出行至今未盈利,今年上半年营收62亿元,净亏7.78亿元。近3年更是亏损高超77亿元。

同行中嘀嗒出行和如祺出行,分别在今年6月、7月相继上市,落后一步的曹操出行这次是否能成功?

01

背靠吉利集团,曹操出行的业务不满足于出行服务,还有卖车和租赁。

曹操出行的主要收入来自于出行服务,重中之重就是网约车。

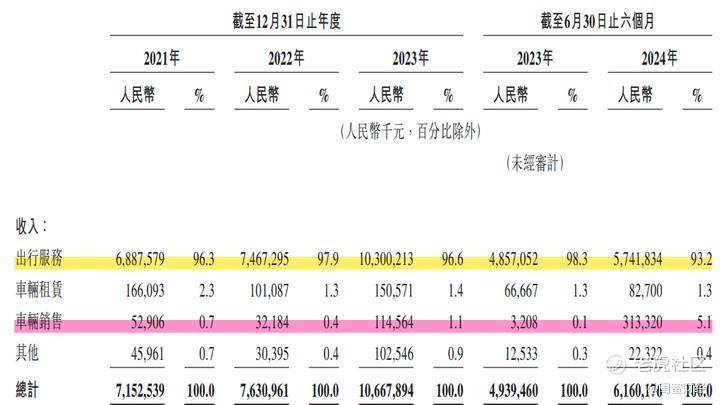

2021—2023年,其出行服务占总收入的比例在96.3%—97.9%之间,今年上半年微降至93.2%。

占比位于第二位的是车辆销售,从此前的不足1%,到今年上半年增长至5.1%。主要是卖车给运力合作伙伴、独立车队运营及个人司机。

这项业务主要涉及曹操出行的定制车。

尽管2022年才起步,到2023年,定制车的订单占曹操出行GTV(总交易额)的20.1%,截至今年6月底,增至26.4%。

招股书显示,曹操出行在全国29个城市有超过3.3万辆定制车。

此外,曹操出行还向运力合作伙伴提供车辆租赁服务,这一项收入占比一直不高,在1.3%—2.3%左右。

02

增长的业绩,难掩持续亏损之痛。

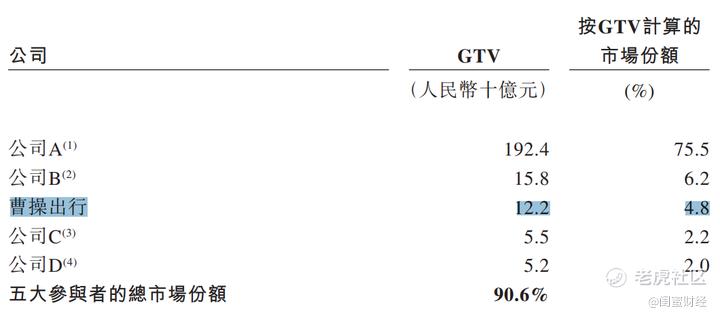

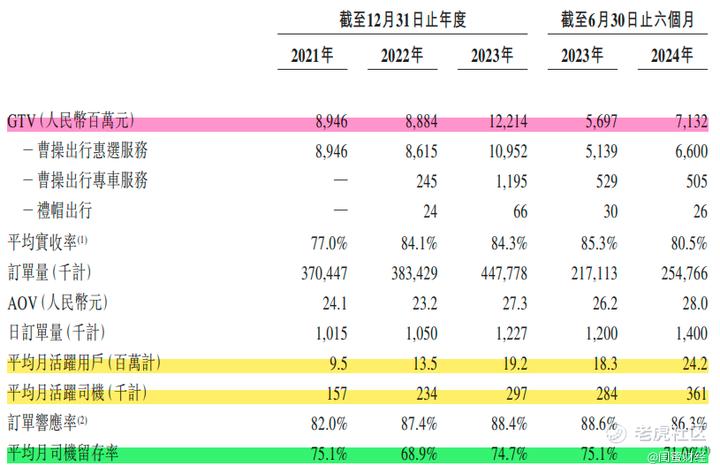

弗若斯特沙利文报告显示,2023年,曹操出行的GTV为122亿元,同比增长37.5%,市场占有率约为4.8%,在国内网约车平台中排名第三位。

前面家分别是滴滴出行和T3出行,市场份额占比分别为75.5%和6.2%。国内的共享出行市场非常集中,前5家的总市场份额占比高达90.6%。

今年上半年,曹操出行的GTV为71亿元,如无意外,全年将继续保持增长之势。

截至今年6月底,其月活司机人数达36.1万人,平均每小时收入37.2元。不过平均月司机的留存率相比2023年的75.1%,略有下降,为71.9%。

招股书披露,2021—2023年及今年上半年,曹操出行的收入分别为71.53亿、76.31亿、106.68亿和61.6亿元。

同期分别亏损30.07亿、20.07亿、19.81亿和7.78亿元。

3年半,累计亏损约77.73亿元,经调整亏损(非国际财务报告准则计量)61.24亿元。

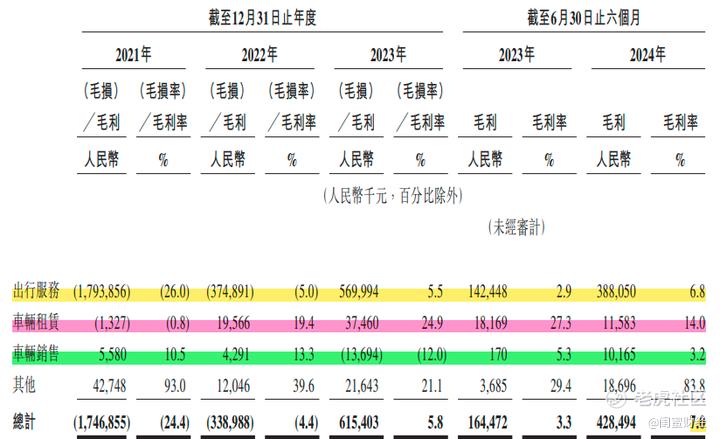

毛利率方面,2021—2023年,其由-24.4%提升至5.8%,今年上半年增至7%。

值得注意的是,近年来收入占比逐渐提升的车辆销售,毛利率在3大业务中最低,仅为3.2%。

这也意味着,即便未来这一业务的收入占比进一步提升,对于其盈利状况的改善效果也较为有限。

03

共享出行行业面临两大难题。

一是,司机面临重大的挑战。

作为这个行业最直接、数量最庞大的从业者,司机们普遍面临潜在收入下降和工作时间长的困境。

招股书显示,司机们需负担与车辆购买、维修保养及能源补给有关的多项开支,通常每天需要在车辆中工作10小时左右。

二是,行业参与者难盈利。

例如,成立于2012年的滴滴出行,直到2023年才首次实现年度盈利,获净利润约5.35亿元。今年上市的如祺出行,上半年仍是净亏损3.32亿元。

曹操出行也不例外,同样面临上述难题。

另据媒体报道,曹操出行品牌旗下,约有5万名活跃司机尚未取得网络预约出租汽车驾驶员证,存在一定的合规风险。

针对第一个难题,曹操出行已有应对之策。

10月中旬,曹操出行的CEO龚昕公开声称,两年内将推出完全定制化的Robotaxi(无人驾驶出租车)车型,相关应用拟2025年上年,次年正式开放。

不过这个解决方案需要大量的资金支持,加之持续的亏损,急于上市的心情就可以理解了。

此前,曹操出行经历了3轮融资,估值高达170亿元,但2021年后未再有公开融资。

截至今年6月底,其借款总额为85亿元,现金及现金等价物15.35亿元,负债比率149.5%。

此外,曹操出行潜在的一大风险是业绩高度依赖三方聚合平台。

2018—2023年及今年上半年,曹操出行来自聚合平台的订单,分别占其CTV的比例高达43.8%、49.9%、73.2%及82.6%,以及分别占其订单量的43.6%、51.4%、74.1%及83.1%

上市虽不是万能的,但如能顺利上市,将有利于曹操出行改善流动性,支撑其熬到盈利拐点。

本文未注明数据均来自于公司招股书,特此说明和感谢!文章仅供讨论分析,不构成投资建议。版权声明:本文系闺蜜财经创作,未经授权,禁止转载!如需转载,请获取授权。另,授权转载时还请在文初注明出处和作者,谢谢!

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。