利率的梯度

本期内容主要是为了明年宏观环境前瞻,如题···

今年如果只用一句话概括,那就是市场观察从“不降息”到“降息”···

FED、ECB、BOC、BOE、SNB、PBC都是这个路径,Q1司机打着继续前冲的油门,但市场会提前看倒后镜,Q2暗示经济相对疲软,制造波动率,抢跑降息···

然后Q3、4众央妈们识别到貌似的确走错路了,随后倒车。

这就是今年和过往三十年降息周期节奏类似···

那么是否意味着未来(2-5Y)有更多的cutdown,顺着利率梯度一路下滑?然后大伙在更强波动率中抄底,直至大崩盘,最后央妈救市?

如果抄历史作业,似乎是标准答案。但这轮周期真不一样···

一共有六个点,彻底改变了宏观经济生态环境——

1、龙鹰在过往三十年的G2关系彻底破碎,叠加全球地缘政经摩擦,已经不存在看似中立之地,导致全球高通胀不褪却,这种通胀是结构性的商品输入通胀,类似冷战前的石油危机,参考往期笔记22.3.11《从后疫情时代到黑天鹅时代》。

2、全球左右翼归来24.6.21《从法国开始的右翼保守主义归来···》,大陆也更加抱紧了社会主义23.2.24《都是社会主义的打工人》,未来更多的”孤立主义“、”关税战“顺势而生···

PS如果看不懂未来大A演变,建议把上述的笔记复盘下···

3、日本宁和迈出昭和时代三十年通缩,逆全球降息风潮,踏入长周期政策常态化的进程···参考24.6.28《日元:我们中出了内鬼》。

4、全球人口大迁徙,从人口移民到知识移民、经济移民,重构了全球经济版图,参考往期笔记24.1.21《从人口移民到经济移民》。

5、站在新技术的门槛,AI能否成为提升生产力的工具?24.3.22《AI得预期三重推动》

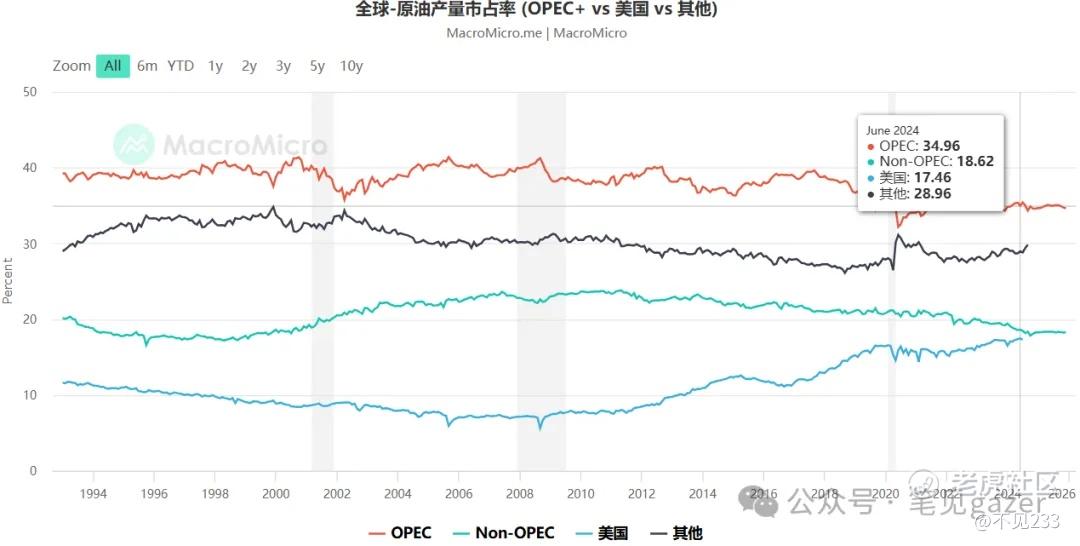

6、美国资本主义&美元金融霸权迎来最强组合,能源独立(页岩油产量全球占比进一步上升,见下图)、蝉联产业革命的王者地位(WEB3、AI)、新移民潮的最大受益者、最羸弱的居民部门&负债累累的政府部门(见下图)···

6.5全球变暖,自从各国政要从巴黎协议转身后,全球变暖已经从检测到的海平面上升->海洋热浪->海洋酸化(等待证伪),未来各国为气候问题付出的代价才刚刚开始···

图-全球原油产量占比

美国自页岩油革命后,全球原油市场大洗牌,众多全球发达经济体中唯一个拥有能源独立的底牌的经济体···

PS这就是美国孤立主义,肆无忌惮地推高全球关税壁垒的底气。这也是为什么美国可以从中东撤军,交付代理人的原因···

图-美国经济居民部门占比GDP一路下滑

简而言之,伴随着科技进步,生产力的提升,劳动力回报率占比GDP比重不断下滑···

美国国债飙升问题,不多加赘述,明年应该赤字率在10%以下就让人“心安“了···

PS得益于羸弱的家庭部门、债务飙升的美国政府部门,支撑着不断走高的美股,将他们的债务源源不断地转化为美股企业们的营收。

而恰好美股的庞大市值,占据全球股票市场的65%;而其中,美股前十大企业,比如曾经的FAANG、如今的MAMAA等市值占比约15%···

未来伴随着科技树发展,掌握了底层&入口的强者们,继续着豪横通吃的场景。

PSTrump上任后,继续减税,对这些上市企业可以说泼天的利好。而同时加强对外关税的博弈···

所以明年的整个宏观环境,激荡的通胀预期如暗礁般蛰伏。

各经济体都在抢本轮Q4的降息空间,能多喘口气就多松点,利率梯度走廊不会如今年下半年般齐齐降息——

截至2024.10,欧洲央行ECB降息三次110bp、加拿大央行BOC降息4次125bp、英国央行BOE降息1次25bp···

而利率的梯度组合如下:

0.全球政要左翼or右翼,一个怼关税,一个怼资本税?

1.能否解决、缓解关税壁垒场景下的输入型通胀?

1-1能,那么可以财政先行->货币后瞻,兜底经济场景,利率稳住,压制通胀粘性,锚定工资-通胀螺旋(最可能的是美、日)

1-2不能,那么货币先降利率走低+财政兜底居民部门债务···

2.随后再度观察工资-通胀螺旋能否修复,支撑经济增长+通胀粘性?

2-1能,增长+通胀黏住,维持全经济部门的杠杆率···

2-2哪里不能,应该哪里就要爆”危机“了。

随后要关注全球需求之王——原油的表现了。

PS今年的降息剧本,全靠原油中枢从80+下滑至70-,24.9.13《降息的功臣···》。但今年能从70-下滑到60关口吗?

等待明年全球股指的高波动。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。