经受三聚氰胺考验的民族企业“投日”?究竟谁伤害了飞鹤

中国飞鹤正陷入一场舆情漩涡。

近日,关于中国飞鹤(06186HK)“进口日本原料”的传言在网上大肆流传,中国飞鹤(以下简称飞鹤)在10月18日发布严正声明称“已经报案,对不实言论将依法追责。”

飞鹤的声明确实止住了股价三连跌的颓势,此前10月15日飞鹤股价跌幅达7.97%,而之前的10月8日,飞鹤股价跌幅则达14.56%。股价从进入9月4.06港元,股价涨幅达37.2%,时间拉长至年内,飞鹤的股价涨幅高达40.7%,不过在一波强力拉升后,进入10月的飞鹤股价出现了一定波动,月内股价出现了一定幅度的下滑。

截至10月21日收盘,飞鹤股价为5.57港元,总市值为505亿港元,其股价较高峰值的24.339港元跌幅约77%,市值蒸发了1701亿港元。

飞鹤的声明称,飞鹤与国内外多家高校与科研机构合作,汇聚全球领先科研资源。针对网上的“进口日本原料”的质疑,飞鹤称与日本协和发酵的合作仅为技术交流,不涉及原料进口及配方使用。在声明中飞鹤称“飞鹤是中国民族企业代表之一,与消费者拥有同样的爱国情怀。飞鹤依托国内自有全产业链,确保了产品的高品质,赢得了越来越多消费者的信任。”

2023年10月,新华网曾刊发《汇集全球领先科技资源 飞鹤全面启动脑发育战略》文章,文章披露飞鹤已自主掌控关键核心原辅料制备技术,完成乳铁蛋白等技术的突破和生产。解决了我国乳业长期以来的“卡脖子”问题。在很多技术领域已有全球领先的底气,面对质疑飞鹤如此大动干戈,深层次或是来自业绩的焦虑。

净利润连续三年下滑

2017年至2021年是飞鹤高速发展的阶段,营收由2017年的37.24亿元,增长至2021年的227.8亿元,期间营收增幅分别是58.07%、76.52%、32.04%、35.50%和22.50%,即便是公共卫生事件的2020年和2021年增速也高达35.50%和22.50%。在这期间的增速远远高于2016年3.01%的增速。

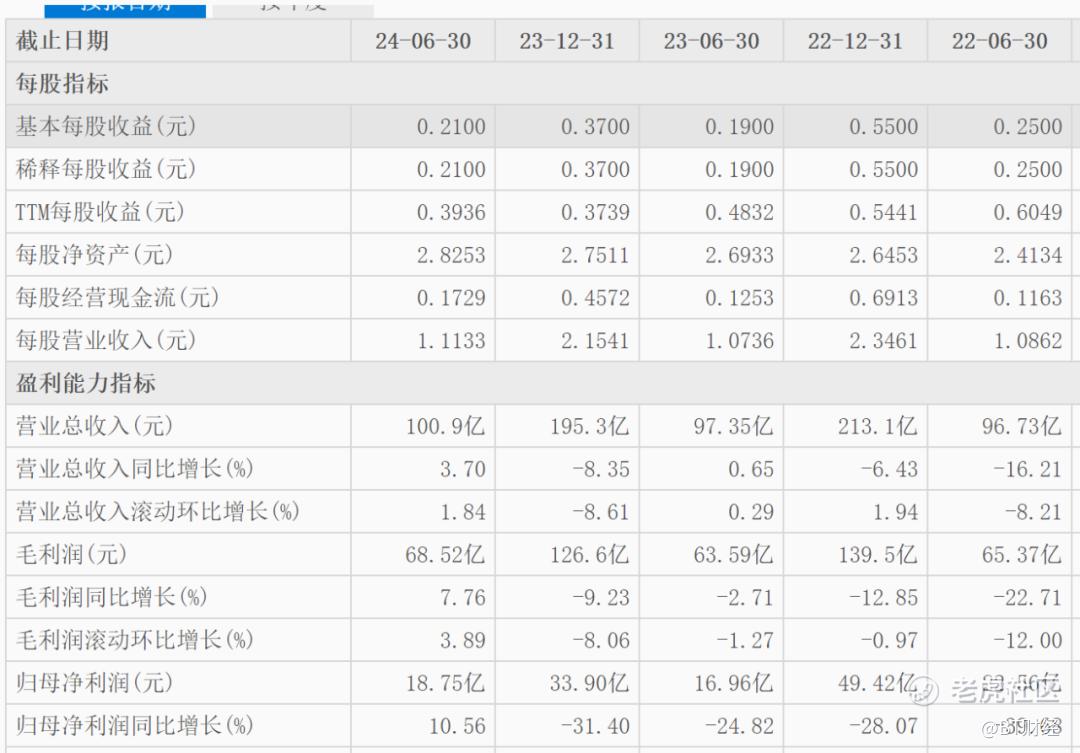

但2022年和2023年,飞鹤营收陷入了连续的下滑期,2022年营收213.1亿元,同比下滑6.43%。2023年营收195.3亿元,再度下滑8.35%,这不仅是飞鹤2019年上市以来的首次,也是最近十年来的首次营收下滑,且是连续两年营收下滑。

2020年,飞鹤营收185.9亿元,同比增长35.50%。归母净利润74.37亿元,同比增长89.01%,这一年,飞鹤的净利润创历史新高。但随后的3个完整财年,飞鹤的净利润分别为68.71亿元、49.42亿元和33.90亿元,同比下滑了7.61%、28.07%和31.40%。2021年,飞鹤的营收为227.8亿元,同比增长了22.50%,但净利润却同比下滑了7.61%,正是这一年开始,飞鹤连续三年净利润负增长。

或是业绩连续表现不佳,飞鹤的股价也进入了较长的下滑期,股价由2021年的24.339港元的高点跌至2024年3月28日的3.108港元,期间跌幅高达87.2%,股价最低的交易日,恰是飞鹤2023年财报的发布日,可见业绩对其股价的影响之大。

BT财经查询了多家上市乳业同期财报,百亿级乳企大部分都出现了营收增速放缓、净利润同比下滑,仅伊利和光明乳业净利润同比增加,且只有伊利营收和净利润同时增加,其他蒙牛、光明、飞鹤等要么营收下滑,要么净利润下滑,其中只有飞鹤一家是营收和净利润双双下滑。

2024年上半年,飞鹤业绩表现有所改善,上半年营收100.9亿元,同比增长了3.07%。归母净利润18.75亿元,同比增长10.56%,虽然营收和净利润的增幅相比2017年至2021年的增幅差距较大,可也基本止住了下滑的颓势,实现了增长。这份表现还算不错的中报在8月28日发布后,8月29日,飞鹤的股价涨幅达13.80%,在此期间的9个交易日,除了一日不跌不涨之外,其他8个交易日都在上涨。上半年净利润提升10.56%,也刺激了资本市场的信心。

今年上半年飞鹤的营收和净利润已经止住下滑,呈现稳中向好的好势头,但能否在2024年全年止住此前连续两年的下滑颓势,尚无法先下结论,毕竟半年报不是年报,无法说明2024年飞鹤一定能止住下滑,只是说飞鹤有了扭转下滑状况的趋势。

销售费用率35%

财报显示,今年上半年,飞鹤的销售费用35.35亿元,较上年同期的34.60亿元增加了2.2%。同比增幅不算太高。但销售费用占总营收100.9亿元的35%,这个比例在同行业中偏高。直观点说,就是飞鹤每收入100元,就需要在销售方面支出35元钱,以此为对比,雀巢在2024年上半年销售费用率为17.4%,意味着雀巢每收入100元,只在销售上投入17.4元。

其实这并不是飞鹤首次销售费用率突破三成。2018年,飞鹤营收103.9亿元,销售费用36.61亿元,销售费用率为35.2%。2019年营收137.2亿元,销售费用38.48亿元,销售费用率降至28%。2020年销售费用率为28.3%,2021年至2023年销售费用率分别为29.5%、30.7%和34.4%。2019年至2023年,飞鹤的销售费用率呈逐年递增趋势,2022年和2023年连续两年销售费用率在30%以上。

雀巢2022年和2023年的销售费用率为19.3%和17.3%,均没有超过20%。2023年财报数据显示伊利的销售费用率为17.89%、蒙牛的销售费用率为25.54%、光明的销售费用率为12.01%,头部上市乳业中,飞鹤的销售费用率高出其他竞争对手一大截。

飞鹤在销售方面舍得花钱,但近年收效不太如人意。尤其是飞鹤的存货货值还在不断走高。2019年至2023年,中国飞鹤的存货分别为6.86亿、12.84亿、17.22亿、19.94亿、22.58亿。存货量同比增长87.2%、34.1%、15.8%和13.2%。

飞鹤的销售费用从2019年的38.48亿元一路增长至2023年的67.09亿元,四年增长了74%。2021年和2022年飞鹤的销售费用为67.29亿元和65.45亿元,均超过了65亿元,从2024年上半年的35.35亿元的销售费用来看,2024年销售费用或创新高。

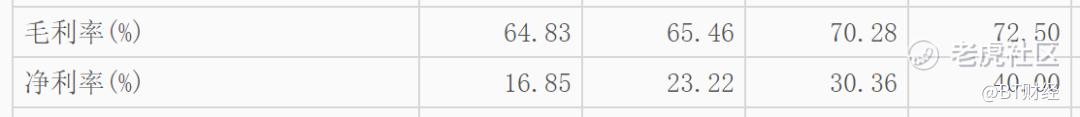

但这些销售费用的投入,却未能为飞鹤带来相应的利润,反而侵蚀了大量利润。造成2020年至2023年的毛利率和净利率不断下滑。2020年飞鹤的毛利率为72.50%,2023年降至64.83%,下滑了7.67个百分点。而净利率下滑幅度更大,2020年飞鹤的净利率高达40%,2023年降至16.85%,下滑了23.15个百分点。这种高营销成本的模式,无疑加大了飞鹤的盈利压力,净利润连续下滑或是最好的佐证。

飞鹤出海路不顺

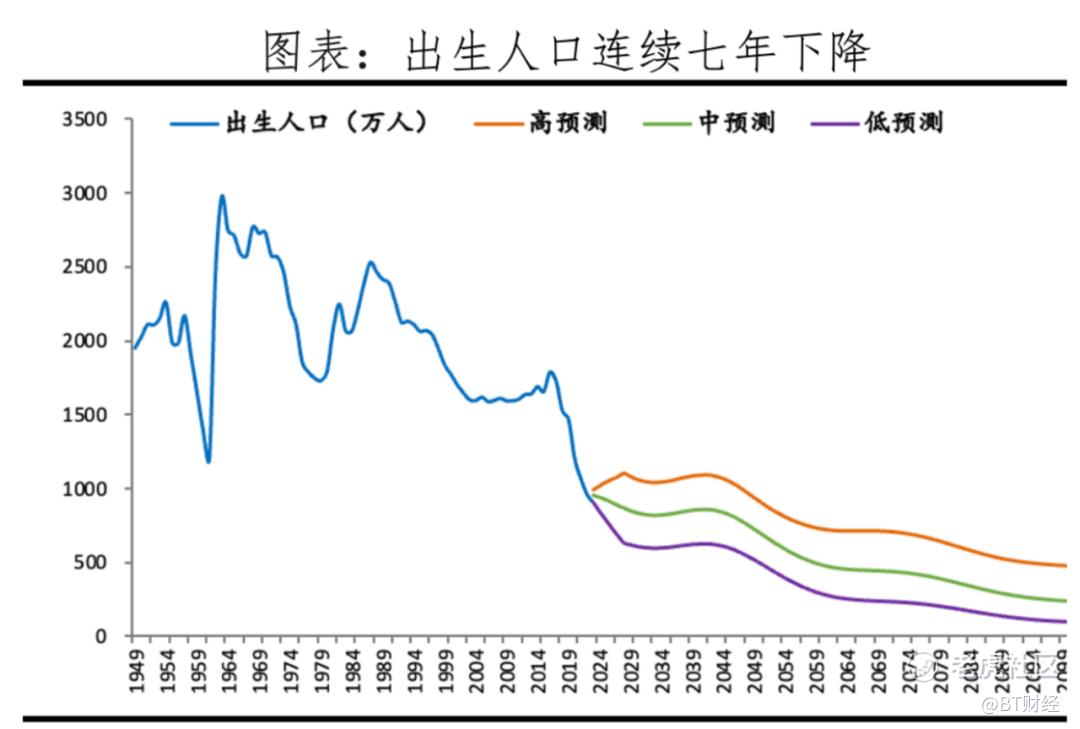

飞鹤的核心产业是婴幼儿奶粉。国家统计局数据显示,2023年末全国人口14.1亿人,比上年末减少208万人,连续两年人口负增长。对乳业影响最大的新生儿同样出现下滑,2023年全年出生人口902万人,比上年末减少54万人,这已经是连续七年下降。

低生育率造成新生儿大幅减少,这对飞鹤以及其他乳业都是较大挑战。飞鹤为应对新生儿不断下滑的现状开始布局海外市场。

财报披露,飞鹤在美国市场的总收益仅为0.81亿元,在加拿大市场的总收益更是只有0.26亿元,两者占总营收的比重均不超过1%。这和此前飞鹤在出海国际化的投入中都不成正比,今年4月飞鹤加拿大皇家妙克获得了加拿大地区首张婴幼儿配方奶粉生产执照,飞鹤没有公布为拿到这个执照的花费,业内人士分析认为既然是首张执照,花费应该不小。

9月27日,飞鹤旗下加拿大皇家妙克金斯顿工厂举行了盛大的仪式,宣布婴幼儿奶粉产品正式投产,在加拿大本土上市。今年6月飞鹤投资1.16亿元,在珠海横琴新区建设全球第十二家智能工厂。

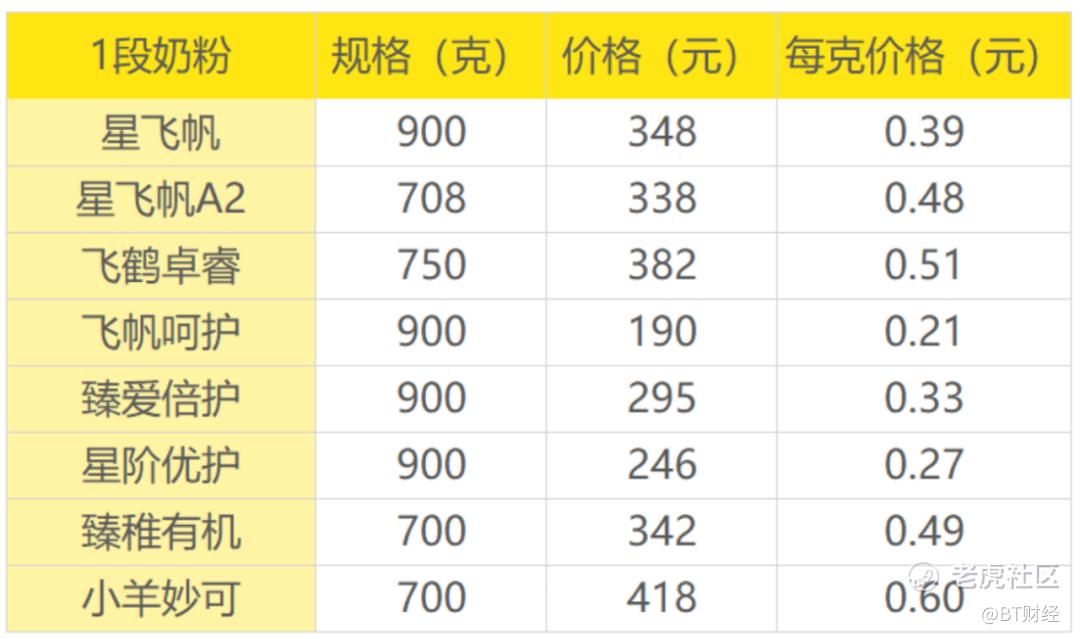

或许飞鹤走在国际化道路的初期,海外市场占比过低,目前飞鹤主要营收还是依赖中国市场,在中国新生儿逐年下滑的情况下,飞鹤提高了主要产品的价格,以此来应对市场疲软,但此举也引来非议,毕竟产品提价会显得不再“平民”。只是飞鹤奶粉价格已经接近甚至反超国际一线大品牌的情况下,留给飞鹤“涨价”的空间并不多。

和飞鹤海外营收占比偏低相比,其他国产奶粉品牌的占比要高不少,以澳优乳业为例,财报显示,澳优乳业核心品牌佳贝艾特2024年上半年海外收入为2.9亿元,同比增长50.7%,占羊奶粉业务收入的16.1%,占总营收36.81亿元的8%。在国际化之路上走得比飞鹤更为顺畅。

不过,目前国内奶粉企业在国际市场的市场份额还很小,国际市场依然被那些国际大品牌所占据,但对飞鹤来说是挑战也是机遇,比如东南亚等新兴市场的人口出生率明显提升,而中国企业在东南亚一直有较大优势,现在飞鹤布局国际化业务尚处于初级阶段,并未真正进入回报期,后期飞鹤的国际化业务占比将会逐步提升。

飞鹤现在在加大研发之余,应该重视对舆情的处理,这次“进口日本原料”事件已被辟谣,对飞鹤下半年的业绩将带来更大考验。民族企业、民族品牌不应被如此对待,建有全产业链并经受了三聚氰胺等事件考验的飞鹤,理应飞得更高。

作 者 | 梦萧

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。