Q3银行成绩单:哪些业务最受益于降息?

本周,美国大型综合银行都已经公布完Q3财报,其表现依然呈现差异化,并可能在同一业务中出现明显分化。 $银行指数ETF-SPDR KBW(KBE)$

主要的几个特征

降息环境下,净利息业务喜忧参半;

投行业务继续复苏,财富管理部门业务续创新高;

多元化因素成为大型银行的一大优势;

为潜在信贷损失拨备了更多资金

几大综合性银行在刚刚过去的Q3,无论是收入还是利润,表现均超出预期,也带领整个板块创下新高。 $摩根大通(JPM)$ $美国银行(BAC)$ $花旗(C)$ $摩根士丹利(MS)$ $富国银行(WFC)$ $高盛(GS)$

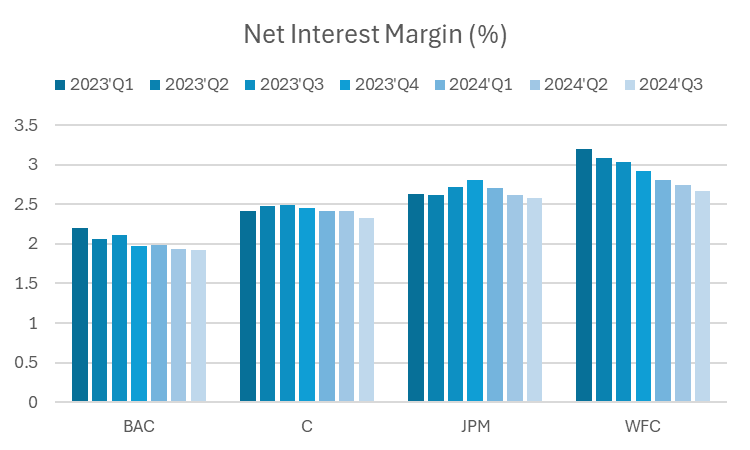

降息如何影响银行利息收入?

整体的净利率依然呈现下降趋势,不过不同的银行可能结果不同。例如,摩根大通的净利息收入同比增长3%至235亿美元,而富国银行的净利息收入为117亿美元,同比下降11%,当然,WFC去年Q3的基数较高。此前在利率水平较高的情况下,银行不得不花费更多资金来缓冲,整体上压低了息差。不过现在美联储开始降息,这部分的成本也随之而来下降。但整体来说,Q4的息差预期会进一步减少,银行方面依旧面临压力。

展望未来,在美联储9月降息后,银行的存款成本应该会下降,息差可能会减小。

资产管理业务成业绩上涨主力

高盛的资产和财富管理收入为38亿美元,占公司收入的四分之一以上。资产和财富管理部门显然是受益于美国股票的上涨,以及降息带来的美债复苏。

美国银行的资产管理收入同比上涨14%,花旗的投资银行收入增长31%,摩根大通的投资银行收入增长了31%。富国银行的非利息收入增长12%。

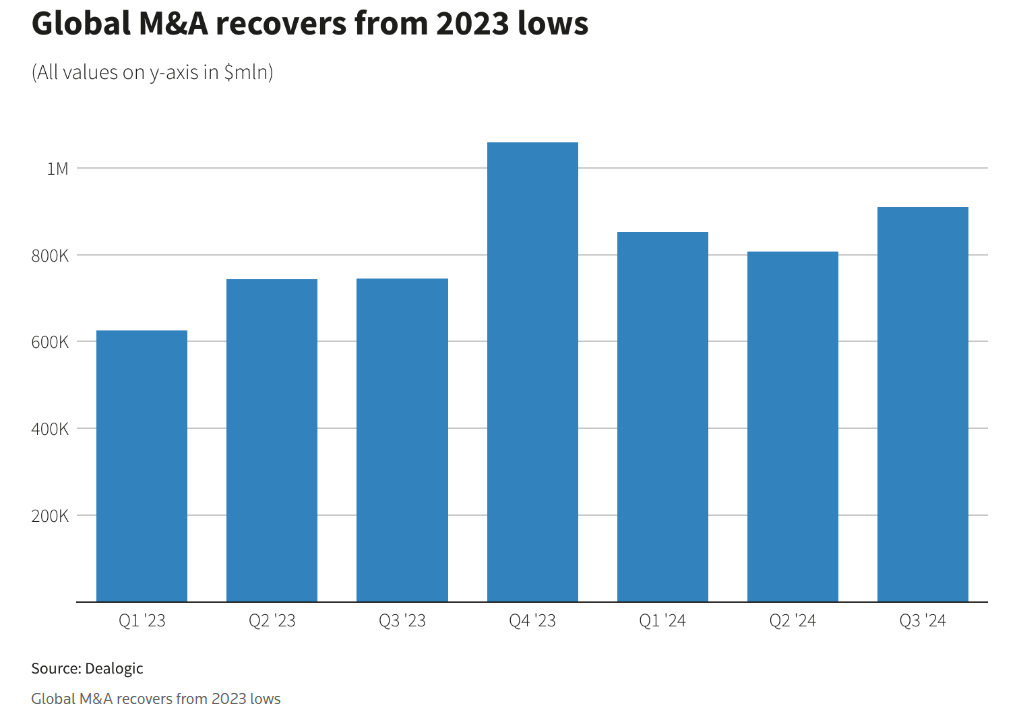

投行业务复苏

同时,投行业务收入上升,比较典型的是高盛和摩根士丹利,他们的投行业务均大超预期,高盛投资银行业务费用同比增长 20%,得益于更多的交易和企业债券发行,并且未来一年的预期乐观。美联储和其他央行在未来几个月的降息将在借贷成本降低的情况下推动交易渠道的增加。

另一方面,活跃的股市以及对美国经济软着陆的预期增强,也增强了交易撮合者的信心。不过另一方面,大公司的并购活动不足,监管的审查是主要原因。此外,新股票和债券的发行势头正在增强。

交易业务方面则是喜忧参半,股票交易因股市看涨而得到提振,而固定收益、货币和大宗商品(FICC)交易有时表现滞后。

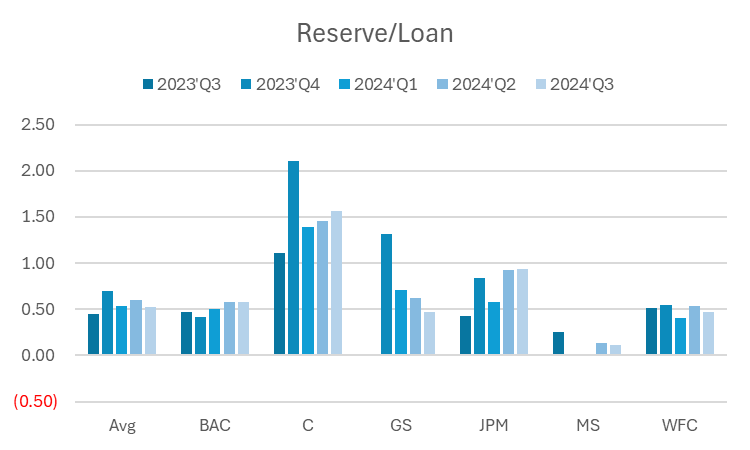

银行普遍为潜在信贷损失拨备了更多资金

摩根大通拨备了 31 亿美元以覆盖潜在信贷损失,是去年同期拨备金额的两倍多。花旗集团拨备了3.15亿美元,高于去年同期的1.25亿美元。高盛拨备了3.97亿美元,高于去年同期700万美元。只有富国银行减少了其信贷损失准备金,但其整体的存款和贷款金额也有所下降。

不能避免的地缘政治风险

部分银行家认为,虽然美国的通货膨胀正在下降,经济仍然有弹性,但政治不确定性仍然存在,甚至有所恶化。包括国家债务、基础设施需求和军事支出等问题,都有可能使现在的情况更危险。

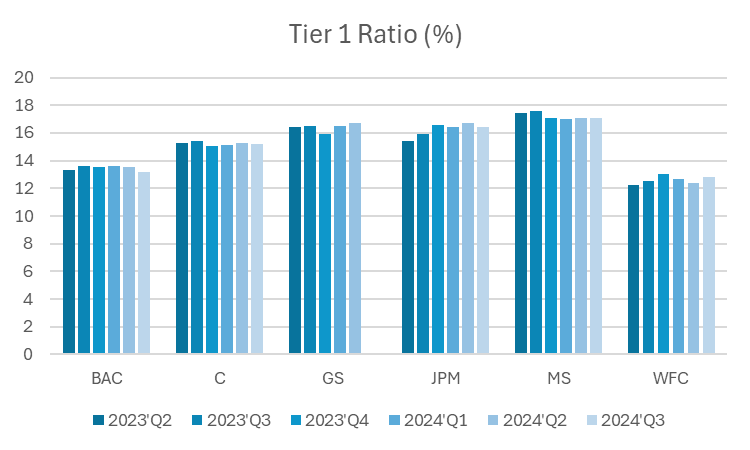

从数据上来看

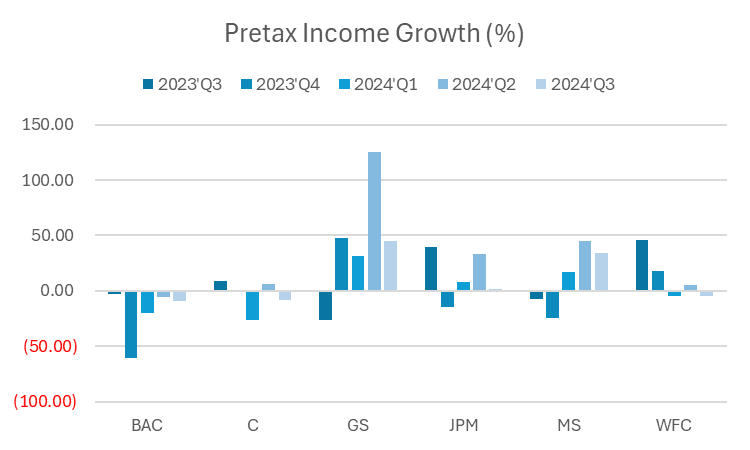

税前利润增速方面,以交易业务、投资银行、资产管理等占比更高的 $摩根士丹利(MS)$ $高盛(GS)$ 表现更好,利息收入普遍还是下滑。

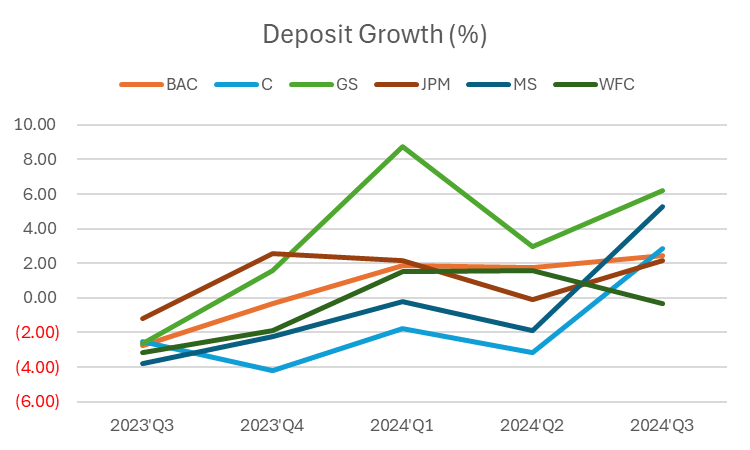

存款增速方面,也是高盛、摩根士丹利最有吸引力。

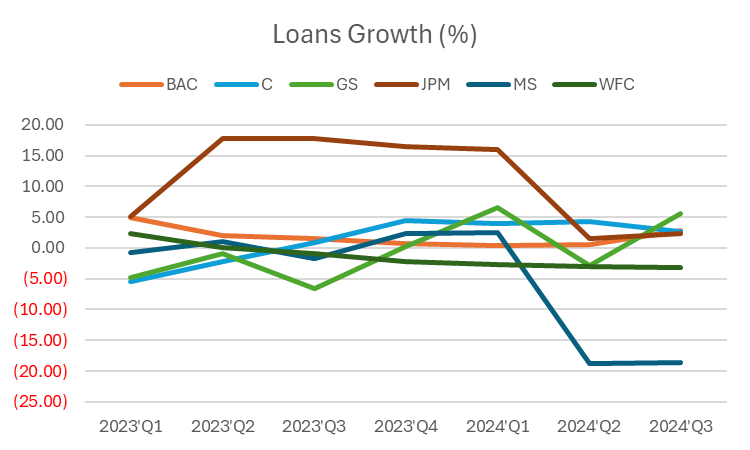

贷款增速方面,高盛的表现增速最快,而MS的贷款余额下降明显。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- vision·2024-10-17太猛了点赞举报