美国房价,正在失控

我平时喜欢在Zillow和Redfin这两个平台上看房,它们是美国最大的房产网站,平台上的房源信息自动同步于各州经纪人的MLS平台,因此都是真房源,使用者可以随时随地看到美国的所有房产。这两个平台的额外价值在于他们会给任何一套房进行估价用于买卖双方参考,过去这个估价比较准确,但最近出现了明显的大范围失准。比如大多数房子最终的成交价都要比之前平台给出的估价高个10%甚至更多。

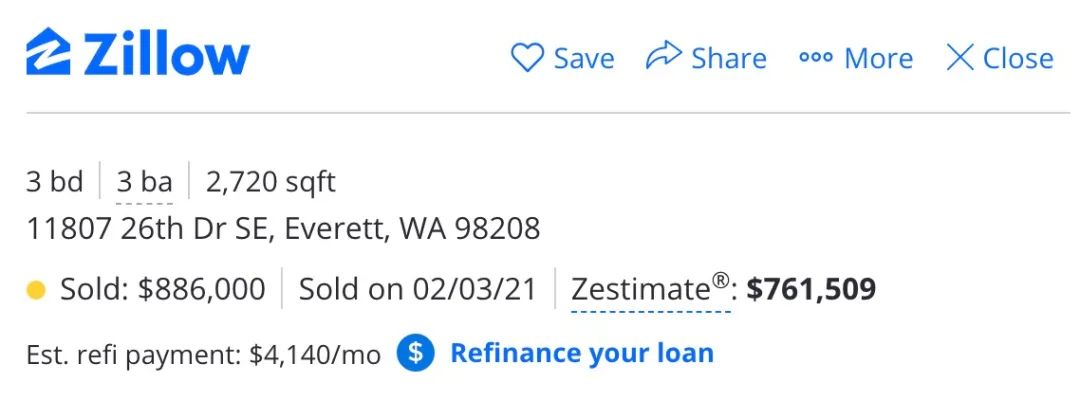

比如下面这套房,Zillow给出的估价为76.15万美元,业主挂牌价77.5万,实际成交价88.6万,两天成交。我们可以从这些案例体会市场的疯狂。

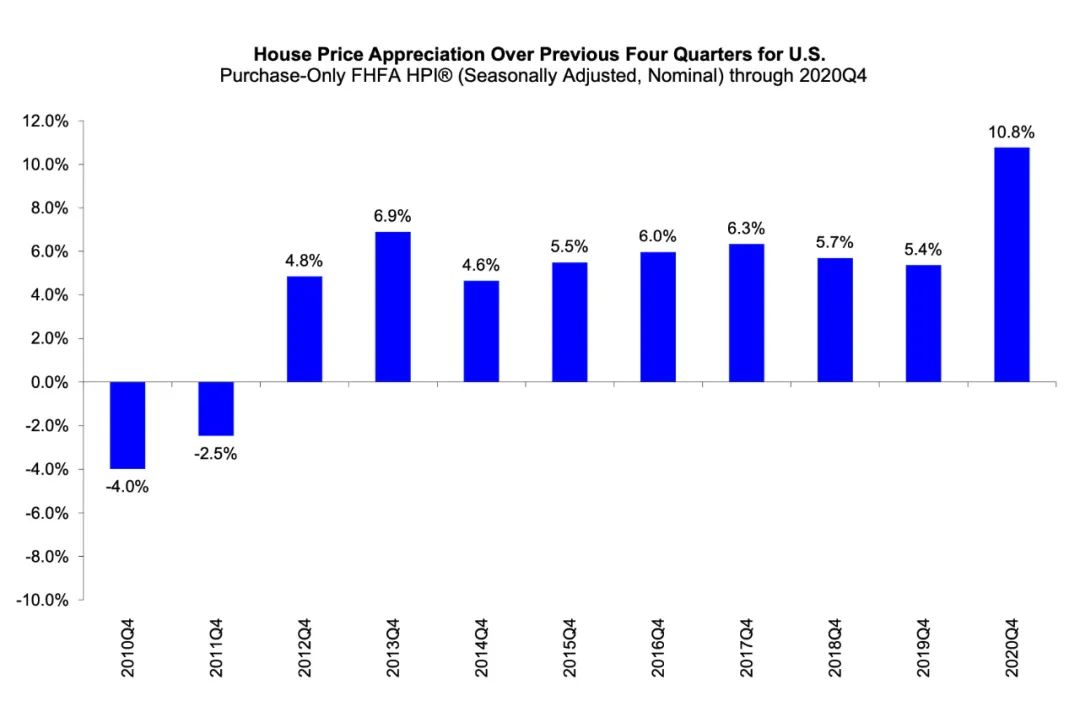

近日,美国联邦住房金融局(FHFA)更新了美国2020年第四季度以及12月的房价数据,至此,FHFA已公开了2020年完整的全美各地房价数据,这个数据的权威性就好比中国国家统计局每个月发布的70城房价数据一样。

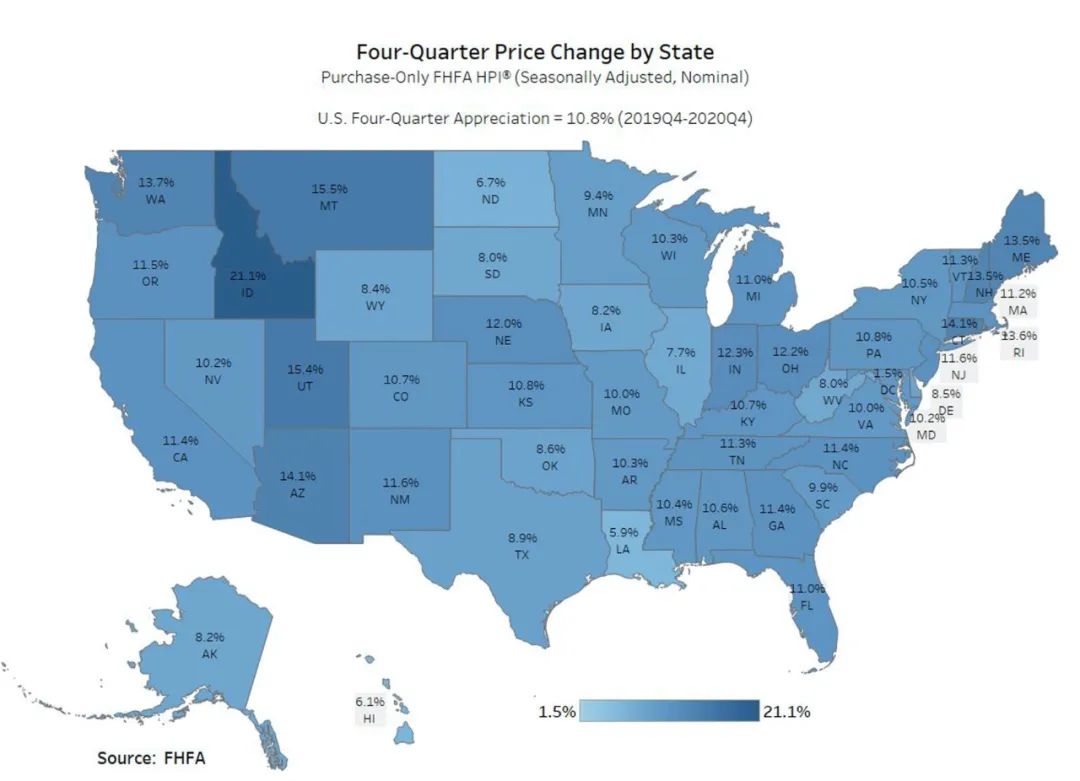

最新的数据显示,美国房价正在以有记录以来的最快速度上涨,同比一年前的2019年四季度上涨10.8%,这是全美范围的平均涨幅,被大量中部弱势地区摊低后的数据,热点城市的涨幅远高于10.8%。总体来说,美国房地产市场进入了非理性。回顾过去一年美国房地产市场,这种非理性是2020年5月开始的,并一直持续到了现在。

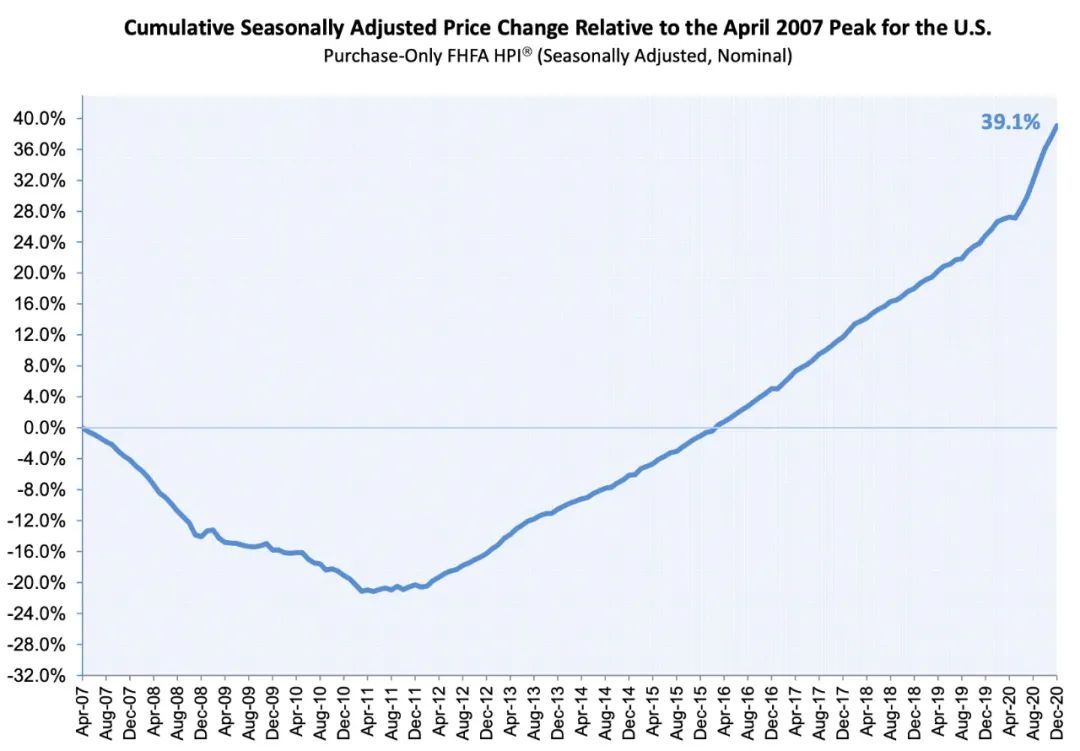

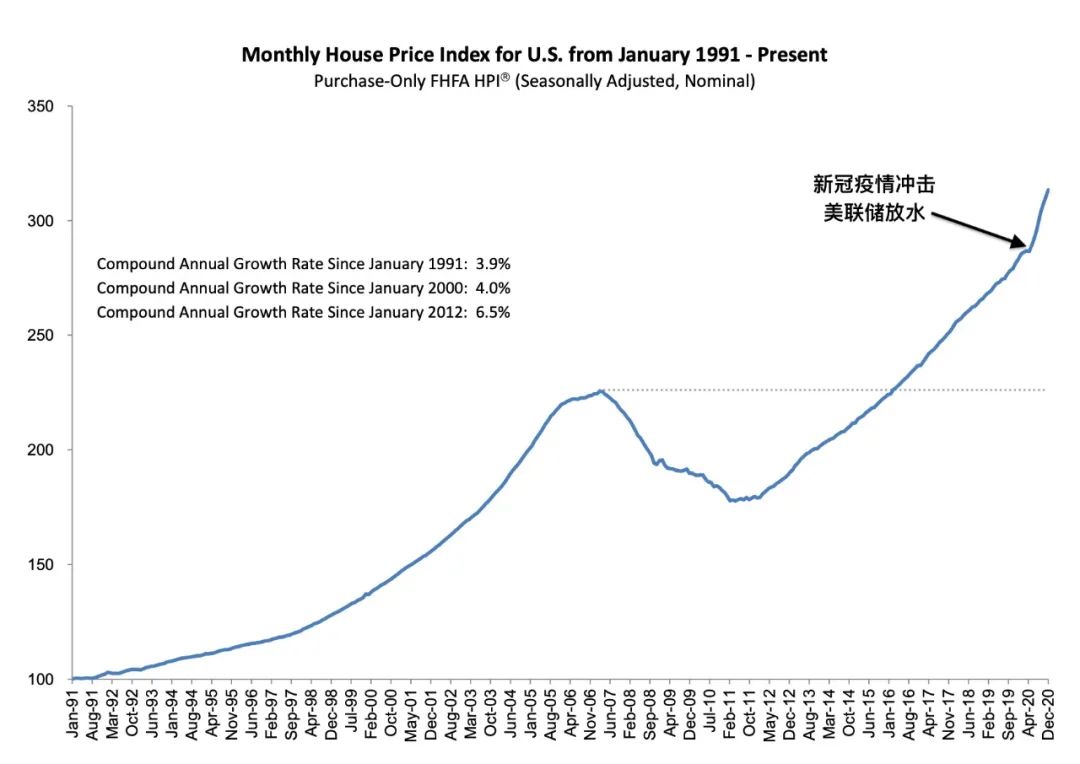

如果我们把美国房价可视化地展示出来,就会看到自新冠疫情冲击美国之后,美国房价出现明显的跳涨,背后的原因就是美联储大水漫灌。

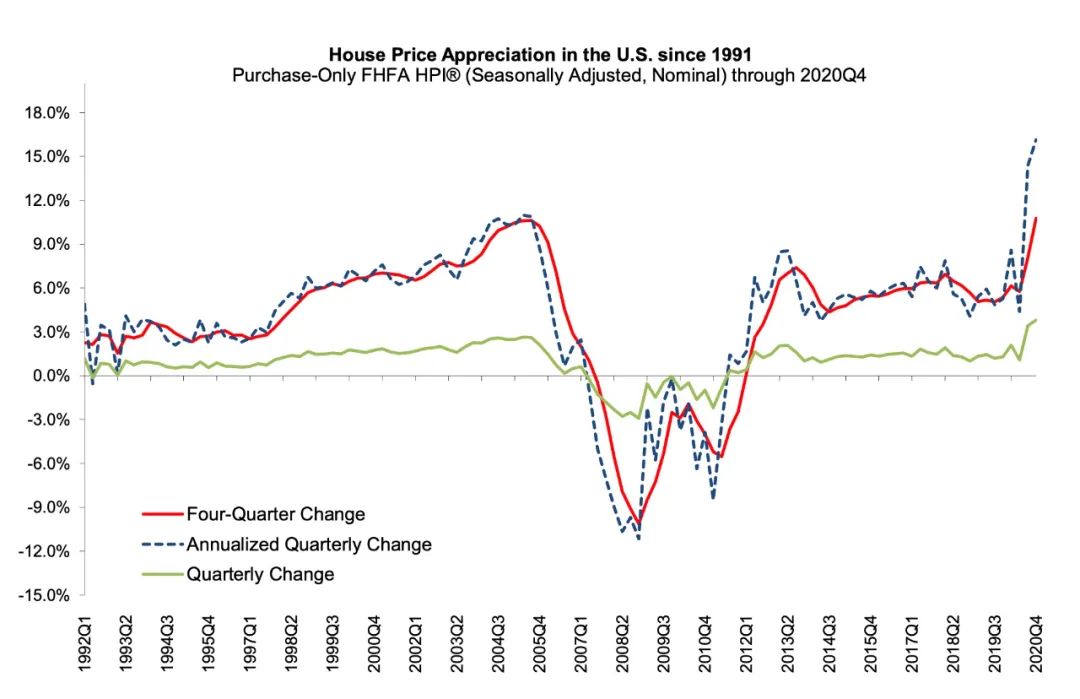

同比数据考察的是今年这个时候比去年这个时候的涨幅,周期比较长,如果我们要更准确地看房价在短期的动能,就要考察环比增速,即本季度比上季度涨了多少。在这项数据上,结果更可怕,在2020年四季度,全美房价环比涨幅是3.81%(下图绿线-历史新高)、同比涨幅10.77%(下图红线-历史新高)、年化环比增速15.25%(下图蓝色虚线-还是历史新高)。

和中国过去几年(主要是2017年后)房地产市场走势不同在于,中国过去几年房价上涨的地方只出现在少数几个热点城市,比如深圳、东莞、杭州,但美国这一波属于全国范围的普涨。全美五十个州房价均比2019年第四季度大幅上涨,其中涨幅最大的是位于西北部的爱达荷州,这是一个知名度不高的州,因为没有什么大城市,但房价还是同比一年前上涨了21.1%。美国作为一个城市化基本完成,经济增速相对缓慢的大型经济体,房价出现这样的涨速是罕见并且危险的,这样的速度只有在2002-2006美国房地产泡沫时期才出现过。而2019年四季度到2020年四季度的涨幅,大多数都是在2020年下半年涨出来的。

为什么在疫情冲击经济、失业率上升的背景下,美国房价还会涨成这样呢?

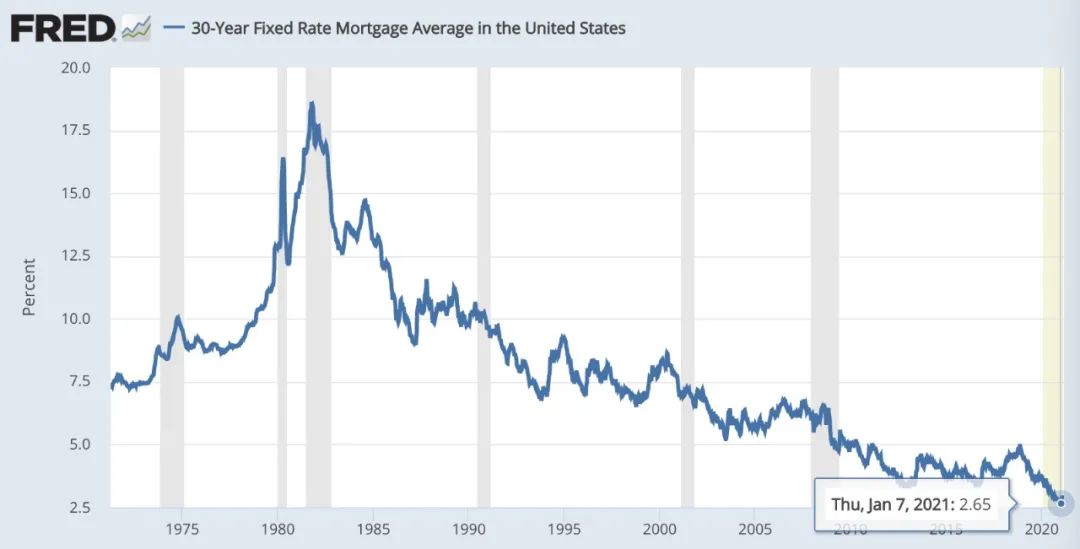

我们上面提到了,最主要的原因是美联储放水。在美联储的无限量化宽松之下,市场利率大幅下降,30年固定的房贷利率在2021年1月7日是跌到了2.65%,这是前所未有的低利率,这种利率的贷款对于买房者来说不借白不借,买到就赚到。要知道,在2018年美国走完前一轮加息周期之后,30年期房贷利率还曾经接近5%,在1980年代,最高接近20%(所以那会儿大多数人都是全款买房),现在只要2.65%。

如果站在投资者角度看,假设一套房子除掉房产税和房屋保险外的净租金回报率是4%以上(美国城市比较普遍的情况),过去那种5%的按揭利率显然很不划算;但现在利率降到了2.65%,信用好的贷款者还能享受更低的利率,随随便便做到两三成首付、三十年期贷款下的“以租养贷”。举个例子,你用20万美元首付买一套70万美元的房子,月供不到2000美元,月租3000美元以上,租客帮你供房后还额外给你一笔每个月1000多美元的零花钱,房价还能保持上涨,你说爽不爽?房价上涨且“以租养贷”的情况下,这属于稳赚不赔的投资。对于自住者来说,月供压力减少、买房成本降低;对于投资者来说,以租养贷有结余,因此市场上出现了非理性的抢房:所有非理性的背后,都存在一个理性的原因。多说一下,在2015-2017年,中国各个城市房价大幅上涨也是类似的道理,当时中国连续降息降准降首付,宽松的货币环境让房价大幅上升,很多城市在一年时间里房价就翻了一倍。

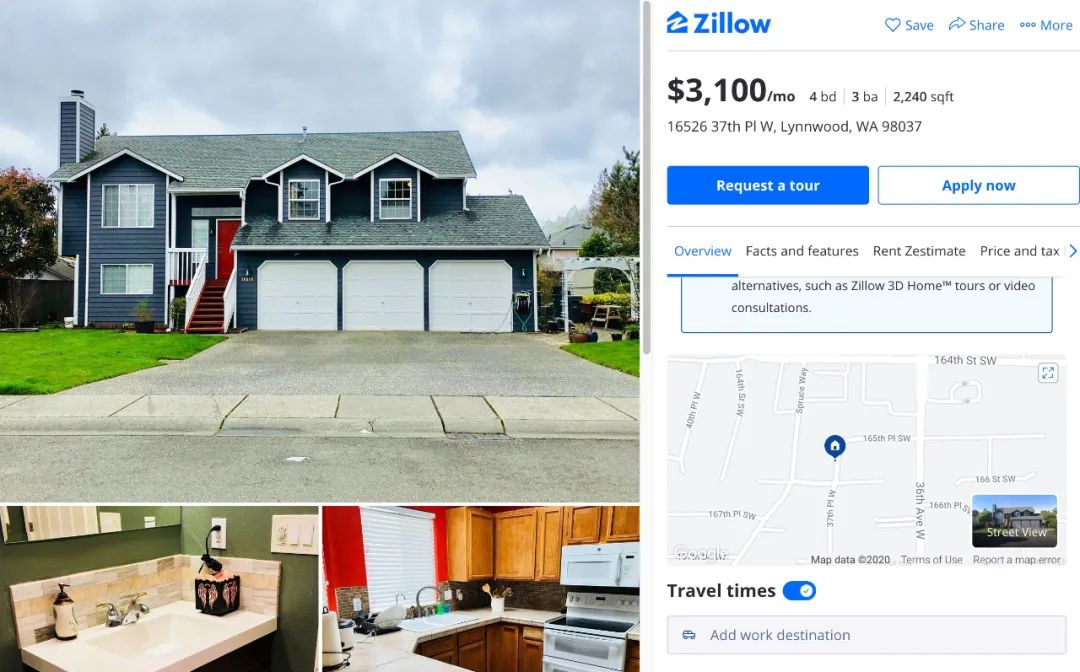

这套位于西雅图北部地区Lynnwood的独立屋市场估价约64万美元,每年房产税5200美元,以3100美元/月的租金挂牌出租,房子状况良好,预计很快会确定租客,我们也可以从这个案例了解一下当地的租售比

美国房价的上涨能持续吗?从基本面看,美国房价目前不存在显著泡沫,所以要它下跌很难,但过去大半年这种疯狂的状态肯定是不可持续的。

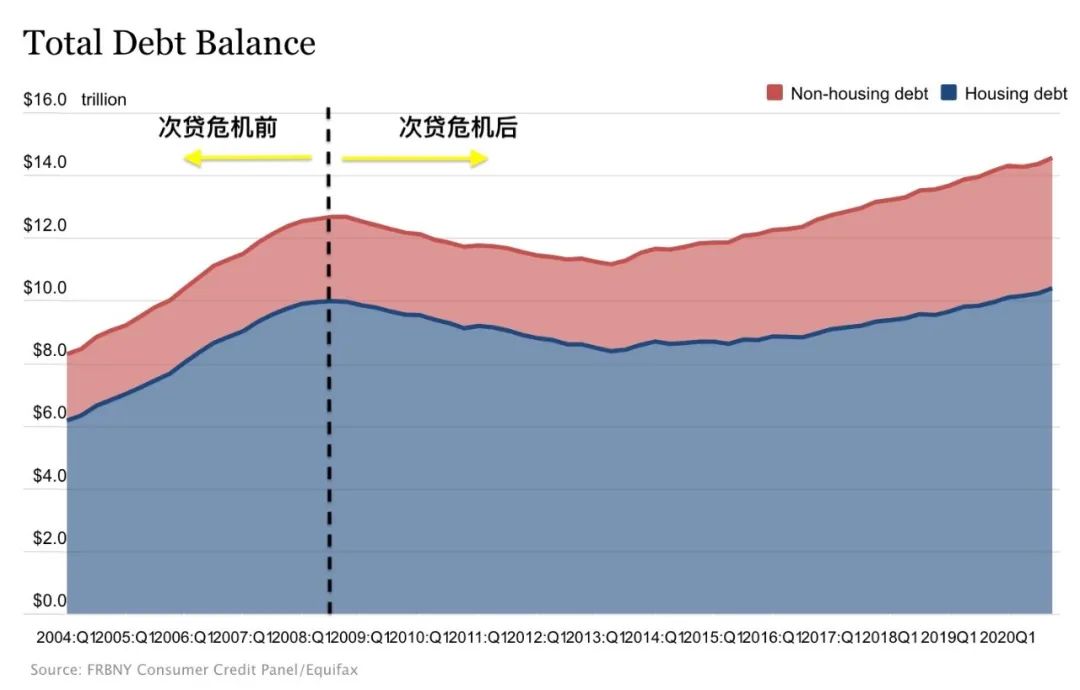

看房价泡沫,就要看整体的居民杠杆率,自2008年次贷危机以来,美国居民部门杠杆率不断下降,直到2019年底。2020年美国居民杠杆率在二季度突然上升,但在第三季度又大幅下降到79%,出现这种数据大幅波动的原因不是美国人突然增加借贷然后又突然还清,而是美国GDP这个分母在2020年第二季度突然下降,到了第三季度又开始快速恢复。因为居民杠杆率 = 居民总负债/GDP,所以GDP这个分母的大起大落会影响到居民杠杆率的具体数字。

目前美国居民部门杠杆率并没有上升到危险的区间(如2008年的100%)这一波美国房价上涨中 没有出现次贷危机之前的信贷泛滥现象

我们直接再看看居民杠杆率中的分子,也就是美国居民总债务。下图中蓝色部分为房贷存量、红色部分为债务中的非房贷存量。可以看出,次贷危机之前这两项债务存量快速增长,次贷危机后,经过长达五年的出清才开始恢复增长。直到现在,居民债务的增值都是相对缓慢的。目前美国房贷存量杠杆达到次贷危机时的最高水平,而同期美国GDP增长了43%。

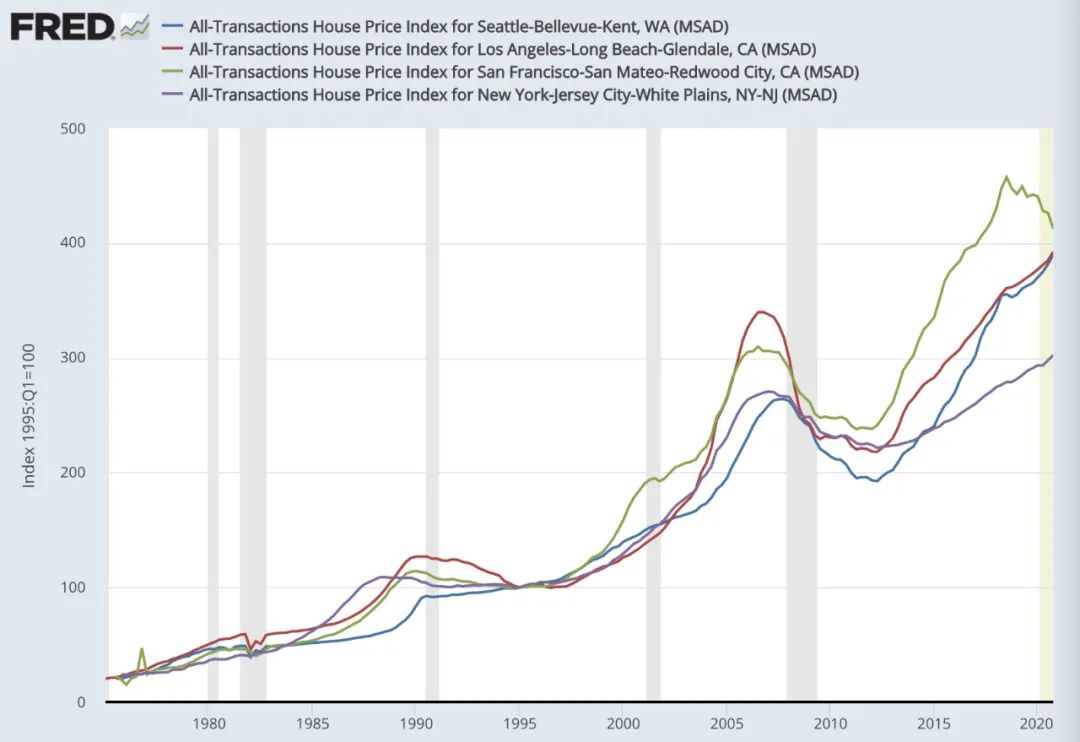

另外,如果我们关注资产的相对强弱,会发现美国房产在美元计价的资产中并不算是最贵的,比如美国股票(标普500指数)比2007年高点高出142%、黄金价格比2007年高出189%、长期美债(TLT)价格比2007年高出60%,而全美房价比2007年只高出39.1%,这其中:

纽约房价比2007年高10%、

洛杉矶房价比2007年高24%、

旧金山房价比2007年高39%、

西雅图房价比2007年高47%。

(数据来自FHFA)

全美房价 2007年4月 - 2020年12月直到2016年4月 美国房价才回到2007年4月的水平 而且还没有考虑七年时间内的通胀因素

美国房地产市场有一个特点,那就是存在比较稳定的长效机制(房产税),这导致市场最终要为哄抬房价而付出代价,比如加州以成交价计算下一年度的房产税税基,然后每年税基上调2%(房价下跌时也可下调税基)。所以美国房价现在这种脱离宏观经济和收入增长的非理性状态不会持续下去。

作为市场的观察者或参与者,我们应该抓住确定性(拿到长期低利率、稳住“以租养贷”的底线)、放下投机性(不要非理性抢房、不要做超出自身能力的事)、拥抱成长性(选择好的城市),“房住不炒”在任何地方都是值得参考的。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 南方不亮北方亮·2021-04-29这么放水啥不会涨,疯狂渐近点赞举报