2024牛市止盈计划

读史可以明鉴。

最近A股的三次牛市应该是2007,2015年,2020年(小牛市3700点)。

如果2024年是牛市的话,就是我经历的第四次牛市。

2007年牛市我没赶上,即使勉强赶上,我那时没钱,只能浪费那么好的行情。我是2008年开的证券账户,第一笔入市资金是1000元,第二笔是2000元,第三笔是3000元,然后随后又取出2000元,第四笔是1000元。一年内入市了4笔资金,总计5000元,然后这5000元,我在股市里交易了1年,一年后的市值是6382元。

为什么我能记着清楚呢,前几个月,我的第一个证券公司的客户经理给我打电话,说我账户可以复活,然后交易佣金可以降低,我就去复活了一下,顺便把那个账户的对账单打印了一下。

现在想想,那时资金量那么小,但是每次交易还特紧张。不过那时候钱也值钱,翻看历史,这5000可以买一手茅台了。现在一手茅台,价值17万,一年分红都到5000了。不停的交易,真正赚不到几个钱,还不如买入优秀公司,长期持有划算。

2015年的牛市,我是完完整整的参与了,资金量也达到一定级别。但是我仍然还是股市菜鸟,怎么赚的,最后又怎么赔回去了。牛市阶段,天天涨停,熊市阶段天天跌停。没有做好止盈计划,并且在牛市末期还在追加本金。

当时其实我是可以意外逃顶或退出的,因为当时我打算在北京买二套,去看了新楼盘,一个大三居,总价200万,如果首付正常30%,或者像现在这么好的政策20%的话,我肯定能付的起。从股市到房市,成功止盈,还能在未来房市的上涨中,再赚一波。但是当时国家收紧了房地产政策,二套首付要60%,第一套我又不想卖。

后来股市行情急转直下,我从赚了100%,到赚了50%,到30%,到20%,最后大概也就赚了10%,清仓卖出。

可以看出2015年的卖出,是被迫式卖出,再不卖就要亏损了,在极大的压力下,在极其痛苦的状态下做出的无奈选择。

现在想想,我到底想赚多少才收手呢,明知道这种天天涨停的节奏不可能实现,但没有真正亏损的时候,就是不相信。

那时候,每次的回调都看作是一次加仓的机会,前几次确实屡试不爽,千股跌停的熊市来了以后,成功的概率极低了,偶尔有一个反弹,其实还是在掩护式撤退。

刚才看到一个人分享了牛市里,不管是老股民还是新股民都会经历的一个过程:

1 本金投入100万,看到有人说牛市来了,于是跟着牛市的板块买入,比如先买证券,可以一波行情下来,赚了5个涨停板,赚了61万,市值达到161万。

2 然后换入另一个板块,徐翔概念股,又赚到3个涨停板,赚了53万,市值达到214万。

3 开始进入小调整,小反弹,这时候可能会涨,也可能会跌。

4 然后进入又一轮的板块轮动,科技板块,这时候可能估值很高了,这时候买进去,能赚到一个涨停很难了了,有可能会迟到一个跌停。

5 这时候新进入的资金已经很少了,所以股价随时可能会崩盘。这时候可能出现千股跌停,跌停的时候,就是你拿跌停价挂掉,你是卖不掉的,因为前面有上万股在等待交易。于是第二天可能又要一个跌停。

这样资金就从214万,变为156万了,此时你会回把它定义为熊市,只定义为短暂的回调,下一轮上涨的开始。

6 随着重新找到,要么便宜(股价便宜并不是真的便宜)的股票,要么是高位腰斩,看着便宜的股票,开始继续满仓。这是有盈利的是新一轮的快速下跌。156万变为106万。如果这时候清醒了,清仓,还能保持点胜利的成果,否则只能亏损卖出了。

两次牛市,我都没赚到什么钱,白白浪费这么大好的行情。这次无论如何也要保留住胜利的果实。少赚点无所谓,但这次一定要做止盈计划。

我是没有,但成功的人士有,老唐在2021年1月,2月,把他卖出茅台、分众、海康威视的计划,执行写的很详细,是一个很好的卖出学习案例。

而且老唐的卖出,是依据卖点卖出的,而不是很多其他人士的按照盈利多少来止盈,按照大盘到多少点,按照交易量,这些数据都可以作为参考,但作为价值投资者来说,还是按估值来,靠谱些,如果没有高估,我完全可以不卖出,即使做了过山车也无所谓,如果公司未来盈利增长了,股价照样会涨,而不一定非要在牛市赚市场先生的钱。

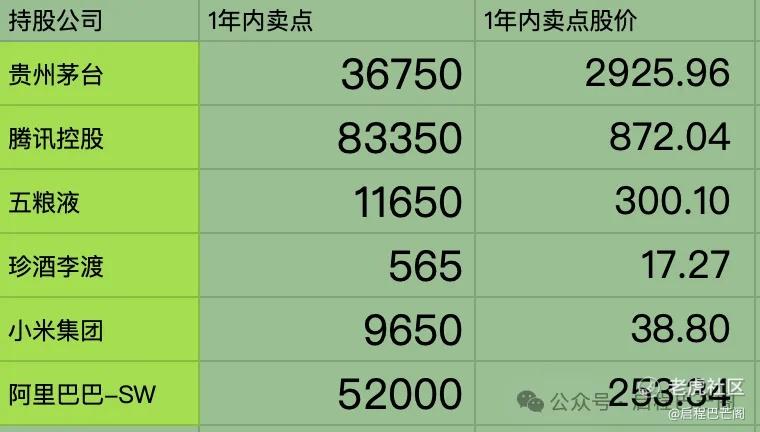

所以我的止盈计划,是高估卖出的计划。

每只股票会分三次卖出,每次三分之一,大概是买点-10%,买点,买点+10%。

比如茅台,会在2632元,2925元,3217元卖出。

这里考虑的是A股和港股,美股暂时还没有止盈计划,因为美股是一个慢牛,随着盈利的增长,估值在不断的下降,大部分处于一个合理的估值范围内。

还有一些观察仓,我可能回本就会卖出,回本无望的,在我整体回本后,可以选择卖出。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 年年有于姨·10-03巳阅点赞举报