关于读懂央妈的良苦用心

本期内容主要是央妈政策的深层次解读(偏硬核)···

这里就不复盘,宏观框架的范式转移,比如往期投资者从市场研究重心转移至央妈+财爸政策···简而言之,权重往头部集中,Beta重&Alpha轻。

PS往期历史的“望梅止渴三千点”系列都在跟踪···有兴趣者自行翻阅复盘。

结果论出发,对于手持人民币的玩家而言,不要试图与本土央妈做对手盘···

既然如此,思考央妈在思考什么,才能把握投资交易的节奏(虽说终究主动权还在央妈手中,看客也得有剧本预演)

1-24.7.12《再·望梅止渴三千点》:Q3流动性只会紧张,央妈&财爸采取的“紧缩预期”政策是流动性的最大风险源(等闪崩就好了)。这般倒挂,短端反映的是:央妈迟迟不肯降息、做增量MLF等,导致银行间利率过高,流动性紧张,结合一些银中小行情况,不意外仍处于金融系统出清期···而长端则是资产荒。(原文笔记)

2-24.8.16《宏观决策的灰犀牛》:第一只灰犀牛,风险清零思路,近期对大A不断找替罪羊(量化、渠道、融转通、新股上市等),不断通过行政管制方式试图解决望梅止渴三千点的问题···第二只灰犀牛,问责免责思路,从政策有效性到技术官僚执行,是当前重塑政策信用、市场信用的关键。(原文笔记)

3-24.8.30《盯紧中国的套利资金》:现在这部分资本套利资金伴随着美国经济前景从景荣被证伪后,进入疑似”衰退“的经济前景···(从软着陆预期->硬着陆风险)···从近期政策驱动来看,一是央妈买入4000亿特别国债、二是发新债进度“应发尽发”地提速···所以呈现的特征就是——打时间差,我都要。Q3末大A的新一轮望梅止渴三千点可能要开始了。(原文笔记)

图-2024年至今的结售汇统计

有趣的是——而同期八月份的结售汇持平,资金没有继续往外跑了,是1.2万亿人民币级别的收平,结合9月的汇率大涨,应该是不少离岸资金有直通天庭的能耐,提前偷看底牌了。

所以从金融体系内视几座大山——对外利差、资产荒、利差结构风险、银行净息差等,央妈时刻关注着···

PS政策的艺术就是四两拨千斤的预期差,正所谓信心比黄金更重要,相信相信的力量,相信央妈的心,坚定社会主义的道路,那么资本主义就会卑躬屈膝地舔上前···

这套组合拳很有意思的——从央妈的两权相害取其轻,努力发扬广大社会主义的人情世故···不愧是40年老银行出身的潘行长。

框架上没有超越历史案例,但的确有耳目一新的特色工具···

毕竟常规的工具配置思路,其实解决短期的流动性舒缓,然后给中后期“新工具”躺平探索适合社会主义的货币政策工具,而不是单纯地参考邻国三十年历史,降息->到地板利率的零->QE/YCC->MMT···

一、没有超预期的常规工具箱——解决银行上半年承接的地方债务展期滚续、以及对收储房的负债端问题,慎防净息差进一步恶化(净息差<不良率),所以最直接的政策还是降准(尽管准备金率可能已不够维持充足的资本覆盖···)所以降准的同时,降了7天、14天的基准利率10bp···

属于一次性给了银行金融体系的定向降息,非常符合当前层次信用结构的金融圈特色,推动了系统负债成本往下走,保护银行的净息差···

其次推动了六大国有银行的资本金补充,属于点名班干部,让能讲出身的,多讲讲商业银行的金融规律,不能只讲政治性和人民性。

二、稍稍超预期的政策指引——存量房贷调整,这个调整其实真切利好拥房的普罗大众,但它能成立的基础也是建立在银行存贷利差同步下行,净息差压力趋缓···

这部分组合拳——给出了当前环境的解题思路(有方向),金融体系保大、保亲宗,围绕大型国有银行,构建新的信用派生体系,比如财政发债引导市场补充资本金,央妈直接下场购销,定向版的QE。

(这段话就属于讲故事)债务重组+定向QE,将部分绩优的资产包+债务循环贷做桥,做进新表里,隔离传导风险——有助于解决全经济资产负债表收缩问题,避免了最坏的泥沙俱下的恐慌踩踏场景;随后核心资本补充后,新起点站得高,能否找到新的信贷抓手则是日后再谈了···

PS属于先不问结果能不能成,但“似乎”思路是对的——有市场愿意埋单,就可沿着共识继续携手前行一段,这一段就是离岸人民币的“政治性”。

三、真超预期的部分是央妈直接下场,引导商业银行定向投放上市企业的回购贷款(1.75%)···这点很多研究者都解读过了,属于利好,尤其是利好分红率大于1.75%的上市企业们。

但这里我们从央妈角度去看整个手法,可谓醉翁之意不在酒(股或债),而在山水之间(财富预期)···

上两周国内经济学家50人会谈(国家智库代表),其中提出的,在资产负债表衰退过程中,财富损失和收入损失是不对等,财富损失是永久性的计提(对于顶层角度),而恰好他们在这个”环境“里是掌握经济动能最强的一批人,这里的他们包括了企业家、拥房者在内。

PS这是经济特色,财富效应远远大于收入效应。因为中国老百姓将大多数收入都转化为持有房产,且杠杆率较高,负债较重···而恰好对于顶层而言,真正的财富等价可支配劳动力。

当然回到央妈庖丁解牛的操作里,5000e证券基金保险互换便利工具,其中3000e只能“持有”证券,就是醉翁之酒,真正用心良苦的是另外的2000e。

所以不妨参考9月最新的几项数据——

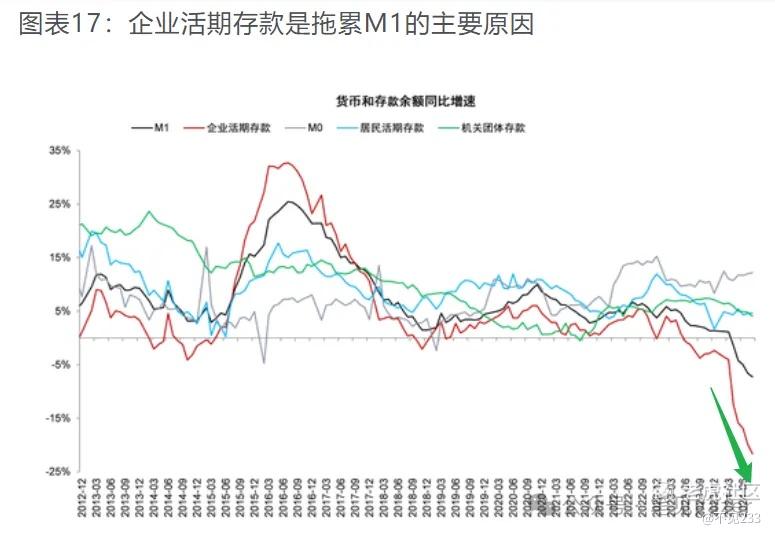

图-M1断崖式下跌,其中企业活期存款领跌20%

图-中国M1&香港集装箱指数年率

表面踢出了银行,杜绝了中间商赚差价,但了解国内金融体系的全牌照定位,其实对那几家能全牌照的根本不管用,这部分2000e主要是给非宗庙的亲王们,只要能稳住他们才是稳住金融体系···

如果对央妈近半年来时不时的YCC操作(借债砸盘),从长端利差趋近倒挂,到守住长端CN10Y的2%···

这2000e其实就是央妈和这些不听话的“宗亲们”谈和筹码——目的就是通过这部分非银机构将这部分长债、股(2+%)的久期资产放央妈兜里,接受央妈短债(1.75%)。

这样做好处有三,一是主导管控YCC的药效会更好,收紧高利率的长端流动性&交易量,短端结构更好调控;二是日后在二级抛砸,手里有货不至于让亲儿子们难受,尽力避免奉旨亲妈&客户净值管理的忠义两难全窘境;三是让他们拿到短期优质现金流后稳住中部金融体系基本盘,改善他们对冲配估值空头做管理市值的思路···

这样最起码这些“宗亲”,看着央妈收股收债放现金活水,还能来日续杯,顺水推舟何乐而不为?

PS当然放在法治的资本市场体系里,必然是口诛笔伐明眼的利益输送。但社会主义不讲打打杀杀,只讲人情世故。

当然这样做有没有风险?有没有后患?

此话怎讲?

不敢讲···

我们且看今朝有酒今朝醉,哪管死后洪水滔天···

正如凯恩斯说的——长期来看我们都会死。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 迪士尼迪斯尼·09-27你说得有道理,商业银行的资金压力确实很大,而央妈的政策操作也对市场产生了一定的影响点赞举报