耐心等待-周报240922

本周点评

周1:投资者预计本周美联储降息50基点的概率接近60%。iPhone 16 Pro系列低于预期。美股挺过“夏日风暴”,但这一次全靠“标普493”。微软股息提高10%,拟回购多达600亿美元。美债收益率走低,美股震荡。

周2:Nick情况复杂,首次降息幅度仍存疑。美国8月零售销售环比增加0.1%,好于预期。摩根士丹利高喊“内存凛冬将至”,下调海力士评级、预测行业见顶。贝莱德携手微软推出300亿美元AI基建基金。美股震荡,美债收益率收低

周3:美联储超预期降50基点,同时为了平衡发布偏鹰的点阵图。美股冲高回落,美债收益率上涨

周4:周失业申请就业数据21.9万创4个月新低,叠加美联储降息延迟效应。美股大涨,美债收益率继续走高

周5:3巫日加上核心指数再平衡,美股震荡小幅收跌

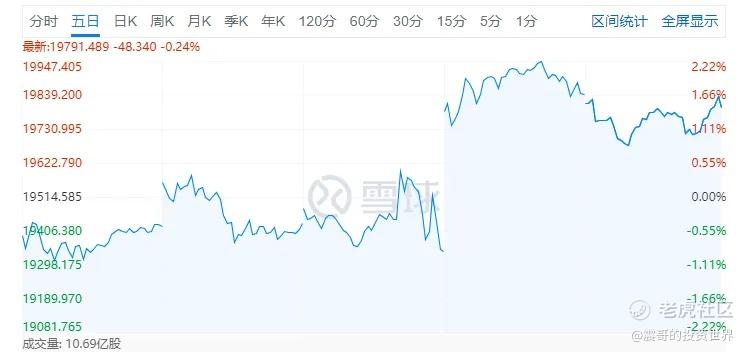

最终纳指100周涨1.42%,标普500周涨1.36%。10年美债收益率3.74周涨8个基点

展望和操作

(1) 美联储50个基点降息加强了软着陆的概率。

短期仍是经济下滑速度和美联储降息速度的pk

正面因素:经济数据仍有韧性,美联储的决心,AI的长期预期,盈利扩散的趋势

负面因素:高估值,高预期,季节性因素,大选前不确定性

VIX在18左右波动,历史数据9到10月波动率仍会上升,在高波时很难操作。震哥的策略是逢低建仓,高位等待

同时密切关注:下周PMI数据,10月初对Q4盈利预期的调整,10月第1周PMI数据和非农数据,Q3财报季是否有超预期。

会根据实际情况调整策略

(2)仓位

美股35% + 35%对冲

--减仓10% QQQ,整体仓位35%

--35% spy 450 put对冲,目前已经亏损75%

美债

--0.05止盈 27 TMV sell put,降息日开始美债收益率上涨。验证结束,收全部权利金

--Sell put 10月4日 96.5 tlt put 0.3 5%仓位,对应3.9%+ 的 10年美债收益率

纳指100 QDII:

--本周无定投。定投23份,仓位占比46%。

美股估值

(1)截止周5收盘

--标普500 1Y PE 21.48,处于历史10年分位数86%。如果保持当前点位25年前瞻PE 20.61,估值高

--纳指100 1Y PE 27.23,处于历史10年分位数77.8%。如果保持当前点位25年前瞻PE 25.71,估值略高

----费城半导体 1Y PE 28.29,处于历史10年分位数94.6%。如果保持当前点位25年前瞻PE 25.64,估值非常高。

(2) 增长

--标普500

本周24Q3-25Q2 预估的EPS都略下调

--纳指100

--费城半导体

市场环境

(1)GDP NOW:

最新预测:2.9%——2024 年 9 月 18 日

GDPNow 模型估计,2024 年第三季度实际 GDP 增长率(经季节性调整的年率)为9 月 18 日的2.9%,低于 9 月 17 日的 3.0%。在美国人口普查局今天上午发布房屋开工报告后,第三季度实际私人国内投资总额增长率的预测从 3.2% 降至 2.8%。

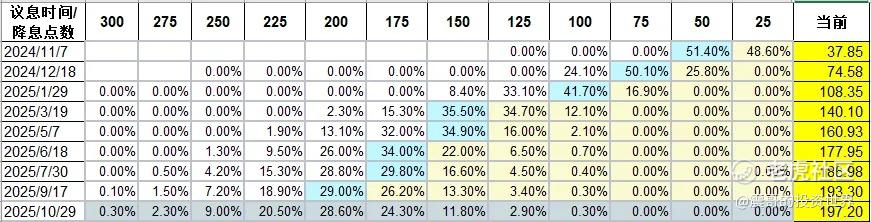

(2)降息预期

--9月降息50基点落地

--预期24年再降74.58个基点

--从现在到明年10月降197.2个基点

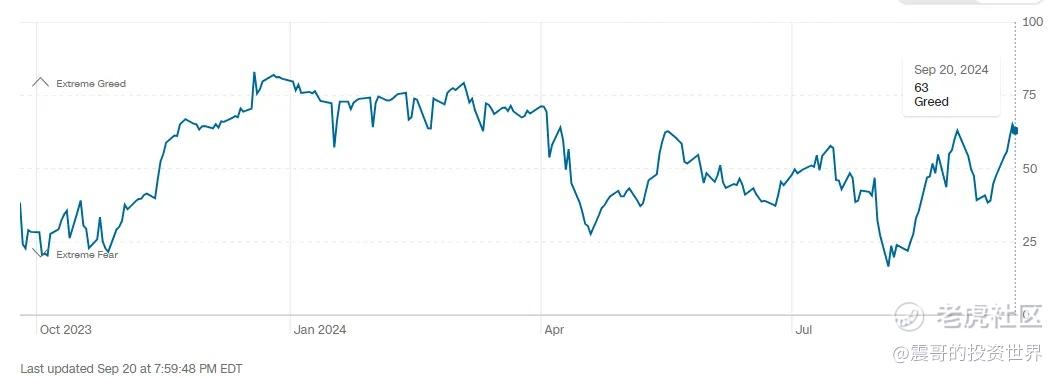

(3)市场情绪:CNN恐慌贪婪指数63, 处于贪婪状态。股市3个指标处于贪婪或极度贪婪,FOMC情绪很浓

(4)市场宽度

--标普500 市场宽度:高位

--纳指100市场宽度:中偏高

(5)FCI-G: 最新公布8月数据处于2年最宽松的状态

下周关注

(1) 周1:9月标普全球制造业/服务业PMI

(2) 周3:

--美光财报;

--新屋销售数据

(2) 周4:

--本周失业数据;

--Q2 GDP终值,PCE终值

(3) 周5:

--8月PCE;

--9月消费者信心指数;

--9月通胀预期

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 年年有于姨·09-23巳阅点赞举报