花2毛8能买到1块钱的资产,A股PB最低的银行长什么样?

作者 | 杨扬

编辑 | 夏益军

你过去有没有感叹过“买的不如卖的精”,总认为自己买东西买贵了?

现在A股有家公司,可能是很多人见过最便宜的资产,你花2毛8就能买到它价值1块钱的资产。它就是民生银行,最新PB只有0.28倍。它也是A股上市银行中PB最低的银行。

估值这么便宜的民生银行长什么样,这笔买卖到底是捡金币还是接飞刀?可以从市场最关注的规模增长和风险质量说起。

本文持有以下观点:

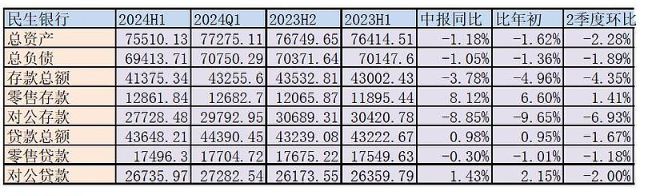

1、A股唯一资产规模下降的银行,既是因为竞争加剧也是因为主动缩表。上半年,民生银行总资产规模同比下降1.2%。各项规模指标中,对公存款规模下降幅度最大,同比下降8.9%,可能是因为竞争加剧,对公客群被对手蚕食。再者,公司优化结构主动缩表也是其规模下降的原因。

2、不良贷款率高位下降,但可能用了以时间换空间的方法。民生银行不良贷款率曾高居A股第二,近两年有下降趋势。但同时,其不良贷款与三阶段资产总额(三阶段资产指会计上产生减值的资产)的差额越来越大,这种情况通常意味着,银行放松对不良资产的认定标准。这样可以用时间换空间,延长对不良资产的处理时间,但也容易为以后的业绩埋下隐患。

/ 01 /

A股唯一资产规模下降的银行

既受环境波及也是主动缩表

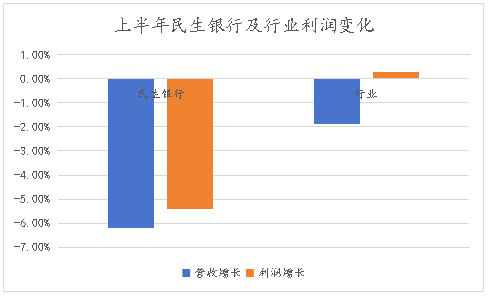

2024年上半年,民生银行营收671.3亿,同比下降6.17%;归母净利润224.7亿,同比下降5.48%。同期,A股上市银行平均营收同比下降1.9%,归母净利润同比增长0.3%。

民生银行为什么没能跑赢行业?可以从影响银行业绩的两大主要指标净息差和资产规模入手分析。

净息差是指银行从生息资产中赚取的利息收入与支付给存款者的利息支出之间的差额,决定了银行每笔资产能赚多少钱。资产规模则是决定了银行有多少资产来赚钱。

上半年,民生银行净息差只有1.38%,同比去年下滑了10bps。客观来说,降息通道中,各类资产收益率下降,银行净息差下滑是普遍现象。

和行业相比,民生银行净息差下降的幅度也不大。上半年,A股上市银行净息差平均下降22bps。

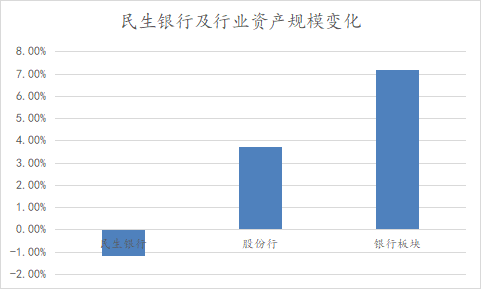

真正令投资人担心的是,民生的资产规模下降。银行收入就是靠规模和净息差支撑。现在整个银行业的净息差都在收窄,只有规模扩张才能抵消净息差下滑对收入的侵蚀。

因此,银行都在进行资产扩张。上半年,A股上市银行总资产合计为293.19万亿元,同比增长7.16%。民生银行总资产同比下降1.2%,是同期A股规模唯一下降的银行。

规模下降和竞争有关。相关指标中,民生银行对公存款下降幅度最大,上半年同比下降8.9%,说明民生银行吸收到的存款变少了,有可能是因为竞争加剧,对公客群被对手蚕食。

除了竞争,规模下降也是民生银行主动缩表的结果。在上半年业绩发布会上,民生银行解释了对公存款下降的原因。

一是民生银行主动发力调结构,逐笔压降高价业务,在调整过程中出现阶段性规模波动;二是四五月以来,民生银行响应监管的存款自律要求,对新增业务全面回归自律,对存量超自律业务基本出清;三是客户存款向理财、同业存款“搬家”的趋势明显。”

竞争加剧和主动缩表下,民生银行的短期业绩面临一定压力,至于以优化结构为目的的主动缩表,能否为未来的业绩蓄力,还要看接下来几个季度的表现。

/ 02 /

不良贷款率有高位下降趋势

但可能用了以时间换空间的方法

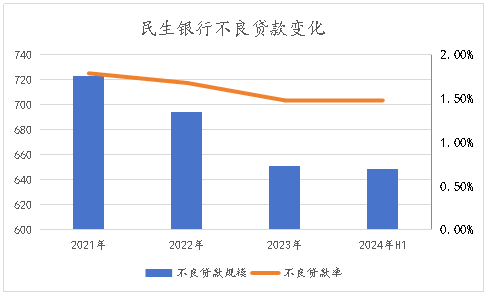

民生银行不良贷款率曾高居A股银行第二位。2021年,公司不良贷款率为1.79%,仅次于郑州银行的1.85%。

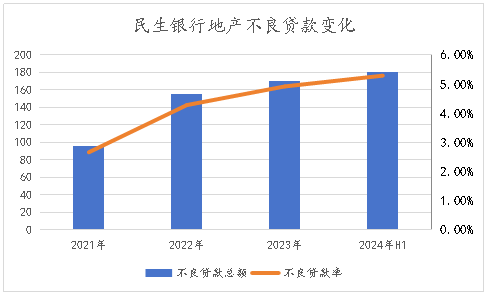

最近几年,民生银行的不良贷款规模和不良贷款率有下降趋势。2021年-2024年H1,民生银行不良贷款金额从723.4亿下降到648.9亿,不良贷款率从1.79%下降到1.47%。

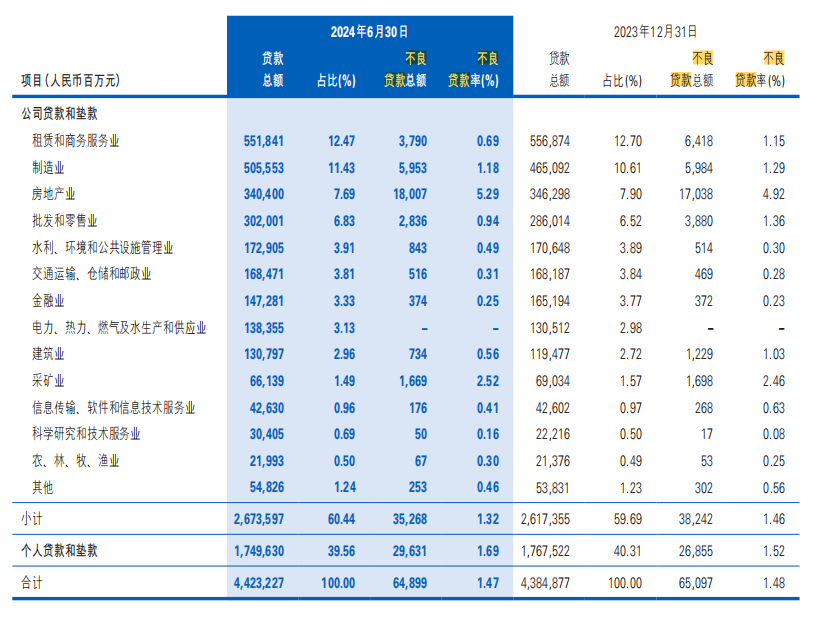

不良贷款规模和不良贷款率的下降,是因为民生银行除地产外的资产质量有所好转。如下图所示,除房地产业、水利、环境和公共设施管理业不良贷款总额较年初有所上涨外,其它大部分行业不良贷款总额均出现下降趋势。

不过,地产依然是对民生银行影响最大的行业,其地产不良贷款占对公不良贷款总额的比重为51%。目前地产不良贷款并无明显的好转趋势,2021年-2024年H1,民生银行地产不良贷款总额从95.7亿上升到180亿,地产不良贷款率从2.66%上升到5.29%。

除地产之外其它行业资产质量有好转外,民生银行贷款不良率下降也采用了以时间换空间的策略。

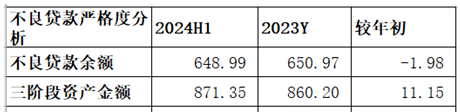

将三阶段资产与不良贷款放在一起观察,一定程度上能看出银行对不良认证标准的严格程度。三阶段资产是指在会计上已经发生信用减值或信用违约的金融资产。不良资产是银行对资产的分类,确立受银行不良认定标准和减值计提政策的影响。

除了四大行将三阶段资产100%确认为不良贷款外,其他大部分银行并不会100%将三阶段资产认定为不良贷款。

上半年,民生银行三阶段贷款金额为871.4亿,较年初增长11.2%。而不良贷款金额为649亿,较年初下降1.98%。不良贷款与三阶段资产总额的差额越来越大,不排除民生银行放松不良认定标准的情况。在业绩乏力,利润不足的情况下,这样可以以时间换空间,延长对不良资产的处理时间,但也容易为以后的不良资产埋下隐患。

至于,民生银行以时间换空间的方式能否妥善处理好不良资产,以及主动缩表优化资产结构能否使它在日后提升业绩?有待时间验证!

免责声明:本文(报告)基于已公开的资料信息或受访人提供的信息撰写,但读懂财经及文章作者不保证该等信息资料的完整性、准确性。在任何情况下,本文(报告)中的信息或所表述的意见均不构成对任何人的投资建议。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。