顺丰成“系”:第五家上市公司在路上

文 | 老鱼儿

编辑 | 杨旭然

顺丰旗下的企业又申请IPO了。

近日,智能快递柜网络运营商丰巢正式向港交所递交了招股书。该公司在招股书中表示,IPO募集所得资金净额将主要用于扩展并优化丰巢智能柜网络、加强增值服务的服务能力和范围、研发工作、战略投资等。

丰巢脱胎于顺丰,其第一大股东也是顺丰创始人王卫,持股比例为48.45%。如果丰巢能够顺利登陆港交所,也将成为王卫麾下继顺丰控股、顺丰房托、嘉里物流、顺丰同城之后的第五家上市企业。

虽然面临着老对手们的不断竞争,王卫的事业仍在不断扩容。在资本市场上,一个物流领域规模最大的“顺丰系”已经形成。

丰巢的定位是这个物流系统的“末端神器”,它被王卫寄予厚望并不断投入。就算是持续赔钱,同行离去,也仍然源源不断地给予足够的输血。

9岁的丰巢到了自立门户的时间。后面的问题便是,它该如何破解增长问题,它的长期利润来源在哪,甚至,它可以给整个“顺丰系”反哺输血吗?

01 羽翼渐丰

2015年成立的丰巢,在2024年之前,一直面临着盈利问题。

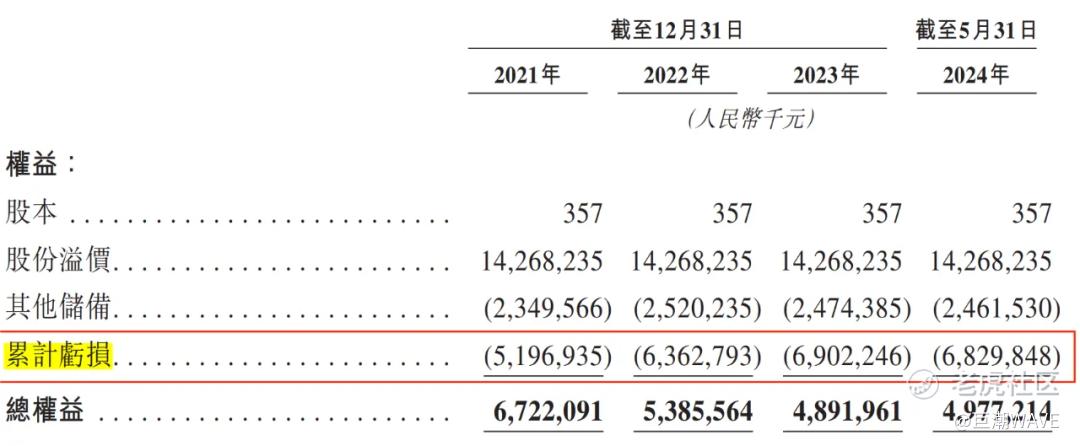

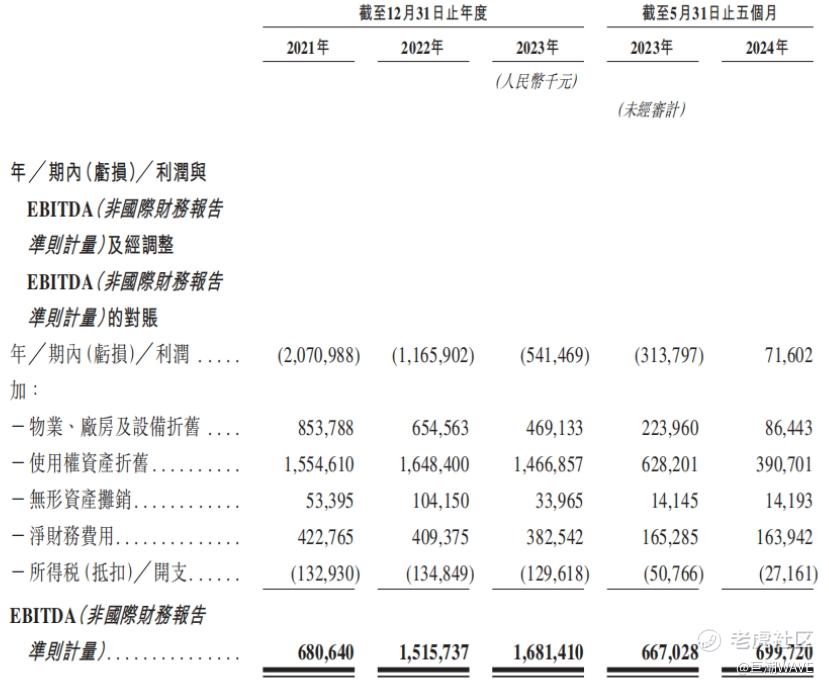

根据招股书显示,2021~2023年,其总营收分别为25.26亿元、28.91亿元、38.12亿元;净利润分别为-20.71亿元、-11.66亿元、-5.41亿元;经调整净利润(非国际财务报告准则计量)分别为-14.14亿元、-8.42亿元、-18.45亿元。

截至2024年5月31日,丰巢股东应占累计亏损已经高达68.30亿元,这些都可视为王卫为了给顺丰打造终端体系所必须要付出的资本投入。

持续亏损下的丰巢还有底气继续IPO,显然是已经获得了可以交给资本市场的“资粮”。其中很重要的一点就是,2024年丰巢的翅膀终于硬了起来——实现了历史性的盈利。

根据招股书显示,2024年前五个月,丰巢的总营收为19.04亿元;净利润为7160.2万元;经调整净利润(非国际财务报告准则计量)为2.19亿元。

2024年丰巢的盈利,既取决于前五个月营业收入33.61%的增长,更重要的在于原计划只能使用五年的智能柜使用寿命增加,导致了成本的降低。招股书中是这样表述的:

此次盈利能力大幅提升主要是由于运营超过五年的丰巢智能柜悉数折旧,导致计入丰巢智能柜销售成本的使用权资产折旧以及物业、厂房及设备折旧减少。该等已悉数折旧的丰巢智能柜通常仍在营运中。

因此丰巢决定调整会计政策,并延长丰巢智能柜的折旧年限,使其与实际预期可使用年限相符。自2024年1月1日起将丰巢智能柜的折旧年限由五年调整为五或十年。

所以在2024年,丰巢仅折旧成本就少了3.75亿元,同比降低了44%。按照这样的折旧比例,实际上在2023年丰巢就已经实现了盈利。

折旧成本是丰巢最大的成本之一。丰巢的折旧成本占总销售成本的比例,也从2021—202年的74.9%、72.0%、55.7%,降至2024年1-5月份的32.9%,首次在50%以下。

丰巢也承认,维持并延长丰巢智能柜处于良好状态,对其成本管理至关重要。

如今,在进行了持续多年大手笔的投入之后,丰巢的前期建设和用户教育基本已经完成。

根据灼识咨询的资料,按截至2023年12月31日的柜机数量及2023年的包裹量计,丰巢已经是全球最大的智能快递柜网络运营商。截至今年5月31日,丰巢的智能快递柜网络由33万组丰巢智能柜组成,共计约2990万个格口,服务约20.9万个社区。

今年4月胡润研究院发布的《2024全球独角兽榜》显示,丰巢以250亿元的企业估值位列榜单第270名的位次,相比之下其2018年的估值约为80亿元,虽然这样的数字并不是最终资本市场的市值,但多年来的增长也意味着企业的规模、价值都是在持续增加中。

02 寄予厚望

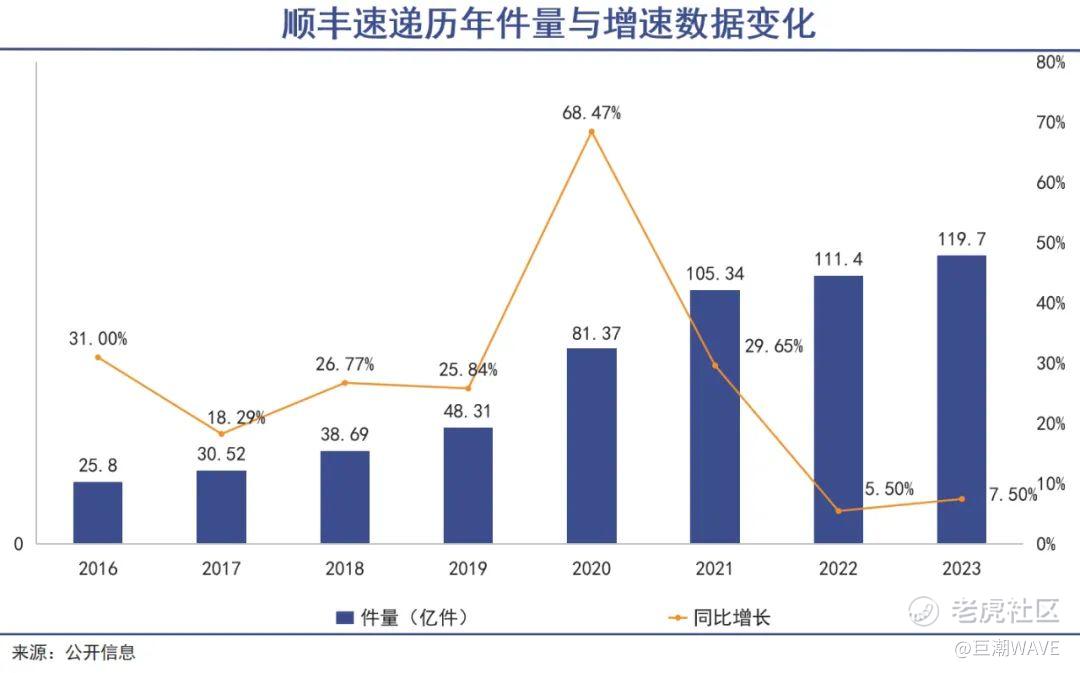

1993年成立的顺丰已经过了“而立之年”,在高速狂奔了多年后,这家中国规模最大、市值最高的快递公司也逐渐进入了“中年时代”。最明显的标志之一就是增长趋缓。

2024年上半年,顺丰控股实现营业收入1344.1亿元,同比增长8.08%;归母净利润48.07亿元,同比增长15.10%;扣非净利润41.48亿元,同比增长11.95%;经营活动产生的现金流量净额为137.22亿元,同比下降0.74%。

中规中矩的成绩,显然是受到了宏观经济和消费紧缩的影响,相比上市之初动辄20%以上增速已经下降不少。尤其难以匹配来自市场的期待。

2023年,公司实现营业总收入2584.09亿元,同比下降3.39%。这是顺丰上市以来首次出现营业收入同比下滑,基本可以标志着高增长时代的终结。这是行业的周期性使然,也是中国电商高速发展之后趋缓的必然规律。

但企业为了发展,拓展业务曲线仍是非常必须的。

王卫的选择是以顺丰的物流产业链为中心,做各种补链、强链的布局——这也是顺丰能“成系”的战略基础。

比如旗下上市公司中,快运业务是为了补足顺丰以往只有小件业务,而重货薄弱的短板,顺丰同城则是为了补上原有业务中“端到端”即时配送业务的缺失。如今已经快要10岁的丰巢,从诞生之初就承载了顺丰在快递末端配送上的期望。

十年前,中国电商进入繁荣时期,快递行业因为业务量爆发式增长,遭遇了一些行业性难题,其中之一就是末端派送。

彼时,由于价格战导致的低运费,通达系快递公司的价格体系几乎已经不能覆盖末端派送环节。即便是有利润空间保证的顺丰,在末端派送时也经常遭遇客户不在家等情况导致的二次甚至多次派送,面临着巨大的运力浪费和成本压力。

2015年4月,顺丰出资5000万元持股100%注册成立丰巢。同年6月,调整为注册资本5亿元,由顺丰持股35%,申通、中通、韵达各持股20%,普洛斯持股5%。彼时,顺丰、申通、中通、韵达、普洛斯五家物流公司联合公告,共同投资创建深圳市丰巢科技。

这本身是一件行业大事件,如果各快递巨头一起投入,可以成功将快递送货上门的单选项,变为上门或者快递柜代收的多选项,这对于各快递企业的末端成本压力将起到有效的缓解作用,并可以将快递末端配送聚合成一门大生意,实现多家共赢。

但在菜鸟的搅局之下,这场快递界的大合作并未走得长久。

几乎是2015年丰巢推出的同时,菜鸟也推出了菜鸟驿站。这两者在功能上有诸多重叠之处,尤其是快递收派功能基本上是直接竞争。

一直想在物流行业一统天下的菜鸟,和打造自己物流帝国的王卫由此针锋相对。直到2017年5月,“丰鸟大战”爆发,双方正面硬刚。当时事件的结果是顺丰退出菜鸟,而菜鸟则是带着通达系快递公司退出了丰巢。

03 逆向增长

虽然丰巢——包括整个顺丰都在竭力保持自身的独立性,但在体系化的电商生态中,这也意味着必须付出代价。

丰巢招股书显示,2023年,通过丰巢的快递末端配送服务交付的包裹数量达到64.63亿件。看起来数量相当不少,但是根据国家邮政管理局数据,2023年全年,我国快递包裹量达到了1320.72亿件。

这样算来,丰巢派送的快递占比不足5%。

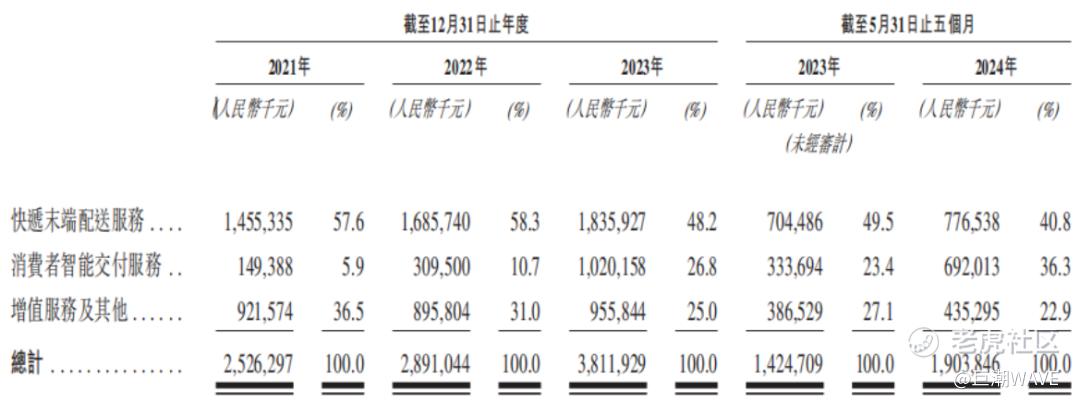

2021年以来,顺丰末端配送服务板块收入分别为14.55亿元、16.85亿元、18.35亿元,增长速度已逐渐不足两位数。2023年丰巢末端配送服务为18.36亿元,这也就意味着每票派送收入不足0.3元。这样的单票收入,意味着想要做大就必须有足够的件量支撑。

件量一直是顺丰作为一个更独立市场主体的软肋所在。顺丰在2023年的件量约为120亿,并且近些年来其件量规模的增速一直在放缓。

大部分的通达系的末端配送业务,基本上通过菜鸟驿站或者其他渠道完成。截至2023年,菜鸟驿站数量已经突破17万家。截至2024年初,中通快递旗下兔喜生活(并非极兔速递旗下)驿站全国门店数量也已超11万。

按照菜鸟招股书显示,以菜鸟驿站日均包裹处理量8000万计算,菜鸟驿站2023年总包裹处理量超290亿件。而中通快递刚刚在2023年突破了300亿件量。

可以说,丰巢当年和菜鸟的分道扬镳的那一刻,王卫整合快递末端派送的势能就已经坍塌了一半。丰巢相比其他竞对无法以件量规模取胜,因此未来的业务增长更多希望在其他板块身上。比如招股书显示的,“消费者智能交付”业务迅猛增长。

这部分的增长主要来自电商的退货业务,对于丰巢来说电商退货快递相当于是收件。2023年,丰巢消费者智能交付服务收入为10.2亿元,其件量为2.33亿件,平均单价为4.38元,是末端配送(派件)的近15倍。2024年前五个月,此板块业务收入已经达到6.9个亿,增速超过100%。

“退货”正是近年来电商圈被讨论最多的话题之一。特别是女装电商的平均退货率已经达到50%以上,直播带货的平均退货率更是在60%以上。如果电商的竞争逻辑不发生改变,那么退货业务将继续成为丰巢的“吸金兽”,预计今年就能成为其第一大业务板块。

据Research and Markets数据显示,全球逆向物流市场规模在2023年底达到约6400亿美元。其中,按照中国市场占全球物流市场的比例(约18%)保守估算,2023年中国的逆向物流市场就超过了1100亿美元。

按照这个数值来衡量,丰巢的此板块业务有着不低于百亿元营收的潜力。但这百亿营收也和整个快递行业一样,会受困于极低的毛利率。

王卫的物流帝国如今已经成“系”,丰巢是其中不可或缺的一环,也有自身的重要意义和利润创造的能力。但对于“顺丰系”来说,最核心的经营目标,所会遇到的最核心问题,永远都在于顺丰这个大本营、大核心。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。