腾讯又遭减持,三年前大回撤噩梦不会重演

投资者将很难想象,在基本面不存在重大变故的情况下,腾讯的估值水平会调整至大幅低于同业的位置。

Prosus NV减持2% 腾讯控股(0700.HK)股份的消息引发了对后者股价的担忧。美东时间周三(4月7日),腾讯ADR下跌7.54%。4月8日,腾讯港股迎来1486.82亿港元的日内成交额,创下历史新高,但股价至收盘时却仅下跌了1.51%。

2018年时,Prosus亦曾减持相同比例的腾讯股票。与当时的表态相似,Prosus再次承诺至少未来三年内不再出售任何腾讯股票。正常而言,附带期限的不减持承诺代表了大股东相当水平的信心。然而,似曾相识的场景带来了某种“轮回感”,令市场不禁开始想象腾讯股价大幅回撤的可能。三年前,腾讯同样面临监管风险,版号发放暂停与青少年防沉迷等问题使其游戏业务经历重创。那一次,腾讯股价自高位累计下跌了接近50%。

但这种今昔对比很可能止于联想。一方面,市场此前先行消化了相当部分的政策利空因素;受反垄断和金融科技监管收紧的影响,腾讯股价已较今年2月的最高点下跌了接近20%。另一方面,人们尚未看到此次的跌幅具体如何,已有较多市场声音开始展望其股价的反弹。

在基本面维度,今天的腾讯并非2018年的腾讯。受益于夺目的游戏和支付业务,2020年是这家巨头的盈利新高峰。财报显示,2020年全年,腾讯实现营收4820.64亿元,同比增长28%;实现归母净利润1598.47亿元,同比增长71%,非国际会计准则下归属于公司股东净利润1227.42亿元,同比增长30%。有市场分析人士指出,此次减持的动机的确主要来自Prosus内部,而不是基于对监管因素或腾讯经营情况的担忧。

1

三年前的回撤很难重现

2018年3月,Prosus减持2%的腾讯股份,持股比例从33.2%降至了31.2%。随后大约八个月时间里,腾讯股价自472港元跌至250港元,回撤幅度接近50%。然而,不应忽视的是2018年的宏观环境与市场总体氛围,举例而言,在大致相同的周期内,网易的股价也从65美元附近下跌至约37美元。

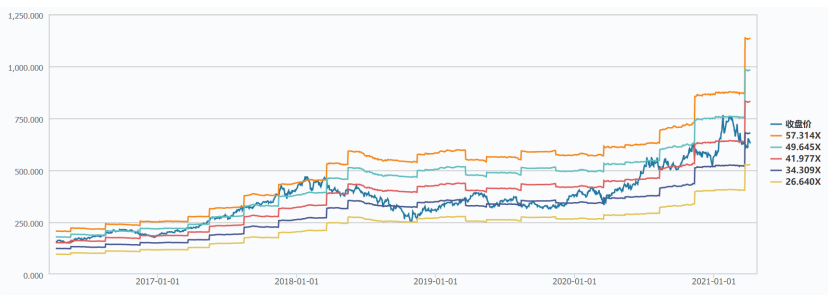

2018年遭减持时,腾讯的市盈率(TTM)接近45倍,恰好处在估值高位;当时的腾讯,主营业务版图与组织架构尚未革新,庞大的投资项目尚未迎来收获期,因此,游戏行业监管带来的不确定性之于腾讯整体是举足轻重的。

腾讯控股PE-Band(来源:Wind)

截至2021年4月8日,腾讯的市盈率(TTM)约为31倍。如果做非常悲观的试算,假设其估值水平可以进一步下降至20倍市盈率附近,则其对应股价将接近400港元,也就是说,较目前价格下跌30%。显而易见,即使这个奇怪的假设成立,较2018年的跌幅也还相距甚远。问题是,市场找不到支持类似假设的证据。

据Wind数据,目前,港股同业可比公司的市盈率(TTM)中位值约为35倍。A股同业的市盈率(TTM)中位值约为42倍。美股同业可比公司的市盈率(TTM)中位值约为37倍。截至4月8日,谷歌的市盈率(TTM)约为37倍,Facebook约为31倍,网易约为39倍。

短期而言,受交易层面与港股流动性水平的影响,该公司股价将承受压力是确定无疑的。但投资者将很难想象,在基本面不存在重大变故的情况下,腾讯的估值水平会调整至大幅低于同业的位置。

2

腾讯仍在增长

2020年第四季度,腾讯实现营收1337亿元,同比增长26%,实现归母净利润593亿元,同比增长175%,Non-GAAP归母净利润332亿元,同比增长30%。各分部业务,增值服务、网络广告、金融科技及企业服务的收入分别同比增长28%、22%、29%。

微信生态已然成为腾讯最成熟的业务疆域。除朋友圈、公众号等用户数据表现保持高位外,数据显示,2020年全年,通过小程序产生的交易额同比倍增。2020年四季度,社交及其他广告收入同比增长25%,达到了204亿元,这背后是微信朋友圈等广告资源愈发得到广告主认可。

目前,业界普遍期待微信视频号能够为小程序交易赋能,进一步释放广告和电商变现潜力。视灯研究院1月发布的《2020年视灯视频号发展白皮书》显示,截至2020年底,微信视频号的DAU达到2.8亿,已超越快手。在强势的流量加持下,视频号总数超过3000万。用户日均使用时长达到19分钟,对标抖音和快手,还有明显的差距和成长空间。

游戏业务方面,腾讯的龙头位置稳固。核心游戏《王者荣耀》、《和平精英》、《PUBGMobile》等仍然保持着速度可观的增长态势。2020年四季度,新产品《天涯明月刀》成为了iOS平台上中国最畅销的MMORPG游戏;同期,腾讯的海外游戏收入同比增长43%,占整体游戏收入比重提升至25%。2021年,《地下城与勇士》手游和《英雄联盟》手游将是胜率较高的潜在爆款。

近期,另一个引发关注的消息是腾讯视频宣布涨价,新的会员价格体系涨幅在30%以上。这吻合了一部分对于腾讯增长乏力的市场担忧。

有两方面的因素有可能造成腾讯营收和利润的环比增速放缓,第一,是疫情红利的逐渐消退。第二,是较高的业绩基数,使得此前的增速无法延续。但总体而言,腾讯的优势核心业务仍在增长。与此同时,在减持消息出现之前,市场对于金融科技监管的担忧其实已经有所缓解。

3

监管担忧暂趋于缓解

对于金融科技业务,腾讯管理层在财报中有着力表态。其强调,该公司金融科技业务将优先考虑风险管理,而不是寻求规模扩张。其战略重点,将是积极配合监管机构,与行业伙伴合作推出合规及普惠的产品;例如,腾讯的小贷业务通过被投企业微众银行开展,后者始终在银保监会的监督下开展业务。

截至目前,市场对于腾讯金融科技业务受监管影响的恐慌已经逐步趋于缓和。这与腾讯一贯相对克制、而非激进的经营风格有关。

同时,投资者纷纷降低了原本对于这部分业务的高预期,市场由此先行消化了相当部分的政策利空因素;较今年2月的最高点,腾讯股价迄今已下跌了接近20%。有分析人士指出,监管收紧将更多为腾讯带来中长期影响,而非短期的直接打击。

惠誉在4月5日刚刚发布了一篇题为《腾讯核心竞争力缓解金融科技监管风险》的无评级意见(Non-Rating Action Commentary)。意见认为,中国的金融科技监管环境将持续演变,以求应对行业的高速发展。相关监管风险将因此持续存在。但腾讯对风险控制的重视,及其与传统金融机构的合作将有助于降低风险。在向着更严格的监管环境过渡的途中,腾讯金融科技业务的波动性将小于其他风格更激进的对手。

惠誉还预计,腾讯有可能将其金融科技业务转型为一家金融控股公司,组织变革将巩固和简化其金融科技资产的股权结构。鉴于腾讯的内部资源,成立这家新公司应不会是一项重大的现金消耗事件。这将使其潜在的财务影响在很大程度上是可控的。

文 | 阿蓝

编辑 | 康娟

(本文仅供读者参考,并不构成提供或赖以作为投资、会计、法律或税务建议。)

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。