A股有ETF都快20年了,为什么我们还需要中证A500ETF?

A股有ETF的历史已经快20年了!

当前ETF已经是A股最重要的投资工具之一。

上交所的数据显示,今年上半年,沪市ETF成交额位列亚洲第一、全球第三,规模位列亚洲第二、全球第八。

图片来源:网络

目前,A股的股票型ETF数量已经接近800只,规模超过1.8万亿。(数据来源:Wind,截至2024/9/8)

但就在这几天,近两万亿的ETF池子被一位新成员翻起了不小的浪花。

中证A500指数出炉,相关ETF闪电获批,中证A500ETF(159338)等产品本周火速投入募集,声势相当浩大,市场的期待很高。

在当前ETF已经如此丰富的情况下,为什么中证A500ETF还有一种万众期待的即视感?

我们为什么需要中证A500ETF?

今天一起来聊一聊。

01

执念

很多投资者对指数基金的接纳,可能源于巴菲特。

2008年,巴菲特与对冲基金经理西德斯立下了一个长达十年的百万美元赌约。最终,巴菲特选择的先锋领航500指数基金以125.8%的收益率战胜了西德斯选择的5只FOF基金,这场世纪赌局,改写了投资行业的轨迹,指数基金从此封神。

巴菲特也多次向个人投资者推荐费率更便宜、覆盖更广泛的标普500指数基金。

对国内投资者来说,拥有一只本土版的“标普500”,这个执念一直都在。

有小伙伴会说:“我们不是有沪深300吗?”

从指数的编制方法上看,沪深300选取的是A股市场中市值最大、流动性最好的300只股票,但这样会造成某个行业占比较高。比如金融行业长期是沪深300第一权重行业,银行、保险、证券等金融股的表现对指数影响就会比较显著。

而标普500指数在流动市值加权的基础上,还会进行行业平衡,让指数的行业结构能够及时反映产业变化。

弥补这一遗憾,这是中证A500指数此番横空出世最大的亮点之一。

首先,中证A500指数和沪深300一样,是一只大市值代表指数。

该指数采取自由流通市值加权的编制方法,根据市值、流动性、ESG、互联互通特征等条件,从各行业选取市值较大、流动性较好的500只证券作为指数样本,衡量A股大盘股的表现,约占全部A股总市值的56%左右。

其次,中证A500指数最大的创新在于行业均衡。

指数在进行样本筛选的时候,要求对主板证券,在所属中证三级行业内自由流通市值占比不低于2%,以此限制每个行业的入选数量。

在选样过程中,则通过“先选入龙头,再行业均衡”的方式,让各一级行业自由流通市值分布与样本空间尽可能一致。

这样做的好处是什么呢?

大家都知道,时代的车轮滚滚向前,在经济发展的不同阶段,引领经济趋势的产业是不一样的。

2005年~2009年是金融地产的黄金时代,2012年~2015年TMT是弄潮儿,2014年~2020年消费成为时代的核心资产。产业结构转型的持续升级,也影响着A股的结构变迁,信息技术、工业、医药卫生、通信服务等行业在A股的权重逐年上升。

但新兴产业由于缺乏大市值个股,较难入选传统按照市值筛选的规模指数,通过行业均衡的方式,就可以及时把新兴行业纳入指数范畴,行业变化可以表征全市场行业的变化,进一步代表中国整体行业转型的趋势。

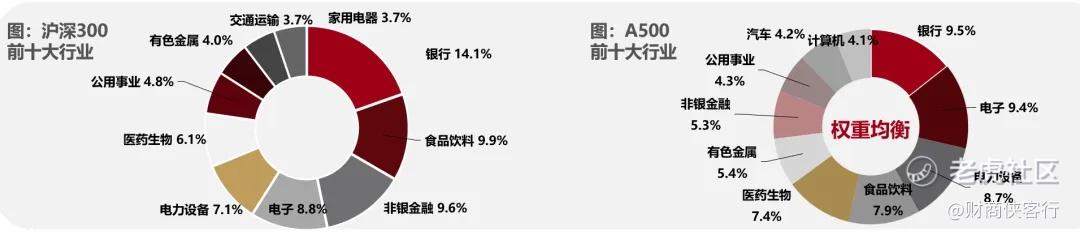

我们来看看中证A500指数和沪深300指数的行业对比图。

数据来源:中证指数公司,前十大申万一级行业,截至2024.8.26。持仓数据和历史走势来源指数公司,暂未对外发布,正式发布以后若有差异,将按照最新数据进行调整。

可以发现,跟沪深300指数相比,中证A500指数在非银金融、银行、食品饮料等行业上的权重减少了,在新兴行业的配置增加了,权重行业分布方面与A股整体更一致,更能代表A股核心资产整体表现。

具体来看,中证A500指数在传统价值型行业和新兴成长型行业上实现了近乎1:1的配比。

权重股中既有约50%传统价值型行业,包括金融、原材料、消费、能源、公共事业等,还有约50%工业、信息技术、通信服务、医药卫生行业等新兴成长型行业,新兴经济权重占比高于沪深300指数约10%。

从这个意义上讲,投资者心中的“白月光”、本土版的“标普500”,在中证A500指数上实现了。

02

个性

当然,作为投资者,最关心的还是回报。在创新的指数编制方法之下,中证A500指数的表现会更好吗?

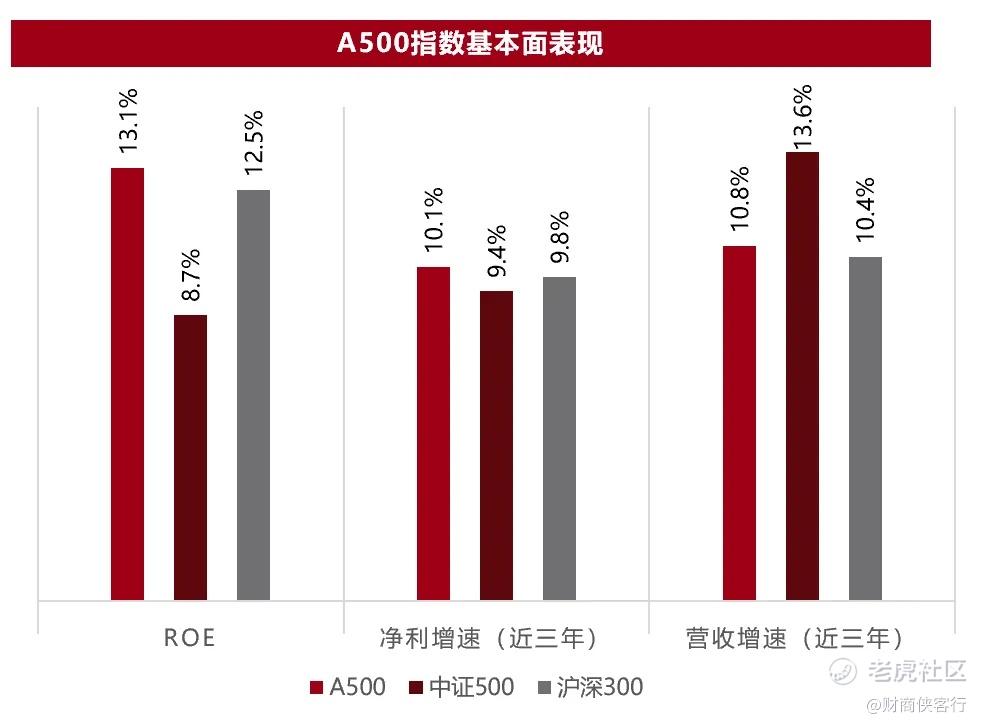

①更优质的基本面

从指数的基本面情况看,根据测算,中证A500指数样本的平均ROE为13.1%,高于沪深300(12.5%)和中证500(8.7%),近三年平均净利润增速也在三者中最高,说明指数样本的盈利能力和成长性要比沪深300和中证500更好。

数据来源:wind,上市公司财报,截至一季报,指数数据截至2024.8.26,根据最新指数成分股数据按照加权平均的方式计算指数净利润和营业收入等财务指标后,再计算增速和ROE数据。

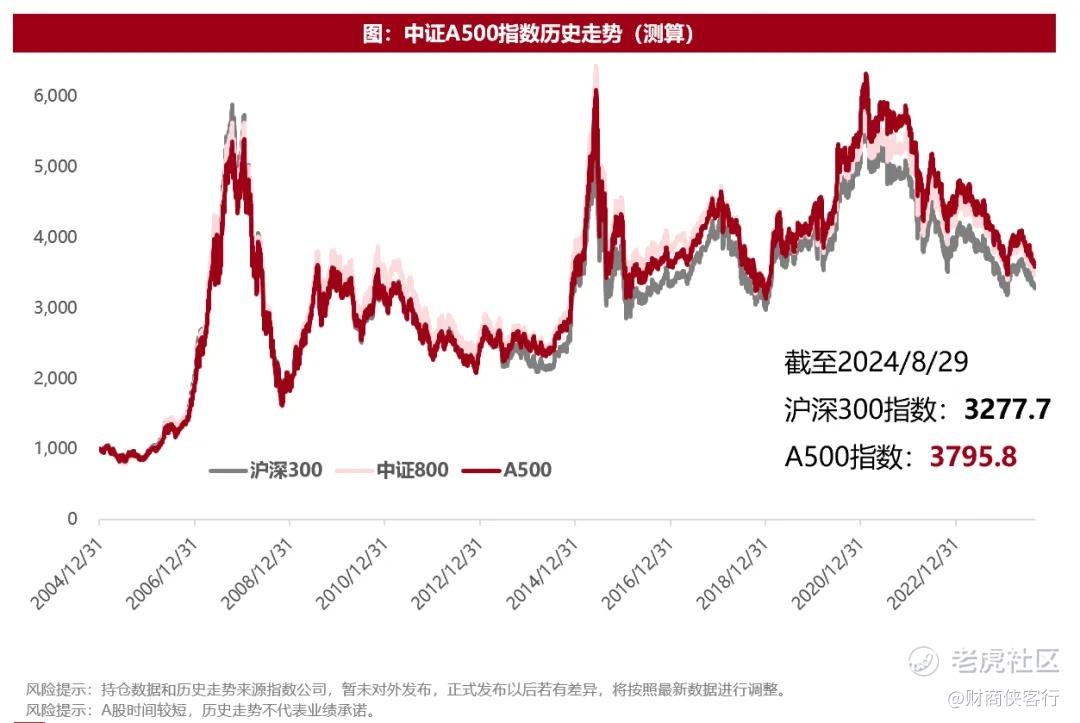

②更突出的长期回报

中证A500指数还没有正式发布,但根据持仓数据测算,在2015年和2021年的牛市中,中证A500指数都成功地超越了前期高点,长期来看指数的成长性是更强的。

③成长风格中表现更佳

前面我们提到,中证A500指数在传统价值型行业和新兴成长型行业上实现了近乎1:1的配比,均衡的行业配置也让中证A500指数表现出了在不同市场风格中攻守兼备的指数个性。

根据测算,在2019年~2020年A股成长风格突出的阶段,中证A500指数的年度回报分别是36%、31%和1%,表现优于沪深300指数(36%、27%和-5%),说明在成长风格中,中证A500指数的表现更好。

而在2022年以来,市场更偏向价值风格,中证A500指数在2022年~2024年年化跑输沪深300幅度仅为1.5%,差距其实也不明显。

我们常说A股风格轮动的速度跟电风扇似的,这波价值风格已经持续了快三年的时间,根据最新公布的2024年中报,成长相对价值风格的ROE开始重新走扩,业绩增速差也开始触底反弹,一旦市场风格出现转换,就该轮到中证A500指数表演了。

03

时机

一提到指数基金,大家都会以先锋500指数基金为标杆。

但大家是否知道,作为全世界最早的指数基金之一,先锋500指数基金IPO的时候仅仅募集了1130万美元!当时的媒体甚至嘲笑它为“博格的愚蠢”。博格就是该基金的创立者、“指数基金之父”、先锋领航集团的创始人约翰·博格。

博格在回忆这段经历的时候指出,“先锋500指数基金并非唯一的‘第一只指数基金’,但是它是早期指数基金中唯一存活下来的”,甚至经过20年才得到真正的认可。

而根据博格自己的总结,先锋500指数基金成功的要素,除了选对了指数之外,还得益于基金成立时美股估值相对便宜,股息率较高,还有一点,就是对低费率的坚持。

巧合的是,这三点,也正是当前中证A500ETF自带的三大优势。

①更省钱

以中证A500ETF(159338)为例,产品的管理费为0.15%,托管费为0.05%,算下来综合费率仅为0.2%,可以说是目前全市场股票ETF费率的最低水平。

低成本向来是巴菲特推荐指数基金的重要原因,把省下来的钱,留在投资者自己的口袋,长期来看也是一种复利。

②重视分红

跟以往的ETF相比,中证A500ETF(159338)还在产品的合同设计中加入了分红条款,在符合基金分红条件的前提下,每月可进行收益分配,力求增强投资者的持有体验,分享资本市场发展红利。

③底部布局

还有很重要的一点就是发行时机。

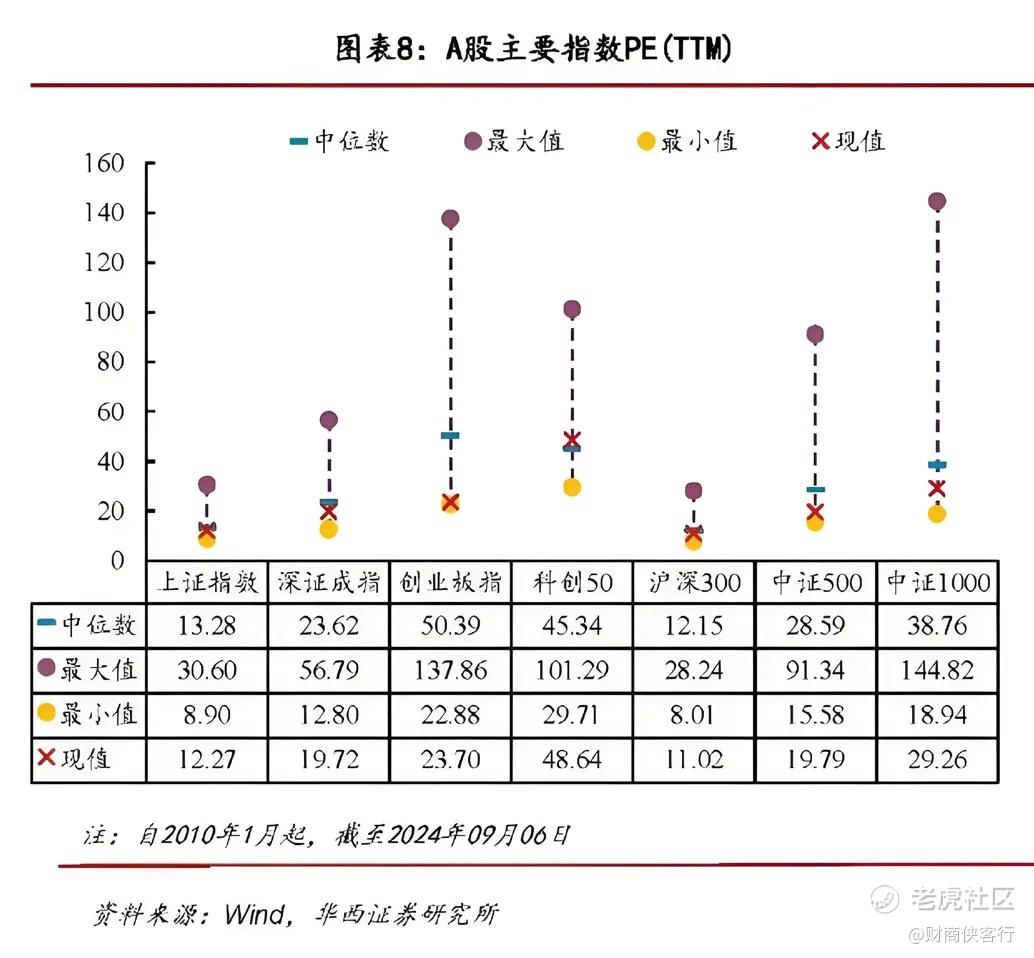

下半年以来,上证指数连续失守3000点、2900点、2800点,我们做了个简单的统计,A股市场40只核心指数,截至9月8日,今年以来竟没有一只指数是红的,市场情绪可以说相当低迷。

从市场估值水平来看,根据华西证券的数据,当前上证指数、沪深300、中证500和创业板指的估值都在历史最低值附近,经过三年的调整,A股当前的估值已经处于历史上最便宜的区间内。

从历史经验上看,这恰恰是布局权益类指数的时机。

最后,还要关注一下ETF背后的管理人。

国泰基金是ETF的大厂,从2011年发行国泰上证180金融ETF以来,截至2024年6月30日,已经累计发行了57只非货币ETF,规模超过1100亿元,其中行业ETF总规模位居行业第一(1/45)。

在ETF的圈子中,国泰基金更像是“工匠型”的管理人。

一方面一直致力于产品的创新,比如在2013年率先发行了首只国债ETF、首批黄金基金(ETF)和首只纳指ETF;

另一方面积极打造ETF的产品力,包括近年来围绕科技、消费、周期、金融、中特估等板块布局了大量行业主题ETF,满足投资者行业轮动的多元化投资需求;

同时层层拓展产品矩阵,旗下产品覆盖A股、美股、港股、商品、债券、货币等各大类资产,给投资者提供了更多低成本的大类资产配置工具。

此番推出中证A500ETF,国泰基金这位ETF工匠的功力如何?我们也可以持续观察。

04

结语:在2700点跳着踢踏舞上场

最后总结一下,为什么大家对中证A500ETF如此期待?

① 创新的指数编制方式,本土版“标普500”,投资者心中的“白月光”。

② 个性突出,大市值、成长风,更能代表A股核心资产表现。

③ 底部布局,低成本投资,重视分红,是更具性价比的底仓投资工具。

在当前A股2700点的时刻,对中证A500ETF的发行来说,未必风光更好,但捡便宜的机会是更确定的。如果着眼长期,此时中证A500ETF应当是像巴菲特说的那样,跳着踢踏舞上场的吧。

风险提示

观点仅供参考,不构成投资建议或承诺。市场有风险,投资需谨慎。提及基金属于股票型基金,其预期收益及预期风险水平高于混合型基金、债券型基金和货币市场基金。如需购买相关基金产品,请您详阅基金法律文件,关注投资者适当性管理相关规定,提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。基金有风险,投资需谨慎。

基金收益分配原则:1、本基金的收益分配方式为现金分红;

2、基金管理人可每月对基金相对业绩比较基准的超额收益率以及基金的可供分配利润进行评价,收益评价日核定的基金净值增长率超过业绩比较基准同期增长率或者基金可供分配利润金额大于零时,基金管理人可进行收益分配;

3、当基金收益分配根据基金相对业绩比较基准的超额收益率决定时,基于本基金的特点,本基金收益分配无需以弥补亏损为前提,收益分配后基金份额净值有可能低于面值;当基金收益分配根据基金可供分配利润金额决定时,本基金收益分配后基金份额净值不能低于面值,即基金收益分配基准日的基金份额净值减去每单位基金份额收益分配金额后不能低于面值;

4、在符合上述基金分红条件的前提下,本基金可每月进行收益分配。评价时间、分配时间、分配方案及每次基金收益分配数额等内容,基金管理人可以根据实际情况确定并按照有关规定公告;

5、每一基金份额享有同等分配权;

6、法律法规或监管机构另有规定的,从其规定。在不违反法律法规、基金合同的约定以及对基金份额持有人利益无实质性不利影响的情况下,基金管理人在履行适当程序后,可调整基金收益的分配原则和支付方式,但应于变更实施日前在规定媒介上公告。

投资有风险,入市需谨慎

财商侠客行

仗剑走江湖,飒沓如流星

黄衫女侠|文

财商侠客行|出品

END

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。