一文看懂老虎证券和真成投资创始人李剑威发行的SPAC

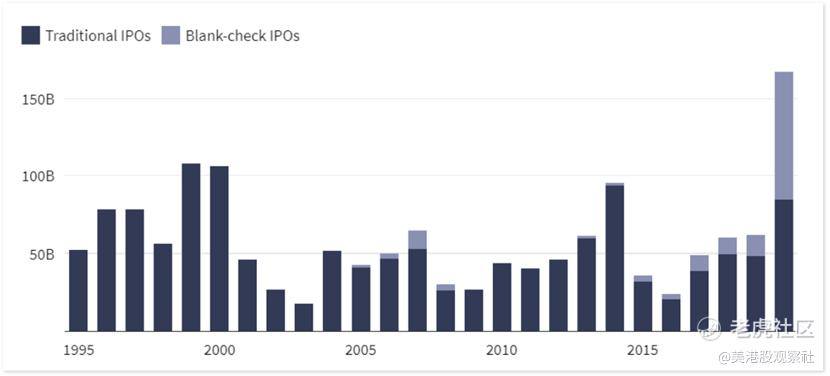

最近SPAC非常火,尤其是去年,SPAC的募资额第一次和传统IPO募资额平分秋色。

关于SPAC是什么,相信也已经有很多文章介绍了。SPAC是一个上市现金壳,这个壳只有现金没有业务。SPAC上市后,其管理层一般有两年的时间寻找合适的标的公司进行逆向收购。这里就不再进行过多解释了。那么,在SPAC大火的今天,有什么好的投资机会呢?

还真有,那就是老虎和真成投资创始人李剑威发行的SPAC“$TradeUP Global Corp.(TUGCU)$ ”。

TradeUP Global Corporation介绍

TradeUP Global Corporation(下称TUGCU)预计发行400万个单位(绿鞋后460万个单位),每个单位发行价10美元,预计募资4000万美元(绿鞋后4600万美元)。承销商为$老虎证券(TIGR)$ 和R.F. Lafferty,其他信息和大部分SPAC差不多,例如每单位带有的涡轮行权价为11.5美元,Sponsor占股比例为20%。

重点是TUGCU的管理团队,该SPAC的主席为真成投资的管理合伙人、创始合伙人李剑威。从其履历可以看出,李剑威是投资经验丰富且业内知名人士。早在2007年就在全球知名基金公司富达任职,并做到了投资副总裁级别。在2011年到2015年在著名的红杉资本担任副总裁,毫不夸张地说,红杉资本投出了现在中国互联网巨头的半边天。随后,在2015年到2016年在真格基金担任首席投资官。2016年后,创立了真成投资。

在投资成绩方面,自2018年以来,李剑威就有4个早期投资的项目实现了IPO,分别是亿航、老虎证券、九号公司和华米科技。

这个SPAC未来会聚焦在汽车、人工智能、电商、数字医疗和半导体这5个领域寻找优质的并购标的。

为什么说这是一个好的SPAC投资标的呢?我们先来探讨一下为什么SPAC这么火,你就明白了。

为什么SPAC风靡资本市场?

首先从需求和供给的角度来看,SPAC为准备上市的公司提供了更快捷的上市渠道,和更明确的融资额度。

SPAC本质上是一种新型的融资渠道,SPAC的Sponsor团队(管理层)在上市时已经走了一遍IPO流程,在SPAC的管理层找到合适的逆向并购标的(准备上市的公司)后,被逆向并购标的不需要再走一遍IPO流程,只需要走并购流程。

站在被逆向并购标的的角度看,这大大简化了上市流程。流程上,主要获得股东同意就可以通过并购方案。在时间上,一般只需要3到6个月就可以完成逆向并购。完成逆向并购后,标的公司成为上市公司。

同时,SPAC在上市的时候已经进行了一轮公开募资,账上拥有少则几千万美金,多则几亿美金的现金,通过SPAC上市的标的公司,在上市前就可以知道至少获得多少融资额度。

在2020年全球受到疫情打击,不少企业急需融资度过难关。如果走传统的IPO通道,那就太久了。SPAC的流程短、融资额度明确的特点刚好满足这些企业的需求,因此SPAC的募资额度大爆发,和传统IPO平起平坐。

当然,如果一种金融工具只能帮助企业融资是不足以如此火爆的。

企业融资是资金的需求方,投资者投资则是资金的供给方,优秀的金融工具必须能够为投资者提供具有吸引力的投资回报率,才能长期吸引到投资者。SPAC在这方面也做到了,这也是SPAC火爆的第二个原因。

从投资的角度来看,SPAC的生命周期可以分成两个阶段,第一个阶段是SPAC寻找逆向并购标的时期,第二个阶段是SPAC已经找到标的,并且向市场宣布开始着手完成并购事宜。

这两个阶段分别能给投资者带来多大的投资收益呢?

首先,我们要知道,SPAC的全生命周期(即两个阶段)都几乎不可能出现大跌。因为SPAC在完成上市之后,管理层会将募集的资金暂时用于投资固定收益金融产品,并且定期披露投资固定收益产品的收益率以及净资产折算到SPAC的股价。如果股价下跌太多,低价买入的投资者除了能获得固定收益,还能获得SPAC股价回归到正常水平的收益。

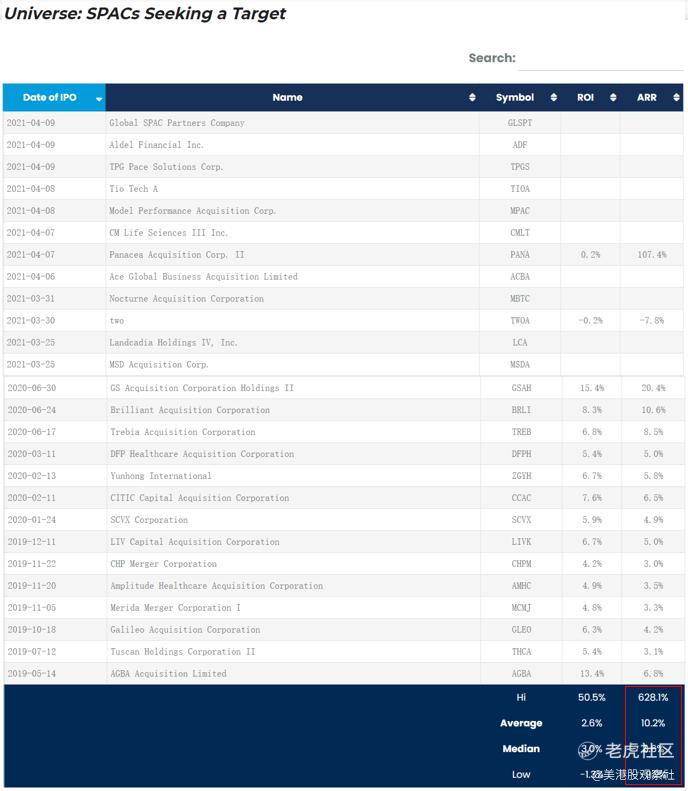

一般来说,SPAC在第一阶段中,股价最为平稳。SPAC Insider统计了从2019年5月至2021年4月还在寻找标的的SPAC年化收益率(ARR),其中平均年化收益率为10.2%,中位数为8.6%。最高的年化收益率为628.1%,最低的年化收益率为-9.2%。

虽然在第一阶段中,SPAC只投资了固定收益产品,不过股价带来的回报却远远大于固定收益。尤其在美国,固收产品年化收益率很少超过3%。在第一阶段SPAC的平均年化收益率达到10.2%,对投资者来说非常有吸引力。

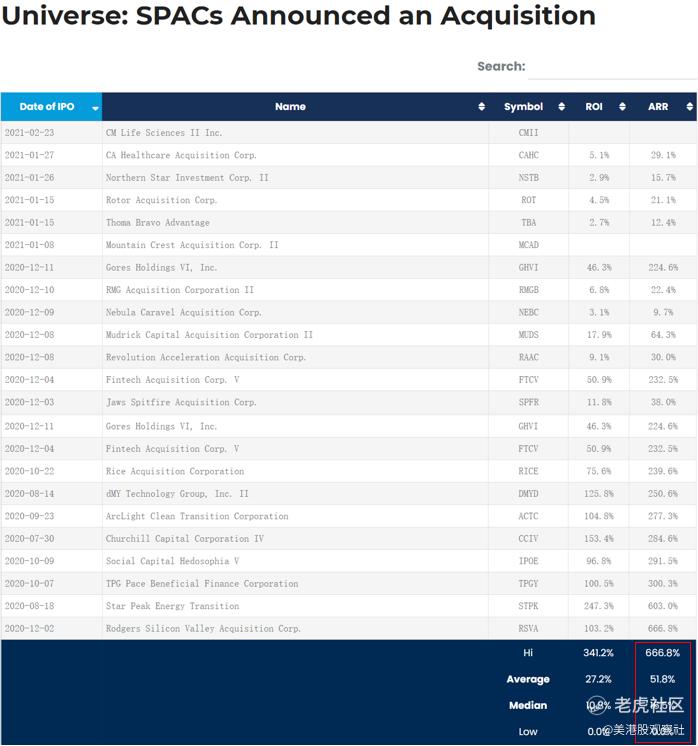

SPAC进入到第二阶段,收益率会更加高。平均年化收益率为51.8%,中位数为16.5%,最高为666.8%,最低为0%。

这个阶段SPAC确定了并购对象,因此向上的空间打开,跌破发行价的概率更加低了。如果SPAC并购的标的是知名公司,股价还会提前大涨一波。例如最近FF通过SPAC上市,其并购的SPAC壳Property Solutions Acquisition(PSAC.US)仅仅一个月的时间,股价从10美元上至最高20.75美元,涨幅超过100%。该SPAC股价现在为14.86美元,即使在最高点没有卖掉,现在也有48.6%的收益率。

由此可见,投资者投资第二阶段的SPAC,最希望就是SPAC能够并购优质、知名的公司。SPAC要能并购到优质、知名公司,和管理层的能力密切相关。

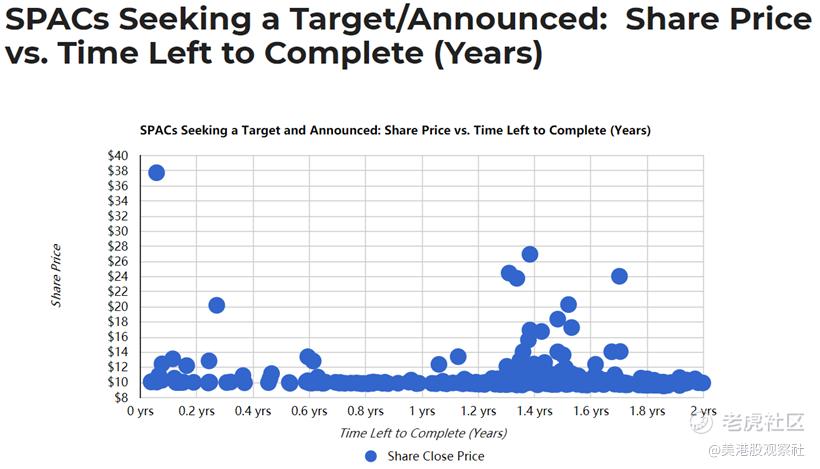

最后来看看SPAC整个生命周期的股价表现情况(绝大部分SPAC发行价为10美元,需要在两年内找到并购标的),从下图可以看到,没有SPAC长期跌破10美元,这说明了SPAC具有很好的向下保护。

SPAC刚发行的1年内股价变化比较稳定,在1年后股价向上波动的概率提高,这是因为大多数SPAC在一年后宣布了并购对象。

在SPAC的第一年中,前0.6年股价向上的概率更大。这主要是投资者对其管理层的信心,这些SPAC一般由知名的投资经理管理。

由此可见,如果能买到由知名投资经理管理的SPAC是非常省心的一件事,在未来有更大的概率并购优质、知名的公司,股价可能在短期内翻倍。

最后

老虎证券和真成投资联合发行的SPAC TUGCU拥有知名的管理层,既有专业的投资经验,还有投资圈优质的资源。现在的中国,又是全球新经济增长最快的国家。这些因素结合起来,这个SPAC未来能并购优质公司的概率非常大。并且,从整个SPAC投资的机会来看,SPAC具有很好的向下保护,且常常具备向上爆发高收益率的概率。

这个优质的SPAC就在4月8日开放认购,4月15日截止。

那么,你还在等什么?

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- TingBoo·2021-04-12IPO space 系列的已经买怕了 space是不敢再买了1举报

- Jane936·2021-04-20That is really cool!1举报

- Chris1368·2021-04-12

![[思考]](https://c1.itigergrowtha.com/community/assets/media/emoji-061-thinking.eba47008.png) 1举报

1举报 - HUATKIMT·2021-07-27

![[微笑]](https://c1.itigergrowtha.com/community/assets/media/emoji_001_weixiao.5a33f007.png) 点赞举报

点赞举报 - 撻噺盈盈盈·2021-04-13嗯呢动了1举报

- Borui·2021-04-12已打新1举报

- 20t15 减 3·2021-04-12打新1举报