到期时间与波动率,谁才是期权价格的主宰?

众所周知,期权价格由标的物价格、执行价格、到期时间、波动率及无风险利率五个因素决定。

01

众所周知,期权价格由标的物价格、执行价格、到期时间、波动率及无风险利率五个因素决定。其中,无风险利率对期权价格影响微小,几乎可以忽略不计,对期权价格造成实际影响的只是标的物价格、执行价格、到期时间及波动率四个因素。根据期权定价理论,期权价值=内涵价值+时间价值,其中,标的物价格与执行价格构成了期权的内涵价值,这是明确的,而到期时间和波动率则直接影响了期权时间价值。

从量化分析角度讲,除执行价格外,每一个期权价格影响因子都对应着一个敏感性参数。其中,参数Theta用以衡量期权价格相对于时间的变化率,参数Vega用以衡量期权相对于波动率的变化率。

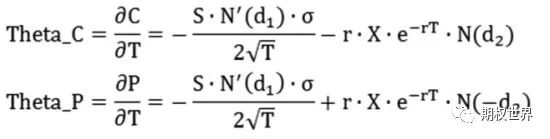

根据B-S公式,对于普通欧式看涨及看跌期权,其Theta值为:

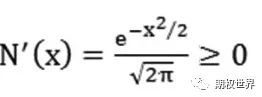

其中,

以上公式中,时间以年为单位。而通常在计算Theta时,时间是以天为单位,因此在其他变量不变时,Theta为在一天后交易组合价值的变化。此外,Theta通常为负值,表明随着时间的流逝,期权价值不断贬值,Theta也因此被称为期权的时间耗损(time decay),以Theta=-0.5为例,表明每过一个自然日,期权价值贬值0.5个单位值。

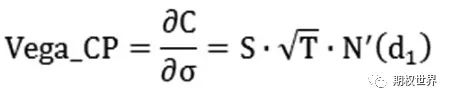

根据B-S公式,对于普通欧式看涨及看跌期权,其Vega值为:

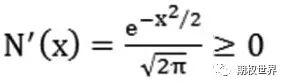

其中,

期权Vega值为正值,表明波动率的增大会增加期权价值。以Vega=3为例,说明波动率每增加1%,期权价值便增加3个单位值。

02

由前面分析可知,到期时间和波动率直接影响了期权时间价值,间接影响期权价格,而到底哪一因素对期权价格影响更大呢?下面通过数据进行分析。

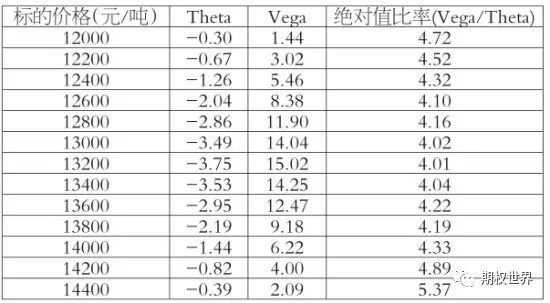

以正在进行模拟交易的郑商所棉花(15665, -105.00, -0.67%)期货为例,假设标的棉花期货价格为13200元/吨,一个月后到期,执行价格为13200元/吨的棉花看涨期权,其Theta与Vega在不同标的物价格下的变动状况如下表所示:

表为不同标的价格下的参数对比

由上表可知,在不同标的物价格下,Vega与Theta的比率始终大于4,说明在其他条件不变的情况下,波动率每变动1%使得期权价值增加量,至少需要4天时间才能消耗掉。以标的价格为13200元/吨的平值期权为例,波动率每增加1%,期权价值增加15.02元/吨,而通过Theta=-3.75可知,每经过1天,期权价值贬值3.75元/吨,即需要经过4.01天才能抵消1%波动率增长所造成的期权时间价值增量。这充分说明,在期权持有期内,波动率较到期时间对期权时间价值影响更大。

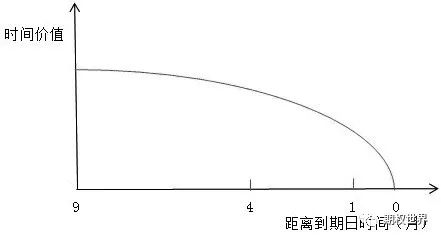

然而,换个角度思考,期权作为时间耗损型衍生产品,其时间价值最终是要消失殆尽的。随着到期日的临近,期权时间价值衰减速度逐渐加快(Theta绝对值不断增大),尤其是在最后一个月内,时间价值贬值非常快。

图为时间价值耗损

由上图可知,无论持有期内波动率多高,随着到期日的临近,时间能消耗掉波动率带来的任何影响,最终使期权时间价值归零。

总之,在期权持有期内,波动率的变化能够在短期内严重影响期权时间价值,但长期来看,时间胜过一切,时间才是最终影响期权时间价值的核心因素。

- END -

风险提示:以上观点仅作为学习交流使用,不构成任何投资建议。投资有风险,入市需谨慎!

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。