爱彼迎:共享经济成功的最佳案例

爱彼迎的首个交易日收盘价为144.71美元,是IPO发行价68美元的两倍多,接下来的几天里股价短暂下跌至121.50美元的低点,随后又攀升至175美元的高位,最新市值926亿美元,这一估值是2022年预期营收的15倍,爱彼迎相对于传统在线旅游龙头Booking和Expedia有显著溢价。

全球范围来看,$优步(UBER)$ 和$爱彼迎(ABNB)$ 是共享经济中最具代表性的两家企业,他们的出现给出租车行业和酒店行业带来了革命性的变化,共享经济在重塑传统行业格局展现出了巨大影响力。

投资要点

共享经济鼻祖

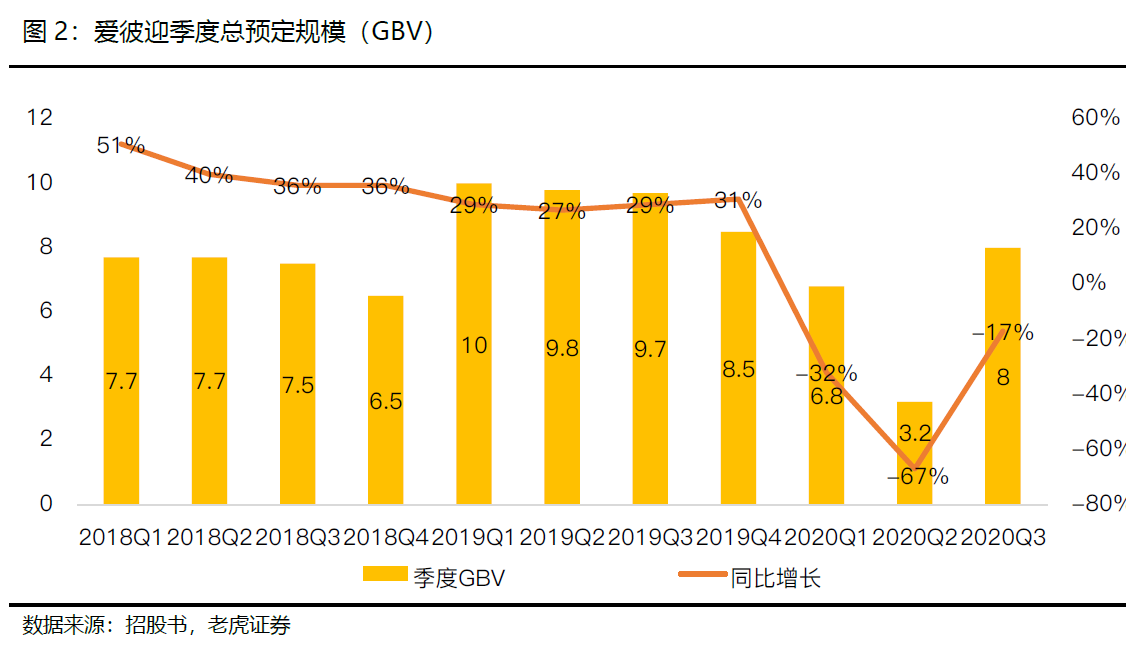

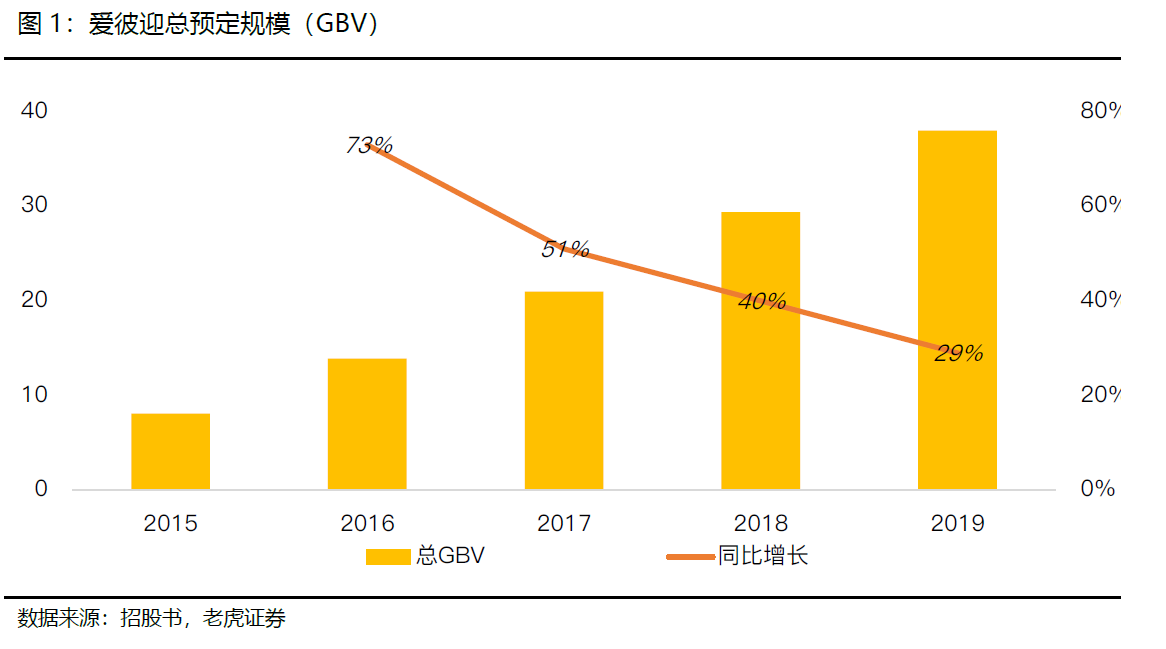

$爱彼迎(ABNB)$是共享住宿领域的领导者,拥有5400万活跃订户和400万房东,总预订规模达到380亿美元,较2018年的294亿美元增长29%。爱彼迎的优势在于,它拥有强大的品牌效应,并通过免费渠道产生流量,获客成本低于同行。

后疫情时代,爱彼迎增长的确定性较高

1)三季度开始,国内旅行复苏逐渐弥补国际旅游疲软,近几个月来,家庭和短途旅行的人数明显增加;2)爱彼迎平台的价值来自于每增加一个房客,都可以引导变成房东,从而形成良性循环。这种品牌效应是其他潜在的竞争对手所不具备的。简而言之,作为一个在线平台,它也能够以最小的成本迅速扩大规模和品牌影响力;3)爱彼迎受益于轻资产模式以及IPO增加的丰富的现金储备。

共享住宿可挖掘空间大,营收、EBITDA料维持高增长

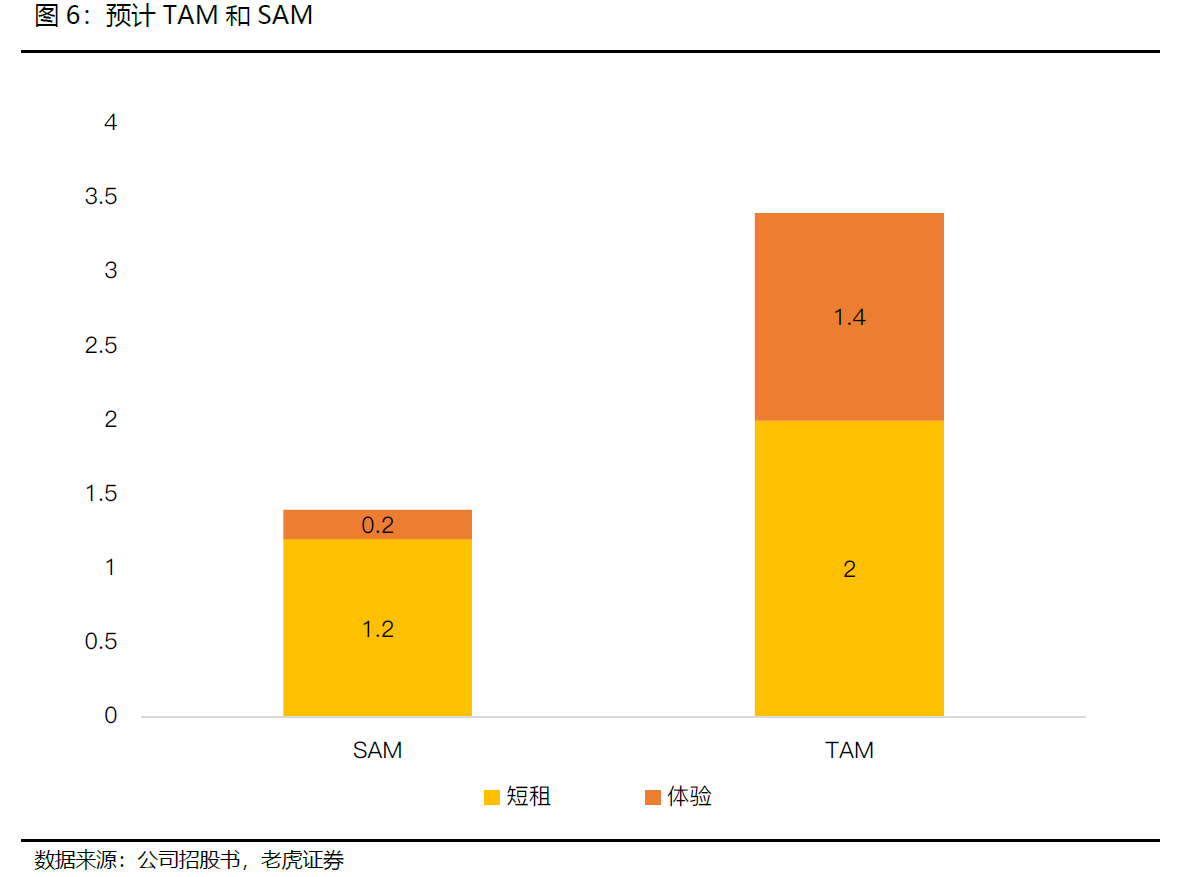

在线旅游整体增长放缓预示着在线旅游平台正在走向成熟。不过,作为另类住宿平台,爱彼迎自身所属赛道的渗透率依然较低(15%或更低)。公司预计,爱彼迎可服务目标市场规模(SAM)为1.5万亿美元,总可触达的潜在市场规模(TAM)为3.4万亿美元,共享短租领域存在巨大的挖掘潜力。

风险提示

- 旅游复苏的时间仍不清楚,可能比我们预计的更慢或更快;

- 大流行后的旅行行为可能以不可预测的方式发生变化,这可能影响估计;

- BKNG正在考虑其成本结构,这可能导致我们的模型没有考虑到的削减。

正文部分

一、共享经济在短租领域的创新

爱彼迎是旅游短租的鼻祖,这是一家为旅游人士和家有空房出租的房主进行服务的网站,可以为用户提供各种住宿信息。最初的爱彼迎,只是两个年轻人因为租房而产生的奇妙想法所创立的。

作为一家OTA公司,与$Expedia(EXPE)$ 或$Booking Holdings(BKNG)$ 等传统旅游公司不同的是,它专注于民宿和短租,而不是酒店或航空。爱彼迎扮演着中间人的角色,从房客收取费用,并向房东支付费用,抽佣率在15%左右,其中房东是爱彼迎的核心资产。

2019年,爱彼迎拥有5400万活跃订户和400万房东,总预订规模达到380亿美元,较2018年的294亿美元增长29%。尽管预定规模仍小于booking,但爱彼迎在共享住宿领域显然是领导者。

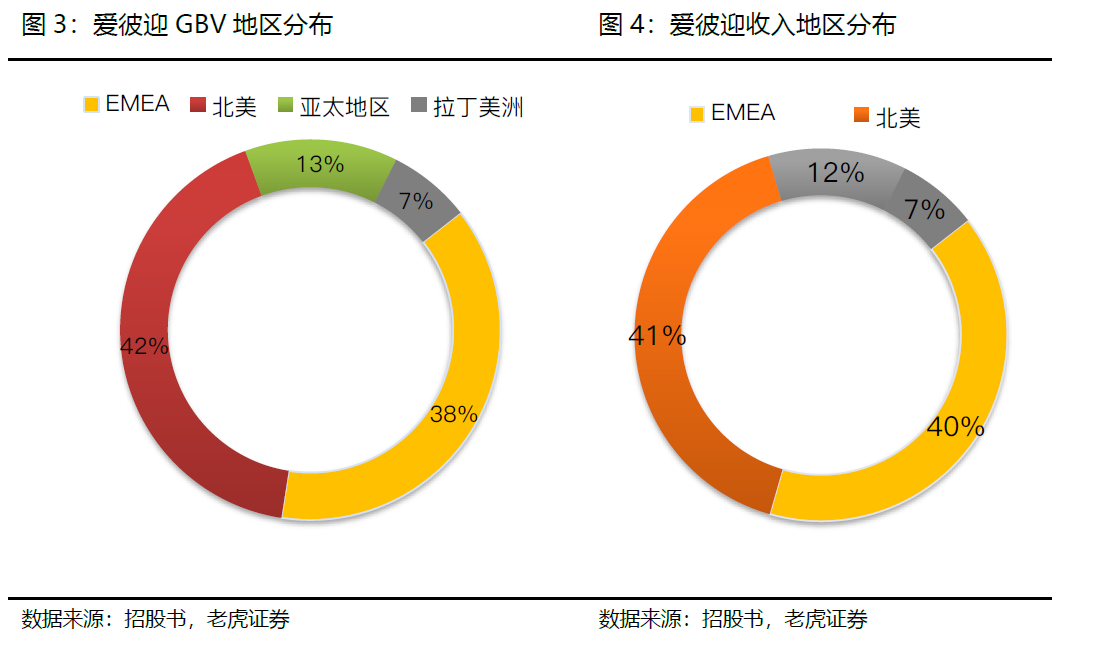

根据招股书显示,爱彼迎在全球超过220个国家和地区的10万个城市开展业务,大部分收入来自北美、欧洲、中东和非洲等地区,公司最大的单一国家市场是美国,占其总营收的36.8%。

爱彼迎的优势在于,它拥有强大的品牌效应,并通过免费渠道产生流量,这是其他面向消费者的互联网平台难以匹敌的。数据显示,爱彼迎超过90%的流量是通过直接和未付费渠道获得的,而最大的竞争对手Booking仅为50%。Similar Web数据显示,在第三季度,爱彼迎直接和未支付的流量占总流量的91%,而booking占65%。

因此,共享住宿带来的是更多地免费流量和更低获客成本。2019年,booking在营销上共花费44亿美元(占收入的29%),而爱彼迎仅花费7.13亿美元(占收入的15%)

二、看多爱彼迎的四个理由

1.全球范围内,国内旅行复苏弥补了国际旅游疲软。2020年三季度,国内旅游GBV(总预定量)同比增长了42%,这基本抵消了国际旅游GBV62%的下滑。预计四季度和明年一季度,人们对国内旅行需求日益增长的偏好将持续,近三分之二的游客正在计划在2020年9月1日至11月30日恢复国内旅游。

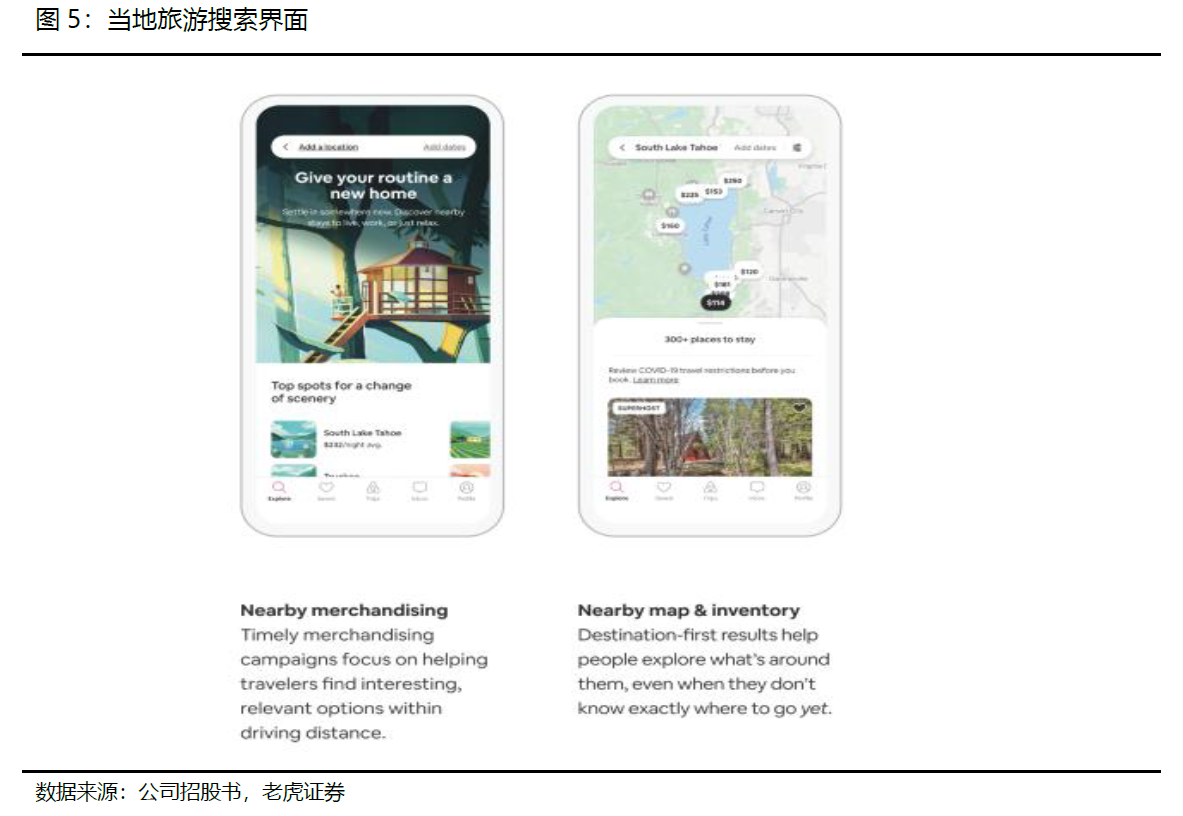

招股书显示,近几个月来,家庭和短途旅行的人数明显增加,App内搜索开车所能到达的地区也在增长。为满足这一需求,$爱彼迎(ABNB)$ 更新了网站和App,以积极宣传当地住宿,使客人可以找到适合自己的住所和所需时长。

爱彼迎平台的价值来自于每增加一个房客,都可以引导变成房东,从而形成良性循环。这种品牌效应是其他潜在的竞争对手所不具备的。简而言之,作为一个在线平台,它也能够以最小的成本迅速扩大规模和品牌影响力。

3. 轻资产模式提供更大的灵活性。爱彼迎并不拥有其平台上的重资产业务,轻资产模式在管理成本方面提供了更大的灵活性,资产负债表弹性高。比如为了渡过疫情撼动,爱彼迎在2020年第三季度的成本同比大幅下降了34.6%,使其在该季度实现了盈利。近期裁员和市场营销预算削减,固定成本降低,当一切最终恢复正常时,利润率也会扩大。

4.现金储备丰富,债务成本降低。据The Information估计,爱彼迎在2019年年中至2020年年**烧掉了12亿美元现金,凭借IPO融资到的31亿美元和手头现金库存45亿美元,爱彼迎应该拥有足够的流动性维持未来5年的运营支出。爱彼迎还会从今年早些时候筹集的债务中支付9-11.5%的高额利息,债务压力得到极大缓解。同时,通过IPO增加透明度和上市可信度,可以潜在地改善其借款条件。

三、爱彼迎在旅游复苏中会有怎样的表现?

旅游业受到疫情的严重冲击,在线旅行公司均遭遇了大量订单取消以及新增预订单骤减的冲击。

截至2020年9月30日的三季度,爱彼迎业务受到全球疫情的重大影响,GBV仅为180亿美元,同比下降39%。同样,booking和Expedia也都因负增长的预定房间数(取消的房间数超过了新预订的房间之夜)饱受压力。不过,随着隔离限制放宽,爱彼迎的客房夜间价格已经回到了2019年的79%的水平。

我们将越来越关注疫苗接种后旅游环境的恢复速度,我们预计爱彼迎回复速度将快于$Booking Holdings(BKNG)$ ,因为人们对酒店的需求可能弱于共享住宿,旅行者倾向于寻求更可控的私人环境。

预计到2021年,爱彼迎的预订量将回到正常水平的88%,到2022年将达到122%。相比之下,预计其他在线旅行平台在2021年和2022年的预定量仅为50%和75%.

争论的焦点是在线旅游整体增长放缓是否预示着在线旅游平台正在走向成熟。目前,在线旅游的渗透率达到50%,渠道份额(供应商直接与在线旅行公司)在过去几年确实趋于稳定,未来五年增长率可能会稳定在5%,即便后疫情时代旅游复苏,5%的增长水平也不足以打动投资者,但这一数字是基于传统的旅行模式(航空、酒店、汽车和邮轮),并没有包括爱彼迎等其他住宿平台。

对于爱彼迎来说,没有合适的方法来确定TAM的规模。虽然在线旅游总体上进入稳定期,但爱彼迎在自身所属赛道的渗透率依然较低(15%或更低)。

公司预计,爱彼迎可服务目标市场规模(SAM)为1.5万亿美元,其中包括短期住宿1.2万亿美元和旅游体验2390亿美元;总可触达的潜在市场规模(TAM)为3.4万亿美元,其中包括短期住宿1.8万亿美元,长期住宿2100亿美元和旅游体验1.4万亿美元。这都表明在共享短租领域存在巨大的挖掘潜力。

四、风险提示

- 旅游复苏的时间仍不清楚,可能比我们预计的更慢或更快;

- 大流行后的旅行行为可能以不可预测的方式发生变化,这可能影响估计;

- BKNG正在考虑其成本结构,这可能导致我们的模型没有考虑到的削减。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

[思考] [思考]

[强] [强]

[思考]

[微笑] [微笑]

[思考] [思考]

[微笑]