阿里2024年中报数据解读

简评

1)货币化率仍“待”提升:

上季时的GMV、订单数及88VIP数均取得了双位数的增长,被认为是阿里开始成功回归主业,而当时的客户管理收入CMR仅同比增5%,投资者在期待何时订单及GMV的增长能传导到CMR;

至少本季仍未见到,本季的GMV取得高个位数增长,订单数及88VIP数(增加了700万到4200万)仍保持双位数增长,这些还不错;但CMR却更加拉胯,仅同比微增0.57%,而淘天集团的合计收入更是负增长-6.55%。

24年以来,阿里开始聚焦主业、强调用户为先,从根本上驱动淘天业务重回健康增长;从目前来看,在销售费用增加的前提下,算是实现了部分,但最终CMR的相应提高还有待货币化率的提升。

2)副业减亏明显;

除了淘天主业之外,本季其他业务的总体EBITA率为-1.65%,相比于上季时的-7.33%减亏明显;

其中云业务收入和利润均超出预期,其中EBITA更是巨幅增加503.88%到23.37亿;

另外菜鸟开始扭亏为盈,本地生活基本接近盈亏平衡,其他的国际电商、大文娱等的减亏情况也好于预期。

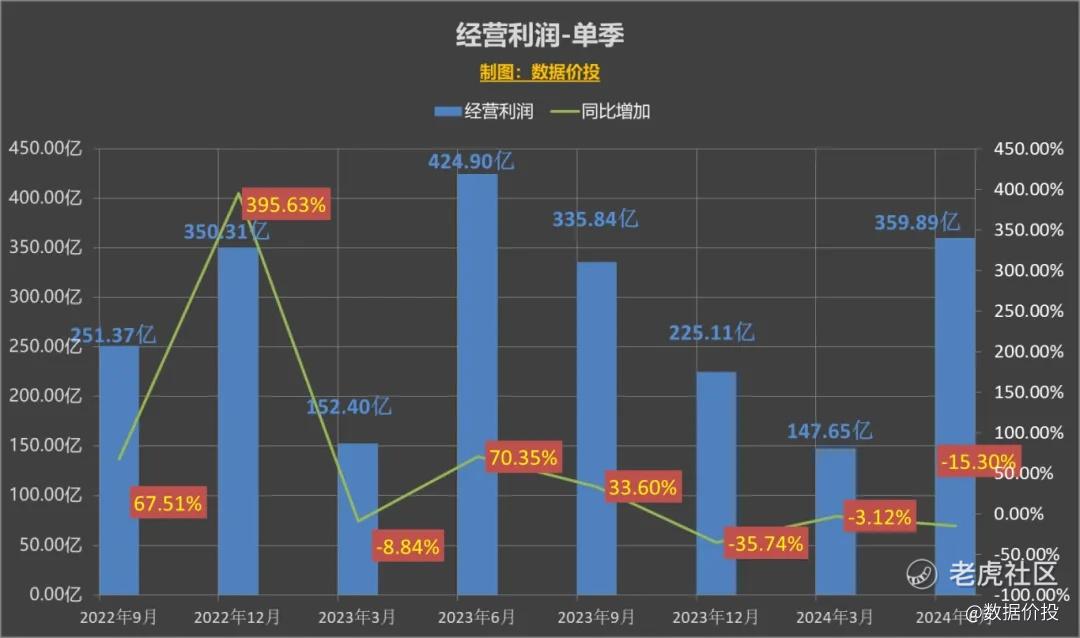

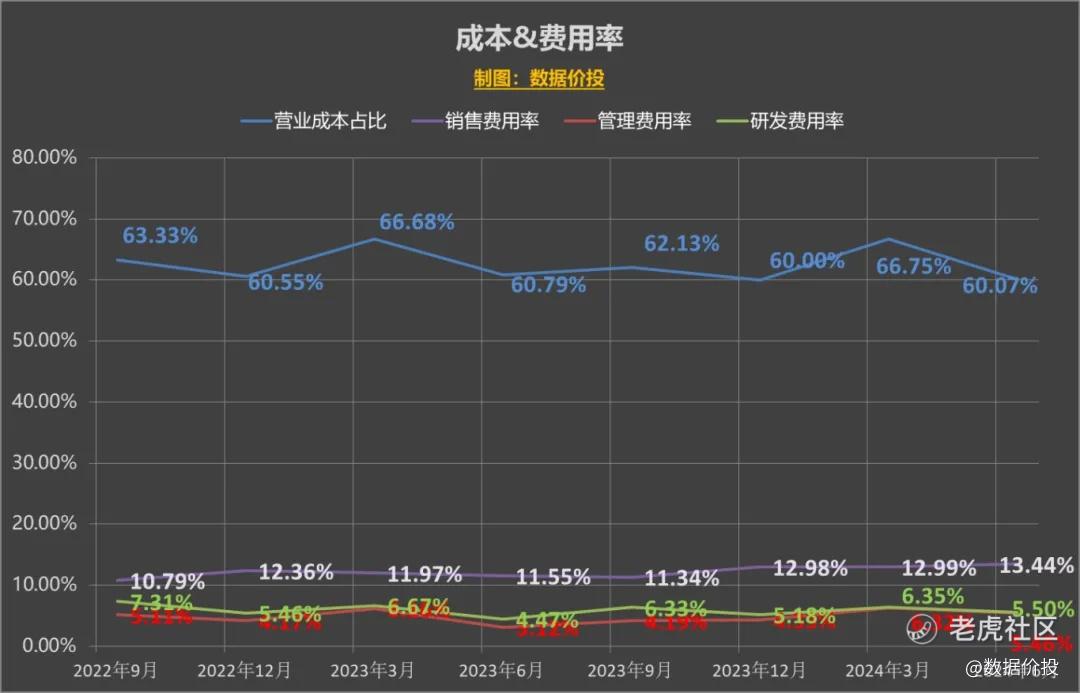

3)费用仍然高企,导致利润疲软;

和其他大多数中概通过降本增效而释放利润不同,阿里本季却是费用高企,从而导致利润相比营收下滑更多;

其中销售费用同比增20.89%,甚至高于上季时的15.62%,当然这可以认为是为了回归主业而付出的代价,还属可以理解;

而管理费用也同比巨增81.99%让人没有想到,毕竟雇员人数是从上季末的 204,891人下降到198,162 人的;当然报表也给出了解释,主要是由于一次性的理由:本季度确认了一项早前披露的一次性股东集体诉讼的计提准备金人民币31.45亿元所致。

研发费用也同比增加了27.29%,大幅超出营收增速;

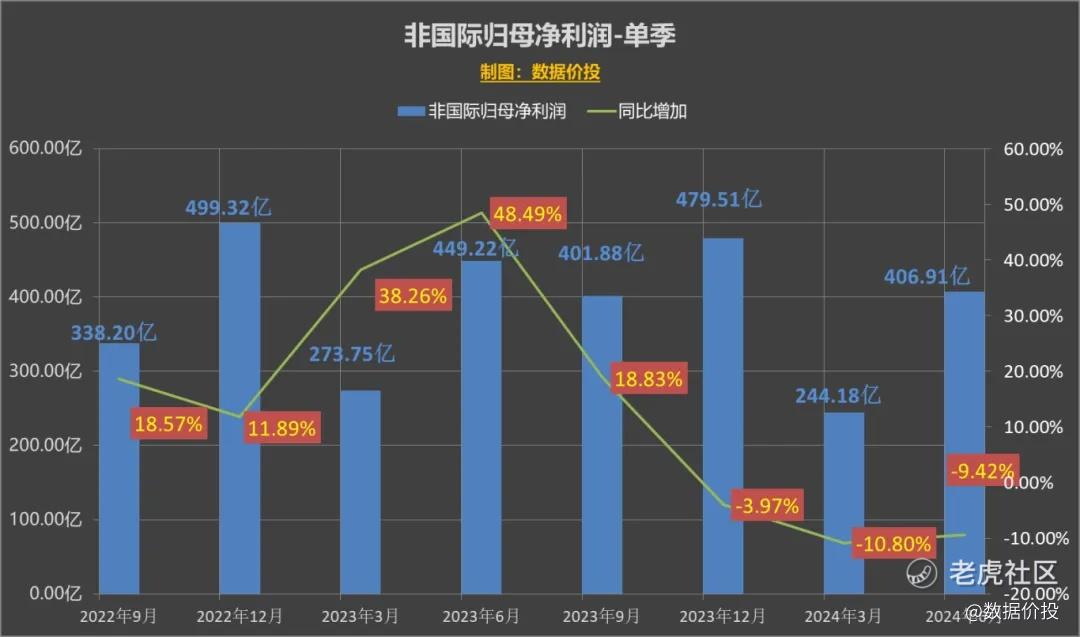

所以相应的归母净利润同比下降了27%,非国际归母净利润同比下降了9%。

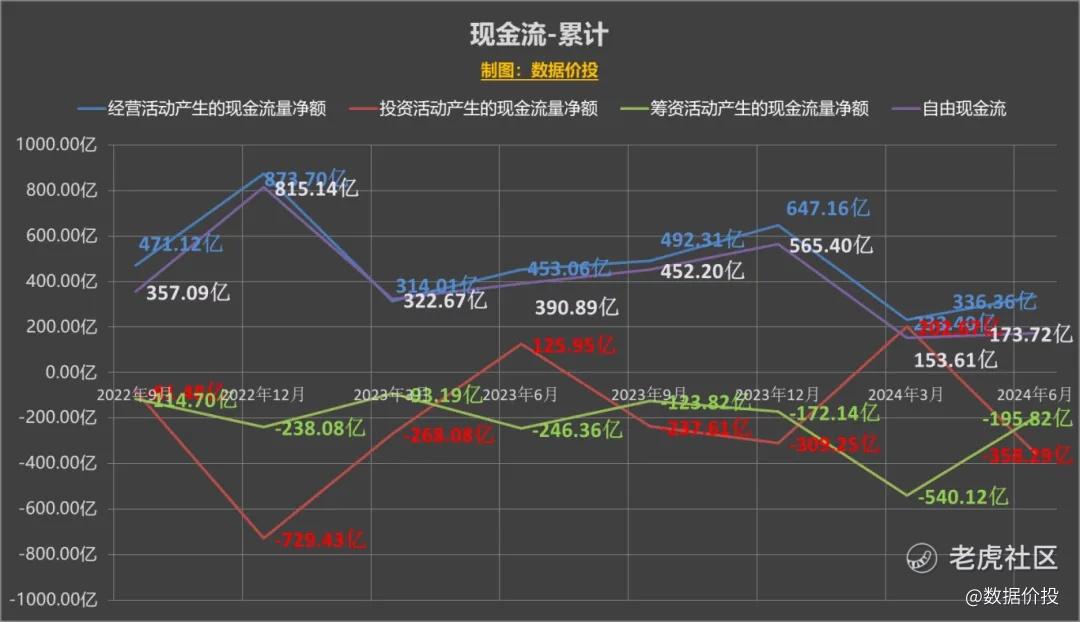

4)现金流乏力:

24Q1经营现金流为336.36亿,同比降25.76%;

24Q1自由现金流为173.72亿,同比降55.56%;

看起来是有些拉胯,其实这已是连续第二个季度阿里的现金流乏力,上个季度时:

23Q4经营现金流为233.4亿,同比降25.67%;

23Q4自由现金流为153.61亿,同比降52.39%;

有没有问题?

截止2024年6月30日时,阿里的现金及现金等价物、短期投资和包括在合并资产负债表上的股权证券和其他投资中的其他理财投资金额为人民币 6136.78亿元,似乎还远不会造成实质性的现金压力;不过还是值得持续观察在后面几个季度是否会延续。

5)继续加大回购力度:

这算是报表中的最大亮点:截至 2024 年 6 月 30 日止季度期间,我们以 58 亿美元的总价回购总计 6.13 亿股普通股(相当于7,700 万股美国存托股),包括我们于 2024 年 5 月 23 日可转换票据发行同时透过非公开市场交易回购的约 12 亿美元的美国存托股。

这个回购的绝对金额以及回购的力度,在中概中应该是处于首位的,甚至高于宣布千亿回购计划的腾讯。

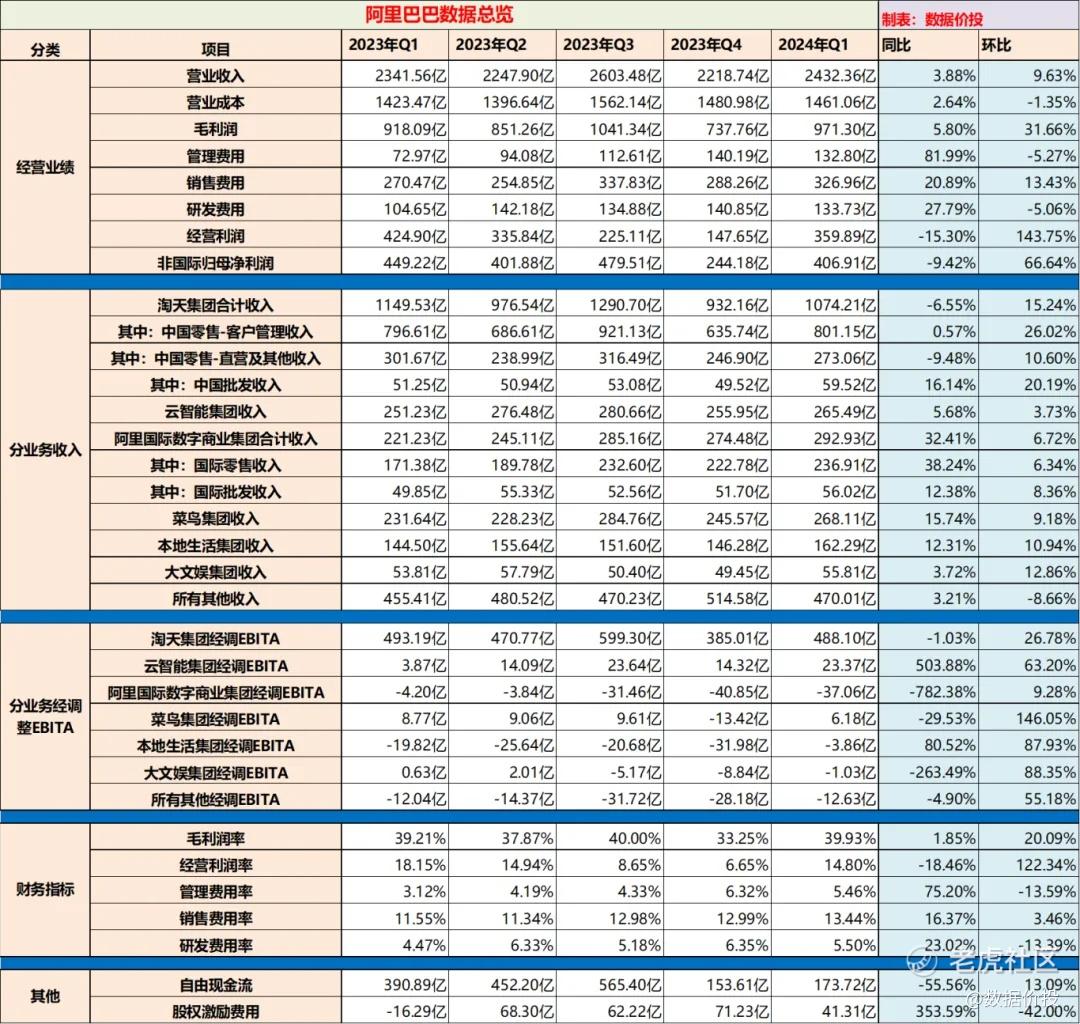

一、经营业绩

1.经营业绩-单季

营业收入

经营利润

非国际归母净利润

二、分业务板块

1.分业务板块收入

2.分业务板块经调整EBITA

三、成本&费用

四、现金流

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 凯奇旗开得胜·08-15这篇解读太赞了,透彻地分析了阿里2024年中报数据,对各个业务板块的表现做出了详细评述点赞举报

- Lydia758·08-15阅点赞举报