关于APHA并购TLRY的一些看法(对你购买他们非常重要)

$Aphria Inc.(APHA)$$Tilray Inc.(TLRY)$

今天我重新看了apha和tilray合并的新闻稿以及两者的现金流量表。有了一些新的发现

先说结论,tlry的现金流非常糟糕,负债高于资产,而apha目前发展较好,现金流也很健康。对于两者来说,合并可以带来双赢的结果。

首先还是先简单的说明一下合并的一些大致知识。这次收购为反并购,即tlry发行股票收购apha,其中apha的股东占新公司百分之62的股份,而tlry占百分之38的股份。换股比例为,一股apha换购0.8381股的tlry。新成立的公司将把总部建立在美国,因为这里会是潜在的最大市场。

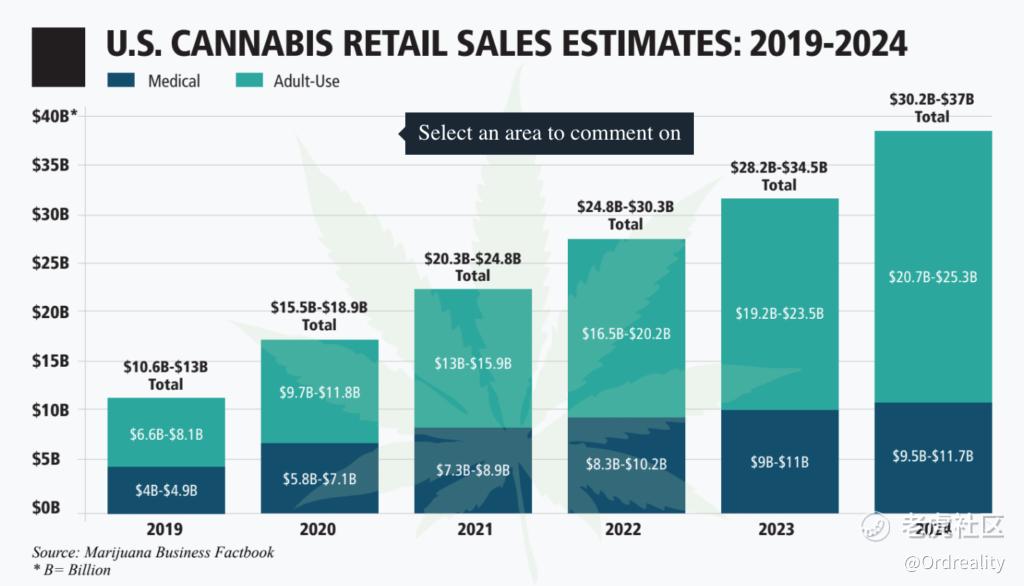

根据2020年《大麻商业概况》的预测,从2019年开始,美国零售大麻的销售额今年将增长约45%,到2024年将增长近三倍

需要注意的是,该份预测是在20年8月做出的,也就是说,在当时还没有预测更多的州合法化的情况下,美国市场预测就已经十倍于加拿大市场。而欧洲市场的增速也非常快,有机构预测,到2024年,全球大麻市场规模将是2019年的8.5倍。

了解到整体行业成长之后,我们必须来看看apha和tlry的成长,相对于同行进展如何。

apha目前的业务有几个板块,北美板块,主要是加拿大和美国,欧洲板块,德国的cc药房,以及将要拓展的印度等市场。

而tlry除了本身的北美市场以外,在葡萄牙,德国和英国都有重要业务:

Tilray also has substantial operations in Australia, Germany and the United Kingdom.

两者合并可以使得apha进一步拓展在全球的业务。

The combined company would control a leading 19% share of the Canadian recreational cannabis market with annual revenue of nearly $1 billion.

同时两者合并也使得这家新公司在加拿大的娱乐大麻市场占据百分之19的市场份额,所以不要再说apha和tlry只做医用大麻了@老张不老

同时可以看到20年以来,apha在加拿大各州的增速明显快于同行,这说明了他们在竞争中有明显的优势,尤其是安大略省份,他们的增速为80%,比行业平均50%高了30个点。由此可以看出apha的发展势头非常强劲,这得益于他们的ceo irwin simon,他是加拿大海富恩集团的创始人$海恩时富(HAIN)$ ,因此在食品饮料快消方面有30多年的从业经验。在上一任apha ceo被指控利用公司资金收购自己的垃圾资产而被撤职下台之后,simon上任迅速将apha扭亏为盈,在几年时间将apha带到了新的高度。

而tlry则是深陷泥淖,去年12月到今年9月以来,加拿大大麻行业平均增长超过百分之58,作为一个主营业务在加拿大的大麻公司,其增长显然不能让人满意,这意味着tlry没有跑赢它的同行。

那么为什么tlry的增速没有跑赢同行呢?我想我们应该先来看看tlry和apha的现金流量表。

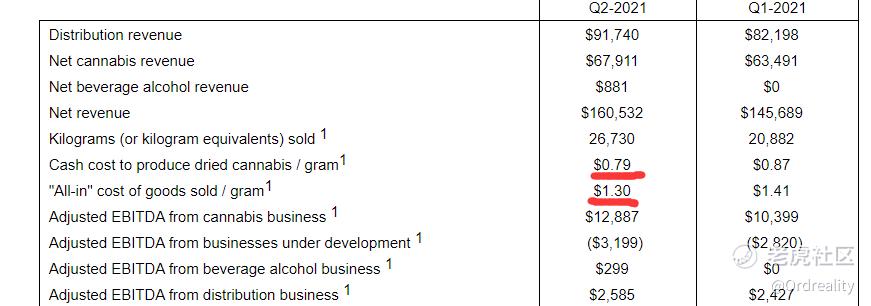

从COGS(销货成本)来看,tlry19年为2.36美元每克,而20年为3.97美元每克,说明销售的成本在提高。

而从销售价格来看,tlry在逐年降低。到20年,销售价格为5.28美元每克,这极大的压缩了公司的利润。说明公司最大的问题是成本过高以及品牌平均售价降低。

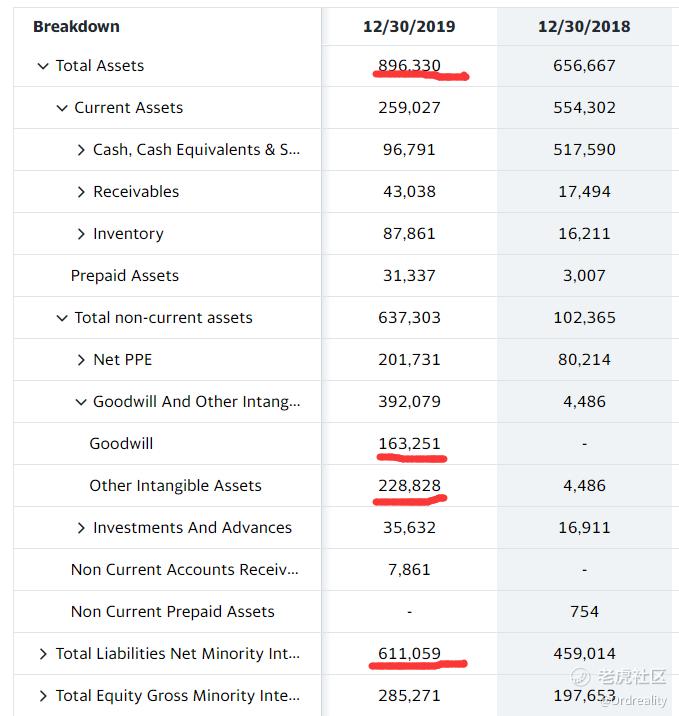

更为糟糕的事情是,尽管目前tlry的总资产为8.9亿,其负债为6.1亿,但是需要注意的是,和18年相比,19年存在数额巨大的商誉和无形资产,现金远远少于18年,而同时呆账和应收账款也远远高于18年的水平。客观来说扣除无形资产和商誉,此时的tlry资不抵债,财务非常糟糕。这也是为什么在过去的数个季度中,tlry不停的增发以维持公司经营,换句话说,再不增发,公司恐怕就要破产了。

数那么为什么apha会收购这样一家财务非常糟糕的公司呢?一开始我看账本觉得这公司完蛋了,后来仔细分析才发现,原来tlry的账本中最明显的问题就是COGS相对于同行过高,这一方面是生产大麻的成本高,另外一方面也是因为门店经营。而apha最厉害的地方就是其对于供应链的管理和成本的压缩。

首先最为直接的就是合并可以带来渠道的节省,这一步直接为两家公司节省下来一个亿的费用。

The two companies are eyeing up to $100 million in annualized cost savings by joining forces, while Aphria would produce the bulk of the combined entity's Canadian cannabis inventory to fully utilize its 1.3 million square-foot greenhouse in Leamington.

当然大家看到公司合并第一直觉是会降低分销成本,没错,这也是前半句话提到的,而后半句话是在我仔细阅读了irwin simon的谈话后才了解到的,而这才是apha决定收购tlry的根本原因——公司目前需要一个巨大的需求来充分利用其1.3亿平方英尺的温室。换句话说,目前公司的产能是被闲置的,所以收购tlry来获得需求的提升。

我很好奇,于是去搜索了一下这个leamington的温室,不搜则已,一搜恍然大悟。这个名叫‘aphria dimond’的温室年产能14万公斤,而占到目前apha年产能的一半,目前看来这个温室并没有充分利用,因此公司希望通过并购来增加市场占有率的同时充分利用温室,进一步降低大麻的生产成本。

在刚刚发布的财报中,我们可以看到目前apha的每克的成产成本为0.79加元,每克的销售费用为1.3加元,也就是说,apha的COGS竟然只有2.09加元每克(1.65美元每克),相比于tlry3.97美元每克具有相当大的优势,同时这种优势将在大规模的生产和大规模的销售中进一步降低。换句话说,tlry最大的问题将瞬间被解决,而这将会瞬间使得tlry扭亏为盈,带给apha更多的正自由现金流。因此我认为这是一个win-win的解决方案。

数据来源:

- https://www.cannabisconnectinsurance.com/retail-marijuana-sales-forecast-to-triple-by-2024/

- https://www.fool.com/investing/2019/11/09/worldwide-cannabis-sales-to-grow-853-by-2024-new-r.aspx

- https://www.fool.com/investing/2020/12/16/tilray-and-aphria-to-merge-creating-largest-marija/

- https://aphriainc.com/aphria-inc-doubles-production-capacity-after-receiving-cultivation-licence-for-aphria-diamond/

- https://www.prnewswire.com/news-releases/aphria-inc-announces-record-second-quarter-fiscal-year-2021-results-301208419.html

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

其實现在買進這兩家公司都很有潛力 公司總市值 坐二望一 更可以享受合併帶來的降低成本 增加獲利⋯

[强]