BTC 波动率 :一周回顾 2024年7月22日–29日

关键指标:(香港时间 7月22日下午4点 -> 7月29日下午4点):

BTC/USD +3.4%($67,240 -> $69,500),ETH/USD -3.2% ($3,480 -> $3,370)

BTC/USD 12月(年底)ATM波动率 -11% (68.5 -> 61.1),12月 25d RR 波动率 -45% (7.3 -> 3.3)

上周 BTC 价格在局部突破后,仍在继续攀升(在传统金融市场清算时触发) — — 初期支撑位在 68–68.25k,较强支撑位在 66.75–67k。

顶部大阻力位在 70k-70.25k 附近;若能完全突破,将再次挑战历史高点。

若跌破 66.75k,可能会在 63.5–67k 区间内出现波动的盘整期。

市场大事件:

7月23日推出的 ETH ETF 还是没有推动现货价格上涨,ETH 多头头寸被清算,ETH/BTC 汇率跌破0.05。

在备受期待的 Bitcoin 2024 峰会上,特朗普发表了主题演讲,除了一贯支持加密货币的言论外,他还宣布,他上任后美国将不会出售其持有的 BTC,而是会将其用来建立战略储备(但并未提及在此前关于新购 BTC 建立储备的传闻)。

在 ETH ETF 推出和特朗普演讲前,BTC 和 ETH 前端隐含波动率剧烈波动,高频实际波动在事件期间表现强劲,但最终的实际波动远低于隐含波动。

传统金融市场出现了较高的波动性,同时宏观交易迅速平仓,股市内部出现了明显的分化和板块轮换。

ATM隐含波动率:

本周短期期限合约的隐含波动率出现显著波动,尤其是特朗普在 Bitcoin 2024 峰会上发表主题演讲期间,相关的跨式期权溢价交易集中在 4.0–5.5% 范围。尽管有看涨公告,但现货价格未能突破70k,导致事件后前端期货合约的隐含波动率显著下跌,等待新的导火索继续推动现货价格上涨。接下来一周加密货币市场日程较为平淡,市场焦点将转向美联储,鉴于近期美国数据走势,市场预期降息的概率为15%。

在更远的期限(9月及以后),尽管BTCUSD现货在本周创下新高,但隐含波动率依然呈直线下降趋势,因为看涨的叙述未引起太多关注,长期顶端需求疲软。同时,注意到12月顶端合约的大量供应。

尽管 BTC/USD 现货价格在本周创下新高,但在更远的期限(9月及以后),隐含波动率却平稳下行。这是由于市场的看涨情绪逐渐趋于平静,长期看涨期权的购买需求也有所减弱。同时,还注意到 12月的看涨期权供应量较大。

高频实际波动率在事件期间有所上升,接近 50(上周为40出头),而日间固定实际波动率也接近 50,尽管在实际会议事件期间表现欠佳。

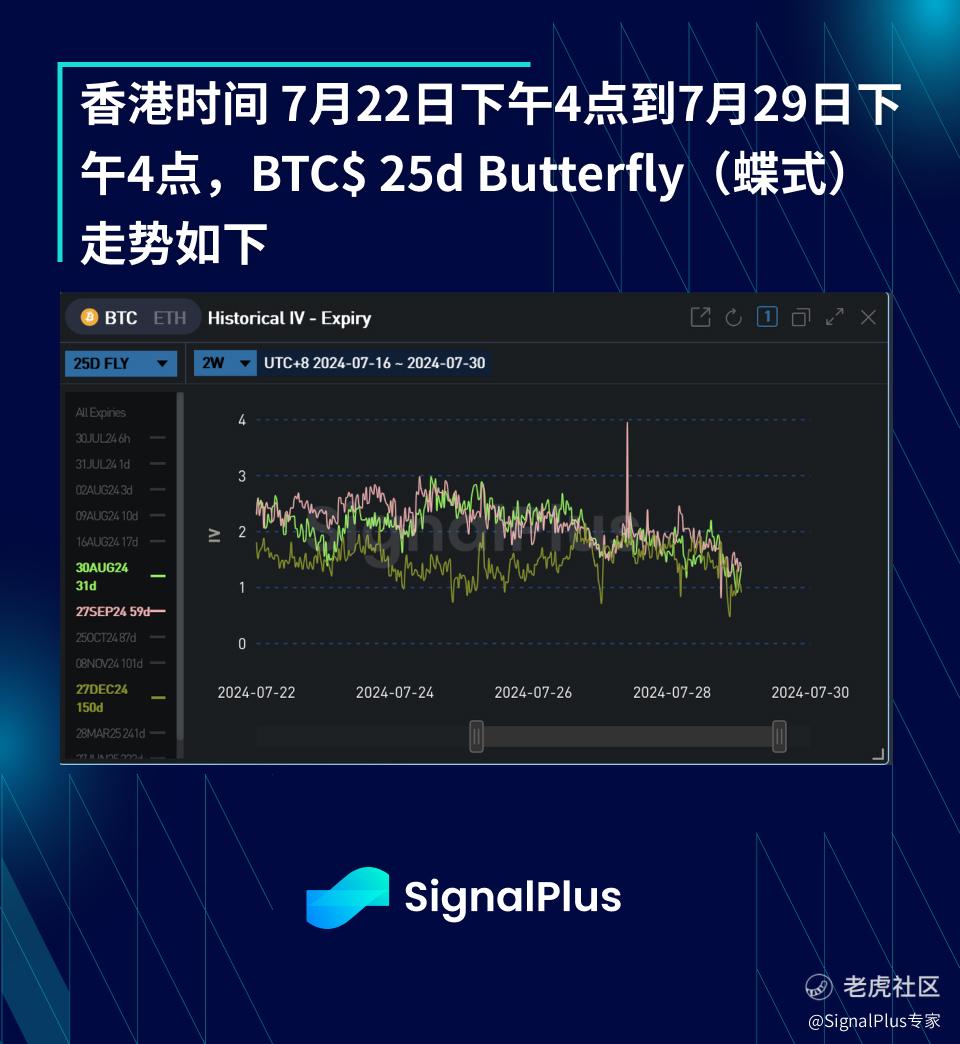

偏斜/凸性:

本周隐含波动率的斜率显著下行(看涨一侧的IV相对于看跌一侧的溢价缩小),隐含波动率斜率完全回撤了上周的上涨幅度,并进一步下降。

观察到现货价格与隐含波动率之间的相关性在曲线远期的到期合约中为负,即现货价格上升,隐含波动率下降。

这主要是由于本周持续的年末看涨期权供给,而上周观察到的需求有所减弱。如果现货价格未能突破 70k 并回到既定区间,可以预期隐含波动率的斜率将面临进一步压力。

本周凸性变化较为平坦,与基准波动率下调一致,面临一定的下行压力。

尽管在当前环境下波动率的波动性仍然很高,但由于供需动态的影响,风险逆转与现货的相关性在本地范围内有所减弱,因此凸性的表现也在本地范围内变弱。

尽管在当前环境下波动率的波动性仍然很高,但由于供需动态的变化,风险逆转与现货的相关性在局部范围内有所减弱,从而削弱了局部凸性的表现。

总体而言,我们仍能在覆盖策略和看涨价差中观察到翼部溢价的结构性供给,翼部期权的卖出在本周也有所增加。

祝本周好运!

$MicroStrategy Incorporated(MSTR)$ $Coinbase Global, Inc.(COIN)$ $Grayscale Bitcoin Trust(GBTC)$

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。