股权转让,盈利指标不符合监管标准,桂林银行IPO能如愿吗?

文/刘振涛

谋划IPO的桂林银行股权被摆上了交易平台,引起市场关注!

近日,北京产权交易所公开的信息显示,桂林银行8279.11万股股份(约占公司总股本的0.91%)在公开挂牌转让,转让价格为3.26亿元,股权转让方为南方电网旗下广西鑫盟投资集团有限责任公司。

资料显示,桂林银行前身为桂林市城市合作银行,1998年5月更名为桂林市商业银行股份有限公司, 2010年11月更名为桂林银行股份有限公司。

据媒体报道,业内人士表示银行机构股权能否成功拍卖,一般受银行股权定价、经营业绩、盈利前景等多重因素影响。

梳理桂林银行的年度财报,近两年来,桂林银行的业绩和规模都保持增长趋势,2023年末,桂林银行的总资产规模达5000多亿,是广西省最大的城商行。

虽然桂林银行的业绩和规模在增长,但是其盈利能却并不达标,多项盈利能力指标低于监管部门划定的警戒线,并且不良贷款率抬头,资产质量存在隐忧。

值得注意的是,桂林银行从2011年起就在开始谋划IPO,经过10多年的努力,目前仍处于辅导阶段。

评级机构中诚信国际的评级报告指出,桂林银行盈利能力和流动性风险管理水平仍有待提升,资本充足水平有所下降,未来资产质量仍面临一定下行压力。

由此来看,桂林银行的IPO之路可能存在挑战!

谋求IPO长达13年,仍在辅导阶段

2022年3月,广西政府印发《广西地方法人金融机构高质量发展三年行动计划(2022—2024年)》文中提到,“2024年12月31日前,力争实现3家城市商业银行资产规模14000亿元、存款余额9000亿元、贷款余额7300亿元,1家城市商业银行进入上市辅导期。”

桂林银行作为广西地区资产规模最大的银行,被寄予厚望。

桂林银行最早谋划IPO可以追溯到13年前的2011年。据当时的媒体报道,2011年7月,桂林银行原董事长王能首次提出“争取5年内上市”目标。

随后的几年,桂林银行多次在股东大会上审议与上市相关的议案,并积极开展股权确权工作。2015年,桂林银行进行股东确权,以谋求在新三板上市。

不过,2016年,桂林银行却撤回挂牌新三板申请。时任桂林银行行长于志才表示,这是出于对发展战略调整的考虑,希望在条件成熟时直接争取主板上市。

桂林银行的上市计划被暂时搁置,直到2019年新行长吴东到来,桂林银行IPO之路再度开启。

2019年,吴东成为桂林银行的副董事长及行长。据当时媒体报道,新行长吴东在接受媒体采访时表示,“将适时向广西证监局申报上市辅导,加快上市步伐,力争3-5年内在主板申报IPO。”

为了完成目标,吴东领导下的桂林银行动作频频,积极扩充资本完善股权结构。

根据公开资料显示,2020年至2022年的三年时间,桂林银行进行了7轮增资扩股。特别是2022年9月,更是完成了规模空前的第七轮增资扩股,股东总认购数量为40.64亿股,认购金额合计101.61亿元,几乎相当于前6次增资数额的总合,创下了当时国内非上市银行单次配股募资的纪录。

2023年8月,桂林银行向广西证监局提交首次公开发行股票并上市辅导备案公告,正式进入IPO辅导阶段。桂林银行与中信证券签订了相关辅导协议。

根据辅导备案报告,桂林银行接受中信证券为期2年的辅导,共分为4个阶段,涉及历史沿革问题梳理,内部控制、健全财务会计制度培训,完善公司治理运行、信息披露制度规范以及辅导总结。辅导计划将于2025年4-6月完成,并制作首次公开发行股票并上市的申请文件。

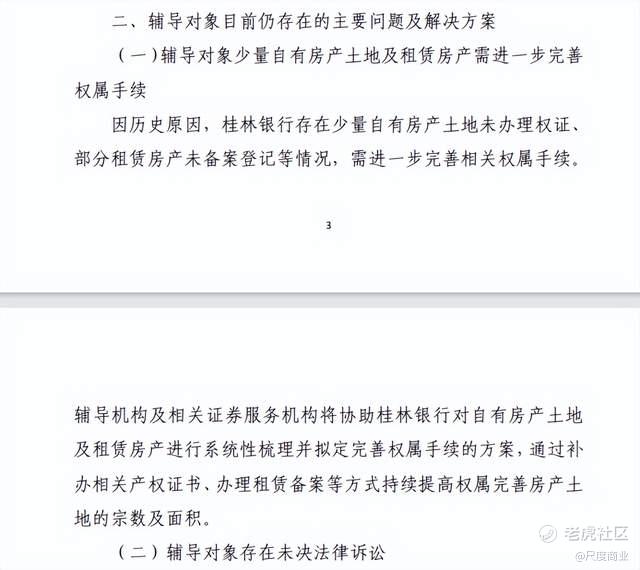

中信证券辅导桂林银行期间,一共发布了四次进展报告。根据中信证券2024 年7月12日发布的第四期进展报告,桂林银行目前因历史原因,仍存在少量自有房产未取得土地证、产权证或房产权证的情况;以及未解决的法律诉讼问题。

目前,距离桂林银行完成上市辅导剩余1年时间,桂林银行能否顺利完成上市辅导存在不确定性。

业绩与规模增长,多项指标不符合监管标准

即便桂林银行可以顺利完成上市辅导,能否成功闯关IPO,仍然具有不确定性。公司的经营发展业绩规模等都可能成为IPO的影响因素。

桂林银行自吴东成为新任行长以来,公司的规模和业绩都保持着不错的增长趋势。根据桂林银行披露的相关年度财报,2019年至2023年5年时间,桂林银行的营业收入从63.79亿元增长至114.93亿元;公司归母净利润从10.83亿元增长至21.29亿元。

过去的2023年,桂林银行的营业收入同比增长11.63%,归母净利润同比增长31.09%。目前A股上市的城商行有17家,2023年,17家上市城商行中,5家营业收入同比出现不同幅度下降,2家归母净利润同比不同幅度下降。将桂林银行的业绩增速对比来看,可以说表现比较优秀。

资产规模方面,2019年至2023年,桂林银行的总资产规模分别为3122.73亿元、3769.84亿元、4425.58亿元、4971.08亿元、5426.40亿元。5年时间,桂林银行总资产规模每年都保持500亿以上的增长。

由此可以看到,桂林银行稳健增长的业绩和资产规模是其IPO的底气。

不过,桂林银行发展仍然有隐忧。

首先从盈利方面来看,桂林银行的多项盈利能力指标亮起红灯,低于监管部门设定的最低警戒线。

年度财报数据显示,2021年至2023年,桂林银行的资产利润率分别为0.35%、0.37%、0.42%,监管设定的标准是大于或等于0.6%;桂林银行的资本利润率(不含永续债)分别是6.46%、6.02%、6.22%,监管标准是大于或等于11%;桂林银行的成本收入比分别为35.70%、40.30%、39.75%,监管设定的标准为小于或等于35%。

由此可以看到,桂林银行的3项盈利能力指标近3年来都不符合监管的标准,存在隐忧。

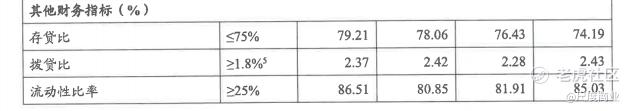

此外,桂林银行的存贷比指标也不符合监管标准。

2023年,桂林银行的利息净收入达105.03亿元,同比增长20.58%,占营业收入的比重高达91.39%。2022年-2023年桂林银行的存贷比分别为76.43%、78.06%,低于监管指标≤75%的要求。

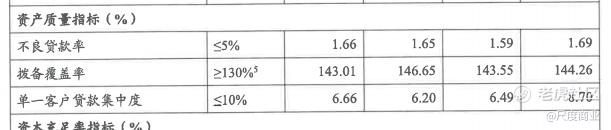

资产质量方面,2023年,桂林银行不良贷款额约为48.8亿元,较年初上升9.1亿元;不良贷款率1.65%,较2022年上升了7个基点,不良率有抬头的现象。桂林银行的拨备覆盖率为146.65%,接近130%的监管红线,远低于同期末商业银行的平均拨备覆盖率205.85%。

综合来看,在盈利以及资产质量方面,桂林银行存在不可忽视的隐忧,盈利指标是否能达到监管,资质质量是否不断提升,都将是市场关注的重点。

回顾过往银行IPO情况,自兰州银行于2022年1月成功A股上市后,至今未见新的银行股登场。桂林银行能否成为下一个A股上市成功的银行,又能否成为广西第一家上市的银行呢?有待时间验证!

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。