嘀嗒出行IPO :一份顺风车“体检”与投资分析

来聊聊,我如何看顺风车模式前景,以及打车SaaS行业的“rule of 40”——40法则。

1、在一个投资者的报表数字视野里,顺风车是一个迥异于网约车的细分模式

一个生意是否值得长期投资,有时要看模式本身是否天生圣体,这很大程度上直接决定了财务状况的大致区间,而公司本身,再决定在这个区间里,精雕细琢能达到的水平。比如目前美国整个航空业——如果不是亏损的话——行业净利率基本就在0%-10%这个区间徘徊,你就算雕出花来,螺蛳壳里做道场,精细化、差异化、产品优化做到极致,好点的诸如Delta 赚个8%,而差点的像西南航空,山河破碎,就只能赚两个点。

我仔细分析了主营顺风车业务的嘀嗒出行港股IPO招股书,看到一个非常有意思的现象,就算是看起来相同商业模式,如果再进一步细分模式找到利基,那么体现在数字上、模型上、增速上、利润率上,可能会大有不同。

举个例子,我们认为软件SaaS模式要比硬件好,但SaaS之内又有许多细分。SaaS行业一直以来奉行所谓rule of 40——40法则(意思是,一个SaaS公司收入增速+利润率,这两个数字加起来在40%以上就牛逼,尽管是个没什么道理可讲的经验之谈)被奉为圭臬,但不同SaaS公司,有可能rule of 40,但也有可能是rule of 80,不是同一物种。

比如都是打车SaaS,嘀嗒和滴滴的模式就很不一样。如果只是看到打车应用SaaS这个子集,看到的无非是网约车,无非是嘀嗒、滴滴、Uber、甚至美团打车,我们先入为主地认为他们的数字应该很接近,然后效率之王会胜出一点点(就像我们在其他行业里看到的那样)。我们会说,规模是万善之母,网络效应叠加马太效应,老二必死,开卷有益你卷就完了,云云。——但是对于嘀嗒 vs. 滴滴,这可能是非常错误的认知。

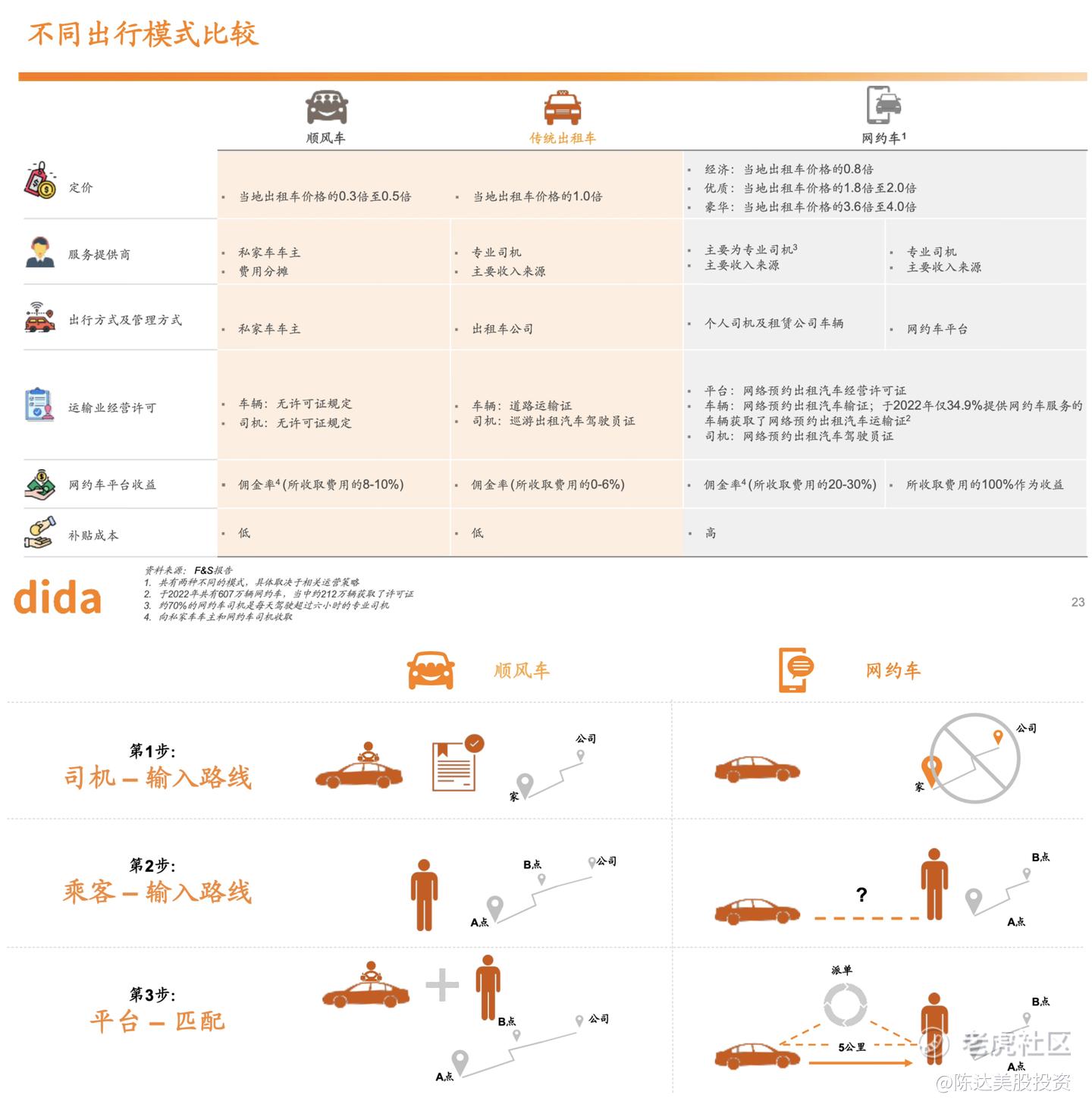

网约车、拼车、顺风车(顺风车是指私家车主自发组团客运,与网约车的不同在于后者是营运车辆,而前者带客是顺带,不是营运车辆),听起来像是近亲,其实形同陌路。我分析了顺风车和网约车在单体经济模型上,以及整体公司的财务上的区别,总结下图:

(数据来源:各公司财报)

根据上图我们可以看到,与网约车相比,顺风车有一些明显特点,首先表现在单位经济指标上——第一,司机佣金率显著要高;第二,服务费率(平台收取的费用率)显著要低;第三,乘客奖励和营销费用,显著更少。

然后从单位指标放大到公司整体指标,无论是毛利率、调整后税前净利润率以及现金流,嘀嗒的顺风车模式比滴滴的网约车模式,明显要好。不同于大部分仍未走出亏损的网约车平台,嘀嗒从2019年就已经开始跨越break-even实现盈利,自行造血,光荣纳税。

嘀嗒收入增速(2023年超过43%,当然重要原因之一是2022年的低基数,拉平2022年增速可保持在20%以上)叠加利润率,可以看到嘀嗒不是rule of 40那档的,是rule of 50那档的;而滴滴是rule of 10那档的。

2. 顺风车模式较优,其背后的逻辑是什么?

(模式对比图,来源:嘀嗒)

为什么顺风车的模式下,司机佣金率更高,补贴更少,赚得更多;平台抽成不狠,单体模型上来看似乎是在让利,但整体的财务指标要更健康更可持续?——从用户体验上来说,似乎顺风车就是网约车的一种,但其实平台玩家性质不一样,前者是顺路而为的车主,后者是专业司机,最终导致经济模型根本不是一回事,我们来讨论一下背后的商业逻辑。

第一,如果是网约车司机,他的成本支出中,车辆购买或租赁成本是主要的前期投资,所以网约车司机一般是专业玩家,以之为谋生手段。这是需要一笔投资才能开张的生意。而顺风车车主,买车是为了自己平时消费,提供顺风车服务是因为顺路赚外快。所以顺风车一来不考虑车辆本身折旧,二来不用考虑时间成本,边际成本很低。另外在乘客那一端,顺风车最显著的是便宜,费用一般是网约车的一半。

第二,营销费用和补贴机制。网约车是个很卷的行业,是一个所谓花一块钱去买一块钱回来,有时候甚至花一块钱只能买回八毛,倒贴的买卖。网约车在乘客激励及营销活动方面倾向于大撒币,导致极高平台运营成本,司机可得的佣金反而很低。而顺风车平台无需花费大额补贴及奖励(单体模型上能看出),嘀嗒对顺风车车主补贴及顺风车乘客用户奖励总额仅占同年顺风车平台交易总额1.8%,远低于网约车16.7%的水平,即使收费更便宜,却能保持盈利。

从上述第一和第二个原因,可推出第三个原因,相比之下,顺风车运营成本低,因此可向车主收取较低的服务费,车主可获佣金更高,加上本身用车成本低,赚得更多。我们能看到,2023年,(主要平台的)顺风车车主平均佣金为89.5%,而主要网约车平台,司机仅有70.3%。

解决了司机的积极性问题,那各种成本优势积累,整体财务也就开始帅起来,嘀嗒在顺风车这个细分场域做到10亿级收入规模,并且是唯一的盈利公司,根本原因就是顺风车这种轻资产模式的不卷——不需要CapEx投资重资产,不租赁不拥有不保养车队,没有折旧,还不摊人力,没有各种险和金。

行文至此说声抱歉,一直在算账,把头发梳成了会计的模样。但之于成熟投资人眼里的商业模式,数目字的模型却反而更具体,远没有动听的文学故事来得抽象。

3. 顺风车模式是否可以持续?鱼塘是否够大,是否会有鲨鱼进来?

如果顺风车模式够好,那下一个问题自然是,这种够好是否可以持续。这个问题我们可以从外部催化与内部优化两个方面来看——

3.1 外部催化

外部环境来看,低价顺风车,在下行经济与成本敏感下,是自然而然的选择,乘客不是专车叫不起而是顺风车更有性价比。顺风车优势在长距离出行,跑长途,一口价,距离越远边际越便宜,以一种不让人因为价格而脸红心跳的方式,完成空间挪动的目的。

可能有人会问,同样是从A点移动到B点,乘客确实收获了实惠,那付出的代价是什么?——代价是让出了一点点时间以及一点点空间。比如你下班时本来要打车,但为了节约成本,就提前半小时约好顺风车,约到了,就能省一半钱。如果打不到顺风车,再打网约车那也还来得及。空间上的代价好理解,本来是一人一车,现在可能几个人一车;当然一个人本来也不需这么多空间,而且打网约车,带空椅子跑的成本也要加到你头上。

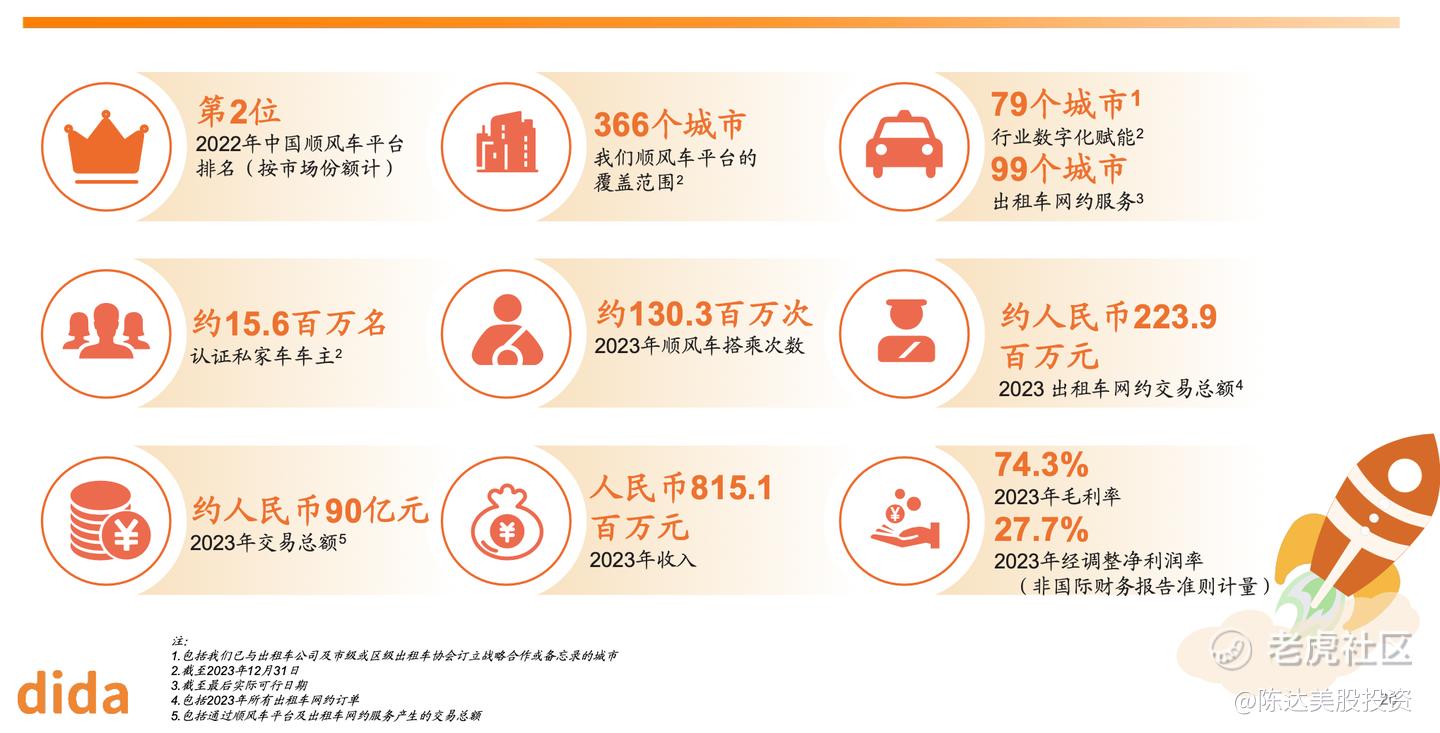

另一个外部催化,是顺风车行业渗透率非常低——弗若斯特沙利文的数据,按 2023 年交易总额计,虽然嘀嗒占了市场份额31.8%,但顺风车目前整体市场渗透率仍然很低,2024年以出行距离计算预计仅有0.36%,这就说明还有用户增长红利。网约车比如滴滴的用户已经戳到天花板,2022年月活6.8亿,而2023年即使上架半年后,滴滴月活仍不足4亿;而对比来看,嘀嗒,仅有1560万名认证私家车主,500万活跃车主,2023年月均活跃认证车主及顺风车搭乘人数,分别同比增长33.3%和29.7%。

其他的一些外部催化,比如利好政策扶持(绿色低碳,ESG概念),私家车数量的饱和与闲置,城镇化率继续提升,这些显而易见——车多了,路更好,交通更好,业余车主通过顺风车也可以分摊用车成本,这样自然能分担起非常大的一部分出行需求。

3.2 内部优化

行业内部方面,过去十年也有点大浪淘沙的意思,经历了一些起伏,有竞争、出清、整合,从2023年开始,顺风车内部基本步入良性增长轨道,嘀嗒出行今年春运和五一的出行数据来看,顺风车出行需求迅速恢复。哈啰、嘀嗒、滴滴、行业格局集中于这么几家,

而平台本身为了做好多边网络效应的创建者、维护者、保护者和推动者,专注于顺风车体验效率和安全,内部不断升级优化迭代进化,例如应答体验,接单时长,全流程安全机制等,都要专门来做;因为模式上与网约车的逻辑隔离,所以比起什么都做的玩家,专做顺风车的玩家有一个业务深度积累的产品、技术、用户优势。

说到外部威胁,我其实担心不是现在已经有的玩家,而是新加入的巨头,因为这个模式确实看起来有点固本培元的意思,不是纯烧钱的流量玩法;去年开始一些头部科技公司也开始发力顺风车——比如腾讯智慧出行的顺风车聚合板块,嘀嗒顺风车目前已接入。虽表明对顺风车前景总体看好,但尚不确定其日后走向。当然,从腾讯智慧出行战略和基因来看,其专注聚合路线的可能性更大。

(来源:嘀嗒出行招股书)

4. 财务与估值,以目前港股的市场环境,如果已经持有,不如立足长期

顺风车这个业态有天生圣体的内在驱动,有能力在不过度补贴催生情况下以最低成本投入来推动持续增长,所以我个人是长期看好,至少是个不卷的生意。而作为一家细分模式独特,轻资产,高毛利,高净利,高增长的公司,嘀嗒在顺风车行业里的财务与运营表现应该算是最好。

2021年、2022 年及 2023 年,嘀嗒顺风车业务收入7.8 亿、5.7 亿及 8.2 亿元(2022年受疫情影响),经调整净利 2.4 亿、0.84 亿元及 2.3 亿元。IPO上市后当天股价下跌不少,目前46亿港币的市值,对应 2023年市销率约5倍,市盈率约 18 倍;对应2024年的预期市盈率约15倍。在净利润率稳定,净利增速20%-30%的前提下,15倍forward PE我认为肯定是不贵的,PEG比率小于1,估值与增速相对舒适。

需要耐心的原因更多来自于间歇性暗淡的港股大盘,对于最近的低迷你非要我猜原因,我会猜很多——市场如海浪一波又一波扑来的外部刺激的应激反应:比如国内主要城市住房销售(这是一个市场观察国内经济复苏的重要指标),比如无论是鲍叔还是我们的央妈的最新边际调整预期,比如国内外的经济数据的边际变化,甚至灯塔的大选。港股也好,中概股也罢,双重夹逼,经常表现很紧。而我的预期是港股经过最近回落后会至少暂时企稳——整个六月港股通南向以平均每天30-40亿港币左右的水平持续净买入,唯一漏点是在6/24 有净卖出21亿,但6/25稳定到净买入3亿后,剩下三个交易日净买入,都在36亿以上。

(数据来源:Wind)

而大家都预期就算不马上降息,美国加息大循环应该也到尾声,资产杀猪刀偃旗息鼓,那市场整体(至少海外市场)会更加risk-on,吃进风险,港股受到的压力会温柔一些。我认为,港股整体外部环境没重大改变的情况下,市场会盘整,需要更多时间来换一波类似四月下旬到五月的行情——至于什么时候行情中继,我也不知道。

我也认为此时已经拿到嘀嗒股票的投资人,需要耐心才能获得丰厚的、稳健的长期收益。当然啦,顺风车业务虽好,但这个利基最后规模能做到多大,腾讯等巨头入局会有什么长期影响,这些是投资人应该注意的方面;公司IPO后第一个和第二个财报,能否实现2024年的继续增长,夯实利润,这些也要密切追踪。相对不震荡的,比较fair value的状态,需要时间,需要长期持股的耐心守成。

————————

利益披露:作者不持有 $嘀嗒出行(02559)$ 任何仓位;

本文仅为行业与公司知识分享,不构成任何投资建议。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 股市智造圈·07-02$嘀嗒出行(02559)$ 绿鞋机制不是有30天的有效期嘛,再坚持一下吧点赞举报

- 默默秃头·07-01顺风车模式前景看好,嘀嗒在顺风车行业的财务表现算最好[得意] [OK]点赞举报