撕掉“白酒标签”,这只逆势突围的消费基金有点不一样

去年上证指数先扬后抑,上半年震荡走高,从3100多点一路涨至3400点附近,但下半年持续走低,年底已失守3000点关口。对于去年上半年发行的主动权益基金来说,考虑到建仓期因素,上涨行情可能没赶上,但市场下跌却一点没有落下。

图片来源:网络

从最新统计数据来看,这些在市场相对高位成立的基金,仅有较低比例的产品至今获得了正收益。

Wind统计显示,2023年上半年发行的主动权益类基金(包括普通股票型基金和偏股混合型基金)共有170只(A/C份额合并计算,下同),截至2024年5月27日,自成立以来录得正收益的基金仅22只,占比近13%。(数据来源:Wind,截至2024/5/27)

在这22只获得正收益的次新基金中,有一只比较特别——财通资管品质消费混合发起式基金。这只基金成立于2023年5月11日,对应当天上证指数的收盘价为3309.55点(去年5月9日创出全年高点3418.95点),几乎是在顶部区域入场的。

另外,这只基金主投消费行业,持仓以消费股为主,可能很多投资者深有感受,最近几年消费行业一直处于逆风期,但在整个行业β向下的背景下,这只基金却逆势获得了不错的超额收益,是去年上半年成立的次新基金中为数不多获得正收益的消费行业基金。

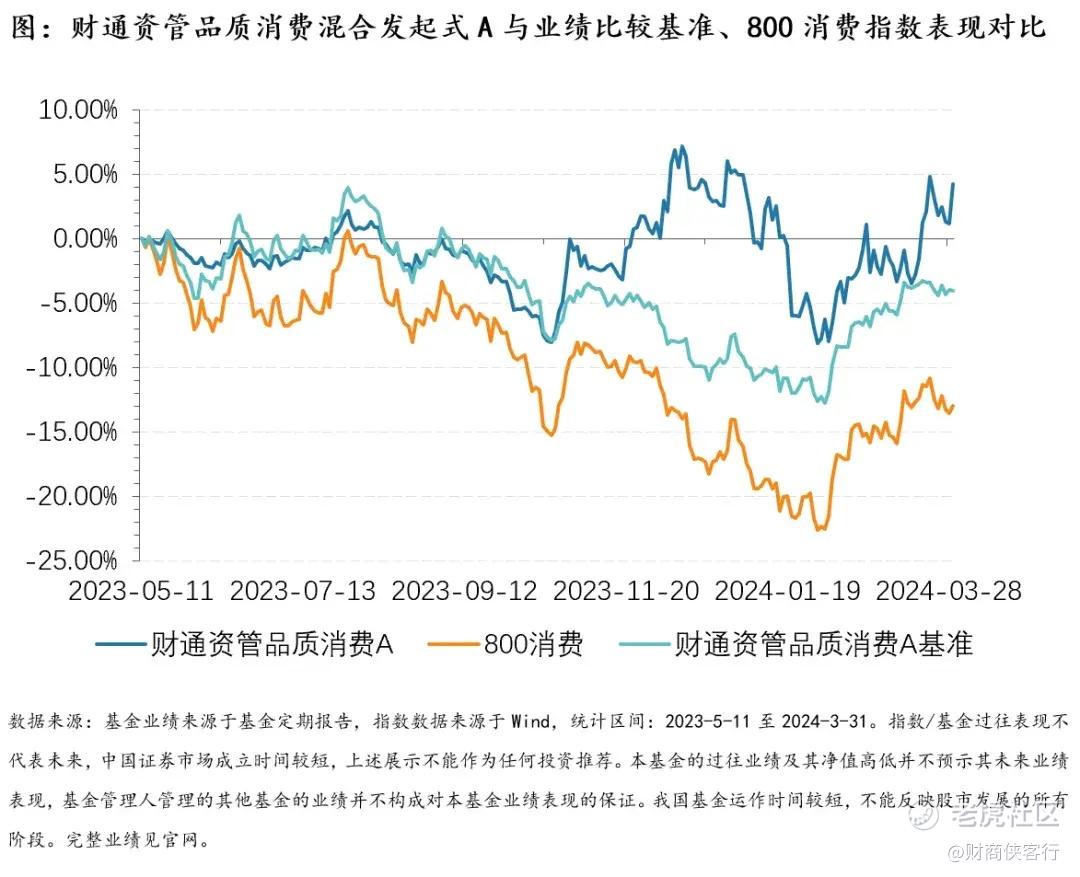

一季报数据显示,截至今年3月31日,财通资管品质消费混合发起式基金A份额自去年5月11日成立以来的净值增长率为4.26%,大幅跑赢同期业绩比较基准收益率(-4.20%)、800消费指数收益率(-13.25%)。

公开资料显示,这只基金的掌舵人林伟可谓是“行业老人投资新人”,2010年上海交通大学毕业,2016年加入财通资管,2022年初开始担任基金经理;证券从业13年,其中投资经验2年,长期深耕消费行业。

当消费行业缺少系统性机会的时候,林伟是如何在这个赛道逆势突围的?

01

消费基金不止于白酒

财通资管品质消费混合发起式基金,是林伟独立管理的第一只基金,成立于2023年5月11日。从后视镜的角度来看,成立的时机并不算好。

由于美联储加息、国内经济复苏不达预期等因素影响,2023年三季度之后,A股经历了一波调整,消费类资产也未能独善其身。

Wind数据显示,2023年5月11日至2024年2月2日期间,上证指数一度跌回2700点附近,沪深300区间内下跌了20%,800消费指数跌幅达到22%。

而在此之前,消费资产已经连续调整了两年多,市场信心跌至低谷。“天时”“地利”“人和”,似乎没有一项是有利的。这个时候管理一只消费行业基金,林伟有两个选择:

要么“躺平”,随波逐流,当一个“工具人”;

要么发挥主动管理的优势,自下而上优选细分子行业和个股,寻找α。

作为一个深耕消费行业十多年的资深投研,林伟很清楚,一只主动管理的消费基金,想要跑赢行业指数有多难,但他依然选择了后者。

在宽基类消费指数中,800消费和上证消费的白酒股配置比例均超过了40%;曾几何时,检验一只主动管理的消费基金的锐度,很重要的一个指标就是“含酒量”。

实际上,林伟也是白酒的“信仰者”。在他看来,白酒股是消费行业中较为优质的资产之一,其ROE水平、行业格局(集中度和渗透率提升),以及量价齐升的逻辑,都是其优势所在。

他不止一次的表示,白酒是A股消费赛道中的“明珠”型资产。

在研究员阶段,林伟的“成名作”中也有不少白酒的身影。在2019年、2020年白酒股爆发之前,他曾提前挖掘到一些具备超额收益的白酒公司,当中不乏“十倍股”。

不过,从财通资管品质消费混合发起式基金过去三个季度报告披露的持仓中可以看到,该基金的“含酒量”并不高。

在林伟看来,站在2023年新基金刚成立的时点上,白酒股还没有进入“最佳击球区”。

一方面,从过去的经验来看,白酒具有明显的顺周期和后周期属性,在经济形势较好的阶段会有充足的弹性,但当时还处于经济复苏初期,白酒销量和提价空间均被压制。

另一方面,主动管理与被动指数的不同在于,需要动态审视不同资产的风险收益比,主动管理的价值就在于筛选出某一个阶段最具性价比的资产,而白酒股当时的相对优势并不明显。

这让我想起关于丹尼尔·卡尼曼的一个故事。

丹尼尔·卡尼曼是2001年诺贝尔经济学奖得主,其代表作《思考,快与慢》是很多投资人的必读作品。

当时《华尔街日报》投资专栏撰稿人杰森·茨威格负责协助他写作,发现卡尼曼经常把整章写好的内容删掉重写,新的内容和原来的稿件完全不同。茨威格好奇地问卡尼曼为什么这么做?

卡尼曼回答道:“我没有沉没成本。”

这个道理同样适用于投资,不是吗?

02

从产业中寻找α

不买白酒,买什么?

沿着寻找消费行业α的思路,林伟去年成功捕捉到了猪周期行情。

去年二季度,他从草根调研数据中观察发现,母猪料、仔猪料的销售出现了显著下滑,意识到养猪行业去产能或许已经悄然发生。当时,还有卖方研究员谈到养殖板块因为太低迷,去路演都没人愿意接待。他心想,“这不正是行业见底的信号吗?”

于是,他赶紧去各地调研,对一些养殖企业的养殖成本、杠杆率、存栏、资本开支计划等,包括养殖户的心态和情绪、产业链上各环节对未来的预期等情况,进行了一次大范围的摸底,从各方的反馈中,更加坚定了对猪肉去产能的判断。

从去年三季度开始,林伟逐渐加大了对猪周期的配置,四季度继续加码,在这个过程中,养猪行业产能去化的逻辑逐渐得到市场的认可,猪肉股随之迎来了久违的反弹。

“从历史规律来看,每次消费见底、需求逐渐好转的时候,猪周期大概率会先起来,因为猪周期偏供给侧收缩的逻辑。在消费下行环境中,通常会出现先杀母猪去化产能的情况,而猪肉的需求是相对平稳的,而能繁母猪的数量决定了10个月以后生猪的出栏量。换句话说,当行业开始宰杀母猪,10个月以后大概率会出现猪肉的刚性缺口,从而推动猪价上涨,上市公司盈利增加。”林伟解释道。

林伟每天会处理大量的数据和信息,从中筛选出有价值的投资线索,然后通过调研等方式去验证,寻找投资机会。

他是一位“调研狂人”,强调沉浸到产业当中去,多数时候会亲自跑调研。

去年下半年,林伟敢于超配猪周期,信心主要来自于深入的产业调研。在重仓之前,他几乎跑遍了云南、广西、河南等地的养殖相关企业,包括产业链上下游的动保、屠宰、二育等环节都仔细调研了一遍。

他在基金2024年一季报中写道,

“养殖行业经历四年景气后或正在进入出清阶段,股价在左侧,悲观预期已经较大部分反映在市值中,养殖行业可能将在未来几个季度迎来比较明确的去化”。

而后续的市场,很快验证了他的判断,今年4-5月份,猪肉股的上涨更加猛烈。

在林伟看来,市场上并不乏投资机会,保持敏感并勤奋地去挖掘,是获得α的必要条件。

03

行驶在正确的方向上

芒格曾经讲过,他很喜欢海军的制度。

海军规定,船长对航行安全全权负责,无论何种原因导致船搁浅,船长都会因此结束航海生涯。

芒格认为,这项制度虽然看起来过于严厉,但是海军的模式确实能够使人在环境恶劣的时候全神贯注,这是一种追求让更少船只触礁的正义。

芒格将其称之为,海军喜欢更幸运的船长。

在投资中,我们也希望能找到一位“更幸运”的基金经理。那投资的幸运又来自哪里呢?

林伟是芒格的超级粉丝,朋友圈的封面图用的就是芒格的照片。他用芒格的一句话回答了上面的问题:

把正确的事情重复做,同时不要犯大的错误。

什么是投资中正确的事情?又应该如何避免大的错误?答案蕴藏在林伟的投资理念和框架当中。

① 长期主义的赛道

在林伟眼中,消费是一个长坡厚雪的好赛道。

他认为,消费是承接货币消融的一种工具,货币系数的膨胀最终都会体现在消费品价格当中。简单来讲,货币流入实体经济中,最后都是通过投资和消费消化掉。因此,从历史上看,消费品资产往往比货币跑得快。

② 高胜率的投资方法

在林伟看来,消费品本身是一个慢变量的赛道,起势可能比较慢,但趋势一旦形成,惯性很大,盈利的持续性强,估值弹力较大。

如何把握这样的投资机会?林伟有几个选股思路:

1)偏好白马股、龙头公司。长期来看,消费行业龙头公司通常具有一定的品牌溢价,因此投资这类公司的胜率往往更高。

2)捕捉大单品爆发的机会。一个优秀大单品的爆发,往往可以让消费公司的财务发生很大变化,增加公司的业绩弹性,出现戴维斯双击。

3)寻找市场认知差和预期差。自下而上,深入一线调研,寻找行业周期拐点、公司经营周期拐点、公司治理结构改善等尚未被市场充分认知的投资机会。

简单来说,就是通过产业思维和产品思维的对比,找到适合每阶段的优质α,争取让组合呈现出最大化风险调整后的回报。

③ 主动积极的投资组合

在组合的构建上,林伟奉行的原则是:

不躺平,拒绝“标签化”,积极创造主动投资的α。

怎么做到这一点?一个字:“卷”。

林伟很清楚,十余年的消费研究是他的优势,自己的行业认知是有机会创造α的,若能比其他人更勤奋,或许更容易创造超额收益。

通过大量基础的调研,林伟可以早于市场发现投资机会,并且在挖掘到α之后,敢于逆势买入、重仓配置、坚定持有,这些都是超额收益的来源。

调研的另一种呈现形式则是体验消费。

比如,在研究酱油、牙膏时,他会买很多种产品做比较;在研究白酒时,也会从生活中去观察,领会不同场景下产品的定位差异,理解不同人群的消费心理,从而对不同公司的内在价值做出更准确的判断;扫地机器人、电动两轮车他也会亲自去试用,从身边朋友的使用感受中加深对公司的理解。

热爱是投资最好的老师。保持敏感,感受变化,调研验证,林伟很享受投资的过程,每一笔成功投资给其带来的成就感,是其他事情所无法替代的。

04

结语:找一位更幸运的船长

关于幸运,我想起章子怡曾经的一段采访。

她的大意是说,年轻的时候,觉得自己很幸运,赶上了好机会;但慢慢成熟之后发现并不是这么回事,这份运气不一定每个人都能接得住,因为不是每个人都足够努力。

芒格所说的“更幸运的船长”,其实也是更专业、更努力、更尽职的船长。

说实话,与林伟的交流让我挺受鼓舞的。当我们还在争辩到底应该买消费指数基金还是主动管理消费主题基金的时候,林伟交出了不一样的答卷。

向上的路并不拥挤。努力奔跑,终将与幸运不期而遇。

业绩注释

自2023年5月11日成立以来,财通资管品质消费混合型发起式证券投资基金A类份额2023年净值增长率为5.34%,同期业绩比较基准为-7.58%。

成立以来至2024年一季度末,本基金A类份额净值增长率为4.26%,同期业绩比较基准收益率为-4.20%。

财通资管品质消费混合发起式基金业绩比较基准:中证内地消费主题指数收益率*75%+中债综合指数(全价)收益率*25%。

数据来源:本基金定期报告,截至2024年一季度末。2023年5月11日起至今林伟担任本基金基金经理。林伟其他同类在管产品为财通资管消费升级一年持有期混合,自2024年3月12日起担任该基金基金经理,截至2024年一季度末未满6个月业绩暂不予展示。

风险提示:本资料为宣传资料,不作为任何法律文件。

本基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。

本基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。

财通资管提醒您基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由您自行负担。

基金管理人、基金托管人、基金销售机构及相关机构不对基金投资收益做出任何承诺或保证。

以上信息仅供参考,如需购买相关基金产品,请您关注投资者适当性管理相关规定,提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。

本材料中提及的策略为当前环境下的投资策略及其举例阐述,本基金将根据宏观环境和市场情况,适时进行投资策略的调整。本材料举例阐述不代表对实际投资收益的预测、保证。

投资有风险,入市需谨慎

财商侠客行

仗剑走江湖,飒沓如流星

黄衫女侠|文

财商侠客行|出品

END

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。