跑赢大盘?京东一季报敲定全年走势

在16日晚的财报分析师会议上,京东 $京东(JD)$ 管理层说,对2024年营收增速超过社会消费品零售总额增速有信心。Q1京东总收入同比增长了7%,其中零售业务增速6.8%。而据国家统计局,一季度社会零售商品同比增长4.7%(网上增速12.4%)。看起来,在经历了业绩低迷的2023年后,京东在今年开了个好头。

看来行情真是变了,电商如今要去和零售大盘比增速了。2023年大盘增速是7.2%,其中网上商品增速11%。京东去年没有跑赢大盘,它的全年营收增长仅3.7%,其中零售业务增速只有1.6%。进入2024年,这波颓势得到抑制。

观察身边的感知,线下回流似乎正悄然发生。统计局数据显示,今年一季度网上商品销售占比社会零售总额23.3%,而整个2022年和2023年这一比例都超过27%。考虑到一季度有春节的因素,这一转折是否会形成一种趋势,还有待观察。

品类结构的变化似乎能说明一些问题。在2023年网上实物商品的同比增速里,吃11.2%,穿10.8%,用7.1%。吃增长最快,人们把更多的网购精力花在了刚需上。与之相吻合的是(线下)餐饮销售增长超过20%,是近几年来的最快增速。餐馆的生意在假期调休、网红营销的带动下重新火爆;相比,人们在穿和用上面的消费满足有所延后。

但食品类的线上渗透率不如穿的和用的,也意味着更大的潜在增长空间。看到商超品类在一季度回暖态势后(京东超市实现两位数同比增速),京东管理层寄希望于商超能成为拉动今年零售业绩的主要品类,后台相应地完善算法降低仓配履约费用。同时,公司将抓住眼下这波家电以旧换新的机会,以稳住家电基本盘。今年一季度,京东电子产品与家电收入同比增速为5.3%,低于整个2023年的6.1%。

阿里巴巴 $阿里巴巴(BABA)$ 零售业务中的直营部分以天猫超市和天猫国际为主,这部分收入在今年一季度同比下滑了2%,而在整个2024财年(2023Q2-2024Q1)增长6%,其中消费电子和电器品类成为重要拉动因素。B2C商超业态下的食品饮料品类表现平平。

这样看,在统计局给出的2023年吃类网上销售同比增速11.2%中,可能受直播电商的拉动比较明显,像抖音直播间这种大流量、低客单价、偏冲动消费的购物特点让食品电商迅速起量。我们总是习惯性地认为主动搜索是效率更高的购物方式,却忽视了围观和推荐在搜索之外画了一个更大的用户圈,这属于圈层认知割裂。另一个不能忽视的影响因素是拼多多的生鲜电商,同样是主打低价的大流量模式。

总之,以食品快消品为主的在线商超进入2024年迎来了更激烈的竞争,这一品类的平台忠诚度相对低,消费者比价行为更频繁,客单价在一步步下探。线下也是同样的趋势,奥乐齐、盒马都在比着做折扣。京东此前将自营商品免运费门槛降至59元档,可以说是顺势而为,对拉动京东超市订单量起到了作用。消费者在购物车中用食品搭配凑单免运费更加容易。京东管理层在财报会议上透露,来自低线城市的用户数增长保持了两位数百分比,高于一二线及总体用户数增速。

一味卷低价不可持续

京东一季度营收和EPS每股收益均超过分析师预期。尽管低价策略起到了短期业绩效果,但不难发现,京东不再一味强调低价,转而强调性价比和用户体验。今年6.18也将追求“又好又便宜”,突出与其他平台差异化;并取消预售制,到点直接开卖。

低价平台京喜似乎也失去了此前价格战入场时的光环效应。包括即时配送达达、京喜、京东国际等在内的新业务板块,一季度同比收入大幅下降19%。

在外界看来,虽然消费者都在意价格,但京东与拼多多 $拼多多(PDD)$ 在低价上硬碰硬并非上策,后者有大量的白牌商品产业带支撑,京东终究是以品牌为基本盘。这对京东的利润率有伤害,从财报看,一季度京东零售的经营利润率是4.1%,上一年同期是4.6%,下滑说明主业的盈利空间受到了一定的制约。而京东一季度整体经营利润率表现不错,更多来自物流的利润改善。

按利润表细分看,一季度京东商品成本增速与收入增速基本持平,履约成本增速略超总收入增速,且在总收入占比有所增加。这是因降低免邮门槛导致,这一成本消化预计还需时日。另外在三费上,研发费用同比减少3.6%,一般行政开支由于股权激励减少而同比降低21%,公司一季度在市场营销费用上花了80亿元,同比增长15.6%。

在利润率背后的开源节流上,大的动作似乎已出尽,细节上一方面是提升内部运营效率,节省不必要的浪费,这是京东过去一年主要做的内部工作;另一方面是等待第三方卖家的营收贡献增加,提升货币化率。但两者都不是立竿见影的举措。

再来与亚马逊对比

拿京东与亚马逊做比较,两家自营平台都曾长期亏损,并已实现盈利,也把低价作为信条。所不同的是,亚马逊的利润主力在AWS云计算身上,这种先发效应是京东欠缺的;亚马逊早在多年前就达到了第三方卖家交易规模超过平台自营的结构,京东现在还不是。京东管理层也说,长期看,第三方在订单量和GMV上将超过自营部分。两者的合理比例或许将是6:4。

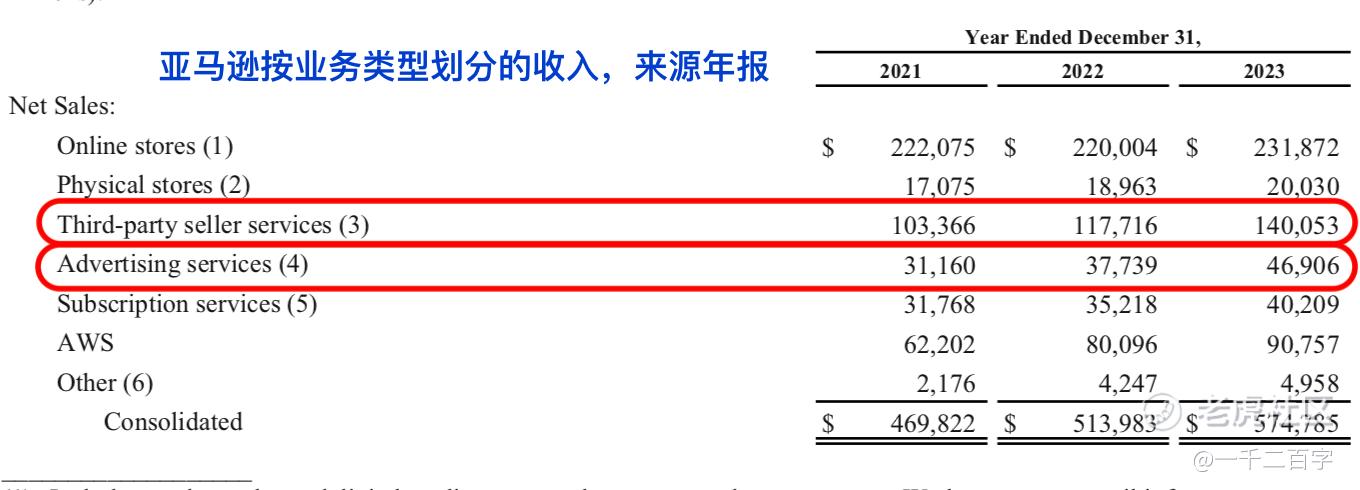

这种混合结构的优势是,亚马逊不仅从第三方卖家身上赚取了佣金、仓储物流使用费等,还从他们身上收到了广告投放费。从下面的表格看,这两项加起来的收入基本已经能和online store电商收入打个平手,况且这个online store里边还包括视频、游戏、音乐等媒体内容售卖。尽管这样多元化营收,如果不靠AWS而单纯靠电商去“抹平”总成本和各项费用,仍然比较困难。

多年前,我参加中国记者团参观亚马逊总部时,对方一位高管回答了关于自营与第三方关系的提问。他说美国消费者在下单时并不在意这件商品是由亚马逊出售的,还是由亚马逊上的第三方卖家卖出,他们更关心几天能收到货。这是两个市场差异显著的地方,国内消费者是在意这个差别的,他们上京东看中的是物流快,送上门和品质信任。随着第三方货源占比持续增加,是否能通过改善服务品质消除消费者对自营与第三方的感知差异,可能是老用户更关心的。

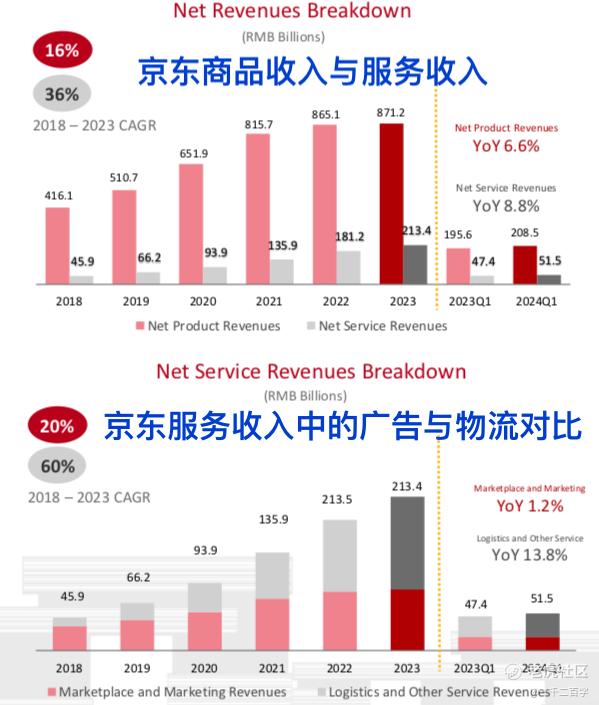

京东目前的物流收入和平台及广告收入处于增长趋势下,形成了与亚马逊类似的业务框架。只不过这个被统称为“服务收入”的业务占比还比较低,受到经济环境和商家意愿的左右,货币化贡献不够。京东现在重点扶持中小商家扩大他们的销售规模,提升用户体验,应该是比价格战更合时宜的方向。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 全球加息·05-20很棒 👍点赞举报