完美日记——不完美但可以接受

可以申购的。可以理解为彩妆护肤界的小米或者名创优品。估值250-400亿人民币,就是短期可能受美股波动影响。

亮点

1.医美护肤品化妆品赛道是一个很好的赛道,A股也诞生了珀莱雅、华熙生物等牛股;

2.成长数据亮眼;(收入成长性、毛利率水平、客单价变化、用户数量增长、复购率数据等)

缺点及隐忧

现阶段不是关注重点,成长性才是市场关注焦点。

①重营销轻研发;②渠道单一,完全依赖线上;③品牌形象弱,中低端形象挥之不去;④模仿者众多,营销成本越来越高。

以下是稍微详细点的介绍

一、赛道与竞争格局:

1)赛道:7分

中国是2019年最大的美容市场,零售额达到388亿美元。中国的美容市场预计在2019年至2025年之间增长299亿美元,占同期全球美容市场总增长的近60%。人均支出增加,消费者对美容产品的需求增加,产品选择范围的扩大,购买频率的增加以及来自二线城市的消费者购买量的增加,推动了这种快速增长。

①横向对比:

据智研咨询,2019年国人的化妆品人均消费金额为49.6美元,不到美、日、韩三国的20%;人均彩妆消费金额更是仅为后者的10%。

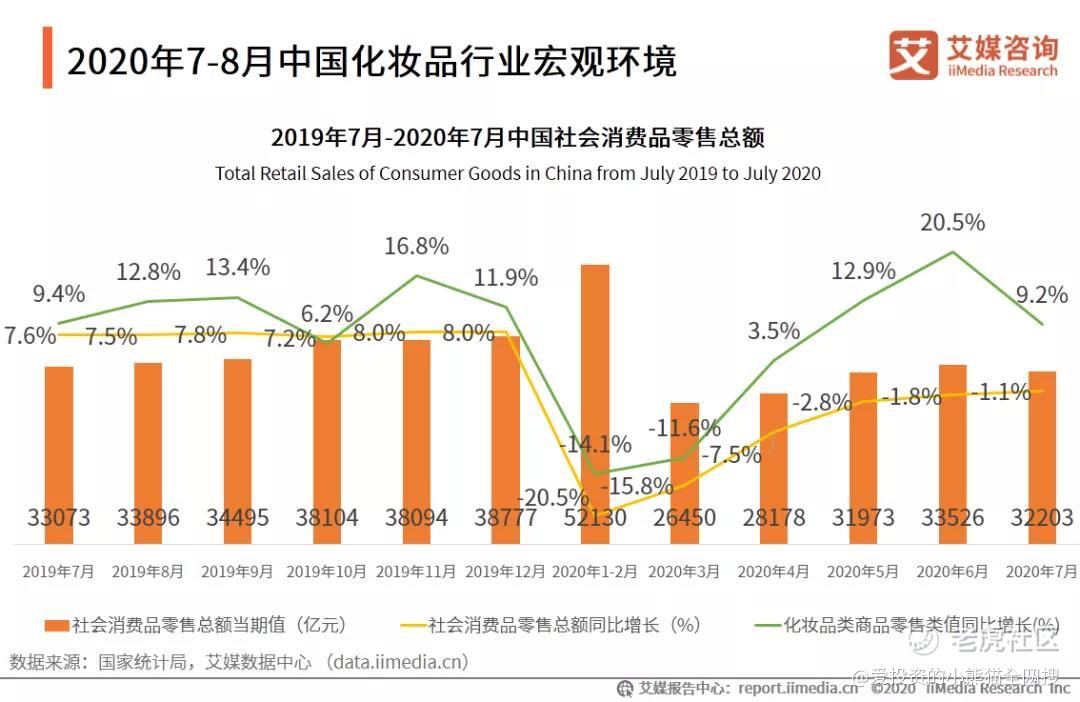

②增速:

2)竞争格局:6分;

国际大牌牢牢占据中高端市场,中低端市场国货崛起,新生代不抗拒国货(就如李宁),但品牌之间尚处于跑马圈地阶段,竞争格局非常分散,尚不知道谁是最早赢家。

腾讯广告发布的《国货美妆2019洞察报告》显示,2013-2017年,在护肤品和美妆领域,国产品牌的市场份额达56%,已超外资品牌,而外资品牌的市场份额连续4年负增长。

二、公司素质:7分

2.1公司简介:

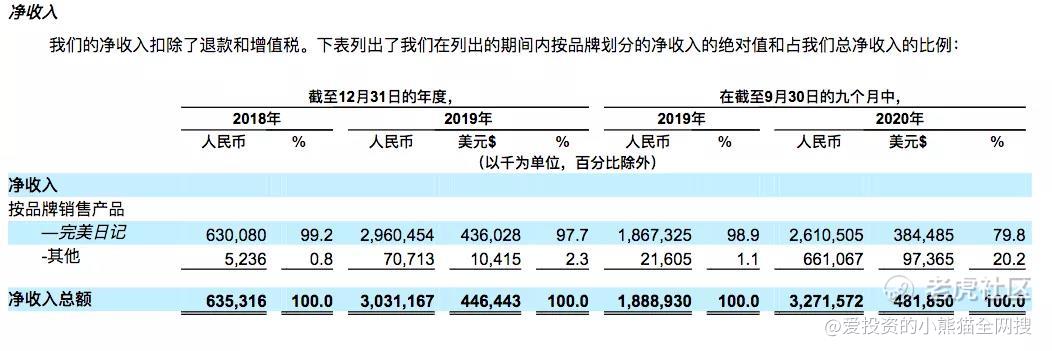

逸仙电商成立于2016年,旗下拥有完美日记(PerfectDiary)、小奥汀(LittleOndine)及完子心选(Abby"sChoice)三个彩妆及护肤品牌。完美日记是逸仙电商三大品牌中公众知名度最高的产品,主打大众、平价路线,有“国货之光”的称号,同时也是逸仙电商的主力产品。2019年度,完美日记的收入占比为97.7%;今年前三个季度完美日记的收入占比略有下降,为79.8%。(以下公司都简称完美)

短短4年不到时间,公司从0到今年收入很可能突破50亿人民币;估值也是火箭般上升,5轮融资,最近1年估值从10亿美元飙升到40亿美元,1年内升3倍。

这个巨大成功跟公司精准的客群定位,敏锐的抓住短视频崛起等流量红利,以及强大的执行力(产品快速迭代等)密不可分,这个构成了公司的基本经营战略;

2.2经营战略介绍(完美成功的秘密):

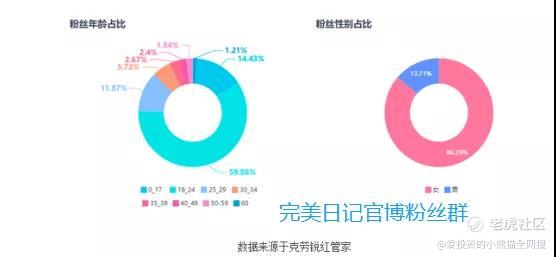

以18-24岁的大学生、刚工作不久的年轻白领(消费能力较有限)为主要客户目标,以线上直销(公司称为DCT模式)+KOL带货为主要渠道及营销手段,保持产品快速迭代,以极致性价比(功效与国际大牌类似,平均售价不到大牌的1/3)吸引消费者。

①重点目标人群是年轻追求时尚消费力又有限的群体,大多数单品售价在几十块到百来块之间;

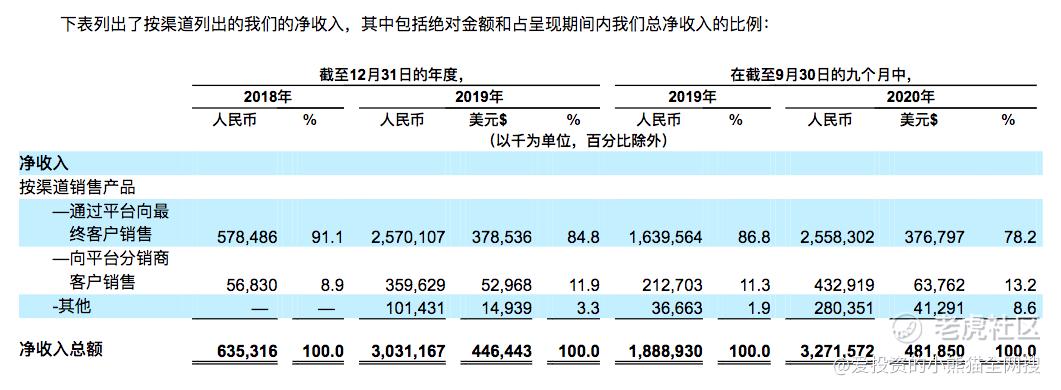

②DTC模式制胜法宝,是公司的绝大部分收入来源。DTC(DirectToConsumer)营销是指直接面对消费者的营销模式,它包括任何以终端消费者为目标而进行的传播活动,它与传统媒体如电视广告等的传播方式相比,优势主要体现在更接近消费者,更关注消费行为的研究,更重视消费者生活形态的把握。

公司2019年大部分净收入来自DTC渠道,包括逸仙电商在天猫和其他电子商务上运营的在线商店平台,在微信上的渠道以及自营的体验店。招股书数据显示,通过平台向最终客户销售的占比在2019年度为85%,不过在今年前三季度有所下降为78%。

DTC模式为用户提供了线上线下相结合的美妆消费体验。其中,线上渠道主要包括天猫、京东、唯品会等电商平台,微信、抖音、快手、小红书、哔哩哔哩等社交平台。

逸仙电商在招股书中表示,瞄准Z时代的年轻人,在微博、小红书、微信、抖音、快手等社交媒体上“种草”。公司在招股书中引用灼识咨询报告称,完美日记品牌推出三年后,就成为国内线上销量领先的彩妆品牌,制胜法宝是其DTC业务模式。通过这种模式,完美日记得以专注于消费者的深度参与、研发新品、提供个性化服务。

公司的DCT效果非常惊艳,可以用数据来说明:

A.粉丝数量:

截至2020年9月30日,逸仙电商旗下所有品牌官方账户粉丝数量已超4800万。其中,2019年全年和2020年前9个月,逸仙电商的DTC购买用户数分别为2340万和2350万,同比增长了236.3%和50.0%。

B.客单价:

DTC购买用户的年度客单价也从2019年的114.1元/人,提升至2020年前三季度的120.7元/人。

C.复购率:

根据灼识咨询报告,2017年第三季度首次购买逸仙电商产品的客户,在2018年第二季度前至少复购一次的比例达到8.1%;

2018年第三季度首次购买的客户,在2019年第二季度前至少复购一次的比例增加到38.9%;2019年第三季度首次购买的客户,在2020年第二季度前至少复购一次的比例进一步上升至41.5%。

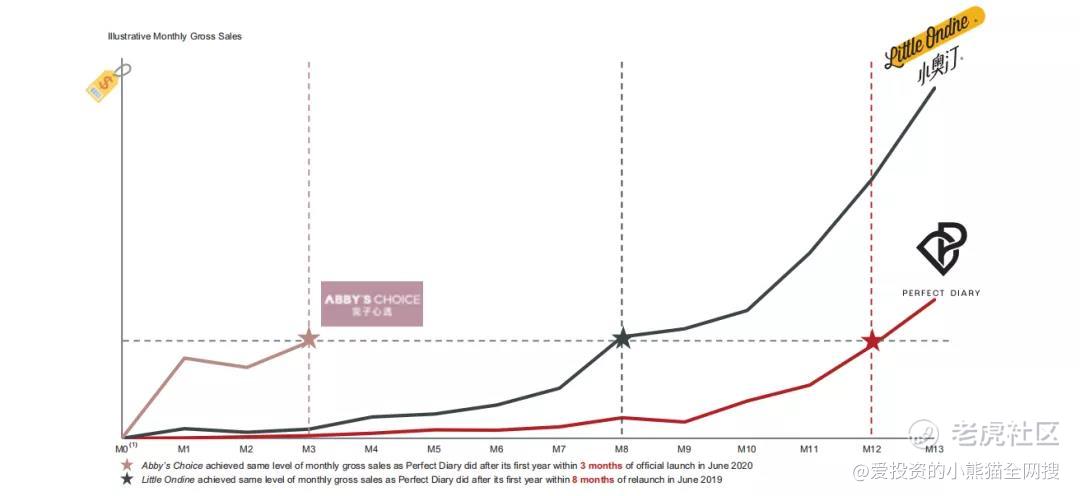

D.品牌培育速度:

根据灼识咨询数据,完美日记是唯一一个在2019年全年及2020年前三季度中实现单月天猫GMV全部破亿的美妆品牌。在2019年推出完美日记以来,将其培育成国内彩色化妆品第一品牌。第二个品牌小奥汀在启动后的8个月内实现了与完美日记第一年相同的每月净收入水平。第三个品牌完子心选在正式发布后的短短三个月内就达到了每月净收入的水平。

除了DTC模式,逸仙电商还与KOL进行合作。截至2020年9月30日,与逸仙电商深度合作过的KOL超过15000个,其中包括超过100万粉丝数的KOL超800个,其中既包括李佳琦等头部KOL,也包含相对垂直领域的KOL。

除了种草营销外,完美日记同样热衷于通过各种联名来提升话题度和转化率,先后与Discovery、《国家地理》、大英博物馆、《权力的游戏》、奥利奥等推出过联名产品。19年初开始,每隔三个月,完美日记都会与各大IP携手推出联名款。

③产品快速迭代:

逸仙电商表示,可在6个月内完成新品的概念提出、开发到上线,远低于国际品牌通常所需的7到18个月。2019年及2020年前三季度,逸仙电商在眼妆、唇妆、底妆、化妆工具、礼盒和护肤类目累计推出了约1500多个新SKU。

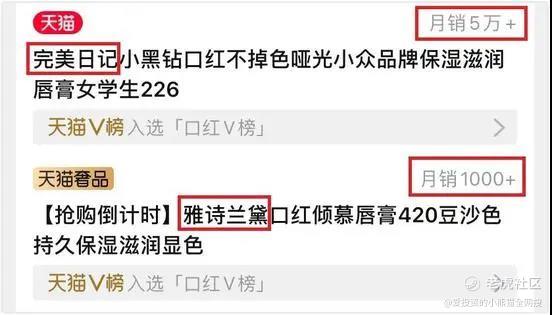

④产品及价格定位:

大牌平价替代,目标是为消费者提供极“性价比”,产品平均售价不到一线国际品牌的1/3。比如雅诗兰黛420的平替完美日记220、YSL的平替完美日记H13、阿玛尼405的平替完美日记v07......这些大牌口红和完美日记颜色相似,价格却相差甚大。比如完美日记220,价格只有53.9元,不到雅诗兰黛420的20%。

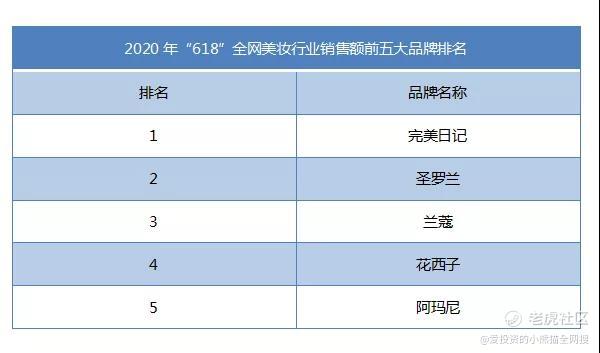

2.3产品销量情况:

在天猫2019年6月发布的调查中,完美日记成为最受00后欢迎的国货品牌第二名,仅次于华为。

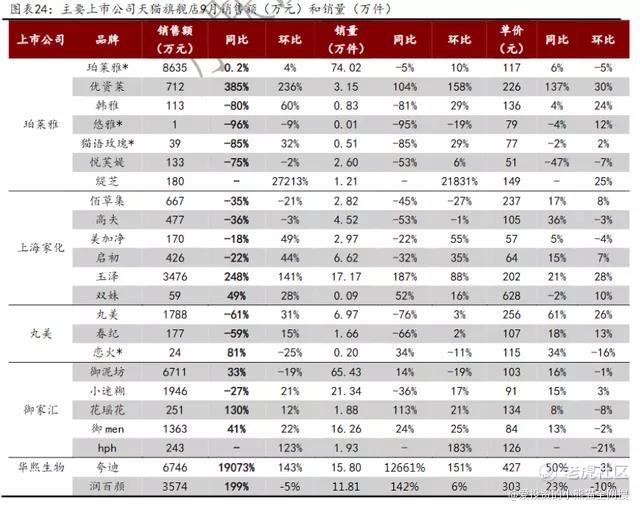

今年11月1日,完美日记成为首个销售额突破3亿的天猫彩妆品牌,销售件数为美妆类第一

2.4财务表现:

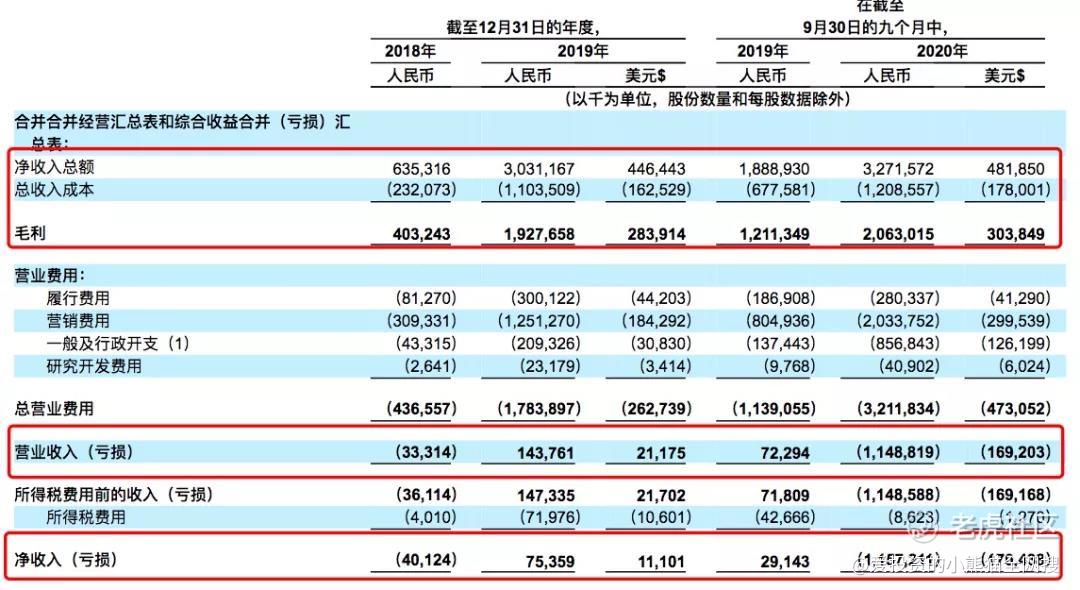

A.收入:快速成长

【①GMV:2019年逸仙电商总销售额(GMV)为35亿元,较2018年的7.58亿元同比大幅增长363.7%,约为同期中国美妆市场零售额增幅的30倍。2020年前三季度逸仙电商总销售额为38亿元,较2019年同期的22亿元增长70.2%。

②净收入2018年为6.4亿元;2019年同比增长373.4%,飙升至30.3亿元;2020年前三季度净收入32.72亿元,同比增长73.20%】

B.净利润:尚在投入期,跟A股上市公司经营战略不一样

2019年逸仙电商净利润7500万元,净利率2.4%,盈利方面,2019年逸仙电商实现调整后净利润(Non-GAAPnet income)1.5亿元,净利率4.9%。也是逸仙电商首次实现盈利。

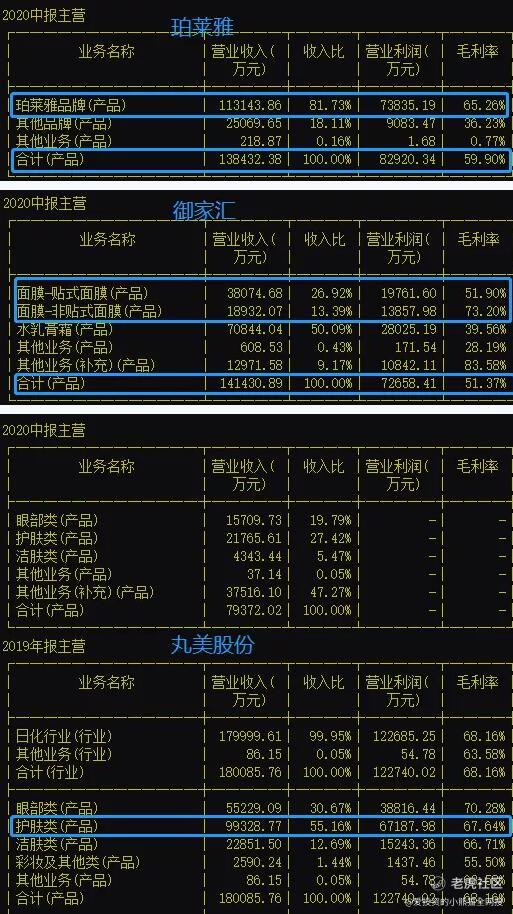

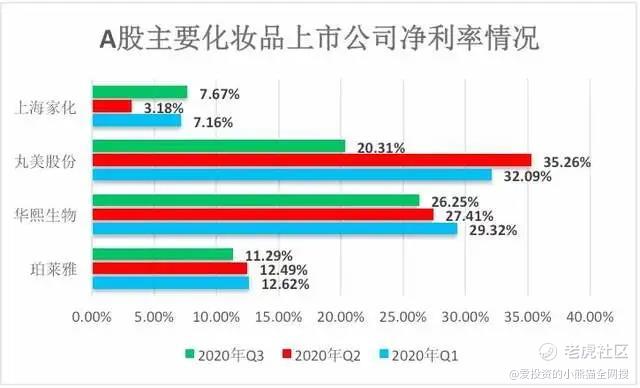

2020年受新冠疫情影响,及公司在线下渠道、新品牌推广及研发等方面的重投入,2020年前三季度调整后净亏损5亿元。作为比较,珀莱雅、上海家化、丸美股份2020前三季度的净利率分别为12.4%、5.8%、29.7%,且三家公司均未出现亏损。

C.毛利率:比不上国际大牌80%左右的毛利率,但在国货同类中处于中上水平(优于珀莱雅、御家汇,低于丸美(丸美价位更高点))。

2018年、2019年和今年前三季度,其毛利率分别为63.5%、63.6%及63.1%。

2.5缺点及隐忧

①重营销轻研发:

这是目前国货彩妆护肤品牌通病,因为靠营销就能高速成长;但中长期来说突破就需要加强内功了,或者收购整合。这个暂时还不会是市场关注焦点,而且有足够的营收规模才能撑得起研发,公司也已经在改善这块。

【在研发方面,2019年,逸仙电商研发费用为2317.9万元,较2018年同比增长778%;仅2020年前三季度,逸仙电商研发费用已达到4090.2万元,同比增长319%,研发费用率从0.5%提高到了1.3%(欧莱雅大约在3%-4%)。对比之下,营销费用的增长更快:从2019年前9月的8.05亿元,提高到了2020年前9月的20.3亿元,营销费用率从42%上升到了62.2%,远高于上海家化40%,珀莱雅40%,欧莱雅30%的水平线】

②先发优势在缩小,流量红利逐步消失、获客成本越来越高

上一条也提到营销费用及费率大幅增长,营销费用增加了不少,但效果边际弱化,为了维持高增速,需要的投入的营销费用越来越大,营销费用率从42%上升到了62.2%,远高于上海家化40%,珀莱雅40%,欧莱雅30%的水平线。

③过于依赖线上及KOL,竞争对手跟进模仿打法(这个徒弟学会饿死师傅的成功案例华为荣耀超越小米红米就是例子)

在资本及淘宝天猫系的催化下,涌现了一大批国货彩妆护肤淘品牌,比如花西子就是其完美的有力竞争者。类似的打法,同样取得不俗的成绩。

据华创商社提供的淘数据,7月,花西子GMV(一段时间内的成交总额)为1.94亿元,同比增速为165.5%,完美日记的当月GMV则为1.56亿元(连续5/6/7月超过完美日记);国际品牌中,7月GMV最高的是欧莱雅,1.1亿元。去年下半年,花西子签了李佳琦做首席推荐官。今年双11虽然还没结束,但在提前拉开的预售大幕中,完美日记拿下了眼影、唇彩类目成交额第一,花西子则是眉笔、粉饼类目第一。

除了国内品牌之外,国外知名化妆品牌重视起线上渠道,欧莱雅早就入驻了超过100家高端奢侈品店。

2.6展望:

趁着红利还没完全消失,积极补短板及转型是正确的,成效值得期待

这些隐忧及短板其实公司也知道,也在积极补短板及转型中。招股书中表明,将拿出约20%的募资额用于产品研发和技术开发;约30%用于公司市场拓展和日常经营;约30%用于潜在的战略投资和收购;约20%的募资额,用于线**验店布局扩展。

转型1:加强线下渠道

2019年1月,完美日记在广州开出第一家线下门店。截至2020年9月30日,逸仙电商在中国90多个城市拥有200多家体验店,而2019年底只有40家。根据规划,完美日记新零售门店总数在今年年底将超200家,2022年门店总数将超600家。

通过提供实物样本空间,可以帮助品牌与客户建立更紧密的合作关系,使产品与品牌互动。

转型2:走多品牌路线,收购中高端品牌,打开价格空间。

今年年4月,逸仙电商与以环保美甲产品为消费者熟知的品牌小奥汀达成深度战略合作关系。6月,逸仙电商又正式宣布推出战略新品牌“完子心选”(Abby’sChoice)。该品牌将针对18至28岁年轻大学生和白领女性,销售护肤、彩妆、个护、美容仪器等产品。10月30日晚间,逸仙电商正式收购雅漾母公司法国PierreFabre集团旗下高端美妆品牌Galénic。未来会将继续在欧洲支持该品牌,并将在国内推出。

转型3:签约新代言人,提升品牌形象

过去完美日记的代言人多为走流量路线的年轻艺人,包括从选秀节目《偶像练习生》出道的朱正廷,前韩国男团成员赖冠霖,新生代小花文淇等。捧红这些年轻流量背后的庞大粉丝群体,正是完美日记瞄准的Z世代。

10月19日,完美日记官宣周迅为其首位全球代言人。不久之后,完美日记又在官微上正式公布了国际知名创作歌手TroyeSivan(外号戳爷)为品牌大使。

三、投资者及估值(又是高瓴的股)

①投资者及IPO前估值

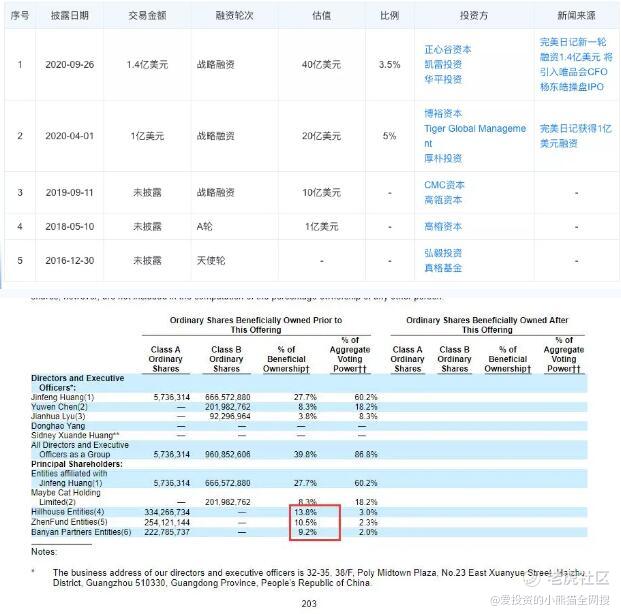

企查查显示,2016年至今,完美日记已经历5轮融资,投资方阵容涵盖高瓴资本、真格基金、弘毅投资、高榕资本等在内的投资机构。最新一轮融资是在今年9月26日,华平投资、凯雷投资、正心谷资本等对其进行了1.4亿美元(约合人民币9.37亿元)的投资。

此次融资后,也使得完美日记的估值在1年时间内从10亿美元增至40亿美元,同比增长300%。

IPO前,逸仙电商创始人、董事会主席兼首席执行官黄锦峰持股占比27.7%,占股前三的机构股东为高瓴资本、真格基金及高榕资本,持股比例分别为13.8%、10.5%及9.2%。其中,高瓴资本前后共投5次加持逸仙电商,为逸仙电商IPO前最大的外部机构股东。

②估值:

没盈利一般用PS估,前三季度已经32.72亿,4季度有双十一,一般是旺季,按去年比例三季度占将近4成营收,2020年全年收入应超过50亿人民币。

40亿美元估值相当于人民币265亿(6.62汇率算);华熙生物市值728亿(2020年Q3收入15.96亿,PS33倍),御家汇71亿(20年Q3收入23.41亿,PS2.26倍),丸美股份245亿(20年Q3收入11.4亿,PS14.24倍),珀莱雅356亿(20年Q3收入22.91亿,PS10.7倍);从定位来说,完美跟珀莱雅更为接近,但增速远比珀莱雅高,没利润只是因为尚在投入期,如果按A股给,渡过上市炒作后PS也不会低于15倍。

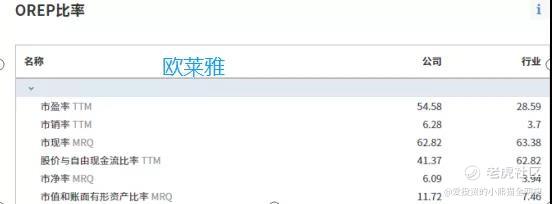

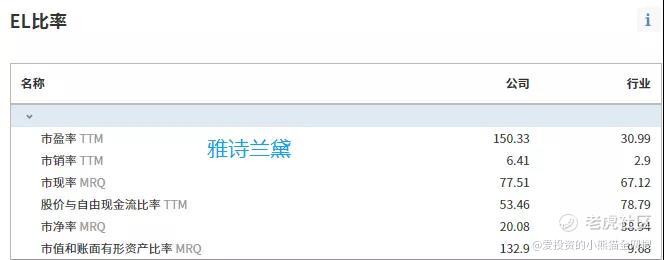

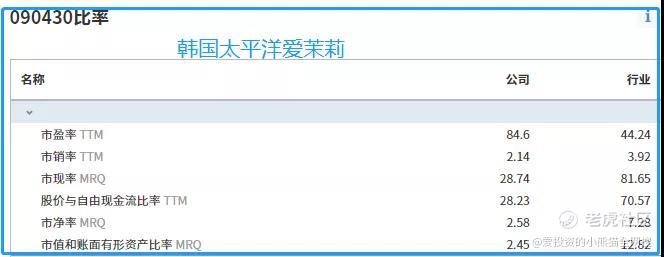

跟国外品牌比,可以发现一线成熟品牌PS在6倍以上(欧莱雅、雅诗兰黛),二三线的则相对较低。完美的品牌自然无法跟这些比,但胜在增速远远高于这些品牌。跟国内定位类似(小米的极致性价比国货替代)的名创优品比,美国市场目前给它5倍PS,但完美增速更快。因此我认为给5-10倍是合理的。保守5倍的话250亿人民币,相当于40亿美元;中位,8倍PS算,值400亿人民币。

股市有风险,投资需谨慎,以上文章仅代表个人看法,仅供参考,不构成任何投资建议,投资者需自行承担风险。

请记得阅读后点击关注,精彩内容持续输出中

$德琪医药-B(06996)$ $完美世界(002624)$ $荣昌生物-B(09995)$

今天的分享就到这里,有兴趣的朋友可以给我留言和或者转发,欢迎大家积极地在项目下面评论转发和留言,因为只有多多交流才可以更快的成长和进步。平时聊天的人太多,有时候消息回不过来,所以大家多通过在平台上评论留言的办法,来和小熊猫多交流交流吧,有在平台上留言,小熊猫都会统一的回复大家的。

个人已经用 「爱投资的小熊猫」 这个ID发布了300多篇原创文,里面也都提到了很多技术方法类的文章和观点都是值得广大投资者去学习的,希望能和大家一起相互交流、学习技术和方法,在全网搜索 「爱投资的小熊猫」 也都可以找本人。

本文均来自小熊猫的原创,纯手打,都是根据自己的打新经验总结出来的,原创不易,干货更需要珍惜,转发有需要看的朋友是可以的。我们鼓励这样知识的传播。如果大家有发现网上有大段抄袭本文的并且未署名来自爱投资的小熊猫,欢迎来向小熊猫这边举报和揭发。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 奔富·2020-11-20很棒的分析点赞举报

- 骑士20200504·2020-11-15希望可以赚钱点赞举报

- CJ·2020-11-14不错不错1举报