浦发银行净利增速A股上市银行垫底,新董事长张为忠如何破局?

文 | 刘振涛

随着5月份的开启,资本市场的财报季落幕,A股上市的42家商业银行的财报相继披露完毕。同花顺数据显示,2023年年报中,37家银行归母净利润增长,14家银行归母净利润增速上了两位数。

对比之下,上交所上市的第一家银行——浦发银行略显尴尬,2023年的归母净利润增速为负的两位数。财报数据显示,2023年,浦发银行营收为1734.34亿元,同比下降8.05%,实现归母净利润367.02亿元,同比下降28.28%。

将浦发银行的归母净利润表现与A股上市商业银行对比,浦发银行归母净利润增速排名倒数第一。

发布2023年年报的同时,浦发银行也披露了2024年一季报,一季度浦发银行营收为453.28亿元,同比下降5.72%,实现归母净利润174.21亿元,同比增长10.04%。

2024年一季度,浦发银行有所企稳,但是2023年A股归母净利润倒数第一的增速,让人大跌眼镜,新董事长张为忠如何破局?

规模9万亿,净利连降4年

浦发银行的全称是上海浦东发展银行,公司成立于1992年10月,成立7年后,1999年11月,浦发银行在上交所挂牌上市,成为了沪市第一家上市的商业银行。

从1992年到2023年的31年时间里,浦发银行凭借着得天独厚的优势,规模不断扩大。数据显示,2023年末,浦发银行总资产为9.01万亿元,同比增长3.48%,总资产近10年来保持增长趋势。

按照总资产规模排名,浦发银行已经是国内第10大商业银行。

与规模增长不同的是,浦发银行的盈利能力没有跟上节奏。2023年,浦发银行的营收同比下降8.05%,归母净利润同比下降28.82%,利润增速在A股上市的42家商业银行中垫底,比郑州银行的下滑速度还快。

2014年至2023年,浦发银行的营收增速从14.92%下滑至-8.05%;归母净利润增速从23.16%下滑至-28.28%。特别是2020年至2023年,浦发银行的归母净利润增速分别为-0.99%、-9.12%、-3.76%、-28.28%,归母净利润连续4年下滑。

2023年,浦发银行的归母净利润为367.02亿元,2014年,浦发银行的归母净利润为470.26亿元,2023年的归母净利润数据还不如10年前。

浦发银行是一家全国性的股份制银行,与浦发银行相同性质的商业银行共计有12家,11家已经在资本市场上市,仅广发银行还未上市。

对比11家上市的股份制银行2023年数据,浦发银行的总资产和营收都可以排在11家上市股份制银行的第4位置,而归母净利润指标上,浦发银行却排在第6位置,数据不及平安银行和光大银行。平安银行的总资产与浦发银行相差3.42万亿,差出了一个浙商银行的规模,光大银行总资产也比浦发银行低了2.24万亿。

值得注意的是,浦发银行在市场上曾被称为“对公之王”,凭借对公业务,浦发银行业绩数据曾经和“零售之王”招商银行,“同业之王”兴业银行不相上下。

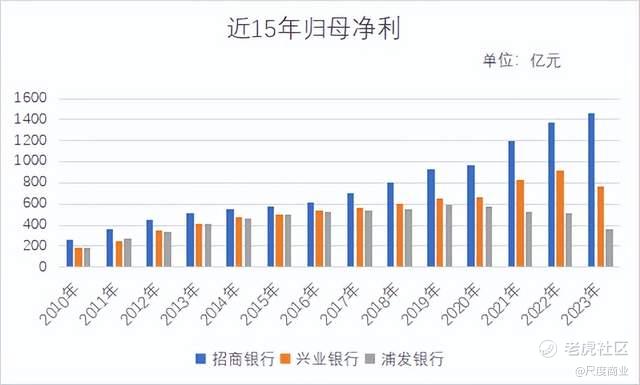

梳理2010年至2023年近14年数据,2014年之前,浦发银行和招商银行、兴业银行的归母净利润,几乎是不相上下,特别是浦发银行和兴业银行,几乎可以打个平手。

然而从2017年开始,浦发银行与招商银行、兴业银行的盈利能力逐渐拉开差距。2023年,兴业银行的归母净利润是771.16亿元,招商银行的归母净利润是1466.02亿元。兴业银行归母净利润是浦发银行的2.1倍,招商银行归母净利润则是浦发银行的近4倍。浦发银行原本稳坐股份制银行盈利能力第3位置,在2023年掉到了第6位。

净息差持续走低,利息净收入下滑

浦发银行的营收下降,盈利能力掉队背后有两个方面的原因:一方面是处理前期的问题,也就是对不良资产的处理;另一方面就是过去的2023年,浦发银行的利息净收入大幅下降,净息差和净利差持续走低,导致的2023年净利大幅下降。

2017年,当时的银行监管部门银监会在现场查检中发现了浦发银行成都分行存在重大违规问题,要求浦发银行总行对成都分行的问题进行全面核查。

据当时相关媒体报道,2018年1月19日,当时的银监会通报称,已查明浦发银行成都分行为掩盖不良贷款,通过编造虚假用途、分拆授信、越权审批等手法,违规办理信贷、同业、理财、信用证和保理等业务,向1493家空壳企业授信775亿元,换取相关企业出资承担浦发银行成都分行不良贷款。

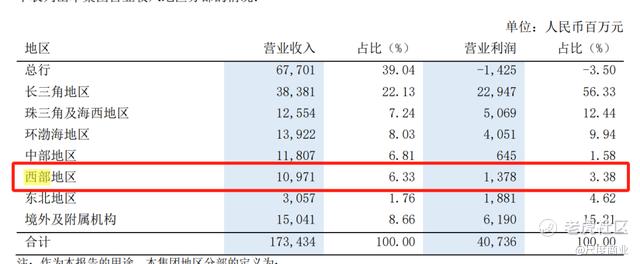

浦发银行成都分行不良贷款的问题出现,对浦发银行在西部地区的盈利能力带来了较大影响。根据浦发银行年报信息,浦发银行业务涉及的西部地区包括:四川、重庆、贵州、云南等西南和西北省份。

浦发银行过往发布的年度报告,2017年至2022年,浦发银行在西部地区的营业利润分别亏损117.49亿元、57.31亿元、31.15亿元、176.19亿元、198.46亿元、69.82亿元。6年的时间,浦发银行在西部地区营业利润累计亏损650亿元。

直到刚刚过去的2023年,浦发银行西部地区的营业利润才扭亏为盈,实现营业利润13.78亿元。

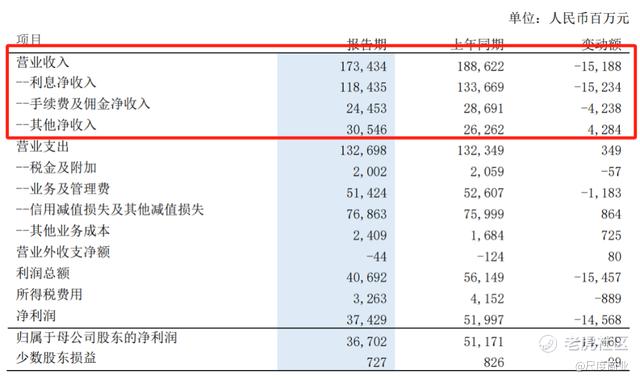

再来看2023年的情况。浦发银行的年报数据显示,2023年公司的利息净收入为1184.35亿元,比2022年少了152.34亿元,同比下降11.40%;非息净收入为549.99亿元,比2022年微增0.46亿元。其中,手续费及佣金净收入减少了42.38亿元,其他净收入增长了42.84亿元。

浦发银行的其他净收入主要包括两个部分:投资净收益和公允价值变动净收益。2023年,浦发银行投资净收益279.05亿元,比2022年增加了80亿,公允价值变动为25.64亿元,而2022年为-38.54亿元。

这恰恰可以看到,浦发银行2023年投资板块的收入增长,增厚了公司2023年的利润。

2023年浦发银行的贷款总额为5.02万亿元,比2022年增长了2.39%;负债总额为8.27万亿元,其中存款为4.98万亿元,比2022年增长3.28%。

在贷款总额增长的情况下,浦发银行的利息净收入下滑速度达“两位数”背后是净息差和净利差的持续走低。

2023年年报显示,浦发银行的净息差为1.52%,比2022年下降了25个百分点;净利差是1.49%,比2022年下降了23个百分点。

纵向同浦发银行自身对比,2014年至2023年,近10年时间,浦发银行的净利差与净息差不断走低,2023年浦发银行的净息差和净利差是近10年以来最低的。

当然近年来,银行业的净息差整体都是收窄走低的。根据监管部门发布的数据,2023年末,我国商业银行净息差平均水平走低至1.69%,股份制银行的平均净息差为1.76%。浦发银行净息差不仅低于股份制银行平均值,也低于整体商业银行的平均值。

对于其他11家上市的股份制银行,浦发银行的净息差仅排在第9位置,仅高于民生银行和渤海银行。

不良贷款率下降却仍存隐忧

浦发银行的资产质量如何?不良贷款余额、不良率、拨备覆盖率等是衡量银行资产质量的重要指标。

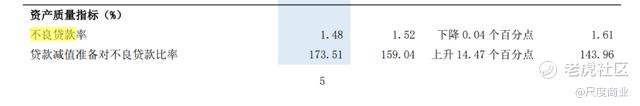

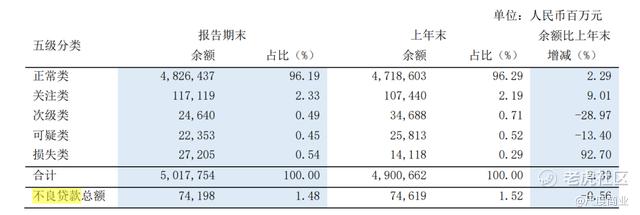

2023年,浦发银行的不良贷款余额为741.98 亿元,较2022年末减少了4.21亿元;不良贷款率为1.48%,较2022年末下降0.04个百分点。

拨备覆盖率方面,浦发银行2023年末拨备覆盖率为173.51%,比2022年末上升了14.47个百分点,高于监管部门设定的150%的最低警戒线。

从不良贷款余额和不良贷款率双双下降,拨备覆盖率的小幅提升来看,浦发银行的资产质量在好转,但浦发银行也存在隐忧。

首先,浦发银行的关注贷款余额在上升。2023年末,浦发银行的关注贷款余额为1171.19亿元,比2022年末增加了96.79亿元,同比增长了9.01%。

关注贷款介于正常贷款与不良贷款之间,特点就是,尽管借款人目前有能力偿还贷款本息,但是存在一些可能对偿还产生不利影响的因素。关注贷款就相当于不良贷款的“堰塞湖”,处理不好,就可能转成了不良贷款。

其次,与其他股份制银行相对比,浦发银行的不良贷款率和拨备覆盖率相对靠后。数据显示,浦发银行的不良贷款率与民生银行相持平,排在11家股份制银行第7的位置,拨备覆盖率也排在11家中第7的位置。

因此,在资产质量好转的情况下,浦发银行仍需要努力改进。

总体来看,受到处理前期分行带领的不良资产,西部地区营业利润连续亏损,以及2023年利息净收入下滑、净息差大幅走低的影响,浦发银行的盈利能力近年来掉队下降。

在2024年一季度,浦发银行交出了一份营收与归母净利润双双增长的财报,盈利能力开始企稳。

2024年2月初,浦发银行发布公告称,监管部门核准了张为忠董事和董事长任职资格,浦发银行也正式迎来了自己新的董事长。

张为忠是银行业的老将,在建设银行已深耕了28年,曾担任过建设银行普惠金融事业部总经理,带领团队将普惠金融业务曾做到行业第一。

深耕银行业多年的老将来掌舵浦发银行,能否扭转4年净利下滑的局面,带领浦发银行追回差距呢?有待时间验证!

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。