为何ASML和TSM冰火两重天?

$Taiwan Semiconductor Manufacturing(TSM)$ 可谓是和 $NVIDIA Corp(NVDA)$ 一样的赚钱机器,在刚刚公布的24年Q1财报中,果不其然地又超了预期。

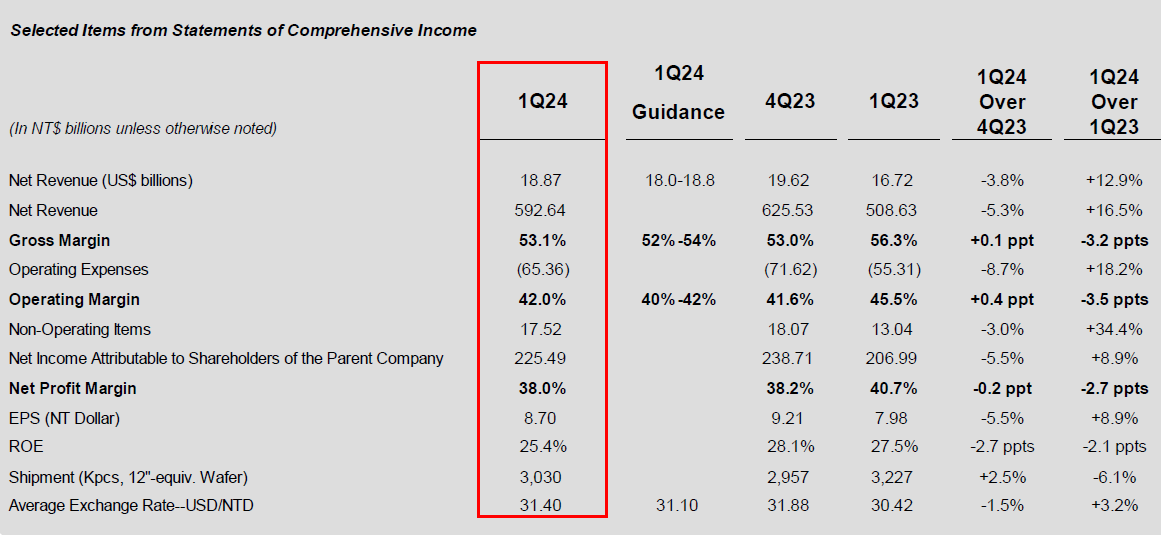

收入5926.4亿新台币,市场预期5834.6亿新台币

毛利率53.1%,市场预期53.0%

净利润2254.9亿新台币,市场预期2151亿新台币

相比昨天的阿斯麦 $ASML Holding NV(ASML)$ 的大跌眼镜,可谓冰火两重天。

其实对光刻机的需求,最重要的不是大陆地区的“波动砍单”,相对而言,大陆地区对ASML的贡献仍有49%,倒是台积电、韩国、美国等地的客户对ASML的需求相对保守。

也许有人觉得奇怪了,明明不是AI算力不足推升对芯片的需求吗?但人家台积电可没有说需要更多的光刻机,有可能有两个原因

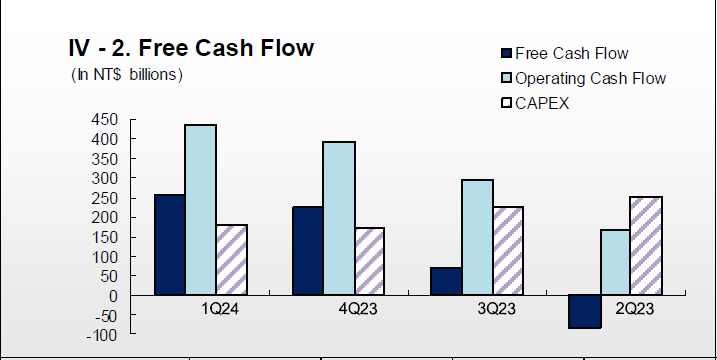

2022年和2023年的资本支出(CapEx)相对较高,已经把新建厂房的远期需求计算进去了,而2024年的CapEx相对保守,并没有进一步增加开支的计划,换句话说,也没有那么激进;

AI推升的需求有可能还未传导至光刻系统等设备端(有延迟),但可能会随着台积电美国工厂的开工,以及其他高端制程工厂的进一步完善而得到回升,也就是订单会后续跟上。

按照TSM的23年报里的指引,24年的CapEx为28-32 Billion USD,Q1只花了5.77B,那接下来三个季度,平均每季要达到7.42B;

这可能也是ASML高层对2024年业绩指引仍乐观的基础吧。

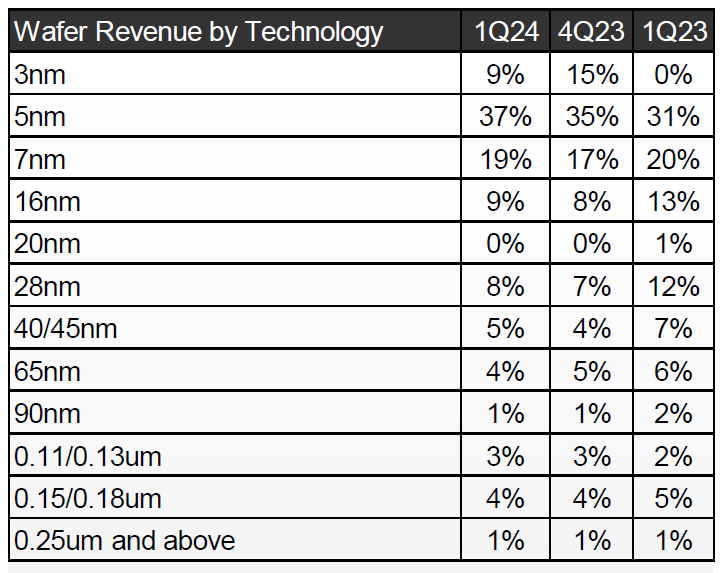

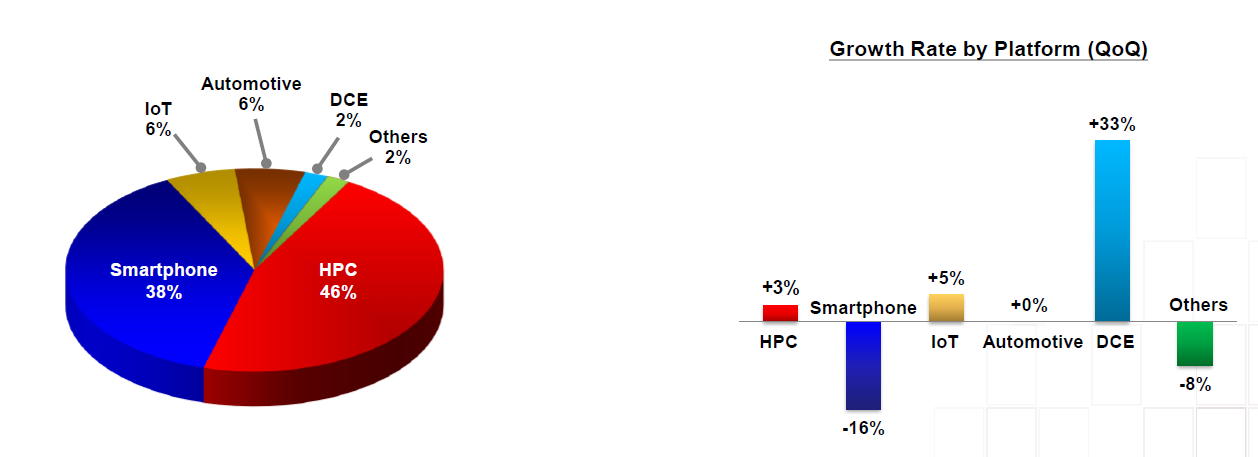

我认为台积电的资本开支不用太激进是没毛病的,苹果iPhone15的销量不及预期,且2024年全年的销量预期也在下修,这有可能出现后期的“砍单”。未来更多的产能会转移到HPC和数据中心是毋庸置疑的。

同时, $Apple(AAPL)$ 、 $Alphabet(GOOG)$ 、 $Meta Platforms, Inc.(META)$ 等大厂均有自建门户研发芯片的计划,因为英伟达一家独大,不光有产能问题,也有硬件系统的自主性问题。但无论英伟达是否能承接所有的需求,台积电终究还是最后的赢家。

另外,存储芯片可能是AI的驱动下的另一赢家,包括 $Micron Technology(MU)$ $Broadcom(AVGO)$ 都是首选。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

盘点 $Micron Technology(MU)$ $Broadcom(AVGO)$ ?

国内什么时候也能在芯片领域有这样的巨头?

台积电和英伟达的走势是同步的吧?

你的文章让我感觉我以前是盲目自信

台积电缺一个黄仁勋那样能吹牛的人

台积电看着还要调整一段时间