马云出手,是时候调整对阿里巴巴的预期了

在股票处于非理性的跌势下,什么利好消息的影响力,都不如由那些最了解这家公司的人花钱增持。毕竟,想要让别人对公司股价有信心,自己就得先把自信的气势拉满。

而蔡崇信和马云对阿里的增持动作,无疑是给整个中概股树立了一个标杆。据悉,创始人马云在2023年第四季度购买了约5000万美元阿里巴巴股票,超过了2021年底报告的4.3%;现任董事长蔡崇信通过其家族投资平台蓝池资本管理公司,购买了1.5亿美元的阿里股票。

而这一堪称规模最大的回购,体现出的不只是阿里创始人马云满满的诚意。1月23日当晚,阿里股价飙升7.9%,带动整个美股中概股都掀起一波反弹潮。可见,这个在过去二十年引领中国互联网风云的企业和创始人,如今依然有着巨大的影响力。

更重要的是,通过此次增持,使得对阿里非理性看空的资本市场风向逆转。之前发布的阿里巴巴2024财年半年报显示,阿里实现收入4589.46亿元,同比增长11%,净利润620.38亿元,同比增长2748%,净利润率则达到了14%。

平心而论,内部孵化着这么多的业务,外部还面临着不小的竞争,阿里依然能够收获14%的净利润率,这已经是一个相当不错的业绩表现了。如今阿里巨大的体量摆在这,期待他们业绩有多高的增速是不切实际的,但这并不代表着公司没有投资价值。

更何况,诸如阿里云、通义千问大模型和RISC-V架构的芯片等硬科技业务的快速发展,正在为他们源源不断地注入新增量。可以说,增持并长期持有阿里的时机已经到了。

01 用行动斩断谣言

可以肯定的是,随着外资对中概股的偏见进一步加深,阿里过去几年一直处于一个相当不利的外部环境中。

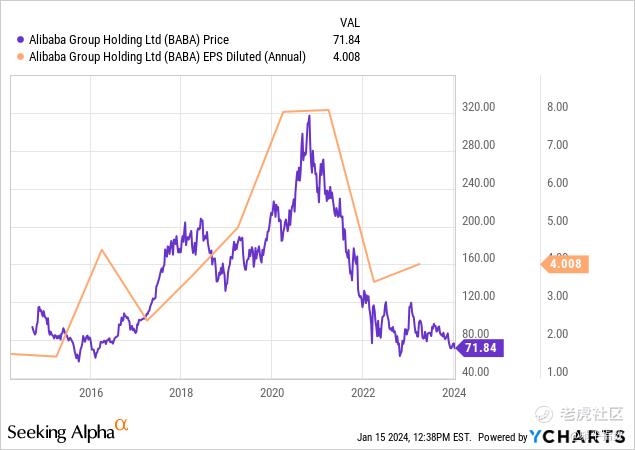

过去五年阿里巴巴股价走势图

资料来源:Yahoo finance

从以上反映公司股价的走势图中看,过去五年阿里的股价从2020年10月底最高点319美元一路下挫,最低点跌幅已经达到80%。从现实情况来看,近几年宏观经济逐渐走向高质量发展模式,大多数行业和公司都经历了阵痛,阿里也不例外;不过如今公司业务全面向好发展,其股价还出现了震荡下挫,这已经完全脱离了基本面的范畴。

归根结底,让阿里股价一路下挫的原因,并不是基本面出了问题。特别是在2023年末,阿里的股价遭遇了大幅度的“错杀”,起点却是一次“意外”的减持公告,和满天乱飞的谣言。

11月16日,阿里公布财报的当天,美国证券交易委员会(SEC)披露的两份144表格显示,马云家族信托拟于11月21日出售阿里巴巴创始人股份,均为500万股美国存托股份(ADS),按前一个交易日阿里巴巴87.1美元的收盘价计算,此次减持股票共涉及股票市值8.7亿美元。

消息一出,立刻登上热搜,阿里的股价随即出现闪崩,16日收跌9.1%,收报78美元/股,并在之后至今出现了震荡下滑的走势。11月17日晚间,马云办公室律师明确回复媒体称,这次披露的出售计划是一个远期规划,没有发生实际减持,“马云一股也没有卖”;并强调马云坚定看好阿里,仍会坚定持有阿里股票。

紧接着,在当月22日,阿里集团合伙人、首席人才官蒋芳还在集团内网发布帖子称,11月16日刚好是设定好的未来减持计划的披露时间,但是股票经纪并不知道这一天恰好是公司发布财报之日;另外,该减持计划是8月份当时定好的价格,远高于阿里当前的股价,因此马云实际上并没有减持。

然而,舆论并没有停止,在“减持”公告发布之后,网络上甚至出现了大量关于阿里的负面谣言,覆盖了真实的辟谣信息。例如,就在所谓“减持”公告披露后不久,市场还大肆流传着“阿里即将裁员25000人”、“与抖音商谈出售饿了么”等谣言。

今天,我们回头再看,阿里对于自己持续增长的信心始终没有变化。过去一年里,相比那些回购股票后增加股权激励的“伪回购”企业,无论是从力度还是诚意上看,阿里的回购动作在整个科技股中都算是相当大的。

根据今年1月2日披露的回购公告,2023年全年,阿里以95亿美元(人民币约680亿元)的总价回购了总计8.979亿股普通股(相当于1.122亿股美国存托股)。截至2023年12月31日,阿里流通的普通股为200亿股,包括已经计入在股权激励计划下发行的股份后,相较去年同期的207亿股净减少了3.3%。

值得一提的是,除了回购方面的动作之外,最近阿里还有一个非常积极的变化——更有诚意的资本回报理念。去年末,公司宣布进行有史以来第三次现金派息,派息总金额将达到25亿美元(约合人民币180亿元)。

再加上这次创始人和高管的大手笔回购,让市场终于意识到阿里从上至下的坚定自信始终未变。而1月23日晚的反弹仅仅是一个开始,需要对阿里的价值进行重估。

02 基本面持续向好

在对阿里的价值进行重估之前,首先要明确的是,没有一家公司是完美无缺的,无论你对阿里有什么样的观点和看法,目前严重的低估是事实。

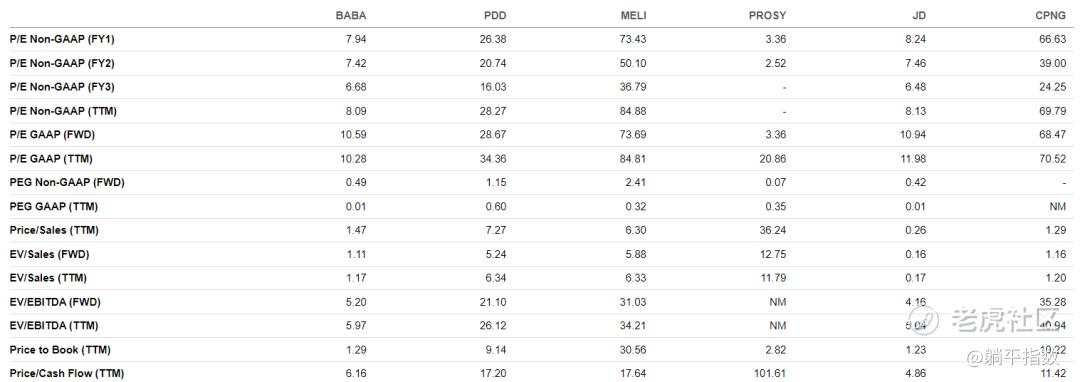

各主要电商平台估值水平

资料来源:Seeking Alpha

在这里,我们选取了几家中国的电商平台——阿里、京东和拼多多,以及海外的MercadoLibre(MELI,拉丁美洲电商平台)、Coupang(CPNG,韩国电商平台)和Prosus(PROSY,科技投资公司)作对比。

可以看到,只有Prosus在Non-GAAP市盈率方面比阿里便宜;而在市净率方面,阿里不仅比不过京东,甚至比不过像拉美、韩国的这些小市场的电商平台,居然排在了倒数第一的位置。

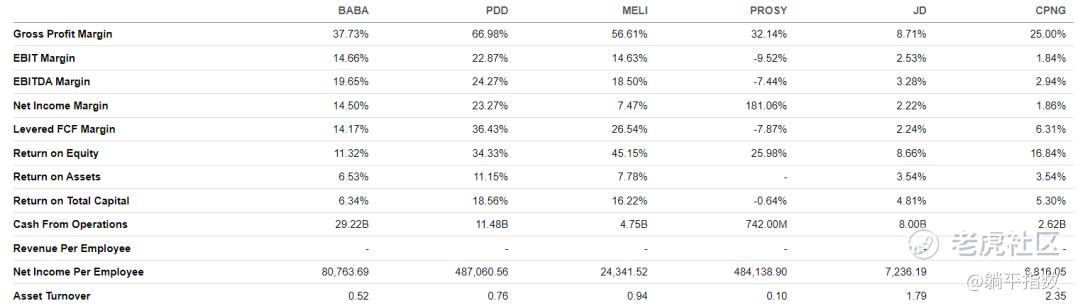

但从基本面看,阿里的利润率与其估值呈现的情况完全相反。

各主要电商平台收益水平

综合各项指标比较,阿里都不应该是那个估值最低的公司。特别是在衡量一家公司持续盈利的指标——EBITDA率、净利润率(Net income margin)和资产回报率(Return on assets)上看,阿里的盈利能力都是非常不错的,在这几家公司中排在相对靠前的位置。

更何况,从每股摊薄收益(EPS_D)这个指标看,早在2022年之后,这项指标就已经大幅跑赢了阿里的股价。可以说,无论从哪个指标上看,过去一年甚至数年时间内,阿里包括盈利能力、现金流量等等在内的基本面情况,都是相当健康甚至算得上表现优异的。

因此,我们认为现阶段阿里的估值水平与基本面的优秀表现是大幅背离的,有着非常高的价值凸显。

另外,从长期来看,阿里各项业务依然可以保持足够的成长性;而云业务的剥离撤销,在我们看来并不是负面消息,其科技属性会进一步加强。

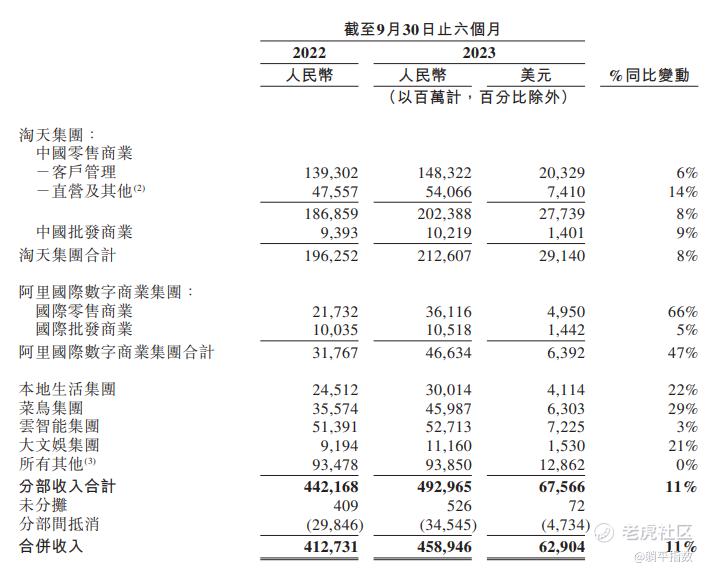

阿里巴巴各项业务收入数据

自2023年6月末开始,阿里采用了一个包括六大业务集团和其他业务公司的新组织架构,更加丰富的披露口径,让市场得以进一步对其业务进行判断。

其中,核心业务淘天集团在2024财年上半年(2023年3至9月末)合计收入2126.1亿元,同比增长8%;经调整EBITDA964亿元,同比增长6%。整体来看,其核心业务仍然处于增长状态,而且在面临外部环境调整和竞争对手崛起的情况下,依然能够保持相当的韧性。

而在云业务方面。2024财年上半年,云业务收入达到527亿元,同比增长3%;该业务板块经调整EBITDA达到23.3亿元,同比增长26%。经调整EBITDA增速远超同期收入,主要原因是调整了产品结构,更多的收入来自于利润率更高的公有云业务。

去年末,考虑到美国对先进芯片的出口限制,阿里巴巴决定取消拆分其云智能业务板块。但是,这并不意味着云智能集团在阿里内部的战略重要性下滑,相反的是,随着通义千问和RISC-V芯片的进展,AI业务在整个阿里板块中的成长性是逐渐加强的。

众所周知,AI将会是今年全球资本市场最重要的主题之一,而阿里在AI领域的布局,既包含已经向市场公开的大模型通义千问,又囊括了基于RISC-V架构的芯片。可以说,在整个中国的科技公司中,这样全栈式的、核心技术自主可控的布局都是屈指可数。

而在未来全球科技竞争的大背景下,自主可控这个指标,将会随着时间推移而显得愈发重要。不必担忧其云业务未来的发展前景,更不用担心阿里会降低对这块业务的战略重要性;其价值发现很有可能随着业务的进展,让阿里的成长性进一步凸显。

03 结语

当预期反转的信号出现,一家公司很有可能走出和之前完全不一样的走势,让市场像滚雪球一样,放大对它的预期。

说句公道话,过去数年阿里承受的下跌,最主要的原因并不是自身业务出了问题,也不是竞争对手的进攻影响有多大;而是作为美股中概股里的“扛旗者”,承担了太多本不应承担的估值折扣,所有那些被外资认为是负面的消息,都会让他们的股价下挫,以至于低估到如此程度。

好在,随着超大手笔的公司回购、分红再度开启、创始人马云和蔡崇信的坚定增持,以及宏观上对互联网平台企业的多次利好消息释放;再加上他们坚定的转型步伐加速推进,各项业务的增长未来可期,基于目前估值下的长期价值越来越凸显,无论股价还是业绩,都有望进入加速复苏的通道。

长期持有、穿越周期,这是阿里从上到下一直秉持的信念,也是这家公司在经历这么多的波折之后,其成长价值依然坚挺的核心。

$阿里巴巴(BABA)$ $阿里巴巴-SW(09988)$ $京东(JD)$

声明:本文仅用于学习和交流,不构成投资建议。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 束衣清谈·01-25阿里这股,憋屈太久了!早就应该这么涨,马云这次还是挺给力的$阿里巴巴(BABA)$$阿里巴巴-SW(09988)$,点赞举报

- 老夫追涨杀跌·01-25马云神通广大,阿里巴巴必将一飞冲天!期待更大的收益!点赞举报

- 空对庭深·01-25🚀🙌💰点赞举报

- 超越666888·01-25阅点赞举报

- 竺正明·01-25888点赞举报

- 无聊1973·01-25y点赞举报

- 马莲·01-251点赞举报

- Lydia758·01-24阅点赞举报