Q4银行财报季:息差收入见顶,投行业务有望翻身?

本周,美国主要银行均公布完2023Q4财报。 $摩根大通(JPM)$ $花旗(C)$ $富国银行(WFC)$ $摩根士丹利(MS)$ $美国银行(BAC)$ $高盛(GS)$

整体来看,由于Q4美债收益率的回调,债务端的压力降低,且年初的行业流动性影响已经消退,部分大银行的收购会有一两个季度都有影响。

市场预期普遍不高,因此大部分的银行都能在营收和利润两端超出市场预期,不同业务部门间的差异也再度显现,呈现与年中Q2财报季不同的特点。

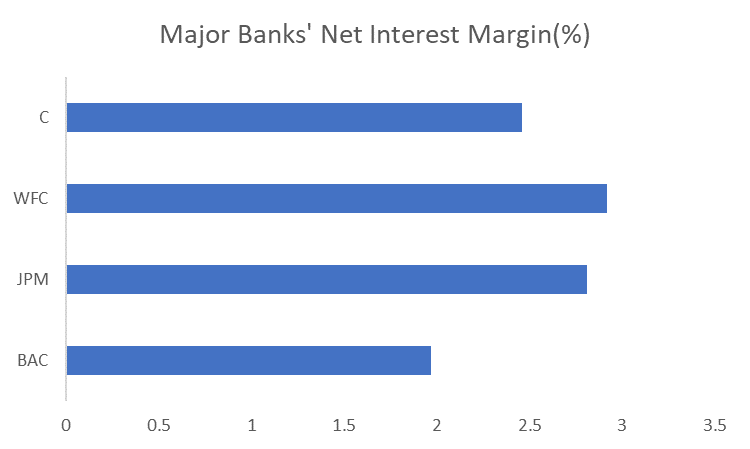

利息收入增速下行,增量触顶。5家最大的银行的净利息收入达657亿美元,比第三季度增长了0.98%,比2022年第四季度增长了4.9%。不过,在上半年利率上行导致的部分银行负债端压力增大之后,Q4终于迎来了反转。息差收入的增大,让资产端更饱和,而负债端的压力也降低。同时,消费相关的银行信贷业务也因整体高利率而有所下滑,这也是 $摩根大通(JPM)$ 、 $富国银行(WFC)$ 、 $美国银行(BAC)$ 等消费业务影响更大。

投行业务触底回升。投行交易触底回升,得益于更多债券。此前市场不断调低预期,也使得总体表现略好于预期,全年度的投行业务不乐观,若2024年实现软着陆,融资环境有望更宽松。

财富管理和交易收入的增加。一方面与Q4整体市场行情有关,当然,银行与银行的表现也不同。随着美债收益率的回落,债券交易依然增长,而权益类在Q2也表现良好。

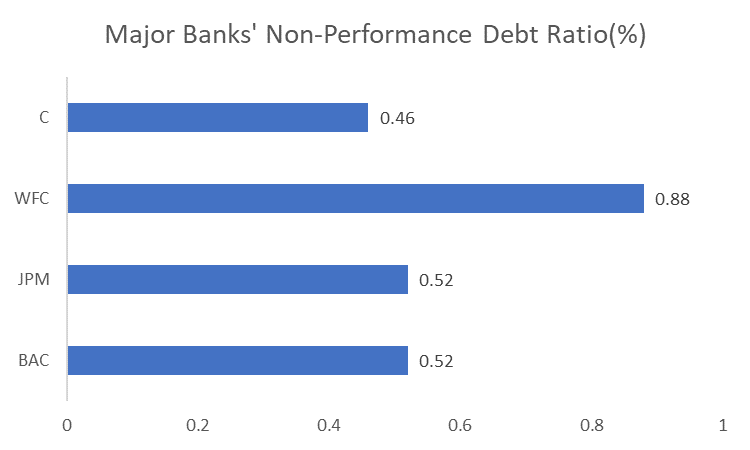

高息环境下,坏账率均有所上升。其中WFC为0.88%,高于JPM、C和BAC

摩根大通

关键词:消费韧性

全年净利息收入约为900亿美元,或不包括市场业务的880亿美元,高于市场预期的864亿美元

主要财务表现

营收为399亿美元,低于Q3的407亿美元,高于22Q4的356亿美元。非GAAP每股收益为3.97美元,高于分析师平均估计的3.61美元。

消费者与社区银行业务部门营收为181亿美元,低于上一季度的184亿美元,高于去年同期的158亿美元,这反映了摩根大通(JPM)在2023年第二季度收购First Republic Bank;净收入为47.9亿美元,低于Q3的59亿美元和Q4 2022年的45.6亿美元。不包括First Republic,则净收入将下降3%。

公司预计2024年净利息收入将与2023年基本持平,预计贷款增长将在一定程度上抵消较低的利率。

高盛

关键词:重组。

公司继续退出消费金融领域。

业务部门划分,资产和财富管理在股票和债券投资收入以及管理和其他费用大幅提高的情况下有所改善。与此同时,全球银行业务和市场在投资银行业务方面的收入出现下降,反映了并购交易量整体下降的行业趋势。股票承销的净收入同比增长,主要是二级市场发行。

财务亮点

资产和财富管理净收入为43.9亿美元,较上季度增长36%,较去年同期增长23%;

薪酬和福利支出为36亿美元,较上季度下降14%,较去年同期下降4%。

美国银行

第四季度调整后每股收益为0.70美元,高于分析师平均预期的0.64美元,低于第三季度的0.90美元和2022年第四季度的美元净利息收入为141亿美元,低于上一季度的145亿美元和去年同期的148亿美元,因存款成本上升和存款余额下降超过了资产收益率的提高。

非利息收入为80.1亿美元,低于市场预期的95.7亿美元。

消费者银行业务收入为103亿美元,低于第三季度的105亿美元和2022年第四季度的108亿美元;平均存款为9590亿美元,同比下降8%,信用/债务卡合计支出为2290亿美元,较去年同期增长3%。

全球财富和投资管理业务收入为52.3亿美元,低于上一季度的53.2亿美元和去年同期的54.1亿美元;

全球银行业务收入为59.3亿美元,低于上一季度的62.0亿美元和去年同期的64.4亿美元;

花旗

关检词:简化剥离,零售信用

公司预计2024年利息净收入将随着全球利率下降而略有下降,不过贷款会有中等个数位贷款增长,主要受其信用卡业务和适度运营存款推动。

Q4业绩要点

收入为174亿美元,不及去年同期的180亿美元。Q2为201亿美元。其中美国个人银行业务收入为49.4亿美元,环比持平,同比增长12%。品牌信用卡业务收入为26.2亿美元,环比增长3%,同比增长10%。

零售银行业务收入为6.84亿美元,环比增长5%,同比增长15%。财富业务收入为16.7亿美元,环比下降10%,同比下降3%,

调整后每股收益为0.84美元,超过了平均预期的0.77美元,但低于第三季度的1.52美元和2022年第四季度的1.16美元。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 吉姆罗杰斯头号粉丝·01-18债市不行,你说投行业务能崛起?别闹了!点赞举报

- 超越666888·01-18阅读点赞举报

- plaispool·01-18已阅点赞举报