要命变脸大师和41个项目疑云

药明生物又整活了。

1月10日下午,药明生物发布了公司在2024年JPM大会上的简报,公司业务和财务情况依然“强劲”,2023年新增项目132个,项目总数达到698个。

要知道,在一个多月之前(2023.12.4),药明生物的业务更新的基调是:由于新冠收入快速降低,叠加业务收入减少,2023年业绩将不及预期。

公司态度转变之快,令人猝不及防。收到消息影响,药明生物股价大涨8.75%,市值收报1296亿港元。

一时间,各路人马众说纷纭,但大部分言论是口诛笔伐。更有投资者喊道:药明生物,又来“要命”了。(当然,也是玩笑话)

01 吊诡的前后数据矛盾

的确,药明生物作为一个千亿市值的庞然大物,前后业务更新口风转变如此之快,多少令投资者不满。

经此一事后,药明生物终究为自己激进的信息披露策略进行了一次沉重的买单。

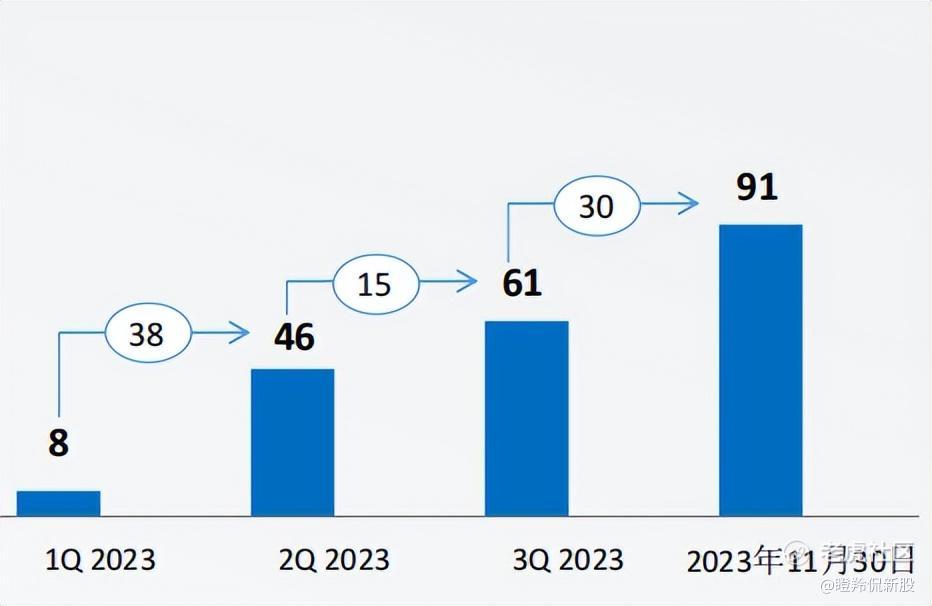

2023年12月初,药明生物更新了前11个月公司新增项目仅有91个,距离年初制定120个新增项目目标有很大的差距,预见到很难在剩下一个月完成目标,故而下调指引;除了新增项目不及预期带来的业绩减少,旗下3个重磅药物项目的延期,也影响到公司业绩,进而使得公司业绩进一步不及预期。

这一业绩更新,让药明生物的市值削去了三分之一,如果不是公司及时抛出回购计划,估计状况会更惨烈。

而在一个月后,公司管理层又在美国向投资者欣然的宣布,公司2023年新增项目数是132个,公司业绩和财务情况依然强劲。

短短一个月内,公司新签了41个项目,这无论如何都会令人感到不可思议,甚至可以说是吊诡。要知道2020-2022年,药明生物新增项目数量分别为103个、156个、120个,2023年12月份这一个月,顶得上过往的年份的一个季度。

如果是真实的,那么只能说公司的业务拓展情况好得令人发指(据悉12月份每天签两个新订单)。

我们完全能够理解部分投资者的憋屈感,换做是其他公司,大概率不会采取提前在当年12月提前给投资者打业绩预期进行“洗澡”,大概率会在次年年报才有所体现。

如果在另一个平行时空,药明生物没有提前在12月初跟投资者说公司丢失当年业绩预期,而是等待12月份新签项目情况再开业绩更新会,或许就不会有这么剧烈的股价波动,业绩口径也就不一样了。

02 翻天覆地的12月份

巨大的变化出现在2023年12月,甚至只有不到一个月的时间。

从12月初预期调低的背景下出发,有没有可能是外部环境发生了较大的变化?(据悉,公司将原因总结为美国Biotech显著恢复及中国新分子崛起)

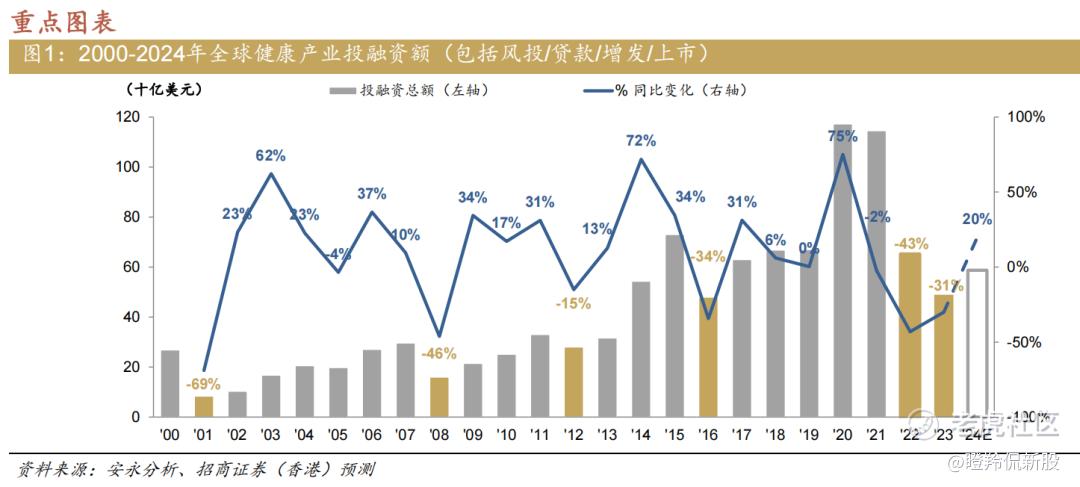

众所周知,CXO的订单很受创新药行业景气度(投融资环境所影响)。据西部医药统计,中国2023年12月药品相关融资额达54.60亿元(包含IPO),同比增长5.44%,环比下降5.2%;海外2023年12月药品相关融资额达249.06亿元(包含IPO),同比增长63.67%,环比增长29.01%。

尽管无论从国内还是海外看,同比数据均有不同程度的增长,但国内环比数据出现了下降。以按年维度看,2021-2023年创新药投融资热度呈现逐年下降,CXO作为创新药研发上游,反馈到业绩上的时间往往可能滞后。

不过,随着整体环境的回暖(美国债利率见顶趋势),不少机构都预测2024年整体投融资环境将触底反弹,不排除有Biotech或者Pharam提前抢跑进行布局。

基于2023年12月4日业绩更新带来的股价大跌,药明生物在12月6日抛出了不高于6亿美元回购H股的计划。12月当月,药明生物为了维稳股价进行了大量的回购,一共进行了11次回购,合计回购3474.60万股,累计回购金额10.05亿港元,超过回购计划资金的20%。

03 可能的猜想

药明生物这一异常的数据更新,自然引发了市场的诸多猜测和质疑。(如有雷同,纯属虚构)

1)压住前三季度项目增长,调节预期?药明生物第四季度新增71个项目、12月41个新增项目的炸裂增长,有投资者质疑公司有通过压住前三季度新增项目增长,后通过一次悲观预期业务更新的“洗澡”来重塑公司业务增长模型的嫌疑。

这种猜测的可能性并不大,尚不清楚药明生物确认项目新增的统计口径,如果要重塑增长模型,似乎部分调整到2024年一季度对于公司是更有利的选择。

(药明生物2023年1-11月新增项目情况)

2)低价值项目充数?药明生物的全年更新一出,面对12月份突然多出的大量项目,不乏有投资者提出疑问:公司是不是为了反转预期接收了大量低价值或者潜在收入较小的国内项目。

这种猜测无法求证,但如果追溯项目来源,可以从2023H1和2023年全年药明生物新增项目来源对比中看出一些端倪。

2023H1公司上半年新增项目有46个,其中有超过60%的项目来自于北美地区,新增项目数超过28个;2023年全年公司一共有132个新增项目,北美地区项目占比大约占比55%,也就是说下半年新增的86个项目中北美地区新增项目有所下滑,占比约51%。

同时,公司也提到中国区2023年新增项目数占比大幅反弹至25%。在12月初,药明生物CEO陈智胜提到,中国区新项目今年上半年连10%都不到,而现在中国区今年新项目占比达20%。

假设CEO陈智胜总接受采访的口径贴近现实的话,那么2023年前三季度中国区项目大约18个,而2023年全年中国区项目为33个,在12个月内增加了15个(国内大概率是ADC项目为主)。

3)环境真的回暖or公司通过其他手段逆转颓势?戴着有罪推论“眼镜”去看待问题得到的结果最后可能有巨大的偏差。自美十年国债利率见顶以来,标普生物科技指数在3个月不到的时间内涨了50%,由此也引发了生物科技资产溢价并购案的频发和投融资环境的回暖,创新药行业景气度的回升会带动卖水人CXO行业的复苏,但按理说反射弧较长。另一方面,或许药明生物有进行一些市场化的新策略去争取客户,比如优化报价体系、海外新产能的落成打消客户对地缘政治的疑虑等,这些都是可能的。

结语:到底是行业环境变化太快,还是药明生物整活?相信每一个投资者心中都有属于自己的一个不同的答案。 $药明生物(02269)$ $药明康德(603259)$ $药明合联(02268)$

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。