巨头给出答案:下一枚BD的国产分子浮现

2024,注定是中国创新药企出海和控制权更迭的大年。

新年仅仅过去7天,诺华已经完成了两项大的行动。1月5日宣布收购信瑞诺医药,获得Chinook两款肾病核心产品(阿曲生坦、BION-1301)的中国及亚洲区权益;1月7日,诺华从舶望制药引入了降解AGT基因的siRNA疗法及针对心血管疾病的至多2个额外靶点的化合物潜在许可选择,交易潜在总价值高达41.65亿美元(其中包括1.85亿美元首付款)。

在目前的阶段,诺华补强心脏病、肾病领域管线已经是明牌,预计未来将持续在这两大领域进行“扫货”,关于BD的狂欢才刚刚开始。

01 诺华“猛做心肾”的由头

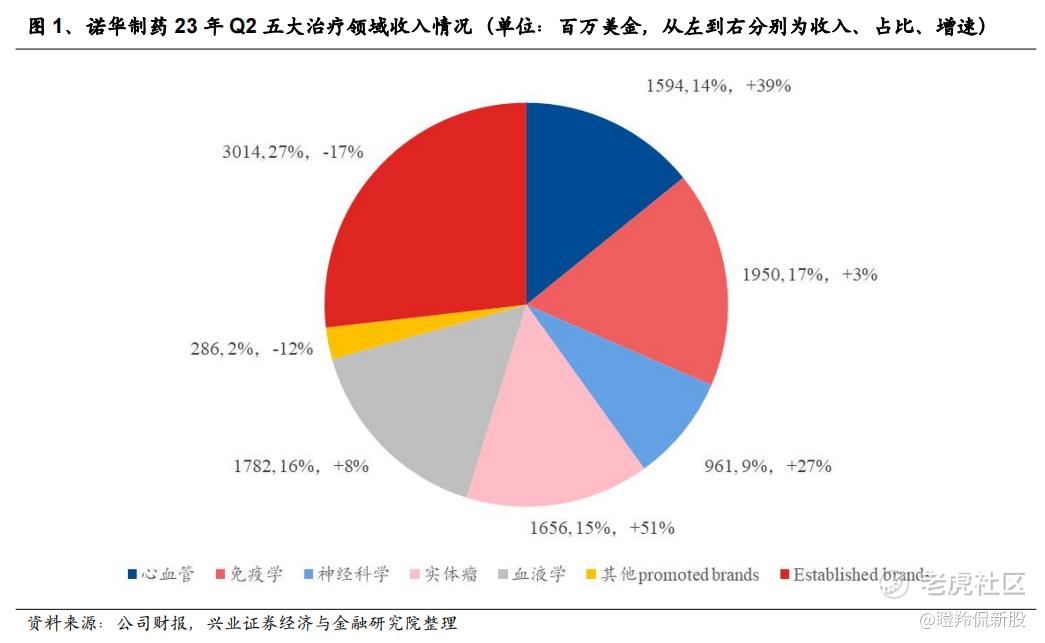

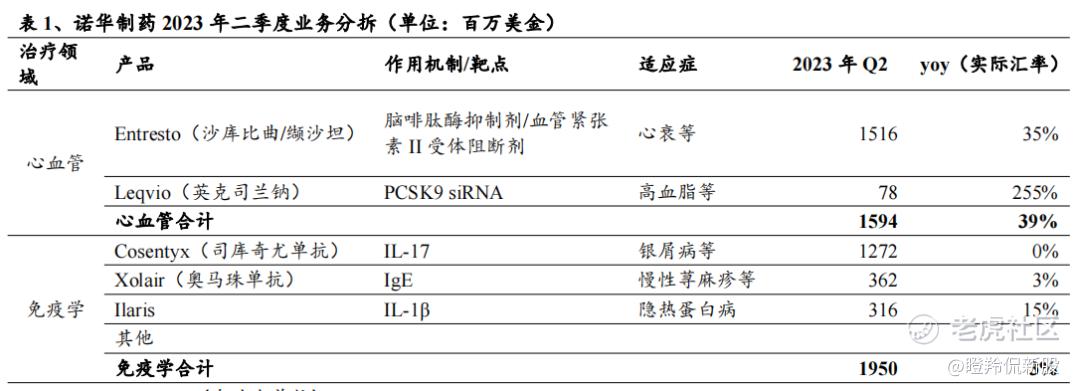

在众多MNC中,诺华绝对算得上是“均衡发展”的头部选手,其新药业务聚焦在心血管、自免、神经科学、实体瘤及血液学等5大疾病领域;以2023年二季度为例,上述五大业务板块收入分别占当季总收入14%、17%、9%、15%、8%。

为什么“猛做”心肾领域而不是四面出击均衡补强?我们在《丢人的国内砍管线潮,来了》提到,在新药投资回报率逐年下滑的背景下,MNC要提升自身的资金投效比,将投入到更具确定性和差异化的核心治疗领域。

显然,肿瘤市场规模固然广阔,但并非诺华的“菜”。在MNC中,我们也能看到“死磕肿瘤”策略带来市值不断下滑,如BMS。一方面,在实体瘤领域诺华在现时IO疗法和最热的ADC领域在默沙东、阿斯利康的挤压下很难占据优势,不仅放弃了自研的PD-1和百济神州的替雷利珠单抗,并且在ADC领域并无布局;另一方面,自2022年Q2以来诺华的实体瘤管线急速“缩水”,从当时的42条管线精简至目前不足30条。

从诺华的产品组合构成来分析,更为清晰。以2023年前三季度为例,诺华前两大单品诺欣妥、可善挺为支柱型产品,且诺欣妥贡献了较大的业绩增长;不过,这两款产品在近3年内面临专利到期窘境。

(数据来源:公司公告、中康产业研究院整理)

不难看出,诺华的均衡在于公司10亿美元级别单品的遍布分散了这类专利悬崖的系统性风险,但尤其在心血管、自免领域,目前已商业化的管线组合“抗风险”能力较差,如心血管板块除了诺欣妥外仅剩PCSK9 siRNA支撑,而自免板块除了可善挺外就只有奥马珠单抗等小单品。

(图源:兴业证券)

站在诺华的角度,公司依然是走的均衡发展的路线,在实体瘤、血液瘤等在MNC中优势并不明显的领域,公司选择利用更前沿的技术来反内卷,如靶向蛋白质降解技术、CGT、RDC等。只不过,针对于更加薄弱的心血管、自免板块,公司只能通过花费更大代价“猛做”的方式来补全布局,以巩固其已有的领域优势。

02 心血管后,肾病是一座富矿

上周,我们在《下一个被并购的大药领域》提到,全球在所有治疗领域中,心血管疾病的创新药临床I、II、III期的成功率都是倒数第二位,在临床I期的开发中,成功率仅为4%。所以,这注定了心血管创新药物数量的稀缺,也决定了资产溢价和确定性都是打满的。

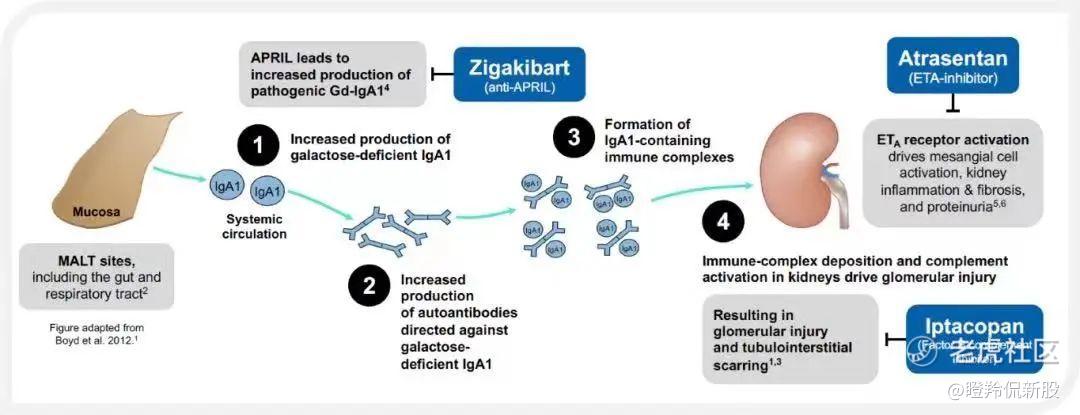

心血管之后,诺华认定是肾科领域是下一个慢性病的“富矿”。在该领域,诺华不仅全力推进自主研发的靶向B因子抑制剂Iptacopan,并且在2023年6月35亿美金并购了Chinook Therapeutics获得阿曲生坦、BION-1301两款肾科管线。

肾病领域同样存在巨大的临床未满足需求,以其中最大的细分病种慢性肾病(CKD)为例,仅仅在中国就有上亿人。CKD的发病时间大多很长(10-20年),不过临床上见肾功能衰竭的患者,平时无特别症状,确诊时往往已经到达尿毒症期。

再以IgA肾病(最常见的CDK一种类型,占比大)为例,过去几十年内并未有非常积极的进展及对症新药的上市,存在大量未满足需求;另一个例子则是PNH(阵发性睡眠性血红蛋白尿症),尽管为罕见病,但海外获批PNH治疗的AZ依库珠单抗卖出了天价,年费用约40.95万美金。

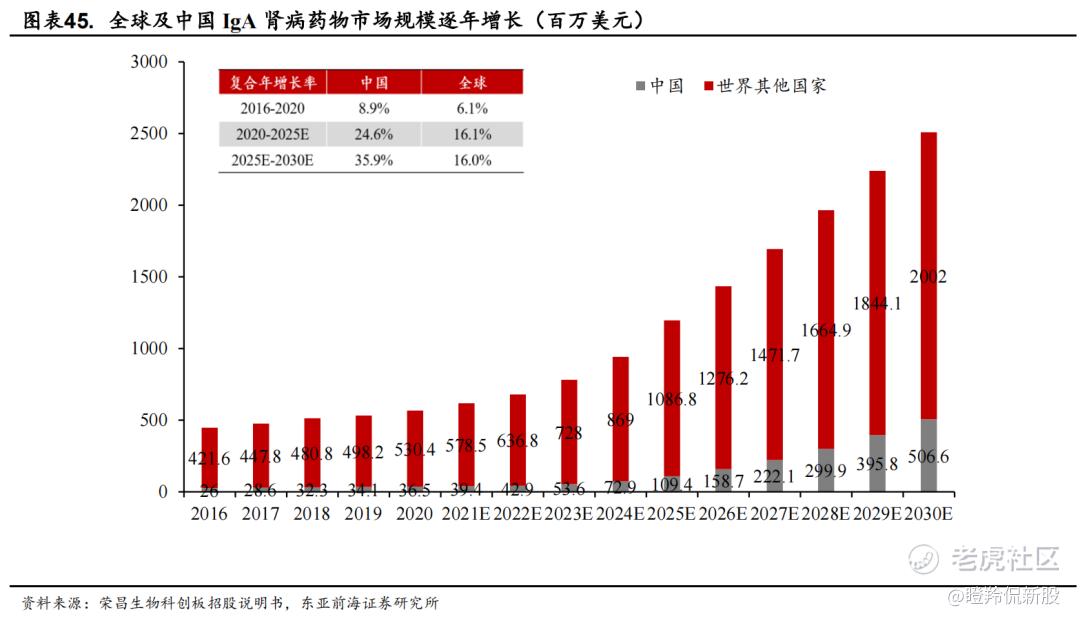

据沙利文数据显示:全球IgA肾病治疗药物市场预计将从2020年的5.67亿美元增至2025年的11.96亿美元,CAGR达16.1%,中国市场则是从0.37亿美元增至1.09亿美元,CAGR达24.6%。

目前全球市场规模较小,与全球没有治疗IgA肾病的特定疗法获批有关,针对IgA肾病的多数在研创新生物药集中在临床中后期阶段,一旦有重磅创新药陆续获批,市场将快速打开。

肾科创新单品的潜力已经在诺华的Iptacopan逐步显现,除了PNH适应症外,Iptacopan还有潜力用于治疗IgA肾病、C3肾小球疾病、非典型溶血性尿毒症综合征、膜性肾病等肾科疾病,有机构预测其销售峰值将超过30亿美元。

03 自免+肾病全能?待嫁闺中的中国分子

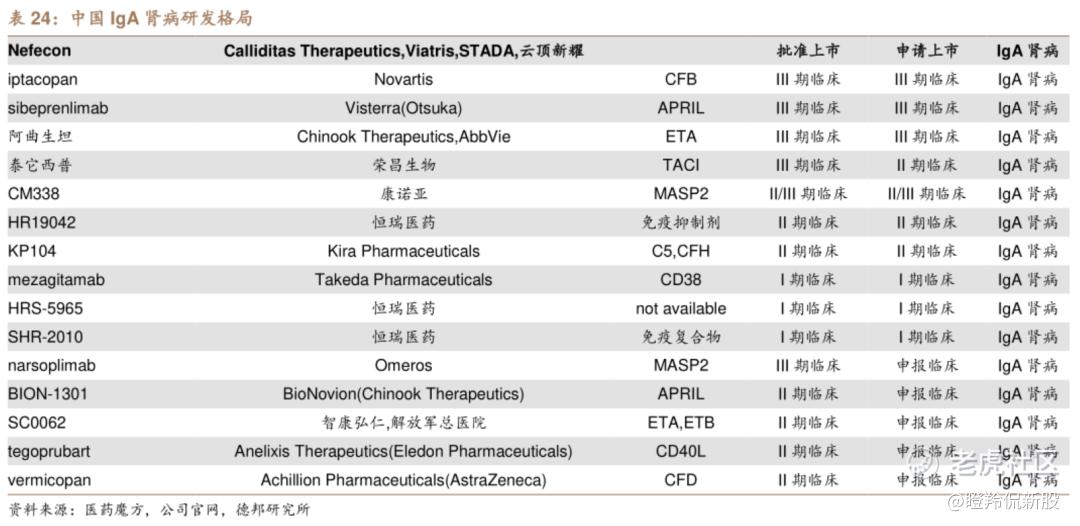

中国药企并未停下探索肾病领域的脚步,奈何在全球未取得显著突破的背景下,能抓住成药曙光的管线目前看始终有限。

其中,荣昌生物的泰它西普在2022年11月获得FDA批准开展IgA肾病三期临床,不仅是进度最快的国产IgA肾病管线,还是最有希望出海的国产分子。

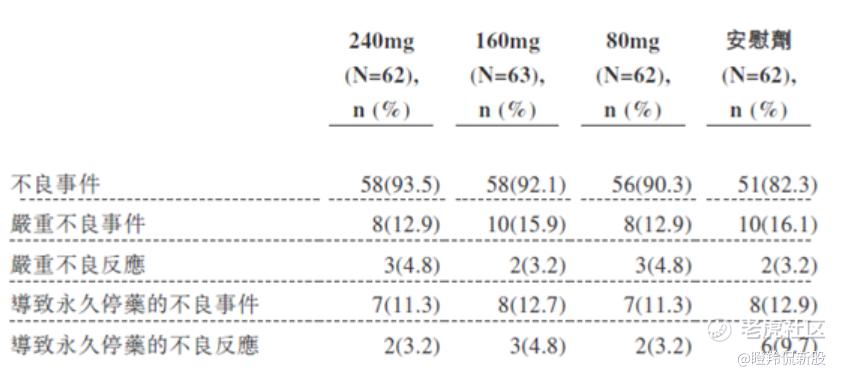

1)安全性:目前泰它西普已经在国内获批治疗成人系统性红斑狼疮,从过往大量的临床数据和真实世界研究上,相较于安慰剂对照组,泰它西普具备优异的安全性。

(泰它西普中重度SLE的IIb期安全性数据)

2)疗效优异:已完成的泰它西普IgA肾病二期临床数据显示(入组基线为接受RAS阻断剂12周后仍高尿蛋白患者),接受24周240mg泰它西普组患者尿蛋白下降幅度达到49%(160mg组下降幅度约为25%),安慰剂组患者尿蛋白则未看到明显变化。这意味着,泰它西普具备减少高风险IgA肾病患者尿蛋白的治疗效果与潜力;

3)适应症广阔:临床进度层面,泰它西普目前推进系统性红斑狼疮、IgA肾炎两大适应症的MRCT,如果延续国内临床的优异数据,大概率将在未来斩获一个巨型BD。除此之外,国内仍有干燥综合征、多发性硬化症、重症肌无力等多项临床正在推进,未来销售天花爬升可期。

无论是系统性红斑狼疮还是IgA肾炎,都是能够给泰它西普带来广阔海外市场的重磅适应症,如红斑狼疮用药竞品贝利尤单抗2022年销售额高达11.46亿英镑。

结语:泰它西普,其出海预期可能会为国产自免分子添上浓墨重彩的一笔,但更重要意义在于,其兑现是对荣昌生物基本盘的一次救赎。

心肾药物的BD狂欢,已经在路上。 $荣昌生物(688331)$ $荣昌生物(09995)$ $诺华(NVS)$

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。