如何用期权更便宜抄底腾讯网易?

$腾讯控股(00700)$ 和 $网易(NTES)$ 周五吃了大阴线,这种飞来横祸的飞刀放在以前我可能接一点,但在现在中概股整体风声鹤唳的背景下,还真不是很敢,得先看看事情严不严重。

如果是网易跟 $动视暴雪(ATVI)$ 分手、腾讯限制未成年人打游戏时间这种级别的事,那真的没啥大不了的,抄之;但这次:

红头文件内容会伤及公司的收入根本,且在带宽成本、渠道成本等不变的情况下,高利润率的游戏业务会以“杠杆”的方式加倍影响整体的Margin。假如真的实施,会肉眼可见地影响估值。我自己的模型估计,对腾讯利润率的影响可能有中个位数,对网易利润率的影响可能高至中十位数。

尤其是网易,诱导性太强,对渠道、头部大客户的依赖很高,每一项条款都正中下怀。我甚至怀疑红头文件的作者,是一位被网易游戏“残害”过的网瘾少年(后转型考公上岸)。

对腾讯来说,第一时间加码回购至10亿(一般最多4亿),股价勉强托至275;如果没有回购,结合大股东的抛售,跌破260不在话下。

那么,现在抄底的投资者要赌什么?

1、赌超跌反弹。这纯粹就是情绪上的踩点,无你是用技术派,还是量化指标,这种抄底往往是极短期、目标空间相对较小的一种抄底,比如在265抄腾讯,280就可以拍拍屁股走人,但一般不会想着回到消息前的310。

2、赌文件内容不会真正落地。这有点像在赌收购案失败,博高收益的小概率事件。虽说是意见稿,但是并没有通不过的先例。只是根据这次没有跟大公司沟通的情况来看,后续落地存在一定概率(稍高一些,但仍是小概率事件)的细则修改,但大方向依然还是行业规范。这就是一种真正的反转抄底,目标价可能至少要恢复至消息前的点位。

3、赌极低估值的反弹。港股的情绪面极低,以及中国资产的估值被压缩,因此估值修正的幅度可能会较大。但目前这种抄底价值的投资者也越来越少了。

那么,怎样的策略更有性价比?

期权交易会比简单的正股交易具有性价比。因为占用资金较低,而这这些风险事件博弈,本来就不应该占用资产组合的重要仓位。

1、单腿期权。

如果单纯看多博短期超跌反弹,那么Call,尤其是OTM Call是更合适的。一旦弹不起来,情绪恶化,腾讯跌破240,网易跌破80也是很快的事。OTM期权损失不至于太大。

如果更保守地选择Sell PUT,那么一定要在自己Cash可以Secure的基础上进行仓位管理,行权价的选择,一定是愿意正股接盘并长期持有的。短期情绪变差的话,腾讯240,甚至220,网易80甚至70都是不在话下的。纯凭个人风险偏好。

同时,由于意见稿会在1月21日完成意见收集,那么至少在1月中旬之前,该事件不见得会继续发酵,短期内Sell PUT可以选择在1月中旬前到期的。我个人会选择一个月到期的230左右的腾讯,75的网易。

2、组合策略

不太建议Covered CALL,因为没有什么性价比。除非短期超跌反弹剧烈,且涨超你的心理目标价。

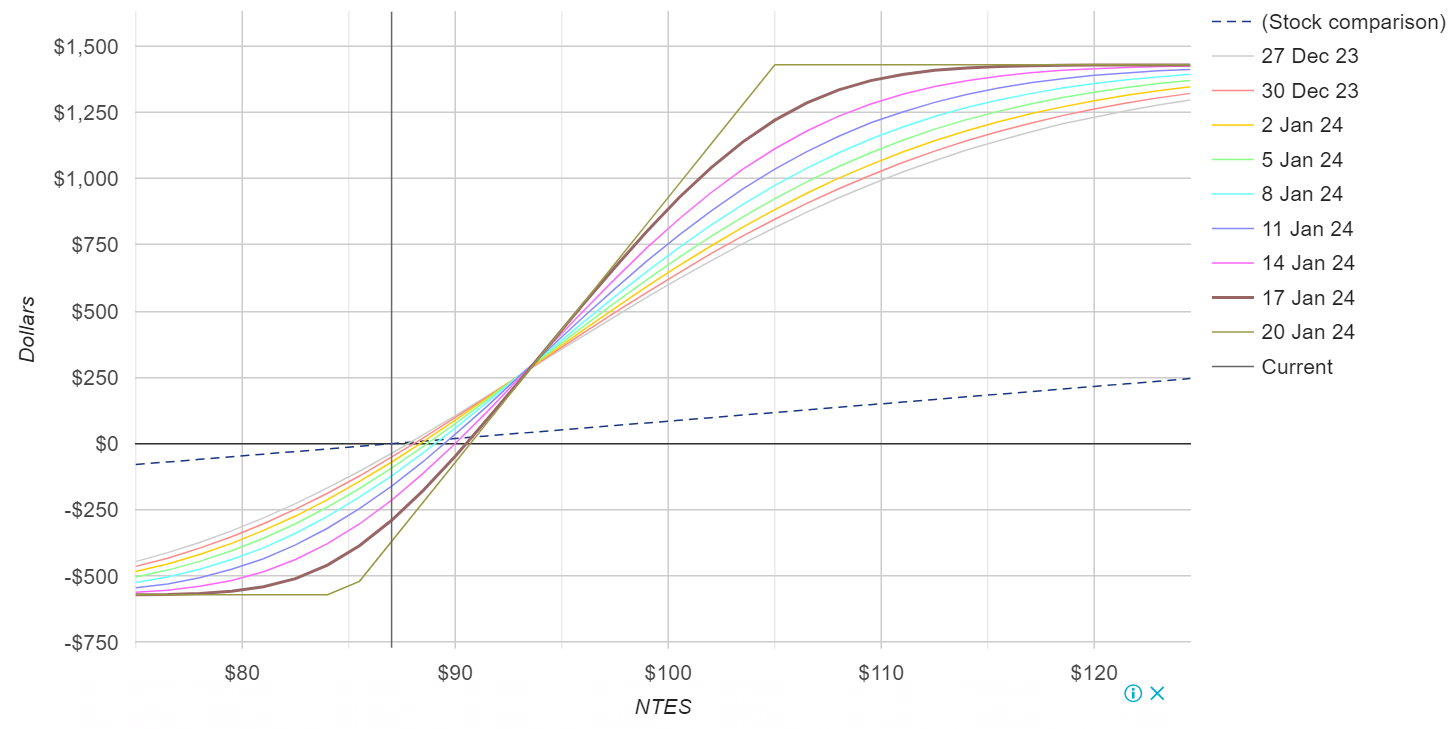

差价策略(Spread)当中,推荐牛市Call差价,也就是买低价的Call,卖高价的Call,尤其是你认为是超跌反弹而不是反转。不推荐熊市Put差价,因为短期内可能无法继续急跌,会造成多付出低价位PUT权利金的情况。而且若是情绪乐观,完全可以做Call而不是PUT。

当然,我最喜欢的抄底方式,还是Risk Reversal建仓,毕竟你都已经看多抄底了。

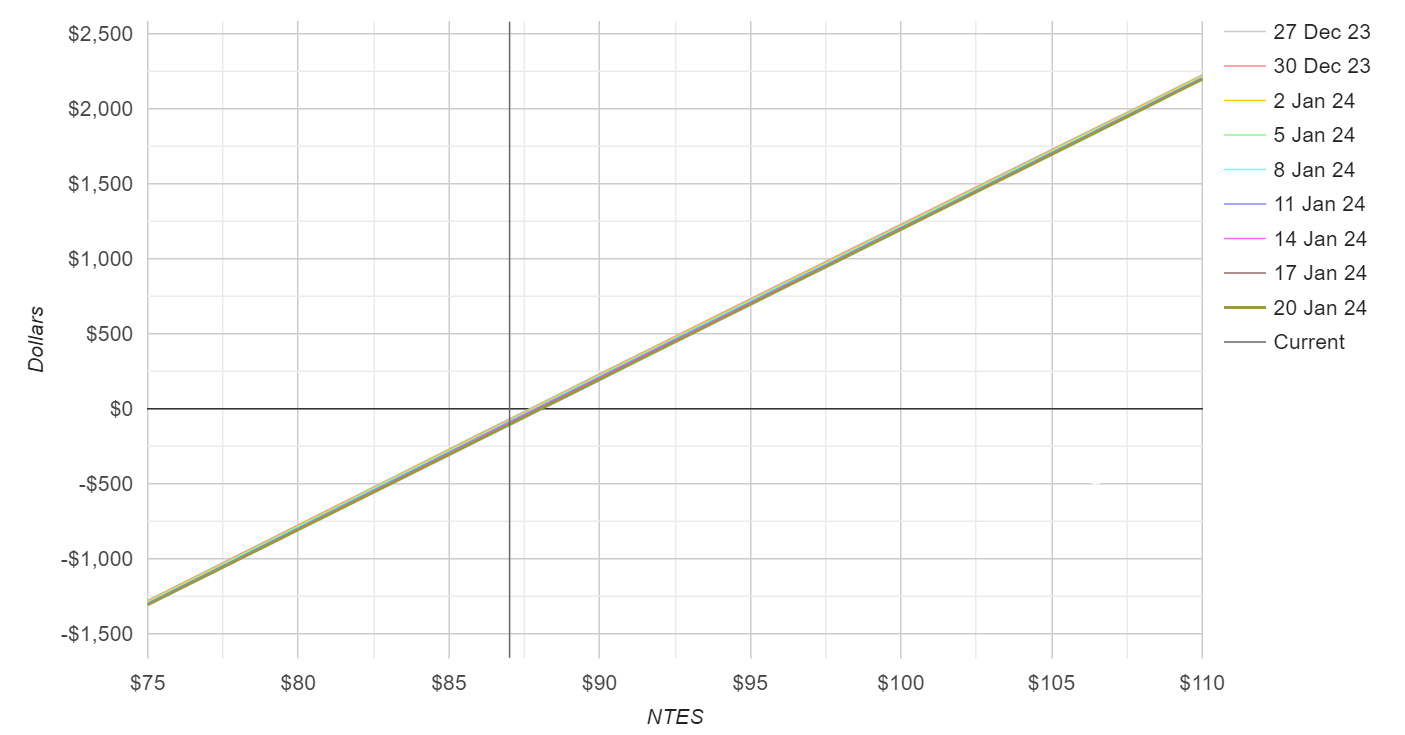

这个组合是一个Long Call,加上一个Short PUT。好处是保证金比例很低,且基本可以复制正股的走势。如果以90为行权价,其P/L是这样的:

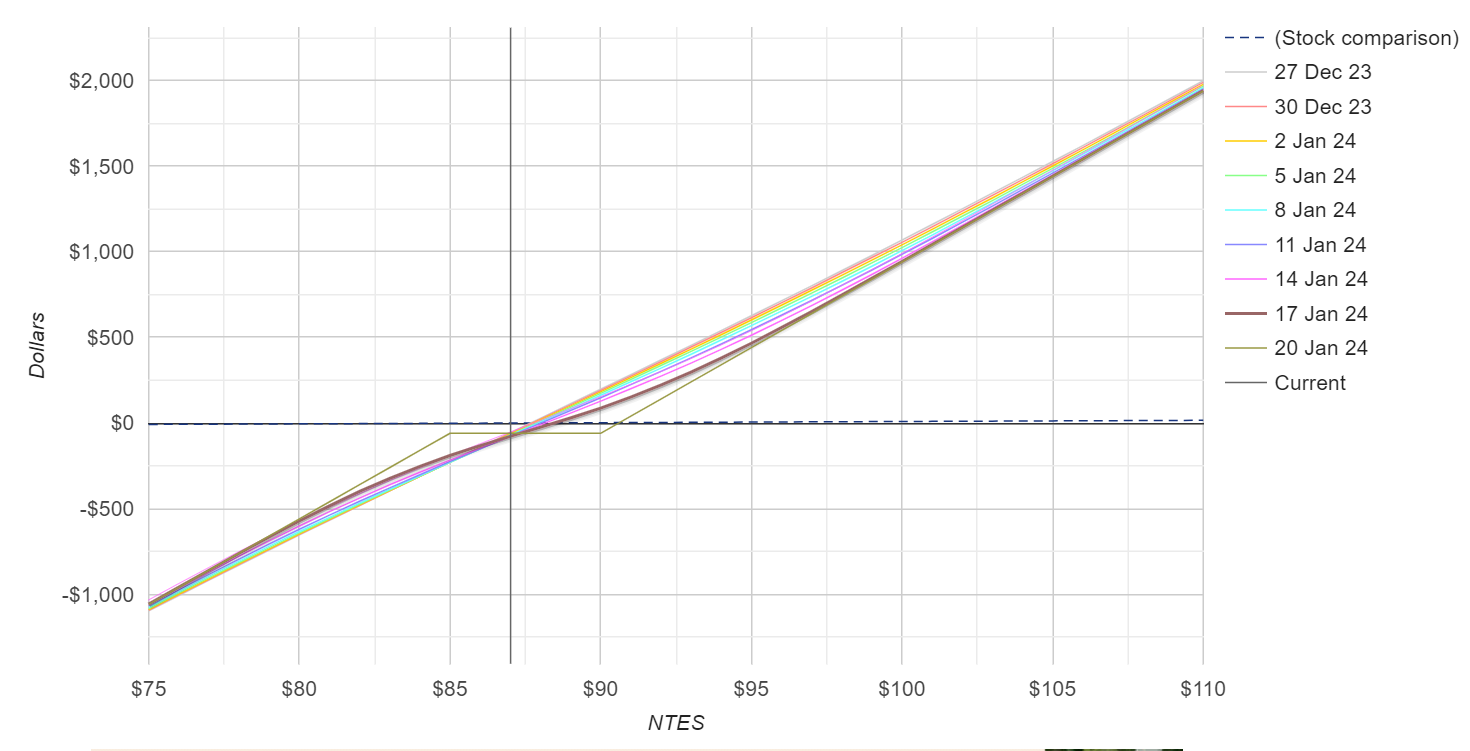

当然,你也可以选择不在同一个行权价,如果Buy 90Call,Sell 85PUT,那么在权利金微出的情况下,有一定安全垫,且向上空间并不限制。

Happy Trading!

你会选择抄底腾讯or网易吗?(单选)

你会选择抄底腾讯or网易吗?(单选)免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

这篇文章不错,转发给大家看看