美团Q3:防“抖音”身心俱疲

11月28日港股收盘, $美团-W(03690)$ 公布了2023年Q3财报。如何面对来势汹汹的“抖音”,将成为未来几个季度投资主线。

投资要点

美团Q3业绩主要体现在不同业务板块的互相冲突。在后“居家”时代,外卖、优选买菜等业务乏力,而线下到店和出行业务增益。

外卖基本盘越来越稳,利润率稳中有升,但可能越来越缺少亮点。线下经济开放,必然也会对线上外卖有一定影响。本季度虽然外卖同比+14%,但低于即时交易配送同比+23%,并且更多的是依赖“中高频用户”频次和购买规模的增长,换句话说比较“吃粘性较大的老用户”。这就使得“降低补贴”来提高利润率变得更有效果。从Q2开始,配单量增速相比大盘已经没有明显优势,说明外卖行业也趋于稳定。同时这也是加入了餐饮商家“内卷”,美团坐收渔翁之利后的结果。

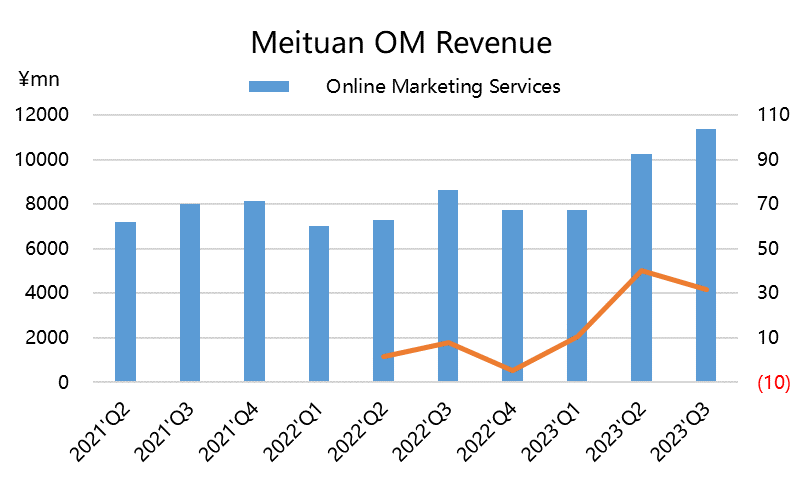

更重要的是到店业务,增长仍然很强,但受抖音的影响不小。佣金今年恢复的最快的,交易金额同比+90%,而收入同比+30%,虽然比不上Q2的47%,但是因为22Q3的基数较高(上了一个台阶),因此这个增速是很强的。我们认为其中非常重要的一点是餐饮商家的内卷(各种新品牌抢占市场)。另一方面,出行业务恢复得如火如荼,也给美团贡献了利润率更高的收入。与此同时,线下商家的火拼也增加了广告收入,同比+31%的数字更是超过了佣金,至少证明投入是有产出的。

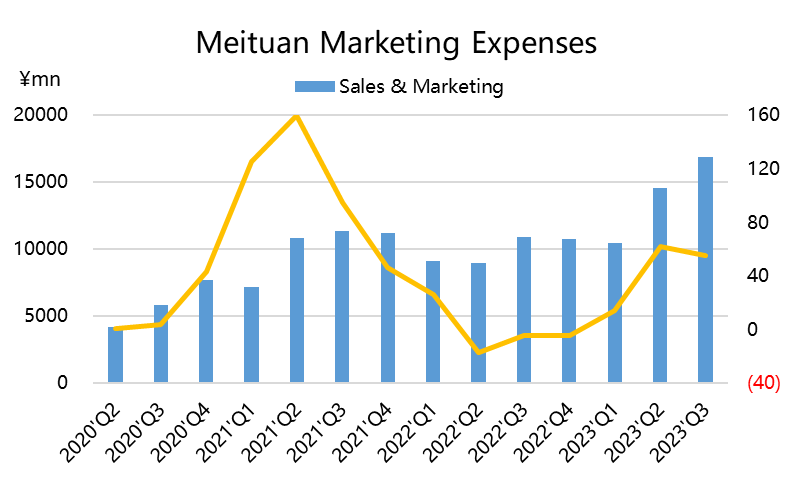

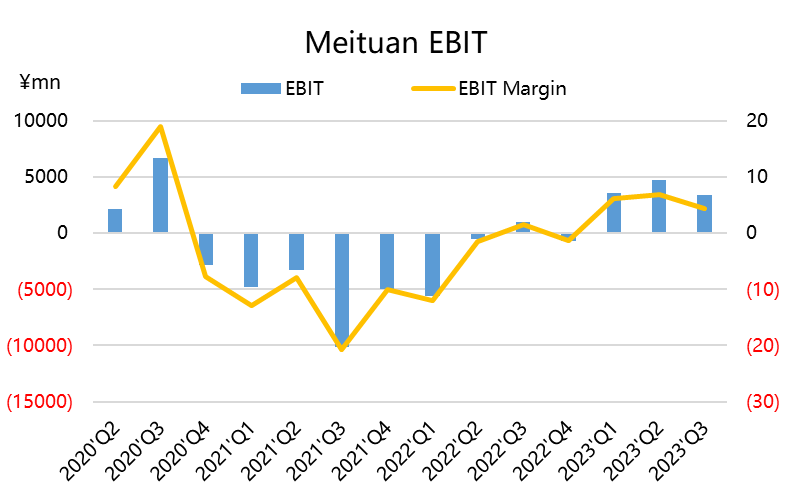

但是产出效率高不高呢?营销费率增长超过了55%,营销费用比重也再次上升至22.1%,因此核心商业(包括到店和外卖)的经营利润率从去年的22.5%降至17.5%,主要还是到店业务的补贴,补贴的力度超过投资者预期。原则上来说,外卖利润率超预期升高,酒店业务超预期爆发,可以很好地抬高利润率,但仍然补不上到店业务的窟窿。因此投资者可以认为目前是入不敷出的。

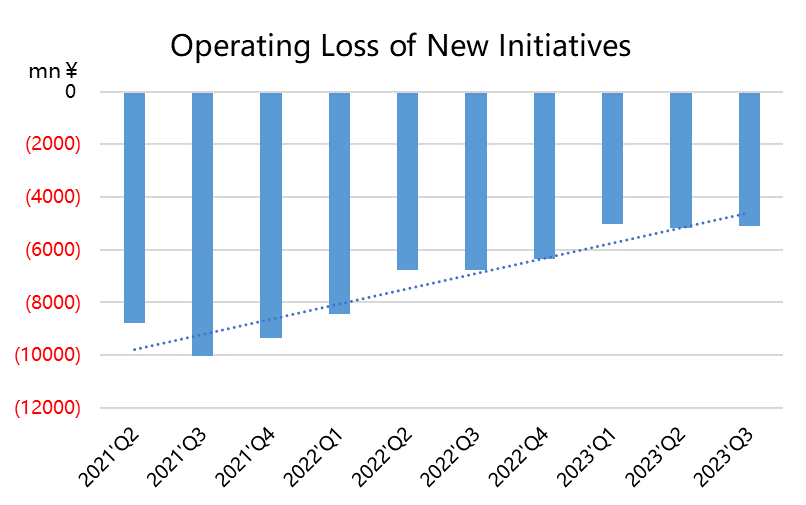

新业务新业务增长以及减亏的表现不及预期,增速同比+15%,经营亏损率从Q2的23%升至27%。显然也是美团想把劲儿都用在“刀刃”上,更注重运营效率。

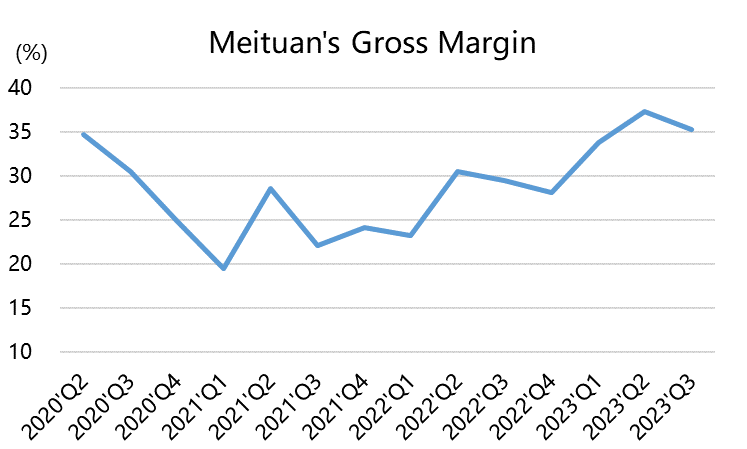

利润率的确提升了,但不确定性也能吓跑投资者。虽然净利润的增长达到了200%以上,的确很亮眼,但是这也包括了折旧摊销、财务收支、联营公司利润以及其他金融投资的公允价值变动等影响。调整之后的净利润同比+62%,调整后的EBITDA同比+29%,主要利好还是毛利率的提升(29.6%至35.3%)。但是按照这种竞争格局,以及补贴形式,投资者有理由怀疑这个利润率还会下滑。

当然,管理层在Q2就对利润率的指引比较悲观,因此整个季度美团股价都不强势。

目前来看,Q4的需求端可能存在一定的压力,尤其是旅游和到店,而近期字节舍弃游戏,专攻到店业务也给了美团极大的压力

美团的估值是尽管偏低,但仍然还难以向乐观恢复。

业绩概览

收入端

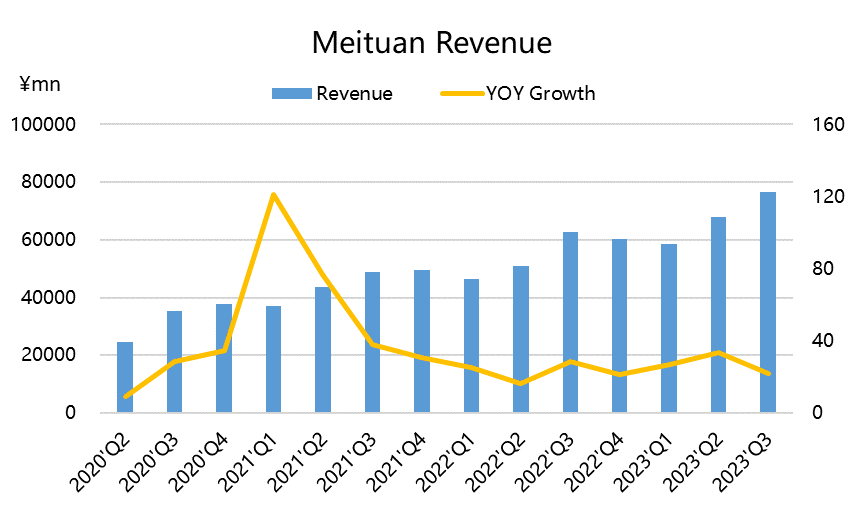

整体营收765亿元,同比增长22.1%,略高于市场预期的760亿元;

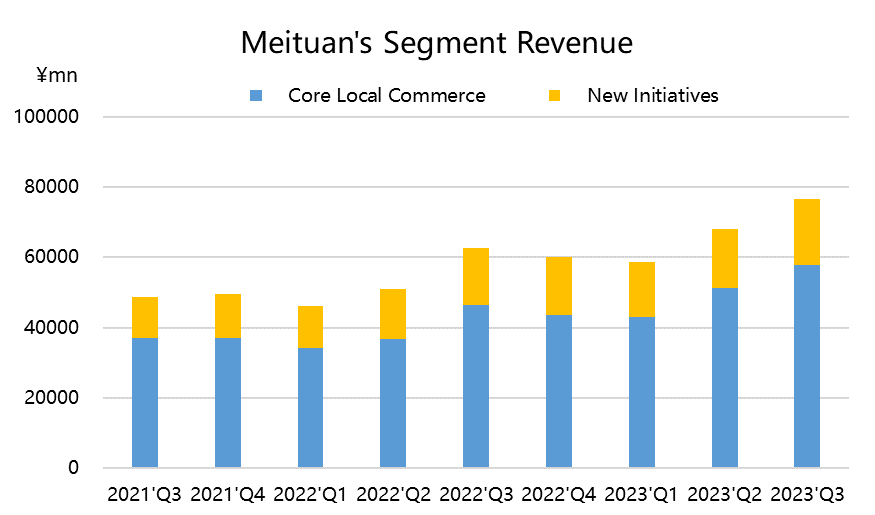

其中,核心本地商业收入577亿元,同比增长24.5%,高于市场预期的568亿元;创新业务收入188亿元,同比增长15%,低于市场预期的192亿元。

从另一个分类看,

外卖收入230亿元,同比增长14.3%,低于市场预期的234亿元;

佣金收入209亿元,同比增长30.5%,高于市场预期的194亿元;

在线营销服务收入114亿元,同比增长31.6%,高于市场预期的107亿元;

其他服务收入21.5亿元,同比增长43.1%,与市场预期的21.3亿元基本持平。

利润端

毛利率至35.3%,高于市场预期的33.5%

息税前利润EBIT为33.6亿元,同比增长2倍,高于市场预期的31.6亿元;

调整后的EBITDA为61.9亿元,低于市场预期的71.3亿元。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

营销费率增长超过了55%,营销费用比重也再次上升至22.1%,一个数据就把我劝退了

一直都觉得美团的股票适合价值投资

毛利率至35.3%?有这么高?

不知道抖音什么时候能上市