观日本债务三十年结构,或有化债提增速的参考答案?

在资产泡沫被戳破之后,日本政府曾采取过扩张政府债务,并将债务货币化,以此来维持正常的政府运行模式。尽管政府债务不断增加,但并未出现过债务违约,并未引发金融系通过的重大风险,整体金融体系表现相对稳定。

考虑到中国当前与日本处于略有相似的状态中,即由地产引起的经济下行,市场需求不足的情况。而在日前,中国刚刚扩张了政府赤字来补充资金化债,与日本面对泡沫破裂后的选择有些类似,因此对日本的债务问题进行参考探讨,或能引来一些思考。

并非是提倡将宏观政策转向激进,彻底无视杠杆风险。稳增长依旧是基本国策,而邻国的方式也未必适合中国,只是通过观摩一些问题,思考是否有可取之处。

本篇更像是一篇脱水研报,原文为东吴证券在11月20日发布的策略报告,在阅读后有所感,有兴趣的投资者可以自行寻找研究报告。

01

日本当前的负债情况

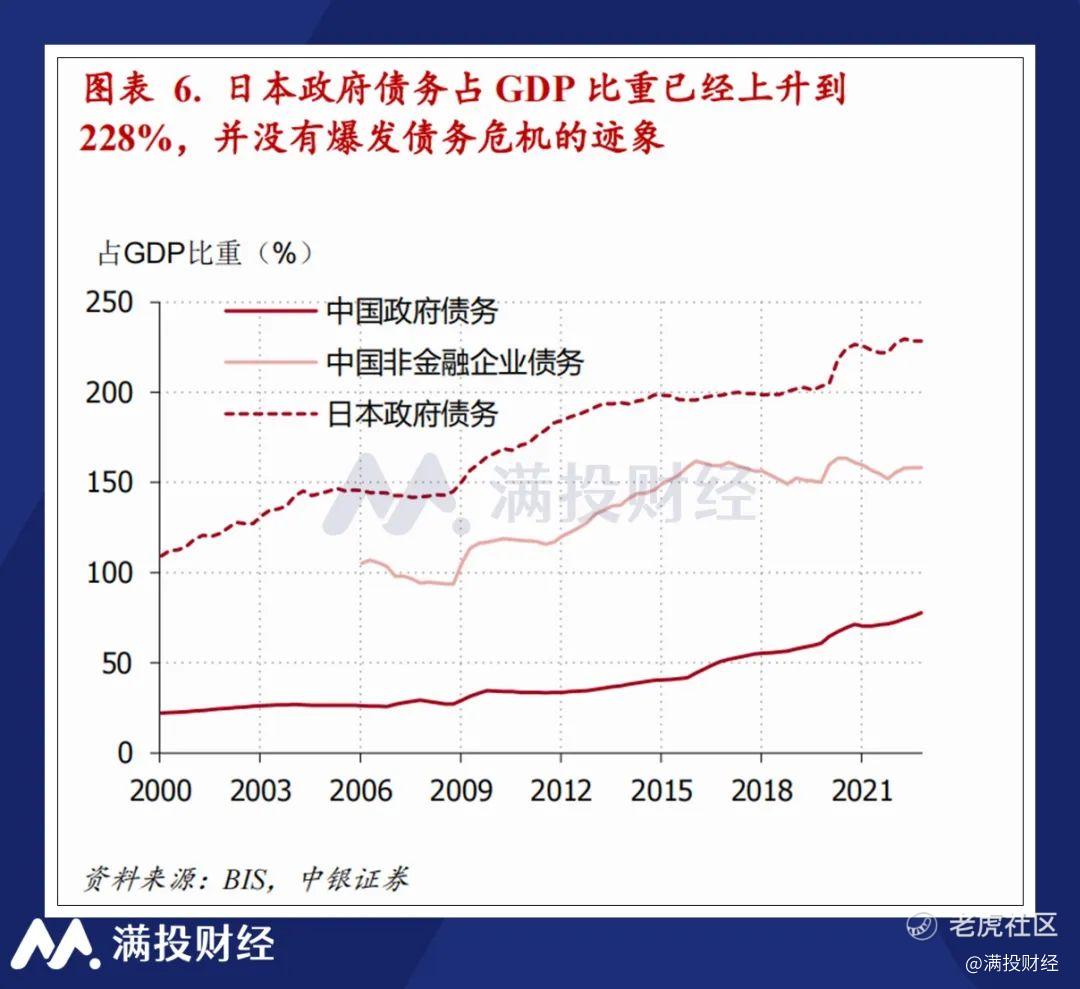

自日本经济泡沫破裂以来,日本的实际GDP增速始终停留在2%以下,但为了实现经济刺激措施,政府支出却在不断的放大。截至2022年,日本政府债务占GDP比重已经上升到228%,远高于我国77%的水平,甚至接近了我国政府债务和企业债务总和占GDP的比重。

一直以来,国内以及国际上的许多经济学家都将日本的债务结构视作负面案例引以为戒。而纵观30年历史,日本在持续的高负债率下,经济却一直维持平稳,没有出现大规模的金融风险,这也成为引发学者争议的现象。

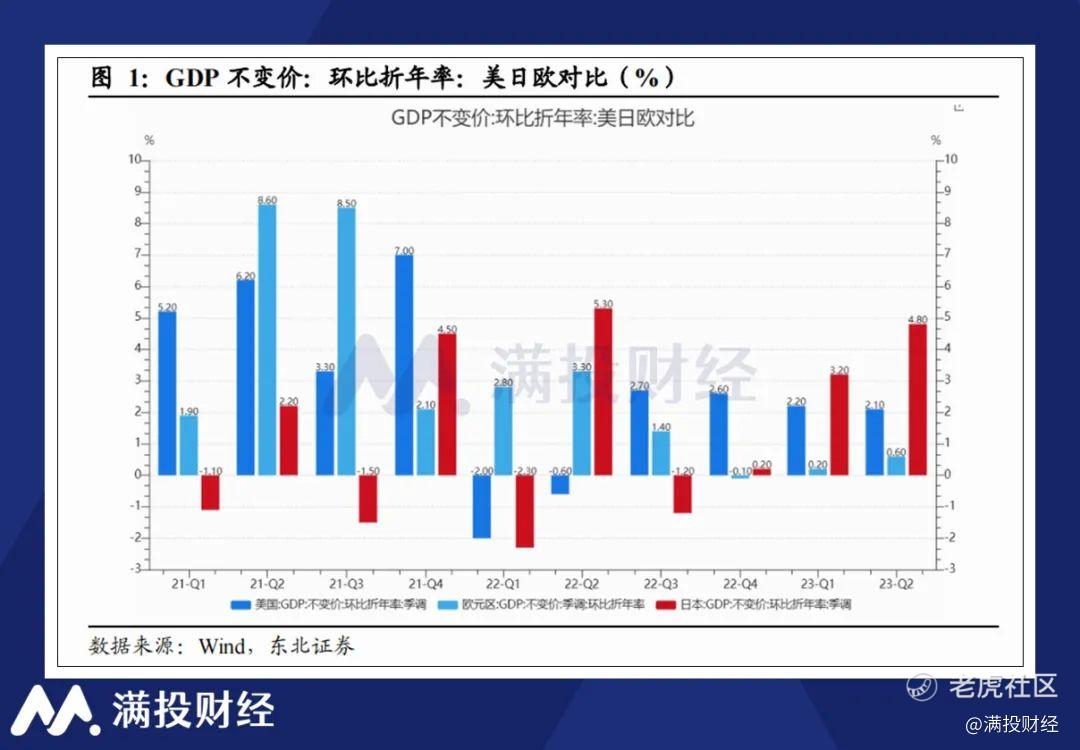

在2023年全球经济下行的背景下,日本政府的GDP增速在二季度跑出了6%的增速水平,虽然随后数据就被修整为4.8%,跑赢同期的欧美,远超市场预期。

02

日本的债务构成特点

1、日本的债务构成主要是本币债(即国债)

由于主权国家可以无限的印刷货币作为支付手段,因此在部分现代经济学的货币理论中,主权国家的发币是可以视作股权融资的。而日本或许就是以此为基础,通过频繁的举债来推动社会融资。

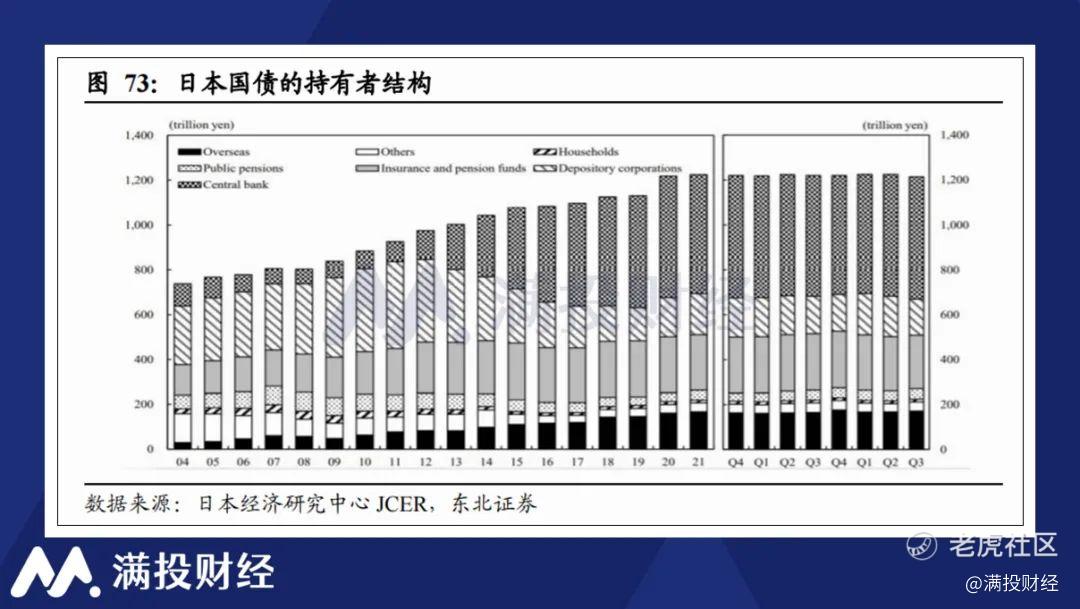

日本央行是最大的国债持有者,目前日本央行持有的国债占比达到53%。这与长期以来日本央行为了降低政府债务压力、也为了刺激经济,把10年期国债利率压在0%附近,并承诺无限量购买国债的政策方针有关。

而在外债方面,日本的主要外债构成为美元债,截至2022年末保有量为1.14万亿美元,占同期债务比重为13%,占同年GDP比重为26.9%。根据东吴证券的解读,其中需要偿还本金的美元债务占日本GDP比重非常低。

2、政府会控制和平衡每一期的债务本息支出

由于大量发债,并鼓励国内央行、保险企业购买本国国债,日本政府、企业乃至个人都会背负大量的本金债务,但由于利率低下,历史上鲜有出现还不起本金和利息的情况。

举例而言,类似庞大的房贷对于家庭而言可能无法一次性偿还,但将时间拉长至20-30年的情况下,家庭只需要考虑每个月的偿还金额,而不用担心本金的重压。

从数据上来看,2014年以来,政府杠杆率上升了30%,但每年的利息支出却基本没有变化。截至2021年,日本的债务利息支出占税收比重为10.7%。

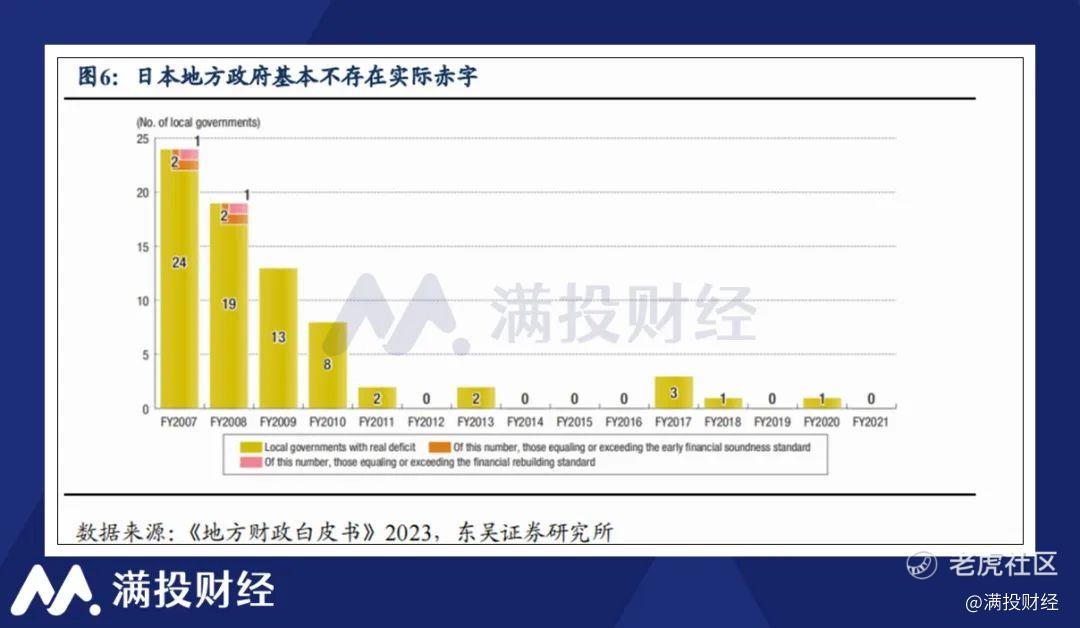

3、日本地方政府不举债,而是中央举债

根据日本法律规定,地方政府没有破产或免除债务的权利,其债务最终的责任偿还人会落到中央政府头上。因此日本中央政府对地方债的审批非常严格。

根据日本发布的《地方财政白皮书2023》显示,日本地方政府基本不存在实际的赤字情况,而主要是由中央政府承担。

根据日本财政部的数据,截至2021年,日本政府债务余额为1169万亿日元,负债率达到212%。而截至2018财年,日本地方公共财政余额为196万亿日元,占GDP比重为35%,占总债务比重约为16.7%。

03

找自己人,借新还旧,持续“剥削”

从特点上来看,日本的债务结构的主要特点在于把钱借给本国人。而日本举债的主要目的,在于把企业和居民的过度储蓄转变成投资,即让企业和居民来购买国债,将储蓄的现金消耗,因此不容易出现暴雷的情况。而截至2023年三季度,日本国债发行余额的14.5%由海外投资者持有,且由于利率低下,偿还压力并不高。

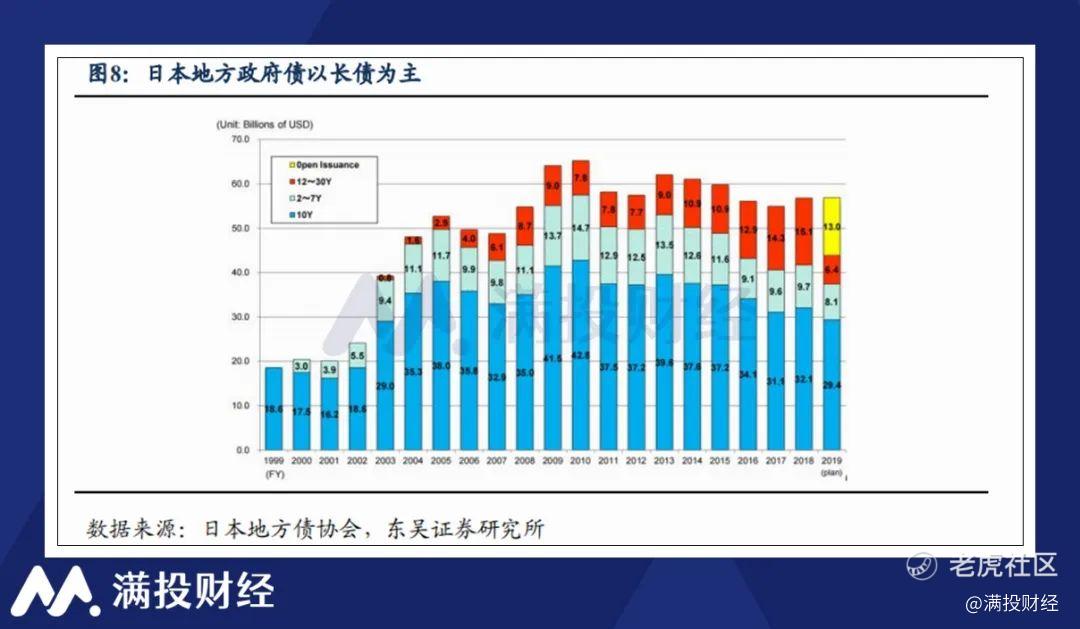

从发债角度来看,日本政府的发展大多都以长期债券为主,将利息和本金的偿债压力拉长。从期限来看,10年期的债务规模最大,部分地方公债偿还期限甚至可以达到3-年以上。

同时,当出现了需要借新还旧的债务压力时,政府会选择降低债务利率,来保证你能偿还早年的高利率债务。在过去10年间,日本的长期债券和短期债务的利率都低于2%,期间甚至出现过负利率的时代,为新债偿还旧债提供了喘息空间。

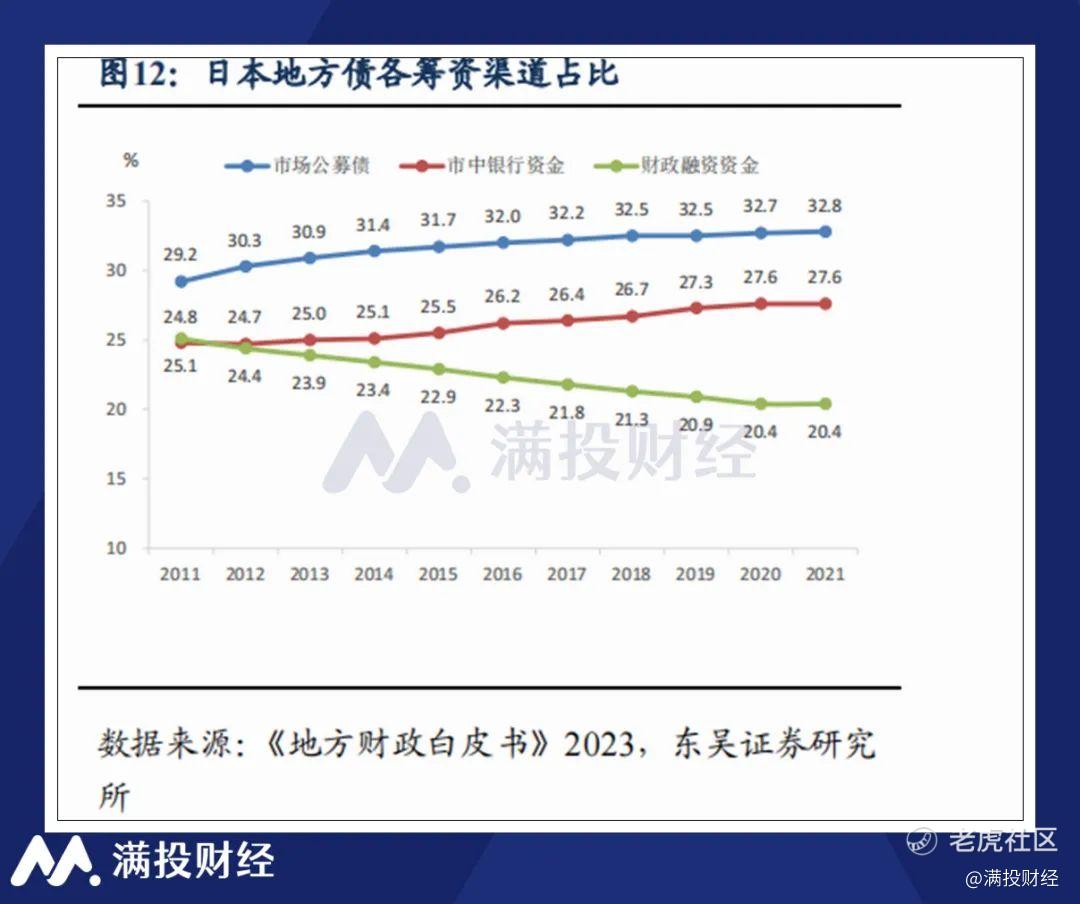

同时,在经济允许的环境下,政府会尽可能的发售市场公募国债,通过从居民手中吸收储蓄来进行债务偿还。中央财政支持近年呈下降趋势,到2021年在20%左右。市场公募债数量占比逐渐升高,到2021年大约占比1/3。

而当企业或政府出现问题,无法偿还借用的债务时,政府可以通过主导债务重组,债务置换、甚至于要求放弃债权的手段来推动企业化债,以此维护金融的平稳。

04

国内若意图参考,将会什么地方开始?

结合中国国情来看,当前中国政府已经在尝试扩张赤字的举措,同时也在尽可能的推动地方政府化债,采取的行动就是“中央举债地方花”的手段。那么假设中国要效仿日本的债务政策,核心问题就在于“如何降低债务的本息支出平衡”这点上。

1、进一步提高杠杆率

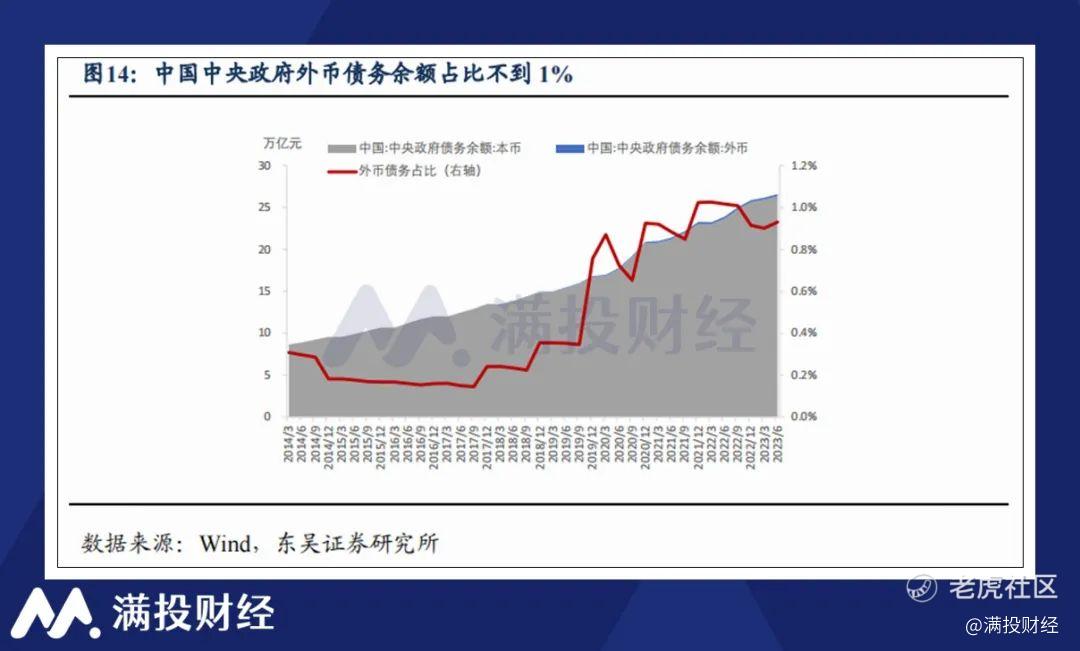

根据wind数据显示,中国政府的杠杆率大概在50%左右,其中中央政府的杠杆率在20%附近,而地方政府的杠杆率超过了30%,仅从比例来看,约为日本债务规模的1/5左右。而中国政府的外币债务占GDP比率也很低。截至2023年6月,中国政府的外币债务余额为2347亿元,占总债务比重不到1%。

从整体贸易情况来看,中国实际上一直处于贸易净差状态,因此不需要进一步的举债外债。2023年以来,中国市场整体需求低迷,供求关系决定的价格水平持续低迷,政府或许可以通过提高负债的方式,将企业和居民的储蓄转变为投资。

2、解决地方债务问题

为了实现进一步提高杠杆率的目标,首先需要做到的就是化解当前规模较大的地方债务问题。根据Wind口径,截至2022年末,中国债务总余额规模约141.2万亿元。其中,中国国债余额约为25.6万亿元,仅占总债务的18%。而地方债务余额规模为34.9万亿元,占比达到25%。而在显性债务之外,地方政府还通过城投债、担保等方式积累了较大规模的隐性债务。

可以发现,我国发展的信用主体集中在地方层面,未来或许可以进一步向上抬升,利用国企平台发债,提高发债主体的信用等级,尽可能的避免地方债务滥发、高发的情况。参考日本政府在支付转移上的举措,将地方债转化为国债,或许能达到降低利率,便于管理的效果。

3、降低现存债务的本息支出

中国债务付息占税收比重没有高于日本,但是2015之后地方债务付息压力明显增加。这是由于地产政策影响,导致土地出让收入下降,导致政府偿债压力逐年增大。在此背景下,通过发行长期债券来替换短期债务,降低每年的本息支出,或许会是维持地方政府稳定运营,缓解债务压力的有效手段。

从中国发行的债券种类来看,长期债务的占比是比较低的。根据wind数据统计,中国现存的10年期以上债务中,国债不到15%,而地方债达到30%左右;5年期以上的债务,国债占比达到37%,地方债达到了62%;而1年期以下的债务,国债占比达到20%,地方债务占8%左右。

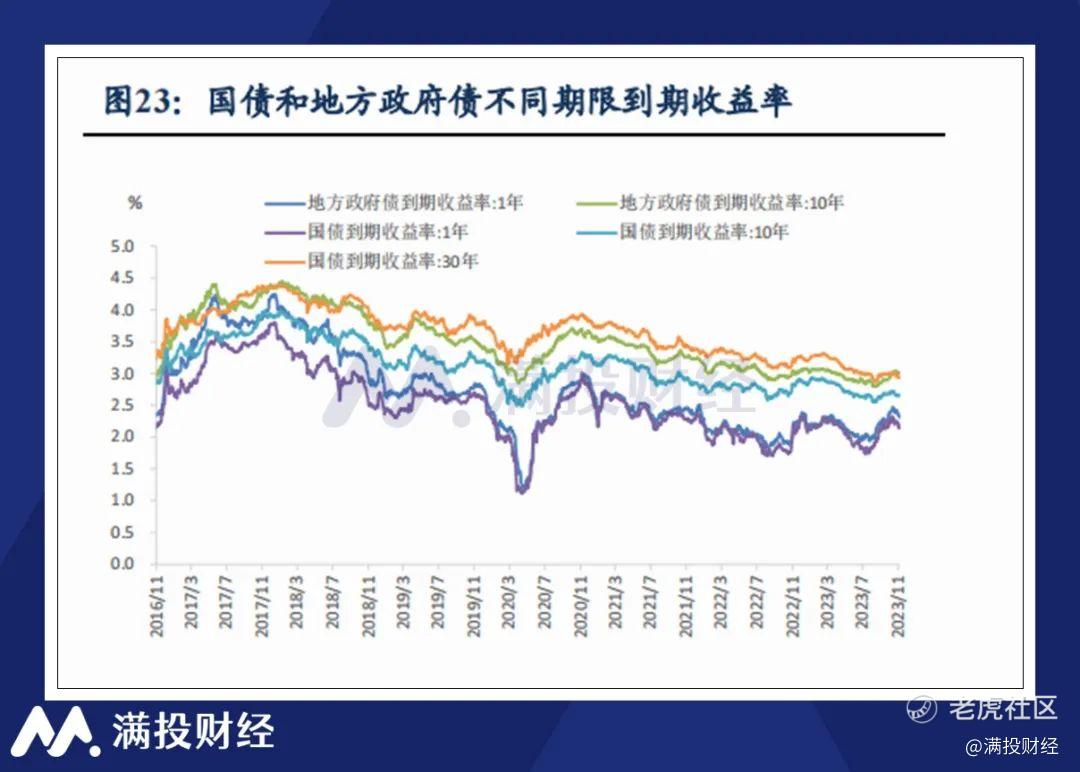

可以发现,5年期左右的债务占比是最高的。若能够将这批债务用10年期的债券进行置换,将债务期限延长,意味着每一期的利息支出都会下降。而只要将新债的利率规模降低,就能进一步缓解政府的偿债压力。截至2023年11月,地方债务债券的平均利率约为3.04%,而10年期国债的到期收益率约为2.69%,还有进一步下行空间。

05

写在最后

需要指出的是,若不能实现收入的增长,无论再怎么转化债务都不会起到真正的效果。日本政府能够持续实现稳定的债务管理,是因为日本在80-90年代通过产业转型,实现了文化产业、电子产业、汽车产业的发展与出口,抬升了日本的经济收入水平。而中国若不能实现有效的经济增长,就算化债能够解决一时的偿债问题,但日渐提升的本息压力也会逐渐逼迫政府。

中国当前正处于制造业转型的关键时期,对投资、资金的需求都非常大,传统行业面临的收入压力自然也反映到了整体市场中。通过提升赤字与负债率,将储蓄转化为政府投资,不失为一种选择。而在转型完成后,通过扩张的收入规模,债务问题将得到有效缓解。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

买点东吴证券的股票,感觉怎么样?

帖子很好,如果能提供几个好股就更好了

巴神说今年是布局日本股市的大机会

小日子确实有化债提增速的参考答案