美股周刊 #26 暴力反弹

大事件

周三公布的美国 10 月 ADP 就业人数增加 11.3 万人,预期 15 万人。就业人数比预期的少,利好美股。

周四美联储公布利率决议如期不加息。鲍威尔讲话的预期也没那么强硬了。

美国 10 月季调后非农就业人口增加 15 万人,为 6 月以来最小增幅,不及市场预期的 18 万人。美国 10 月失业率录得 3.9%,为 2022 年 1 月以来最高水平,市场预期为 3.8%。失业率终于上升了,利好美股。

指数涨跌

大盘

本周美股暴力反弹,三大指数都有 5% 的涨幅, IWM 终于硬气了一回,之前跌的最惨,本周终于扬眉吐气了。

10 年期国债收益率正好也跌了 5%。所以我们要持续关注10 年期国债。

板块

反弹最猛是居然是房地产板块,出乎意料。看了一下 XLRE 的持仓,原来是占比最大的两个股票 PLD 和 AMT 暴涨了。

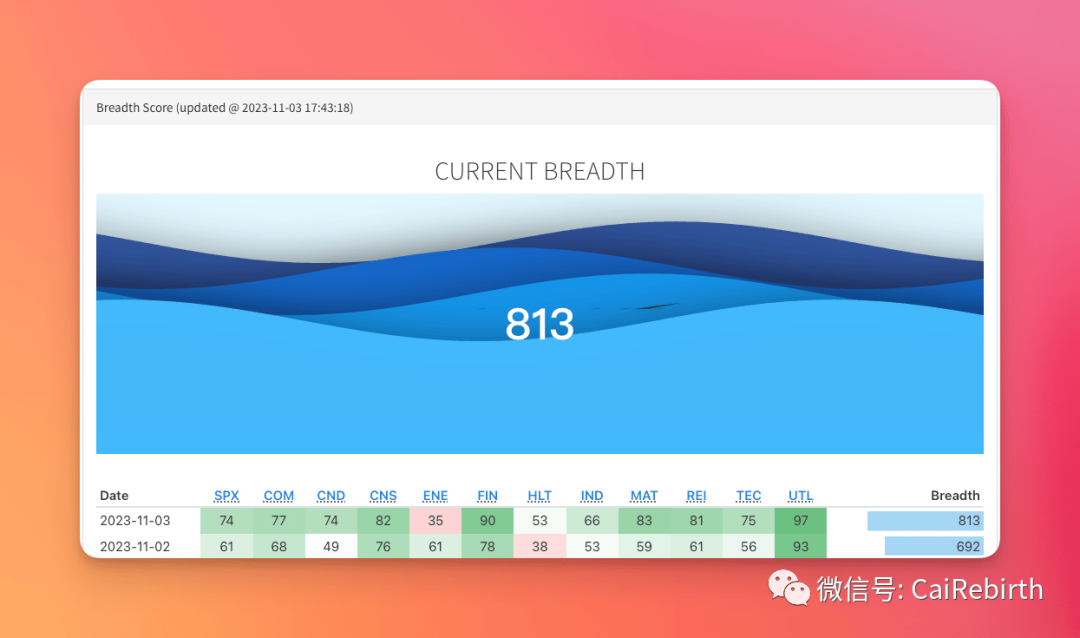

市场宽度

本周市场宽度较上周已经涨了 4 倍多,再次验证市场宽度在 200 以下是一个不错的入场时机。现在 800 多算是中位了。

财报

LMND 📈📈📈📈

保险行业的颠覆者 Lemonade 自 2021 年高点以来股价下跌超过 90%,但其第三季度的财报给投资者带来了希望。Lemonade 的第三季度业绩强劲,承保保费年增长 18%,而且公司的亏损比率从 2022 年第三季度的 94% 下降到 83%。截至周四上午 10:20,Lemonade 股价因此上涨约 35%。

公司还报告了客户数量接近 200 万,不到三年前刚刚超过 100 万。此外,管理层预计 Lemonade 将在 2025 年末实现现金流正向,到 2026 年初基于调整后 EBITDA 实现盈利,且无需额外融资,预计那时将有数亿美元的自由现金。即使在股价上涨后,Lemonade 的市值大约等同于其资产负债表上的现金,这意味着市场对其保险业务的估值并不高。尽管接下来几年需要很多事情顺利进行,Lemonade 实现盈利的可能性比前几个季度看起来要大得多。

ROKU 📈📈📈

Roku 公司的股价在本周四收盘时较周初上涨了 38.5%,主要因为这家流媒体专家公布了强劲的季度业绩和超出预期的未来收入展望。

公司第三季度收入同比增长 20% 至 9.12 亿美元,远高于分析师预期的 8.55 亿美元。尽管净亏损扩大至 3.301 亿美元,每股亏损 2.33 美元,但该公司平台部门收入增长了 18%,达到 7.87 亿美元;设备销售增长了 33%,达到 9420 万美元。活跃账户数量季度增长 230 万至 7580 万,也超出了华尔街的预期。尽管平均每用户收入同比下降了 7% 至 41.03 美元,但 Roku 的视频广告表现优于整体广告市场和传统电视广告市场。Roku 管理层预计第四季度的收入为 9.55 亿美元,高于分析师的共识预期的 9.52 亿美元。

ROKU 股价自八月高点下跌了约 40%,本周的上涨可能是由于投资者对广告市场持悲观态度,而 Roku 的表现超出了预期。尽管市场前景不确定,但如果 Roku 的广告业务能持续表现出色,其股价有望继续上涨。

FUBO 📈📈

fuboTV 是一家直播体育流媒体服务公司,其股价在财报公布后的上午 11 点前上涨了 4.5%。该公司公布的季度销售额达到 3.13 亿美元,超出分析师预期的 2.862 亿美元,尽管该季度并未实现盈利,但每股亏损减少到 0.29 美元,低于预期的 0.32 美元亏损。虽然 fuboTV 目前尚未实现盈利且自由现金流仍为负,但公司管理层表示正在向产生正现金流的目标迈进,并且本季度现金燃烧率从去年同期的 6970 万美元减少到 2950 万美元。

在美国市场(公司最大的业务领域)中,本季度销售额同比增长了 43%,这一增速是用户增长率的两倍,表明公司规模增加带来了强劲的财务效益,平均每用户收入增长了 17%。展望 2023 年,公司预计收入将达到 13.2 亿美元,高于之前预测的 12.7 亿美元,客户总数有望增长至 158 万甚至可能达到 160 万。收入的增长速度(34%)远超用户增长速度(10%)。尽管目前 fuboTV 还未盈利,但其股价似乎正朝着正确的方向发展。

SHOP 📈📈📈

Shopify (SHOP) 第三季度的盈利报告超出预期,促使其股价在周四上午 10:14 时上涨了 21%。第三季度的营收达到 17 亿美元,略高于分析师的预估,并比去年同期增长了 25%,显示出公司近几个季度来建立的增长势头。该股当天上涨 2.96%,股价达到 61.47 美元。

公司第三季度的收益报告受到投资者的热烈欢迎,主要是因为更多的商家注册了订阅服务,商家解决方案业务持续稳定增长。此外,Shopify 在底线上的盈利能力改善也是股价上涨的一个原因,营运收入占营收的 7%,即 1.22 亿美元,扭转了去年的 3.46 亿美元营运亏损。公司决定出售其物流业务,以释放资源和降低费用,这一策略显然取得了成效,股东们因此获得了回报。

管理层预计,随着假日购物季的来临,这种势头将继续。预计第四季度的营收将在去年同期基础上增长低至中二十个百分点,不包括 2022 年第四季度物流业务的销售影响。

此外,第三季度的自由现金流与营收的比率为健康的 16%,管理层预计第四季度将保持在高十几个百分点的范围。Shopify 在其最新的更新中传达出正确的信息,公司预计将持续看到健康的利润率和增长的自由现金流,这可能会推动股价创新高。投资者在进入 2024 年时,将会关注 Shopify 支付业务,尤其是其与亚马逊的 Buy With Prime 集成如何给 Shopify 商家带来好处,并可能通过提高结账转换率来增加公司收入。

DASH 📈📈

DoorDash 第三季度的收益超出预期,主要得益于强劲的收入增长和单元经济的改善。截至美东时间下午 12:18,其股票价格上涨了 16.5%。公司总订单量增长了 24%,达到 5.43 亿,市场总订单价值同样增长了 24%,达到 168 亿美元。这导致收入增长了 27%,达到 21.6 亿美元,超出了 20.9 亿美元的预期。公司的净收入利率(或称为抽成比率)也从 12.6% 上升到了 12.9%。调整后的息税折旧及摊销前利润(EBITDA)几乎翻了四倍,达到 3.44 亿美元。按照一般公认会计原则(GAAP),其亏损从去年同期的 2.96 亿美元缩减至 7500 万美元,即每股亏损 0.19 美元,远好于预期的每股亏损 0.40 美元。

DoorDash 在用户增长上同样表现强劲,月活跃用户增长了两位数,并且其会员计划 DashPass 和在欧洲的 Wolt+ 继续增长。公司不仅在其核心的餐饮平台上增长,在新兴的杂货业务上也取得了翻倍的销售增长,这部分得益于与超市和药店的合作。CEO Tony Xu 讨论了业务的飞轮效应,认为良好的执行能够持续改善用户体验,从而为商户伙伴带来更多销售,为 Dashers 带来更多收入,并使得公司业务更为稳固。

对于未来,DoorDash 预计第四季度的市场总订单价值将达到 170 亿至 174 亿美元,同比增长 19%,调整后 EBITDA 预计为 3.2 亿至 3.8 亿美元,中点上涨约 200%。这些结果表明 DoorDash 正在建立通往 GAAP 盈利的势头,并证明了它拥有一个可行的商业模式。随着用户数稳步增长和餐厅外的扩张前景,DoorDash 在成长方面仍具有巨大潜力。

GNRC 📈📈

Generac Holdings(GNRC)今天上午公布的最新业绩显示,这家发电机制造商似乎已经渡过了最困难的时期,投资者因此松了一口气。公司股价在东部时间下午 2:15 上涨了 12%,原因是公司业绩超出了分析师的预期,并且坚持了全年的业绩指导。

在一个多风暴和电力需求高涨的时代,原本应该是 Generac 兴旺的时候,但公司最近几个月一直在挣扎。今年八月,公司报告收入下降并下调了业绩预期,股价应声下跌。公司称其面临库存问题和消费者需求疲软,并警告说,鉴于经济形势的不确定性,很难预测年余下时间的表现。

然而,Generac 在三季度的业绩反弹,每股盈利 1.64 美元,收入 10.7 亿美元,超过了华尔街对每股盈利 1.51 美元和销售额 10.4 亿美元的预期。尽管住宅产品年销售额下降了 15%,但商业销售额的 24% 增长有所抵消。原材料成本降低和物流优化使得 Generac 的毛利率从一年前的 33.2% 回升至 35.1%。

值得注意的是,Generac 重申全年收入预计下降 10% 至 12%,并且预计未来几个月将有强劲的自由现金流。尽管股价较八月公布季度业绩之前下跌了 38%,分析认为 Generac 作为一个重要类别的领导品牌,在应对极端天气和电网脆弱问题上仍有潜力,适合有长远眼光且能够应对短期波动的投资者。

PINS 📈📈

社交媒体公司 Pinterest 在周一下午发布第三季度财报后,其股价在周二上涨了 19%。这主要是因为公司的收入和盈利均超出了华尔街的共识预期,且第四季度的收入指引比分析师预期的更为乐观。公司关键的用户和运营数据也至少满足了投资者的期待。

Pinterest 的第三季度关键数据显示,收入从去年同期的 6.846 亿美元增长到 7.632 亿美元,增长了 11%,调整后净利润从 7650 万美元增长到 1.933 亿美元,增长了 153%。

此外,公司预计第四季度销售额将增长 11% 至 13%,这比华尔街预期的 11% 增长略高。Pinterest 目前没有长期债务,并在账上持有 11.7 亿美元的现金及现金等价物。公司全球月活跃用户数(MAUs)同比增长了 8%,其中来自美国和加拿大的用户占总收入的 81%,是主要的增长驱动力。

Pinterest 的 CEO Bill Ready 表示,公司正在加速业务增长,实现强劲的收入表现、全球 MAU 的稳健增长和显著的利润率扩张。

SQ 📈📈

Block(原 Square,代码 SQ)股价在 2023 年第三季度财报发布后上涨。市场更多是在对联合创始人杰克·多西致股东信中严肃而紧迫的态度表示欢迎,而非仅仅是财务结果。截至美东时间下午 12:30,Block 股价上涨了 12%,本周累计上涨了 23%。

多西承诺将展示前所未有的运营纪律,以在未来几年解锁更大的盈利能力。Block 第三季度的总利润达到 19 亿美元,创季度新高,同比增长 21%。尽管公司倾向于调整后的盈利指标显示正向,但非调整后的盈利指标虽然为负,但与去年相比有了很大改善,且接近盈亏平衡。

Block 为 2023 年第四季度及未来几年设定了目标,预计第四季度 EBITDA 同比增长 57% 至 4.4 亿美元,2024 年全年 EBITDA 预计同比增长约 44%,并且在 2026 年实现“40 规则”,即增长率和利润率之和达到或超过 40。长期投资者对管理层就增长和利润发表的严肃态度感到鼓舞。

PYPL 📈

PayPal 在 2023 年第三季度的财报发布后,其股价在盘后交易中上涨了 4%,营收同比增长 8% 至 74 亿美元,超出分析师预估的 2000 万美元。其调整后的每股收益(EPS)增长了 20%,达到了 1.30 美元,超出共识预测的 0.07 美元。尽管 PayPal 的主要财务指标稳定,但其股价今年仍下跌了近 30%,且比历史最高点低了超过 80%。PayPal 的困境始于大约六年前,当时其前母公司 eBay 决定用荷兰小竞争对手 Adyen 取代 PayPal 作为首选支付平台,导致 PayPal 收入增长放缓。COVID-19 大流行暂时掩盖了增长放慢的问题,但随着疫情高峰过去,PayPal 的增长显著冷却。PayPal 面临来自其他数字支付平台的激烈竞争,以及消费者支出的宏观经济阻力,使得其获取新客户和提高收入变得更加困难。PayPal 的活跃账户数量在 2022 年第四季度达到峰值的 4.35 亿,但在 2023 年连续下降,第三季度减少到 4.28 亿。其收入在 2020 年和 2021 年分别增长了 21% 和 18%,但在 2022 年仅增长了 8%。

尽管活跃账户数量减少,PayPal 通过提高每个活跃账户的交易数量、扩展其 Venmo 同行支付应用、推出新的“先买后付”(BNPL)服务,以及与大型企业客户的新协议来弥补这一损失。第三季度,PayPal 的总支付量(TPV)按恒定货币基础同比增长了 13%,尽管活跃账户数量下降了 1%。PayPal 的营收增长在 2023 年前三个季度保持在高个位数,并预计第四季度营收增长将为 7% 至 8%。

在增长放缓的同时,PayPal 专注于稳定其运营利润率,保持积极的自由现金流(FCF)并通过股票回购提高每股收益。公司预计第四季度调整后 EPS 同比增长 10%,全年增长 21%,并预计全年产生至少 46 亿美元的自由现金流,尽管这比 2022 年下降了 10%(部分原因是 BNPL 贷款的即将出售),但仍计划全年回购约 50 亿美元的股份。分析师预计,随着宏观环境的改善,PayPal 在 2024 年的收入和调整后盈利分别增长 9% 和 14%。

EXPE 📈📈

在其第三季度业绩大幅超出乐观预期后,Expedia 的股价周五急剧上升,最高涨幅达 18.6%。截至东部时间下午 12:36,该股仍上涨了 17.9%。

Expedia 第三季度的收入同比增长 9% 至 39 亿美元,创下季度收入的历史新高。强劲的住宿预订额达到 185 亿美元,同比增长 8%,亦刷新纪录。这使得其调整后净收入达到 7.78 亿美元,每股收益(EPS)为 5.41 美元,同比增长 33%,均创下记录。在此背景下,分析师此前平均预计的收入为 38.6 亿美元和每股收益为 4.99 美元,Expedia 的业绩轻松超过这些预期。

在业绩发布后,管理层宣布了新的 50 亿美元股票回购授权。考虑到 Expedia 市值不到 160 亿美元,这次回购是其市值近三分之一的在外流通股。这意味着股东将获得公司利润的更大份额。此外,Expedia 股票的交易价格具有吸引力,仅为 20 倍收益和 1.4 倍销售额,远低于整体市场。因此,结合业务基础的改善、丰厚的回购计划和低廉的股价,Expedia 被认为是值得购买的股票。

XPO 📈📈

卡车运输公司 XPO 本季度的业绩超出了投资者的预期,宣布了高于预期的业绩,导致其股价在周一早晨上涨了 12% 以上。

XPO 是美国最大的零担运输服务提供商之一,过去一年在解决成本问题上遇到了困难,但现在看起来已经回到了正确的道路上。第三季度 XPO 的每股收益为 0.88 美元,总收入为 19.8 亿美元,超过了华尔街对每股收益 0.63 美元和销售额 19.3 亿美元的预期。该公司的运营比率(盈利能力的衡量指标)得益于业务量、定价和劳动生产率的提升,在本季度提高到了 86.2%。同时,XPO 的货物损害索赔率下降到了 0.4%,是公司历史最好成绩,较两年前的 1.2% 有显著改进。XPO 首席执行官 Mario Harik 表示,第三季度的业绩超出了预期,公司收入和盈利能力实现了稳固增长,并且由于对服务和扩大产能的投资得到了客户的积极响应,公司份额也有所增加。

目前 XPO 的股价在年初至今已经上涨了 129%,因为公司在去年几个季度动荡不安之后稳步重建了华尔街的信心。尽管股价已有所增长,XPO 的交易价格仍然低于行业领头羊 Old Dominion Freight Line。展望未来,XPO 有望继续在运营改进上取得进展,并缩小与 Old Dominion 的估值差距。值得注意的是,帮助 XPO 领导这一转变的是一位曾在 Old Dominion 长期服务的高管。然而,这绝非易事,卡车运输业需要观察经济的发展,并避免在潜在的经济放缓中过度投资。但 XPO 已经走出了困境,投资者对公司的未来发展充满了期待。

AMD 📈

AMD 在 10 月 31 日发布了其第三季度财报,营收同比增长 4% 至 58 亿美元,超出分析师预期 1100 万美元,调整后每股盈利增长 4% 至 0.70 美元,比预期高出 0.02 美元,这是自 2022 年第二季度以来 AMD 营收和调整后每股盈利(EPS)首次同步增长。AMD 第三季度的主要收入来自其数据中心、客户、游戏和嵌入式产品板块,其中数据中心板块收入持平,客户板块增长 42%,游戏板块下降 8%,嵌入式板块下降 5%。尽管面临一些短期挑战,但 AMD 的优势明显,营收同比增长,调整后毛利率和调整后 EPS 也有所增长。第四季度,AMD 预计其营收将同比增长约 9%,调整后毛利率将扩大至约 51.5%。

分析师预计 2023 年 AMD 的营收和调整后 EPS 将分别下降 9% 和 26%,但预计 2024 年将分别增长 21% 和 51%,显示出新的增长周期。考虑到这些预期,AMD 的股票以 24 倍的预期收益率似乎仍然合理估值。然而,仍有一些不可预测的挑战,如英特尔的新款 Meteor Lake 移动芯片可能会在笔记本市场挽回对 AMD 的市场份额损失,AMD 的 Radeon GPU 可能难以跟上 Nvidia 最新的 GeForce GPU,以及美国政府对向中国出口先进 AI 芯片的限制可能会影响其 Instinct GPU 的销售。此外,英特尔致力于在工艺竞赛中迎头赶上台湾半导体制造公司,可能会使其最终能生产出比 AMD 更小、更密集、更高能效的芯片。

尽管 AMD 的股价今年已上涨约 70%,但与其历史最高点相比仍下跌了近 35%。其估值看起来还算合理,且有多项潜在增长引擎,在核心增长引擎再次加温的情况下,AMD 仍是 CPU 和 GPU 市场的潜在挑战者,它已多次证明可以在这两个市场上与英特尔和 Nvidia 保持竞争。综上所述,投资者现在购买 AMD 股票以从半导体市场周期性复苏中获利仍是可行的。不过,在投资 Advanced Micro Devices 之前,应该考虑还有其他表现良好的股票可以选择。

MELI 📈📈

根据标准普尔全球市场情报数据,拉美电商平台 MercadoLibre(MELI)的股价本周最高飙升了 16%。该公司在巴西、墨西哥以及其他拉丁美洲国家拥有重要业务,并在第三季度财报中显示了强劲的增长和运营杠杆效应。

本周股价上涨后,MercadoLibre 的年增长率达到 55%,但相比历史最高点下跌了 33.5%。在第三季度,公司的活跃用户从去年的 8800 万增加到了 1.2 亿,电商平台的总商品交易量从 2022 年的 86 亿美元增加到了 113.6 亿美元。得益于 MercadoPago 消费者应用的巨大成功,其支付业务的总体交易量在拉丁美洲区域拥有数千万用户,第三季度的总支付量达到了 472 亿美元,同比增长 47%。这些都推动了 MercadoLibre 第三季度的净收入达到了 37.6 亿美元。公司规模的扩大带来了显著的运营杠杆效应,第三季度的运营收入达到了 6.85 亿美元,利润率为 18%,高于 2022 年的 11%。

尽管阿根廷市场目前超过 100% 的通货膨胀率带来了极大的经济动荡,MercadoLibre 在该国的业务仍然持续增长,并且在保持合并收入美元增长的同时也实现了健康的利润。如果阿根廷的逆风有所减缓,将大幅提振这家电子商务巨头的业绩。

目前,MercadoLibre 的市盈率为 68,接近标普 500 平均水平的三倍,市值达到 660 亿美元,是全球最大的公司之一。虽然 MercadoLibre 是一家快速增长的优秀企业,但其股价评估相当高。即使你看好这家企业,在当前的高价位可能还是将其股票放在观察名单中为宜。

QCOM 📈

经历了一段艰难的恢复期,安卓智能手机市场的领军企业高通(Qualcomm)表示,复苏终于到来。在 2023 财年末的最后一个季度仍存在一些问题,但财年 2024 伊始,尽管对智能手机需求的健康状况仍有担忧,前景正在好转。高通最近的收益报告显示,尽管年度收入下降了 24%,每股收益(EPS)较去年下降了 48%,但调整后的 EPS 为 2.02 美元,超出了管理层的指导。此外,公司公布了显著增长的自由现金流(FCF),第四季度达到 38 亿美元,同比大幅增长。截至 2023 年 9 月,高通持有现金及短期投资 113 亿美元,负债 154 亿美元。

为 2024 财年第一季度(2023 年日历年最后三个月),高通预计收入将健康增长至 91 亿至 99 亿美元。该公司在高端智能手机的 AI 工作即将亮相,而其在电脑芯片市场上对英特尔和 AMD 的竞争也可能取得进展。中国市场对智能手机的需求复苏似乎正在到来,这将是推动增长的主要因素,即便华为开始销售自家手机且高通预计不再从中获得销售额。然而,其他中国手机制造商以及苹果公司(尽管可能勉强)依然选择高通作为芯片合作伙伴。此外,高通的汽车业务也继续表现强劲。尽管高通不提供全年指导,但 2024 年的开局很不错。

SBUX 📈

星巴克(股票代码 SBUX)在 2023 财年第四季度(截至 10 月 1 日)公布了财务结果后,股价在周四上午出现上涨。该公司年收入创下纪录,达到 360 亿美元,其中第四季度净收入达到 94 亿美元。尤其在北美市场表现亮眼,第四季度同店销售增长了 8%,净收入增长了 12%,经营收入同比增长 40%,达到 16 亿美元,经营利润率为 23%。股价上涨至 102.65 美元,涨幅为 11%。

尽管北美是星巴克的最大市场,中国作为第二大市场也是该公司当前开设新店铺最多的地区,店铺数量同比增长了 13%,达到 6800 多家。但中国市场第四季度同店销售仅增长了 5%,且每家店的销售额仍低于疫情前水平,这意味着星巴克在中国的盈利能力尚未完全恢复。这是星巴克股东目前需要关注的问题,因为它对公司未来的利润有重大影响。

LLY 📈

Eli Lilly 公司在公布第三季度财报后,其股票价格上涨了 5.4%。公司第三季度的收入近 95 亿美元,同比增长 37%,远高于华尔街预期的 89.5 亿美元。虽然调整后的净收入为 9480 万美元,每股收益 0.10 美元,比去年同期大幅下降,但仍好于分析师预期的每股亏损 0.15 美元。该公司股价的当前变动为 -2.15%,即下跌了 12.48 美元,当前价格为 567.81 美元。

Eli Lilly 第三季度的收入大幅增长主要归功于两种产品。2 型糖尿病药物 Mounjaro 的销售额同比激增超过 7 倍,达到 14 亿美元;乳腺癌药物 Verzenio 的销售额增长 68%,略超 10 亿美元。此外,Jardiance、Olumiant、Tyvyt 和 Retevmo 等其他四种药物在第三季度也实现了双位数的销售增长。然而,尽管收入大幅增长,Eli Lilly 的盈利却下降,主要是因为公司录得了 29.8 亿美元的费用,这主要与其对 Dice Therapeutics、Emergence Therapeutics 和 Versanis Bio 的收购有关。

对于投资者来说,尽管 Lilly 股价已经计入了部分预期增长,当前的交易价格是预期盈利的 43 倍多,但该公司明年的增长可能会大幅加速。公司希望很快获得美国监管机构对 Mounjaro 在慢性体重管理中的批准和 donanemab 在治疗早期阿尔茨海默病中的使用。如果在体重减轻领域获批,无疑将极大推动 Mounjaro 已经快速上升的销售额。尽管如此,从长远来看,Eli Lilly 未来十年甚至更长时间的前景看好,股票依旧是投资者的好选择,尽管 2023 年已经取得了令人印象深刻的收益。

AAPL 📉

苹果公司最新季度报告显示,尽管总收入略有下降,但每股收益年增长 13%。增长主要得益于公司积极的股份回购计划和向利润更高的服务部门转移的产品组合。服务业务取得了显著增长,季度服务收入创历史新高,达到 223 亿美元,同比增长 16%,占总收入的四分之一。服务部门的毛利率高达 70.9%,相比之下,所有硬件部门的总毛利率为 36.6%,使得服务部门在总毛利中的比例高达 39.2%,这对苹果的盈利增长贡献显著。iPhone 部门在本季度同样表现良好,收入达到 438 亿美元,同比增长近 3%,占季度收入的 49%。此外,过去 12 个月苹果回购了 775 亿美元自家股票,减少了近 3% 的股份总数,这也为每股收益增长提供了支持。

展望未来,尽管苹果公司预测假日季度的年收入增长率与本季度类似(暗示 1% 的同比下降),但管理层指出,由于去年同期有额外一周的营业时间,这一点在调整后实际上预示着显著的业务加速。新产品线的推出,包括新智能手机、智能手表、笔记本电脑、台式电脑等,有望进一步支撑公司的市值,目前市盈率约为 30 倍。基于服务业务的快速增长,公司 2024 财年的收入有望重回增长轨道,且双位数的每股收益增长有望在假日季度和明年持续。

FTNT 📉📉

Fortinet 的股票在公司公布第三季度财报后遭受重创,股价下跌 16.6%。尽管公司的盈利超出了华尔街的预期,但其销售额却未能达到市场预期。更严重的是,公司发布了令人担忧的业绩指引和评论,引发了市场的看跌情绪。Fortinet 第三季度调整后的每股收益为 0.41 美元,营收为 13.3 亿美元,同比增长约 16%,但增速放缓。管理层的评论确认了短期业绩展望比许多投资者和分析师预期的要弱。多家著名投资公司对 Fortinet 的股票评级和目标价格进行了下调。

对于当前季度,Fortinet 预计其销售额将在 13.8 亿到 14.4 亿美元之间,意味着年增长率约为 10%,而分析师平均预期为 14.9 亿美元。Fortinet 还暗示,销售额有可能达到预测范围的下限。公司正在见证其防火墙硬件和服务需求的减缓,并计划增加在安全运营、通用安全接入服务边缘和安全网络产品上的投资。由于核心业绩驱动力增长放缓,再加上对新增长动力的投资,预计短期内销售和盈利表现可能会受到压力。

ON 📉📉

ON 半导体公司的股价在周一急跌了 19.5%,截至美东时间下午 12:44,由于公司发布的季度财报虽然超出分析师预期,但管理层对第四季度的业绩预期不及预期,远低于市场预估值。

过去两年中,ON 凭借在电动车 (EV) 动力芯片市场的高涨表现获得增长,但目前这一市场似乎正在显著降温。在今年之前,ON 公司因汽车和工业芯片需求的稳固而蓬勃发展,这些芯片在 2021 年的供应链问题期间极度短缺,且需求在 2022 年依然强劲。这与个人电脑、手机和云服务器的芯片市场相反,这些市场自去年开始经历了较大的下滑。

夏季,有报告指出电动汽车销售大幅放缓,可能的原因包括利率上升、车辆成本增加,以及早期电动车采用者可能达到饱和,加之续航焦虑和成本限制了大规模普及。值得注意的是,电动车对半导体的需求远超内燃机汽车,因此电动车市场的放缓将对汽车芯片制造商产生较大影响。

ON 半导体首席执行官 Hassane El-Khoury 指出,电动车在动力传动系统上的芯片含量是内燃机汽车的 14 倍。ON 公司超过一半的收入来自与汽车相关的芯片,而今天的财报似乎确认了电动车市场的放缓。虽然第三季度收入为 21.8 亿美元,超过了 21.5 亿美元的预期,调整后的每股收益(非 GAAP)为 1.39 美元,超出了 1.34 美元的预期,但第四季度的指引令人失望。管理层现在预计第四季度的收入在 19.5 亿到 20.5 亿美元之间,调整后的每股收益在 1.13 到 1.27 美元之间,远低于市场对 22.8 亿美元收入和每股收益 1.36 美元的预期。在电话会议中,管理层指出这一放缓来自于欧洲一些大型汽车客户以及工业部门的广泛放缓。

BILL 📉📉📉

Bill 公司的股票在周五的交易中大幅下挫,截至东部时间下午 12:45 下跌了 27.6%。尽管该金融科技公司公布的季度销售和盈利成绩超出了市场预期,但公司未来的业绩指导不及华尔街的目标,导致其股价大跌。

公司预计,2024 财年第一季度的销售额将达到大约 3.05 亿美元,同比增长约 33%,调整后每股收益为 0.54 美元,但第二季度的增长预期出现明显放缓,预计销售额为 2.93 亿至 3.03 亿美元,调整后净收入为 4200 万至 5200 万美元,而上一财年同期为 4940 万美元。

全年来看,公司指引销售额为 12.05 亿至 12.45 亿美元,调整后净收入为 1.95 亿至 2.35 亿美元,预示着销售和盈利增长将大幅放缓。尽管股价已大幅下跌,但 Bill 的估值仍然基于高增长预期,当前市盈率约为 33.5 倍,销售额的预期倍数为 5.4 倍。

CFLT 📉📉📉📉📉

Confluent 公司第三季度财报发布后,尽管业绩超出预期,但由于公司对未来收入的预测不及分析师预期,其股票价格应声下跌了 44.3%。

公司季度收入同比增长 32% 至 2.002 亿美元,调整后每股收益为 0.02 美元,而去年同期为每股亏损 0.13 美元。市场原本预计公司这一季度会实现收支平衡,收入为 1.954 亿美元。然而,公司对 2023 年第四季度的收入预测在 2.04 亿至 2.05 亿美元之间,仅预计同比增长 21%,低于分析师预期的 26% 增长。尽管预计第四季度调整后每股收益为 0.05 美元,高于市场预期的收支平衡水平,但增长放缓的前景令市场担忧,导致股价大幅下跌。

尽管如此,分析认为股价的大跌可能过度反应了,后市有可能出现反弹。

下周

财报

AMC、UBER、DIS、CELH、RIVN、DVN、PLUG、UPST、TWLO、U、TTD、OXY、RBLX、MARA、DDOG、DHI、WYNN、AFRM、FSR、MLCO、DUOL、HUBS、WBD、APPS、PBR、MOS、IONQ、WISH、GILD、BROS、AXON、CGC、SPCE、TOST、ACB、ARM、ZBH、LI、AKAM、NVAX、LCID、OTLY、VTRS、LYFT、CRSR、NVEI、CPNG、MODN、ACMR、EBAY

大事件

下周主要是一些美联储成员出来讲话,美联储鲍威尔将于周三在华盛顿研究统计局会议发表讲话。

我的观点

不构成投资建议。

美股本周暴力反弹,指数假跌破,空军本周很惨。本周特别是一些成长股涨幅惊人,有逼空的行情,你是不是踏空了?没关系,本周至少我们确认了底部,接下来等回调上车就可以了,做投资还是要有耐心,不一定非要买在最低点,赚钱是我们的目的。

另外期权收费群,本周抓到了好几个翻倍的股票,比如说 APTV 的 PUT 1.5 倍,BILL 的 PUT 接近 10 倍了,DASH CALL 也有 8 倍了。有兴趣一起赌财报的朋友可以加我微信 ipzone 备注 期权收费群。详情

美股财报季是一个赚钱的好机会,因为波动很大,不要错失。

韭菜美股粥是韭菜重生之旅旗下的一款专注于美股每周精选总结内容的电子期刊。

由 @forecho 创建和维护。如无意外,每周日准时更新

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

一下子搞这么多好股票,你还真是个好人

美联储鲍威尔都不容易,又当又立的事情不好做

Fortinet 如果调整,我就杀进去

一直觉得10 年期国债还可以搞