破解美联储加息的密码

8月25日,美联储主席杰罗姆·鲍威尔在杰克逊·霍尔全球央行峰会(Jackson Hole Symposium)上发表了年度政策讲话,题为“抗击通胀:当前进展和未来路径”。

鲍威尔发出的政策信号非常明确:美联储的任务是将通胀率降至2%的政策目标。美联储准备在适当的情况下进一步加息,并打算将美国货币政策保持在限制性水平,直到通胀持续下降到其目标为止。

在我看来,美联储在考虑其政策选项时存在一定约束。如果货币紧缩将美国经济推入衰退,它就会结束加息。美联储的目标是为美国经济降温,而不是扑灭经济增长的火焰。

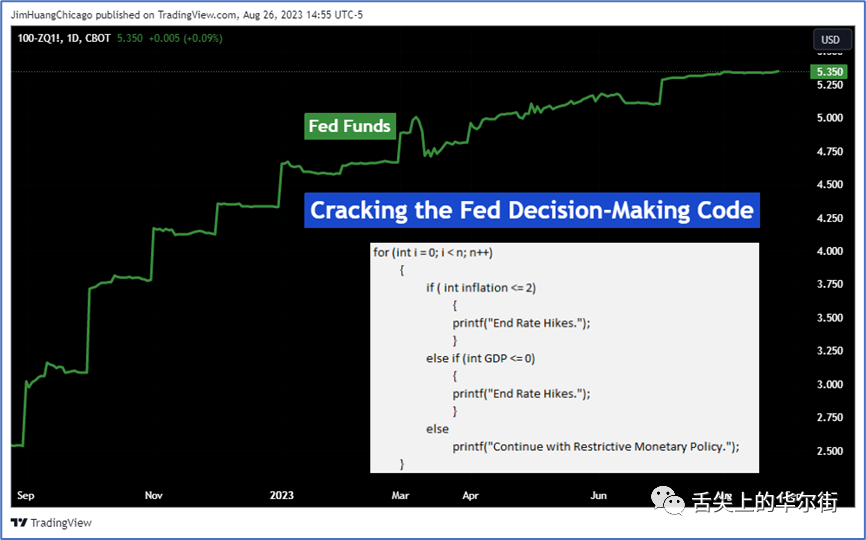

美联储主席再三强调,他在每次定息会议上都会根据最新的数据来作出是否加息的决定。我将这个决策过程比作计算机编程中的“For Loop”和“If Statement”。

for (i = 0; i < n; n++), 其中n 代表美联储定息会议的次数;

if (通胀率 <= 2%), 执行“结束加息”的指令;

else if (GDP <= 0), 执行“结束加息”的指令”;

else, 执行“继续货币紧缩政策”的指令;

换句话说,可能触发加息结束的两个条件是:

加息成功地将通货膨胀率降至2%;或者

加息导致了美国经济衰退。

为了破解美联储利率定息决策的密码,我们需要分析美国的通胀轨迹和经济增长预期。

美国通胀展望:显著下降但仍过高

根据美国劳工统计局(BLS)的数据,美国7月份消费者物价指数按年率计算上涨0.2%至3.2%。

CPI在 2022 年 6 月达到 9.1% 的峰值。过去一年通胀下降是一个可喜的发展,表明美联储的紧缩政策正在发挥作用;

CPI指标下降的关键因素是:与去年创纪录的汽油价格相比,今年能源成本下降了两位数。这有一定的误导性和滞后性。汽油和柴油价格今年一直都在上涨;

不包括能源和食品的核心CPI为4.7%。与2022年7月的5.9%相比,下降速度不够快,还是太高了;

住房支出涨幅以7.7%领先所有商品和服务类别。高利率推高了房屋抵押贷款的月供费用和租金。这一因素可能会在未来几个月推高整体通胀。

美联储首选的通胀指标是PCE价格指数。根据经济分析局(BEA)的数据,6月份PCE价格指数按年率上涨3.0%。核心PCE比一年前增长了4.1%。

BEA计划下周发布7月PCE数据。新的通胀数据将影响美联储在9月20日的定息会议是暂停还是继续加息。

美国经济展望:非常有韧性

根据 BEA 的数据,美国实际国内生产总值(GDP)在 2023 年第二季度以 2.4% 的年增长率增长。第一季度,实际GDP增长2.0%。

第二季度,以美元计算的现值GDP年增长率为4.7%,即3052亿美元,达到26.84万亿美元;

在美国央行在一年半内将利率从0.25%大幅上调至5.50%后,美国经济显示出很强的抗压能力。

根据美国劳工统计局的数据,7月份非农就业人数增加了18.7万人,美国的失业率变化不大,为3.5%。医疗保健、社会援助、金融活动和批发贸易的就业增长。

只要失业率保持在低位,美国消费者就会继续购买商品和服务,支付账单,偿还债务。

根据圣路易斯联邦储备银行的数据,美国第二季度抵押贷款拖欠率为1.72%,为17年来的最低水平(2006年第三季度为1.74%);

美国信用卡贷款拖欠率在第二季度为2.77%,高于第一季度的2.43%和去年同期的1.59%。

信用卡违约率在上升,但从历史角度来看仍然很低。在1990年代和2000年代初,拖欠率徘徊在3-5%左右。金融危机后,它在2009年第二季度达到6.77%的峰值。

为什么我们看到抵押贷款拖欠率下降而信用卡拖欠上升的不同趋势?我认为,大多数房主在前几年零利率的时候都锁定了低于3%的15年或30年房屋抵押贷款固定利率。因此,他们受美联储加息影响很小。

但是,信用卡利率是浮动利率,消费者受利率上升的打击较大。现在信用卡还款利率平均为24%。在加息前的2022 年 1 月,信用卡利率平均约为 16%。

华尔街农夫独家评论

我的总体评估是,到2024年末,美国的通胀率不太可能降至2%。虽然消费者面临生活成本上升的压力,但这还不足以让美国经济陷入衰退。

因此,我认为美联储将在更长的时期内保持较高的利率。在每次会议上,它都会反复讨论是加息还是暂停,但不会考虑降息。

对美国股市估值的影响

到目前为止,美股投资者一直痴迷于美联储将在2024年降息三到四次的不切实际的假设。杰克逊霍尔的演讲击碎了这一幻想。股票市场估值将根据新的长期利率假设重新定价。

高利率提高了所有美国公司的资本成本。使用贴现现金流(DCF)股票估值方法,公司的现值将下降,因为用较高的利率折现将使所有未来现金流的折价幅度更大。

标普500指数今年迄今已上涨14.75%。最近几周,它从52周高点回落200点(-4.4%)。长期利率上升的前景可能会给标普指数带来进一步下行压力。

纳斯达克综合指数今年迄今已上涨29.85%。它从52周高点回撤了850点(-5.9%)。上周,芯片巨头英伟达的创纪录季度利润未能推高纳指,显示高估值科技股已接近强弩之末。

交易策略讨论

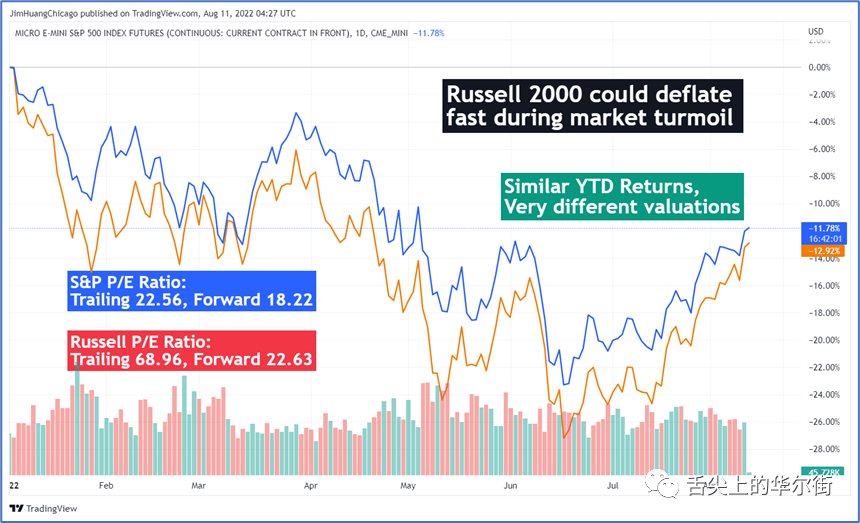

2022 年 8 月 11 日,我“两个美国的故事”一文中评估美联储加息的影响。我得出的结论是,小公司将比大公司受到更大的打击。我讨论了做空估值很高的美国小盘股指罗素2000的想法。

当时,罗素指数的报价为2000,市盈率为令人咋舌的68.96。上周五,罗素收于1853(-7.4%),市盈率暴跌至仅27.61。加息一年半的结果完全验证了我的预测。

今天,我仍然青睐做空罗素2000的想法。为什么?

一年前,美国企业BBB级别公司债的有效收益率为5.04%。根据美联储的数据,至上周,这一收益率上涨了112个基点至6.16%。

在杰克逊霍尔演讲之后,我预计债券收益率将随着市场对长期利率上升的重新评估而上涨。因此,罗素2000指数将面临进一步的估值下行压力。

祝您交易愉快。

华尔街农夫

2023年8月27日

写于美国伊利诺伊州格林郡山景乡儒勒凡尔纳山庄

免责声明

*以上引用的交易理念仅供说明之用,作为案例研究的组成部分,以展示所讨论的市场情景下风险管理的基本概念。它们不应被解释为投资建议或建议。它们也不用于推广任何特定的产品或服务。

【作者介绍:黄劲文 Jim W. Huang,美籍华人,美国注册金融分析师CFA,芝加哥大学MBA。师从诺贝尔经济学家尤金法马教授完成期货市场流动性实证研究论文。美国金融市场20多年投资经验。历任芝商所集团战略规划总监(10年)和芝华数据CEO(10年)。】

【免责声明】:所载内容来源互联网,微信公众号,研报等公开渠道,仅供参考、交流目的。转载的稿件版权归原作者和机构所有,如有侵权,请联系我们删除。

★ END ★

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。