从“七巨头”看美股的集中度风险

欢迎关注公众号:他山之石观投资

今年以来,标普500的上涨是由美股的“七巨头”——苹果、微软、谷歌、亚马逊、英伟达、Meta和特斯拉推动的。他们也带来了指数的绝大多数涨幅。

编辑

添加图片注释,不超过 140 字(可选)

在市场上涨的时候,投资者获得收益当然开心(当然也有大批的投资者错失了这次机会。许多投资者为去年底就开始喧嚣的经济衰退做好准备,转而持有大量现金和等价物。根据美国投资公司协会的数据,截至6月30日,持有现金和等价物的资产超过了5.4 万亿美元)。

但是,市场的集中度风险则越来越需要关注和考虑。

现在,标普指数已经非常集中。截至6月30日,苹果在标普500指数的权重比例为7.7%,微软为6.8%,Alphabet 3.6%,亚马逊3.1%。这种比例的提高是自我强化的。越来越高的股价会推动公司市值的上涨,以及指数的重新计算。而这反过来又进一步推动了头部股票的资金流入。上万亿美元的被动基金投资者根据固定缴款计划进行定期缴款,从而使这个周期永久化。

于是逐渐,这“七巨头”已经逐步向“七泰坦”进发。

对投资者来说,这是一个巨大的挑战。

过高的集中度会增加整体投资组合的风险,尤其是对被动投资者来说。

更糟糕的是,这些公司在业务上太过相似,放大了集中度风险。投资者也无法采取措施帮助降低风险。

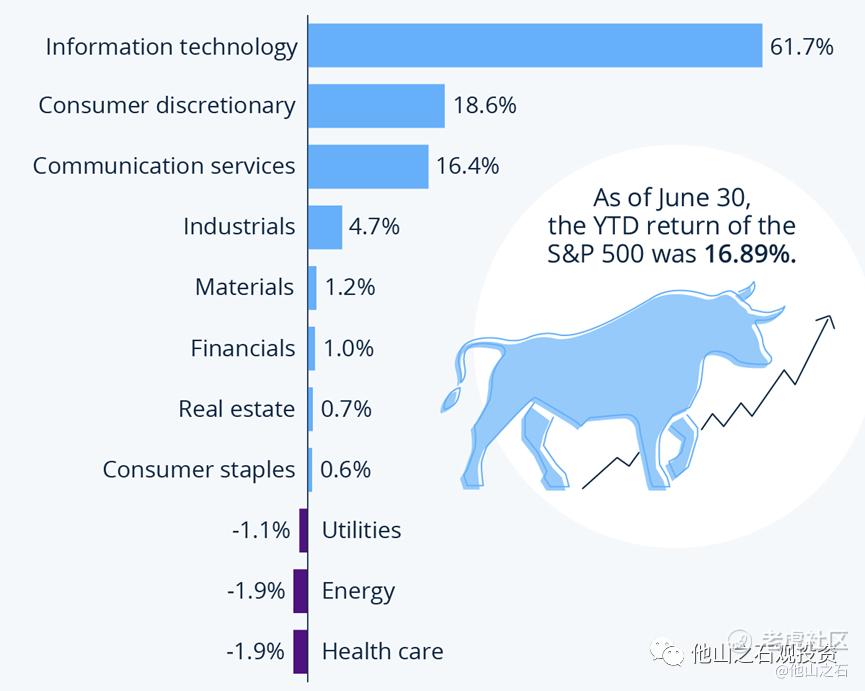

所有这几家公司都集中特定领域。甚至再放大一点,标普500指数前20名的股票由两个板块(通信服务和信息技术)主导。材料、公用事业和房地产等行业完全被排除在外。当然,这几个行业的表现也可以称得上糟糕。

图:2023年上半年,标普500分行业上涨%

编辑切换为居中

添加图片注释,不超过 140 字(可选)

(图片及数据来源:Statista)

股票的高集中意味着,尽管这些公司有自己的业务特质,但它们的回报基于相似的风险因素。因此,这会导致被动的指数化策略所带来的多元化收益大大减少。

为了解决这个问题,纳斯达克100指数在7月下旬经历了历史上第三次“特别再平衡”,以解决过度集中问题。同时,这也是为了避免违反美国证券交易委员会关于基金多元化的规定。美国某些最大的基金被阻止买入七巨头的更多股份。

指数失去它应有的作用

有一种反垄断监管用来衡量行业内市场集中度的指标,叫做赫芬达尔-赫希曼指数(HHI)。

我们可以用HHI来观察标普的集中度问题。它的假设是:假设你想创建一个同等权重的股票投资组合,提供与市值加权的标普500指数相同的多元化水平。假设的投资组合中会有多少只股票?这个数字在指数中被称为“有效成分”,是HHI的倒数。以标普为目标,得到的答案是60只股票,因此,标普500并没有提供更好的多元化。

传统股债配置也无法达到多元化目的

不光是股票,通常以债券配置实现的多元化的能力,在当前环境也会有所减弱。在过去这些年,我们已经经常看到美国股市和债券的走势保持正相关。并且,自2012年以来市场另外一个特点是市场集中度越高,股票和债券之间的相关性就越高。也就是说,股票和债券的走势往往更加一致。因此,如果市场下跌,通用的混合多元化投资可能会受到双重打击。

总结

当然,现在市场对信息技术尤其是人工智能的热度依然不减,现在不能说形势严峻。甚至从好的一面看,集中度越来越高的市场,有利于大盘继续上涨。然而,投资者必须考虑到,如果市场对人工智能的狂热消退,科技股的回调可能会扼杀整体市场的反弹。对于考虑美股市场风险的投资者来说,高集中度的风险以及其可能带来的问题毫无疑问需要持续关注。

欢迎关注公众号:他山之石观投资

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

高集中度的风险一般是不会爆发的

你这是站在上帝的角度看待这个问题

买有苹果的股票,这是我的选择,很有安全感

人工智能是最确定的板块,没有之一

美股的“七巨头”是最佳的投资标的

科技股今年涨的有点多了

这篇文章不错,转发给大家看看