为什么说现在是买入美债的大好时机!

美债还是美股:如果要选一种于接下来18-24个月内表现更好的资产,你会选哪个?

Greg Feirman上周提出了一个有趣的看法。他说:

“现在市场已经预期美国联储能于不引发经济衰退的情况下控制住通胀,从而完成一次软着陆。因此,投资者纷纷涌向纳斯达克100指数基金(QQQ),而对20年期美国国债ETF(TLT)兴趣冷淡。不过,我个人的看法恰恰相反:

美联储的紧缩政策还在对经济系统产生影响,最终会导致经济陷入衰退。另外,大型科技公司现如今已经趋于成熟,必须从成长股重新定价为价值股,这将显著压力施压指数。

如果我的预测准确,则会创造出我看到过的最佳逆向交易:看多TLT,看空QQQ。截至周一(14日),TLT的收市价为95.58美元,而QQQ的收市价为375.19美元。我设定的18个月目标价是:TLT 135美元,QQQ 280美元。”

按照Greg Feirman的假设,他认为纳斯达克100相比QQQ近期的高位大约会下跌38%,虽然听起来跌幅很大,惟只会抹去2023年的升幅而已。不过,若债券价格也回到2022年年初,透过 TLT 做多债券,则可以获得42%的收益。

疯了吗?

Greg Feirman的假设并没有乍一看上去的那么离谱。如果利率回落至预期经济将衰退的时期的水平,你就能理解他的价值主张。利率是经济增长和通胀的反映。所以,当下一轮衰退开始时,利率将会随之降低。

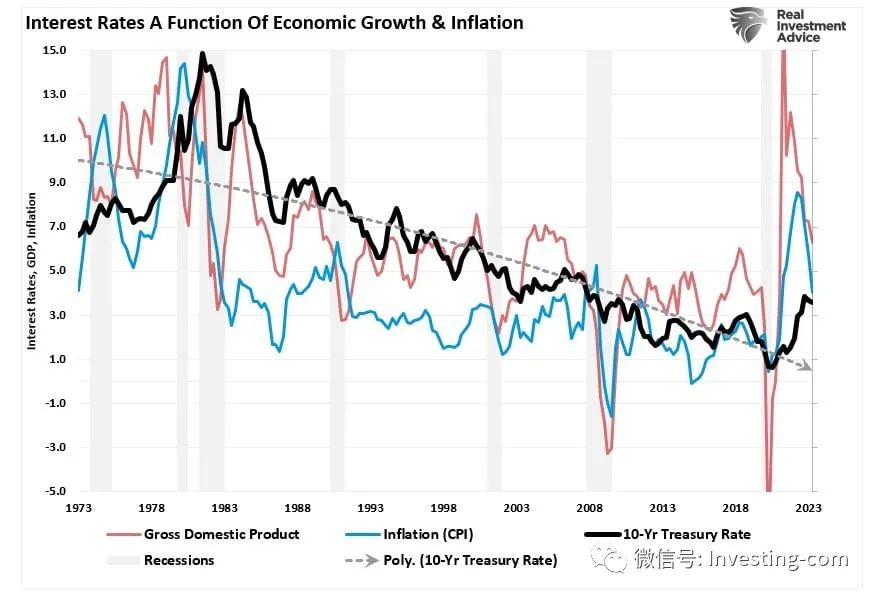

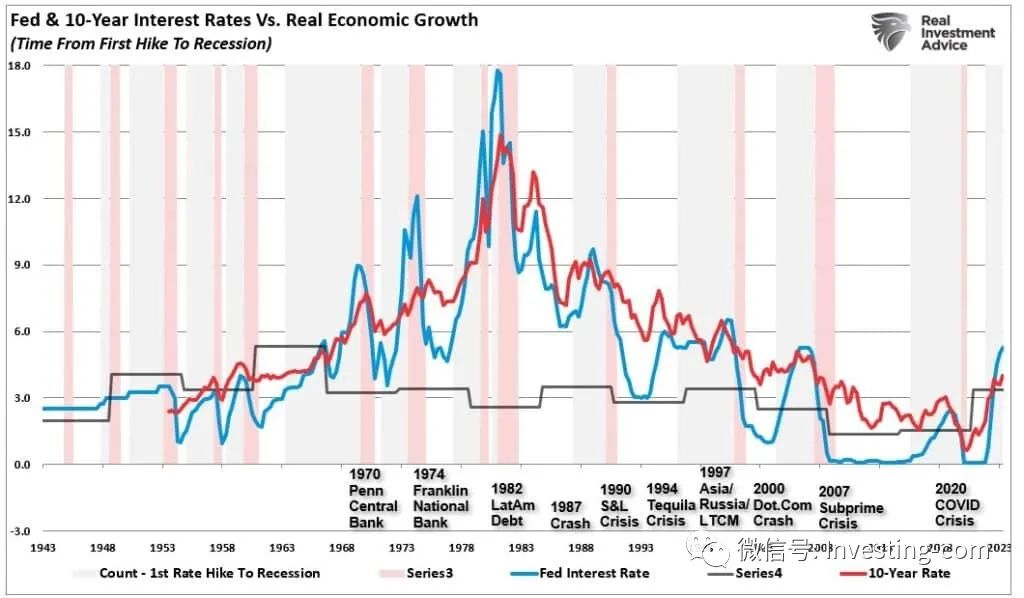

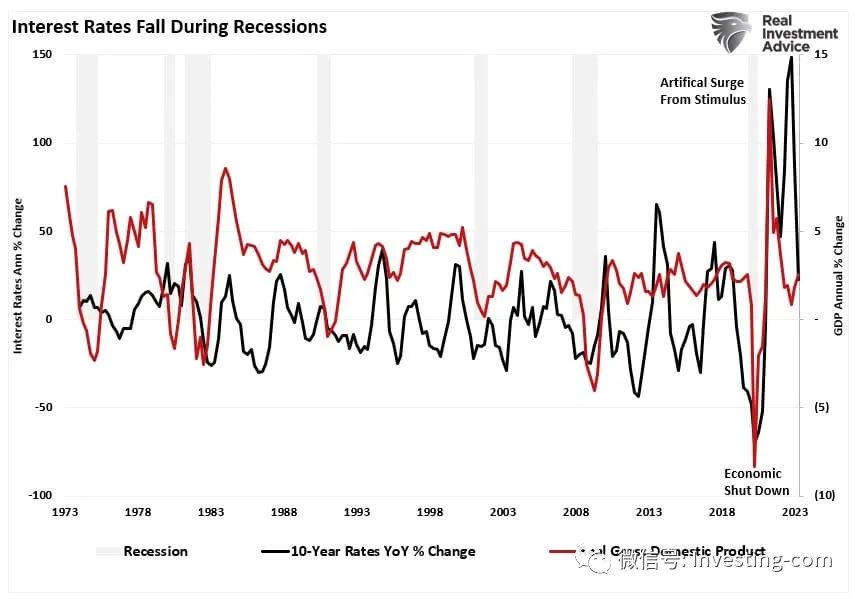

比较年度利率变化和实际经济增速时,就可以看到相若的趋势。

(美债收益率VS GDP)

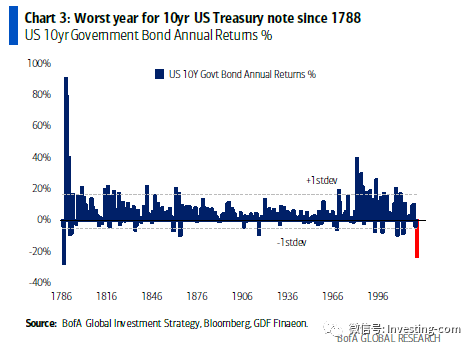

问题在于,投资者往往不会着眼未来,而是更加关注最近的事。2022年,因美国联邦政府斥资5万亿美元干预,经济和通胀快速上升,而债券市场经历1788年以来最严重调整。

投资者目前认为,那段时期经济强劲增长是自然现象,预示利率即将上升。同时,强劲增长的经济也支持了股市上升以及企业盈利增长的预期。

(美债年度回报率)

然而,随着货币流动性逆转以及利率上升的延迟效应与经济现实发生冲突,衰退的风险确实还在。

不过即使经济确实避免了衰退,只是增速放缓,投资者若不只是看到眼前,还能展望未来,那么于股票估值过高而美国国债遭到严重低估的情况,则能够发现其中的机遇。

为何美国国债被低估

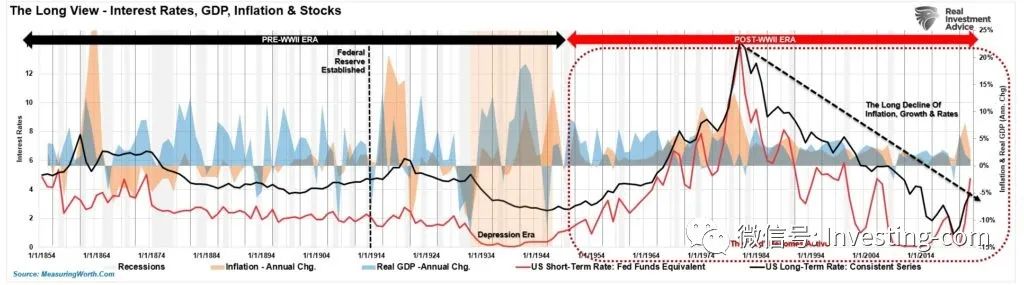

下图展示了1854年起美国利率的长期表现。

如上文所述,利率是整体经济增长和通胀趋势的反映。经济增速更强,通胀更高,放贷者则可以向借款者收取更高的利息。

不同于股票,债券具有固定的价值。于到期时,债权人能收回其本金和最后一期利息付款。因此,债券买家知道他们今天付出的价格,明天将会得到多少回报。

买债券的人不像买股票的人要承受“投资风险”,买债券的人实际上是向另一个实体“出借资金”一段时间。因此,“利率”要考虑以下几个重大“风险”:

违约风险

利率风险

通胀风险

机会成本风险

经济增长风险

任何债券从购买之日到未来的收益,都可以精确到0.01分,所以买债券的人不会买入未来收益为负的债券。(本假设是假定持有至到期日。然而,如果预计基准利率会于日后下降,一些人可能会从交易角度购买负收益率的债券。)

如上文所述,由于债券是对借款者的贷款,债券的利率与发行时的当时利率环境有关。我们用通常被称为“无风险”利率的10年期美债利率作为例子来讨论。

然而,对于二级市场上的债券,价格由票息率和相若债务利率之间的差价决定。基准利率则作为基线存在。

一个非常基础的例子

现在我们来举例说明。

债券A:

当前基准利率 = 5%

一份1000美元的债券,面值100.00,固定票息率5%,期限为12个月。

12个月后,债券A到期,债权人收回1000美元本金和50美元利息,对应5%的年化收益率。

对于借出这笔钱的人来说,5%的一年期票息率足以抵销各种市场和经济风险。

下面,假设基准利率降到4%。

于4%的利率环境下,债券A的“公允价值”是多少?

由于固定的票息率是5%,“到期收益率”为了适应基础利率变化,那么必须调整债券价格。

于这种情况下,债券A的价格会从100美元上升到101美元。

到期时,债权人收回1000美元的本金和50美元的利息。

然而,如果该债券以1010美元的价格(1000美元x101%)出售,到期时会损失10美元的价值(1010美元—1000美元)。这相当于净回报为1000美元+(50美元的利息-10美元的本金损失=40美元)=1040美元,或者说4%的收益率。

由于债券利率通常与主要基准利率挂钩,因此债券要被高估,基准利率就必须与决定借款成本的基本度量标准脱钩。

然而,现在不是这么回事。

利率是经济运行的产物

如上文所述,利率是经济活动、通货膨胀和薪资水平的反映,因此上述关联也就不让人觉得意外了。借款“利率”必须考虑到经济增长和通货膨胀预期。

所以,考虑到投入资本现值于日后可能受到影响,必须调整利率和预期。

股权投资者期望随着经济增长和通胀压力的增加,投入资本的价值会相应增长,以抵抗成本上升。

债券投资者的回报是固定的。因此,固定的回报率与未来的预期息息相关。否则,由于通胀和机会成本损失,资本将遭受损失。

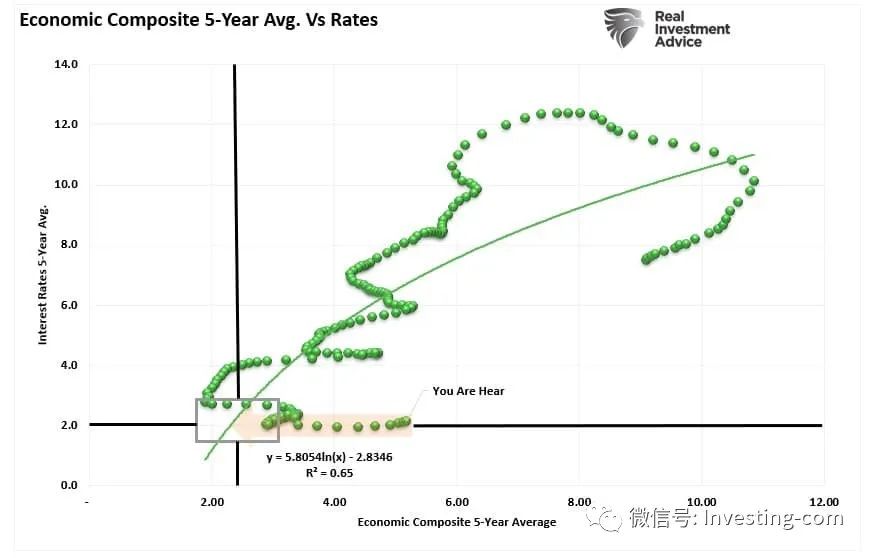

利率和经济综合指数之间的联系暗示,对于经济将持续扩张以及通胀上升的预期过于乐观。于当前的利率下,经济增长可能会于2024年恢复到低于2%的水平。

2021年经济增速大幅加快带来了几个问题:

1.这轮增长是一场从2020年深度萎缩的水平复苏,而非人口增长带来的加速增长。

2 这次复苏反映了人为刺激的效果,惟其有效窗口于刺激耗尽之前就已十分有限。因此,它对经济有负面的乘数效应。

3.最后,考虑到企业主明白这种刺激的“提振”只是暂时的,他们并不愿意进行长期投资,这些投资需要超过长期增长率的资本成本。

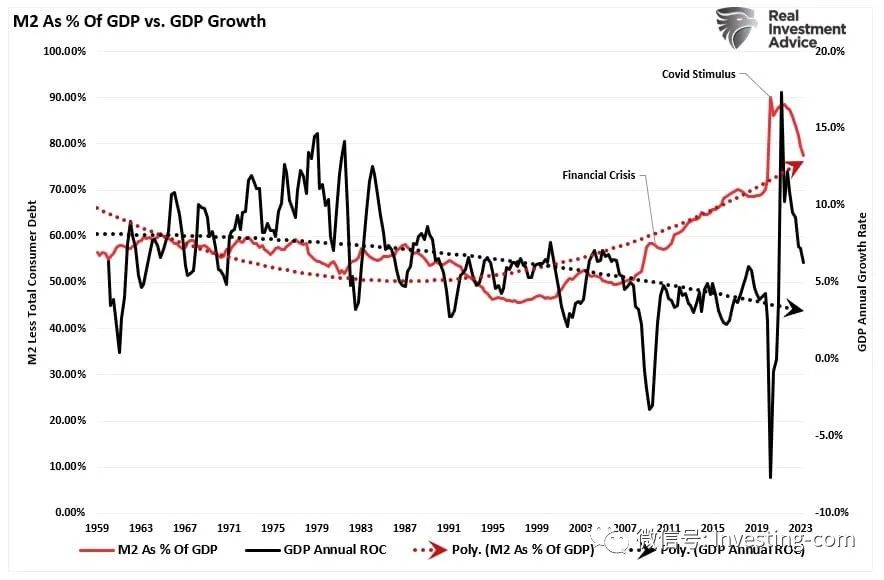

这就是为什么在“货币激增”时,经济增长正在放缓。

(M2占GDP百分比 VS GDP增长率)

值得注意的是,自从金融危机以来,尽管经济增长速度放缓,惟货币供应量(M2)占国内生产总值(GDP)的比例一直在增加。这是因为政府支出在经济增长上具有负乘数效应。

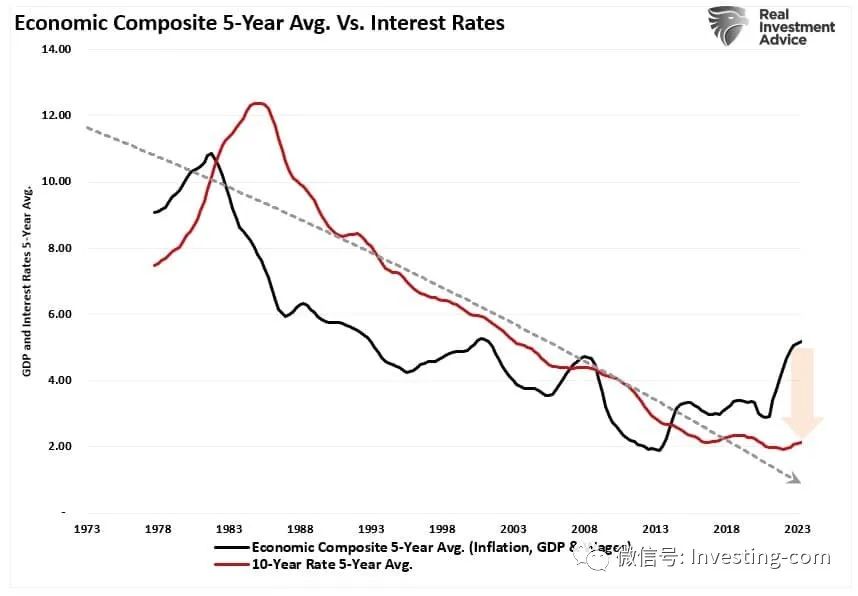

随着M2的大幅增长,经济增长率却将下降。然而,如果我们将经济综合指数和利率的5年平均值进行平滑处理,这种相关性就更加明显。

当前的5年均值表明,利率和经济增长将继续保持在较低的水平。这样的情况不利于资本投资增长,或快速提升就业增长和劳动力参与率。

以65%的相关性来看,当经济增长放缓和利率下降时,经济学家和分析师可能会感到失望。

买入债券,增值资本并保护资本

理解通胀、经济和利率之间的动态关系,对于理解现在为何可能是增持美债,实现收收益和资本增值的机遇至关重要。

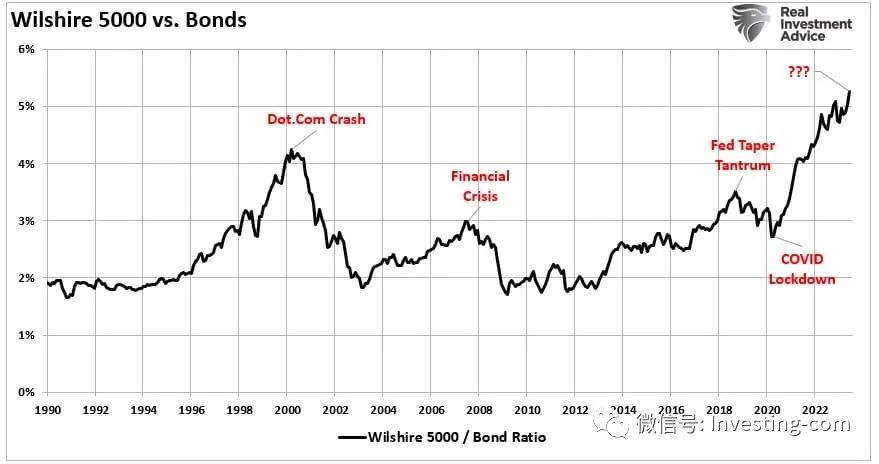

大多数人只把债券视为收益来源。然而,如下图所示,股票相对于债券的估值过高,债券的另一个方面——资本增值便显现出来。

(股票债券比率)

债券价格和利率之间存在逆向关系。当利率低且正在上升时,债券价格下跌。然而,当利率高且下跌时,债券价格上升。

(债券价格VS利率)

购买债券有三个理由:

1.资本增值——这也是我们买入股票的原因;

2 总回报——利息收入加上资本增值;

3.风险低——使用低波动性资产来抵消高波动性资产(比如股票)的风险。

如果你把政府债券视为一种“资产类别”,那么策略逻辑就可以从获取收入改变为寻找资本增值机会。

以史为鉴,利率激进上调后,尤其是考虑到利率对高债务水平经济体的影响,金融事件或经济衰退随之而来。

根据过往经验,债券是市场下行期间避险潮的受益者。债券不仅提供了回报,还降低了整个投资组合的波动性。

结语

我们预计美联储将再次降息。然而,如我们此前提及,美联储降息的唯一理由是为了削弱经济衰退或金融事件的风险。

一旦经济衰退或出现金融事件,避险潮可能会刺激利率下降,接近疫情时期的低位。这意味着债券价格将大约上升50%。

(TLT VS潜在利率回报)

换言之,2022年最不受欢迎的资产类别于经济衰退时可能会比股票表现的更好。

所以,投资者现在遇到了一个购买美债的大好时机。

***

翻译 | 刘川

往

期

推

荐

以史为鉴:这三只股票可望于下半年飙升!

金价目前的挑战是什么?

解密高通暴跌

少见!华尔街一致看多这4只股票

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

经济下行的阶段,还是要更加谨慎为好。

看过很多人分析美股,你的最得我心

感觉还是风险很大,观望还是重要的。

准备买点美债,算是大神的致敬

现在有事没事都喜欢来你这转转

入市有风险,投资需谨慎