买股票、买债券:当下经济政策周期下的美国市场策略

原创 戴险峰 看懂经济 2023-08-08 17:51 发表于美国

作者|戴险峰

海外宏观对冲基金经理、传播星球APP专家(TA已经入驻传播星球APP)

A.摘要

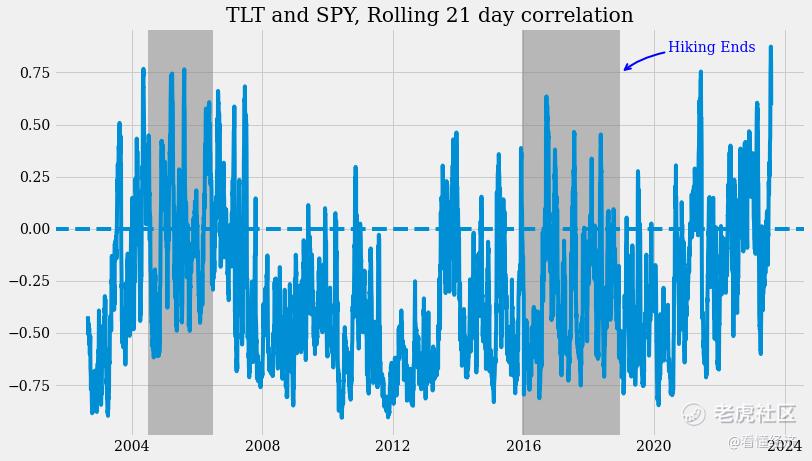

经济/政策周期仍然支持风险资产。尽管最近股票和债券的关联性有所上升,但随着联邦储备系统接近紧缩周期的尾声,这种关联性可能会再度降低。从长期来看,债券或许能提供有效的对冲,同时也可带来吸引人的收入或者/和资本收益。这就是我所说的“购买一切”的含义。

软着陆是可能的,而且可能性越来越大。如果中国成功实现了经济振兴(这是可能的),全球经济强劲增长的理由就更充分了。

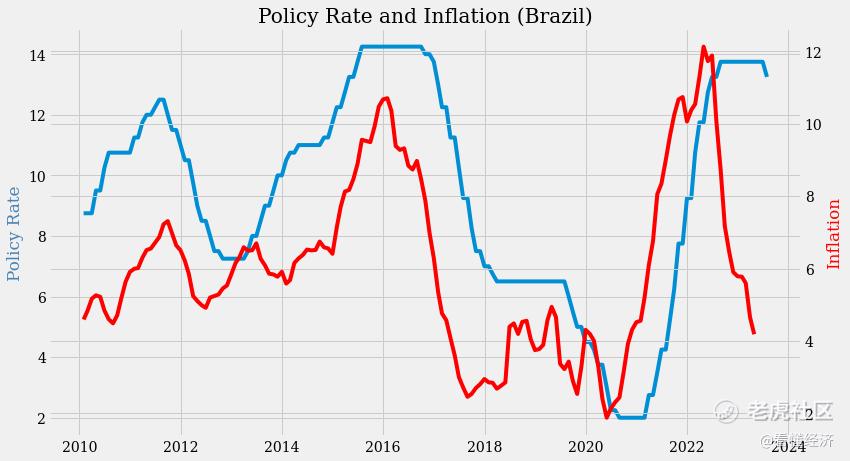

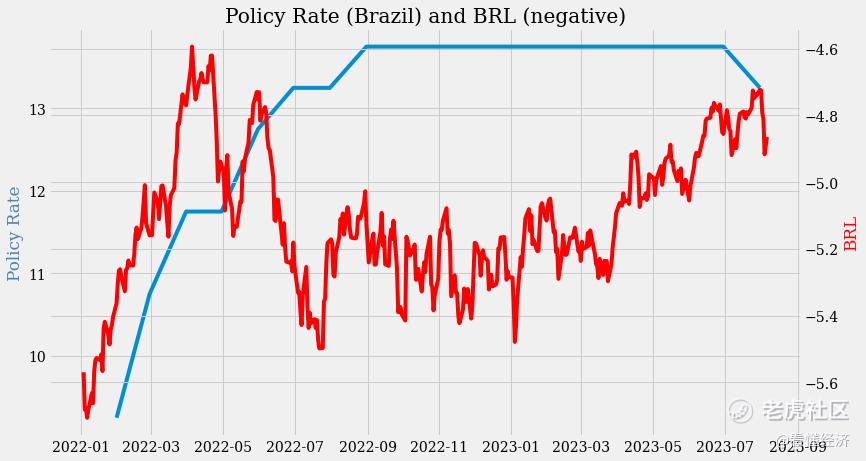

继智利之后,巴西上周将利率下调50个基点,高于预期,这也让全球宽松周期变得更加明显。

强劲的全球经济加上全球宽松周期将支撑风险资产。

然而,受利率影响,上周市场出现抛售。

由于收益率上升,股票市场抛售了。收益率上升的原因是强于预期的GDP报告和惠誉评级下调。

但这些负面因素可能被证明是暂时的。美国政府不可能拖欠它可以通过印钞来偿还的债务。经济过热的风险很低,因为高利率的影响可能尚未完全实现。

市场回落是意料之中的,甚至可能是健康的——市场上涨可能太快太远。他们可能需要更多有关经济软着陆的信息,才能推动股市进一步上涨。

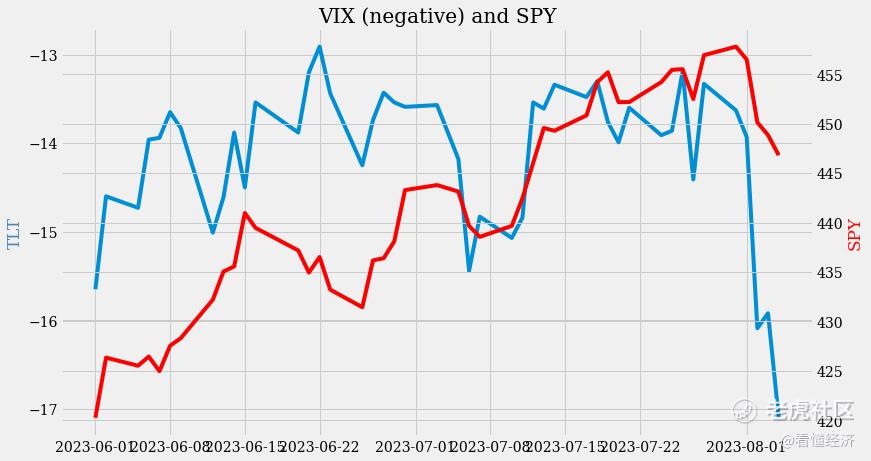

在资产配置方面,股票和美国国债收益率的相关性飙升也可能是暂时现象。随着美联储即将结束加息周期,股票和债券之间的相关性可能再次下降。因此,美国国债不仅能提供可观的收益率,还能提供有效的对冲。

因此,要同时买入股票和美国国债,尤其是在二者均已抛售的情况下。

B.巴西紧随智利之后,确认了全球宽松周期

2023年8月2日,巴西降息幅度超过预期50个基点,确认了全球宽松周期。

C.市场表现

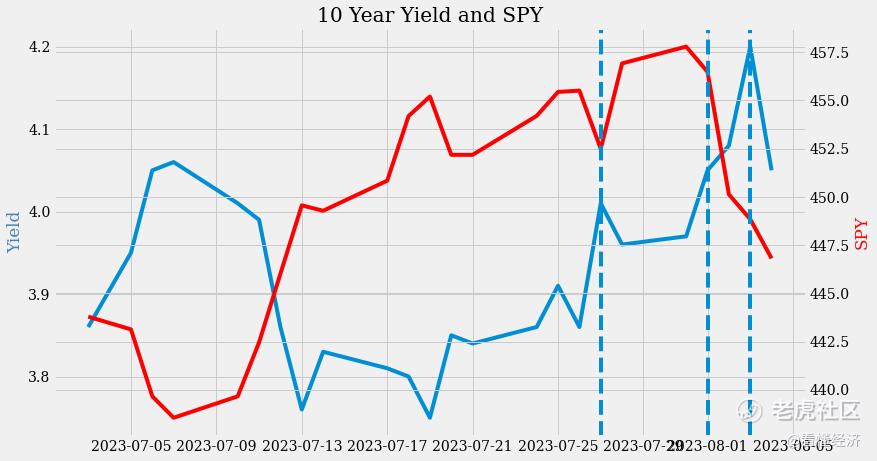

收益率上升导致市场抛售,原因是GDP报告强于预期以及惠誉评级下调。

这些可能被证明是暂时的因素。

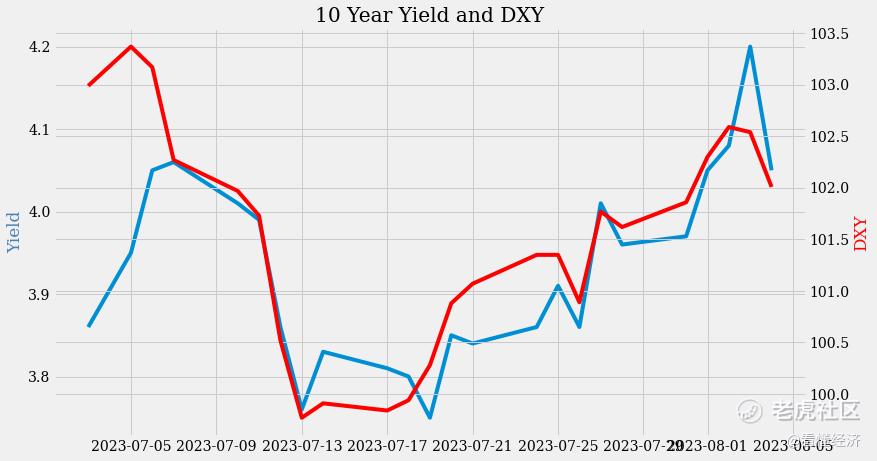

自7月27日GDP报告强于预期以来,美国国债收益率开始上升。惠誉在8月1日下调美国长期外币发行者违约评级(IDR)后,收益率进一步上升。

但8月4日收益率再次下跌。10年期国债收益率收于4.05%。

股票市场整个星期都在下跌。S&P股市较近期高点下跌了2.4%。

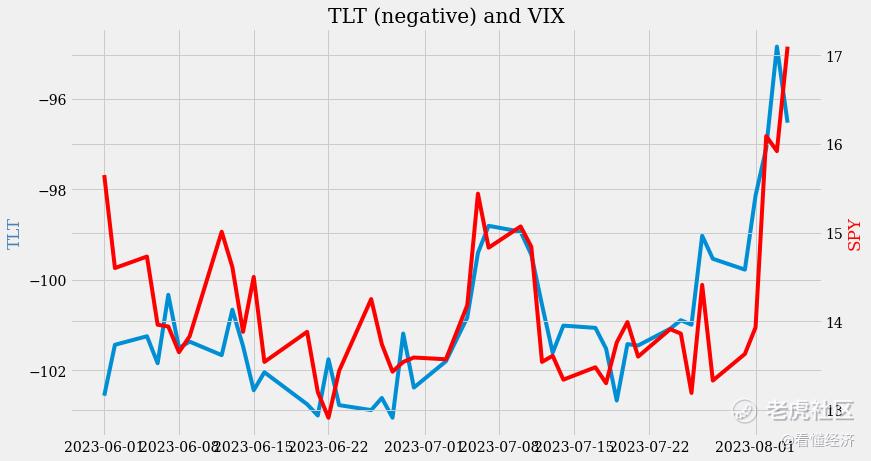

收益率上升对市场情绪产生了不利影响。当美国国债收益率飙升时,VIX股市也随之飙升。

股票市场受到负面影响,但程度较轻。

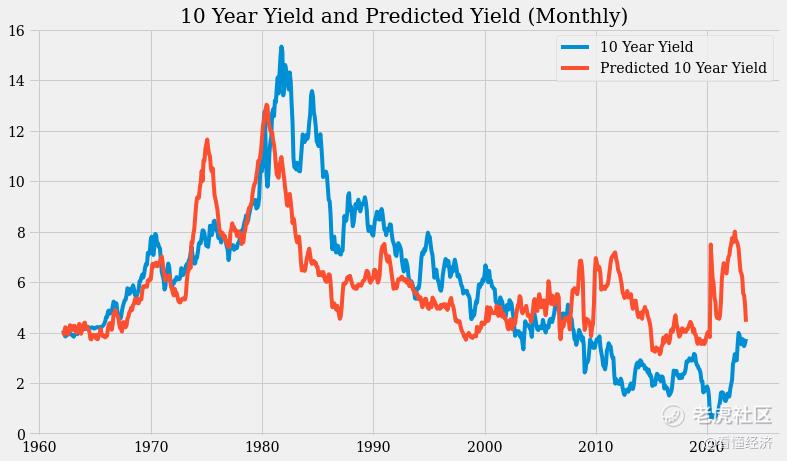

对于长期投资者来说,假设实际利率为0%,长期通胀率为2%,10年期收益率超过4%将具有吸引力。

10年期国债的公允价值在通胀下降的背景下迅速下跌,目前已逼近4%。

巴西雷亚尔在降息后的三天内贬值了约4%。巴西雷亚尔此后趋于稳定。

美元指数自7月中旬开始反弹,但在过去几天有所下跌。美元仍主要以收益率交易。

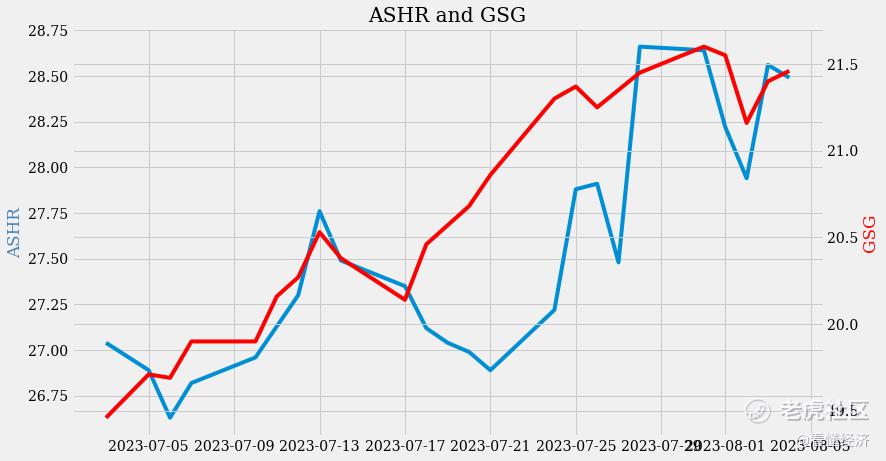

大宗商品在7月下半月强劲反弹后,在过去一周再次开始与中国紧密贸易。大宗商品仍然是2023年中国的主要话题。

D.资产配置——股票和债券之间的相关性可能下降

自7月份以来,股票和债券之间的相关性急剧上升——利率开始推动市场。

但随着美联储即将结束加息周期,二者之间的相关性可能再次下降。

徒步旅行结束后,TLT和SPY之间的相关性下降了。

SPX和10年期国债收益率之间较长的相关历史显示出类似的模式(我使用了负相关,因为收益率和国债收益率成反比)。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。