买龙头!买龙头!

大家好,我是初善君。

这两年A股市场整体表现一般,结构性行情突出,炒股难度大大增加,于是不少小伙伴加大基金的配置比例。当前市场又到了比较确定性的低位区间,有小伙伴私信初善君有没有靠谱、优秀的基金产品。其实不论是炒股,还是选择基金,选择好的股票和好的基金才是最重要的。

我最近一段时间刚好注意到一个主动管理系列基金全部跑赢指数,超额收益明显,这个系列叫华夏产业龙头系列基金。从收益数据来看,七只基金成立以来全大幅部跑赢指数,除互联网龙头外,全部跑赢基准,这意味着这些基金超额收益非常明显。

数据来源:华夏基金,2023.6.30,托管行复核,详细产品风险提示详见文末产品风险提示页。*注:龙头系列产品对应指数关系如下,华夏半导体龙头A(016500.OF)-国证芯片(980017.SZ),华夏互联网龙头A(012447.OF)-中国互联网50(H30533.CSI),华夏新能源车龙头A(013395.OF)-新能源车(930997.CSI),华夏数字经济龙头A(016237.OF)-SHS数字经济(931583.CSI),华夏先进制造龙头A(013107.OF)-先进制造(866003.WI),华夏高端装备龙头A(015710.OF)-中证高装(930599.CSI),华夏创新医药龙头A(012981.OF)-CS创新药(931152.CSI)。

这是什么神奇基金,怎么会有这么优秀的表现,未来还能保持这种优秀的表现吗,这些基金的选股布局对我们有哪些启示?今天我们一探究竟。

1、龙头战法

我们都知道短线打板讲究龙头战法,要买就买龙头股。这里的龙头股一般指技术形态最好,资金选择最坚决的个股。虽然这里的龙头股基本面可能并不特别完美,但是技术面选择了它成为龙头,它就是龙头。比如18年炒作5G,XX通信被市场选择为龙头股,最终实现十倍涨幅。

其实不仅短线打板讲究买龙头股,价值投资、长期投资也讲究买龙头股。不过这里的龙头股与短线的龙头股完全不同。这里的龙头股指行业内成长最好、最持续、市值的增长最快速的一批“少数派”公司,是基本面最优秀的公司,同时这里的龙头公司并不区分大盘股还是小盘股,只要行业内最优秀的公司。

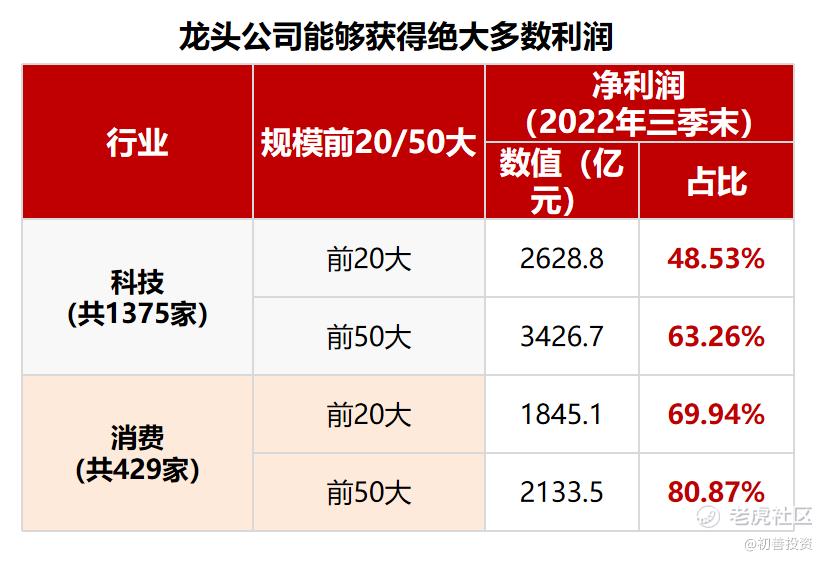

为什么选择龙头公司?复盘来看,龙头公司投资具备显著的超额收益:投资行业内最优质的一批公司,能够获得绝大多数的市场份额和利润,行业利润和行业市值均向龙头公司集中。

以A股的科技和消费公司为例,A股科技领域中前20家公司(对比1357家)数量占比仅1.5% ,却占据了48.5%的净利润;A股消费领域中前20家公司(对比429家)数量占比仅5%,却占据了近70%的净利润。同时,龙头公司的市值占行业的市值比例也会持续提升,龙头公司的股价涨幅在行业内也是最大的。

数据来源:Wind,规模截止2023.3.6,净利润截止2022年三季末。科技行业取申万一级:电力设备、通信、电子、计算机、传媒,消费行业取申万一级:纺织服装、家用电器、商贸零售、食品饮料。市值占比2005年-2023年3月6日,取总市值。

当然,龙头股投资的难点有两个:一是选择长期值得投资的行业;二是选出行业内最优秀的公司,这些背后其实更加考验基金经理和投研团队核心能力。

我们看华夏基金的产业龙头系列,从行业来看主要集中在科技、医药、消费等大行业,目前已覆盖7个行业主题,分别为互联网、半导体、数字经济、高端装备、先进制造、新能源车与创新药,均是具备巨大成长性的行业。

从结果来看产业龙头系列基金非常成功,大部分跑赢业绩比较基准,最高超额收益20.92%,平均超额收益7.26%!全部跑赢主流行业主题指数,最高超额收益35.59%,平均超额收益20.69%!

数据来源:华夏基金,2023.6.30,托管行复核,同上。

2、产业龙头大战行业ETF

之前我跟大家分享过很多ETF,逻辑非常简单,直接买入你看好行业的ETF,可以获取行业的平均收益。

ETF属于指数基金,负责跟着行业指数,特点是持仓分散,集中度低,泛行业投资,布局广,一句话总结,行业指数有什么,基金就有什么。产业龙头基金属于主动管理基金,特点是集中度比较高,深耕细分领域,产业龙头产品追求极致的行业β和个股α。

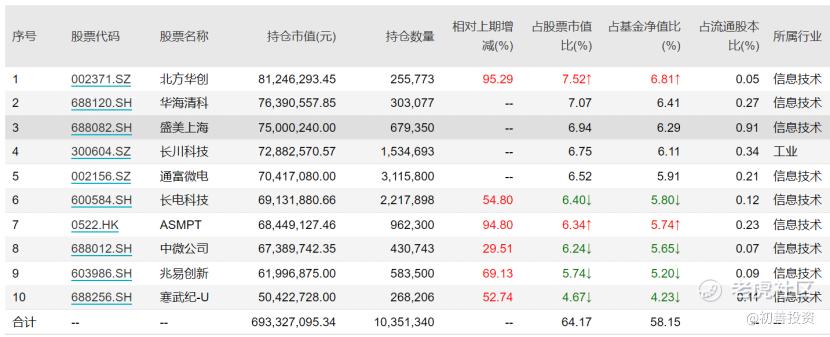

我们直接看结果,以半导体龙头为例,前十大持仓包括北方华创、华海清科、盛美上海、通富微电等公司,前十大集中度为64%,同期半导体ETF前十大集中度仅为44%。无疑,主动管理型基金更具锐度。

所以做资产配置的话,除了ETF追求平均收益之外,也可以考虑产业龙头系列基金这样追求极致的行业β和个股α的产品,进攻更强,防守也更强(龙头企业往往抗风险能力也更强)。

3、清洁能源龙头

很多小伙伴会说,我不喜欢老基金,我只喜欢新基金。那就更巧了,华夏产业龙头系列刚刚增加了一只新产品:华夏清洁能源龙头,聚焦“风光储氢”的核心机遇。

清洁能源代表未来的能源发展方向,既包括消耗之后能够恢复补充,很少产生污染能源,可再生能源,如水能、生物能、太阳能、风能、地热能和海洋能,也包括在能源生产、及其消费过程中,选用对生态环境低污染或无污染的能源,如天然气、氢能、清洁煤、核能等。当然,核心还是“风光储氢”。

前几天的8月3日,国家发展改革委、财政部、国家能源局联合发布《关于做好可再生能源绿色电力证书全覆盖工作促进可再生能源电力消费的通知》,对绿证核发范围、交易方式和收益归属等做出了明确规定,有利推动绿证交易,提高新能源投资收益率,这对“风光储氢”都是大利好。

先看风电,风电未来的核心看点是出海,两层意思:一层是去海外,我们很多风电上游企业发展非常好,并且进军海外,竞争力明显提升;二层是海风,未来风电的看点还是海风的快速发展,尤其是向深海、远海发展。总之,目前看,风电的未来依然值得关注。

再看光伏。光伏企业这两年的股价调整反而使得相关企业的股价更具吸引力。长远看,光伏市场空间广阔,且我们的光伏企业全球竞争力凸显,引领全球的光伏发展,更重要的是,未来光伏新技术不断出现,里面蕴含大量的十倍股机会,依然值得重点关注。

再看储能,随着光电、风电占比不断增加,需求旺盛无疑,量增利稳带来投资机会,同时新能源产业链的降价将带动需求的超预期释放,并催生商业模式的进一步清晰,储能成为最确定的受益方向之一。

最后看氢能,氢能源是能源结构转型的重要方案,未来市场空间巨大,在众多新变化、新技术中有最高的置信度。目前地方政策对氢能支持的积极性较高,绝大多数省份和很多市都已经发布氢能规划,增长的确定性较强。

整体看,“风光储氢”等清洁能源未来空间广阔,一只专注于“风光储氢”的产业龙头基金值得关注。

4、极致的行业β和个股α

主动型权益基金如果想获得极致的行业β和个股α,最重要的就是选人,也就是基金经理。因为主动权益基金产品最终买什么,买多少都是由基金经理决定的,“风光储氢”可供选择的范围那么大,因此基金经理是我们关注的重点。

清洁能源龙头拟任基金经理杨宇是北京大学光华管理学院金融硕士、中国航空研究院工学硕士、清华大学工学学士,曾经担任航空工业成都飞机设计研究所总体技术部工程师,目前任华夏新能源车龙头基金经理。杨宇具备6年以上研究经验,覆盖行业包括中游制造、新能源、国防军工、科技等,深耕新能源圈,是华夏新能源旗手。

杨宇先生投资理念总结为八个字:精选个股、深度研究。自上而下研究行业,深耕产业趋势,关注行业基本面边际变化进行配置判断与机遇;自下而上研究个股,擅长新能源车等高端制造行业,力争捕捉具备长期成长空间的优质个股。

我们看看杨宇代表作华夏新能源车龙头。华夏新能源车龙头行业配置集中度较高,但前十大持仓权重较为均衡,截至2023年中报,前十大权重股合计权重为50.98%。从前十大持仓看,华夏新能源车龙头持仓重点覆盖动力电池、下游整车领域,前两大持仓宁德时代、璞泰来均已重仓较长时间,同时新增重仓祥鑫科技、宇通客车、拓普集团和华电重工。

华夏新能源车龙头自2021年9月15日成立,截至2023年6月30日,区间A股处于调整周期,中证新能源车指数下跌39.2%,在此市场环境下,产品通过深度研究精选个股,区间仅下跌5.94%, 相对于指数超额收益达33.23%。其中,2021年度相对指数超额收益为10.20%,2022年度为15.81%,2023年(截至2023.6.30)为12.88%,持续期内所有自然年度均获得正向超额收益。

数据来源:业绩数据源自华夏基金、Wind,经托管行复核,截至2023.6.30,详见产品风险提示页,华夏新能源车龙头比较基准为中证新能源汽车产业指数收益率*60%+中证港股通综合指数收益率*20%+中债综合(全价)指数收益率*20%,对应指数为新能源车(930997.CSI)。排名数据来自银河证券,截至2023.6.30,银河证券排名分类为汽车主题行业偏股型基金(A类)。

此外,可以看到近三年新能源车ETF跟中证新能源车指数走势几乎完全一致,侧面反映了ETF更多还是追求跟行业指数一致的表现,博取行业平均收益,而关注龙头机遇的主动管理型基金,在进攻和防守上都有更大的自由度,锐度更大,更有机会博取相对行业指数的超额收益。

华夏新能源车龙头体现了极致的行业β和个股α,是不是对清洁能源龙头也充满了期待?

5、定投龙头

华夏清洁能源龙头是产业龙头的系列产品之一,申购代码A类018918,C类018919,8月8日开始可以申购。

对于基金产品,我还是建议大家定投:定投是买公募产品最好的策略。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。