Meta开源节流两端开花,大涨后还有20%上升空间?

摘要

广告业绩超预期,对小平台的头部虹吸效应

Tik Tok竞争放缓,Reels商业化进展顺利,变现预期提升

完整且庞大的社媒生态体系,有望复刻至Threads

随 $微软(MSFT)$ 和 $谷歌(GOOG)$ 的脚步,Meta在7月26日盘后公布的Q2财报同样的全面大超市场预期,同时提升了Q3指引,在盘后交易中获得了超过8%的回报。

当初从Facebook改名至 $Meta Platforms(META)$ ,是想绑定元宇宙讲故事。但在两次财报受挫之后,Meta务实地放弃了这个执念,重新聚焦其社交业务,Zuckerberg非常出跳的大胆操作,开始对市场反向预期管理,反而让市场股价也探底回升。

Q2业绩预览

与 $Snap Inc(SNAP)$ 的商业化困境不同,Meta的广告业务节节高升。

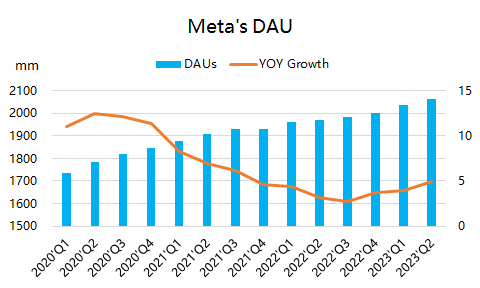

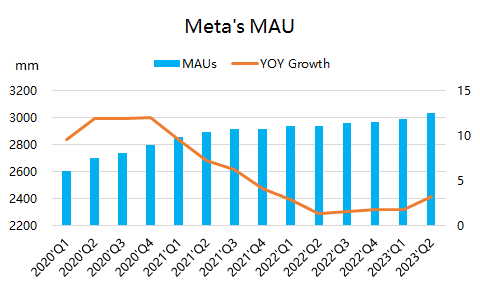

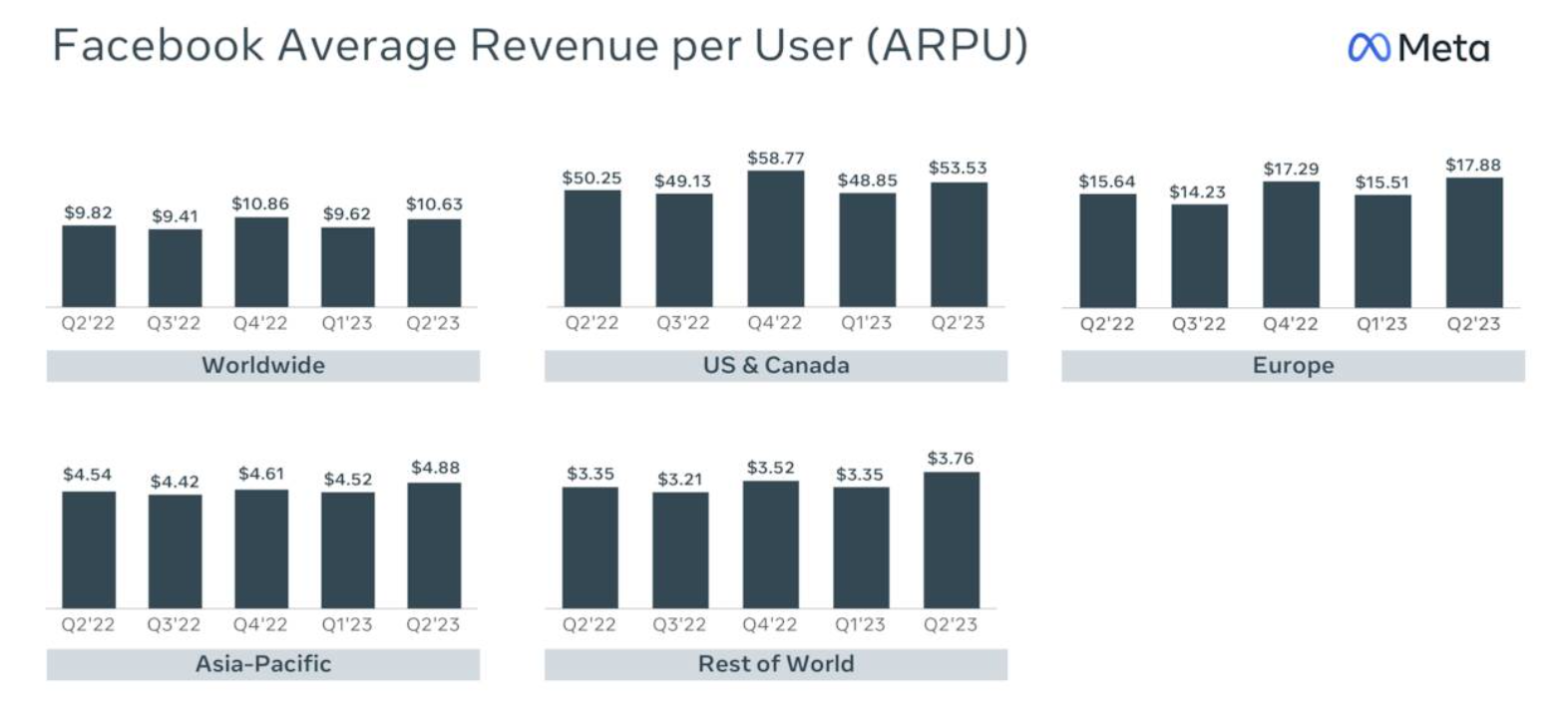

运营数据方面,Facebook Family的MAU达到30.3亿,增加了4000万人,环比增速上行,同比也增长3.2%;同时DAU达到20.65亿,同比增速5%,也再次提升DAU/MAU这个体现用户粘性的数值。地区上来看,亚太是新增活跃用户的主力,欧美地区反而比较稳定,其中欧洲反而有所下降。

整个社媒平台矩阵的月活MAP达到38.8亿,同比增长6.3%,日活DAP达到30.7亿,同比增长6.6%。

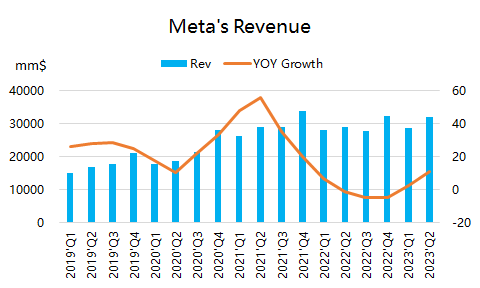

利润表方面,单季营收320亿美元,高于市场预期的310.6亿美元,同比增长11%,再次拉回两位数;其中98%的贡献依然是广告。而Reality Labs的收入依然同比下39%,这也给元宇宙业务再度蒙上阴影。

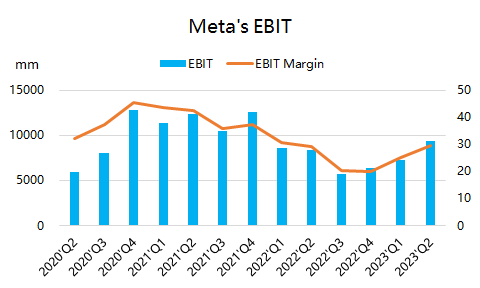

利润率的再度提升,整体毛利率上升81.4%,达到三年的巅峰水平;经营利润率达到29.4%;摊薄EPS为2.98美元,创2021年四季度以来新高,同比增长21%。

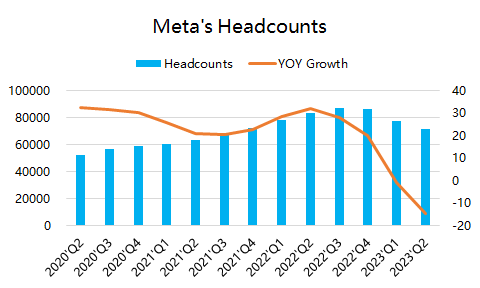

当然,Q2还有一部分裁员的影响,预计Q3的运营利润率还有上升的空间。

投资亮点

一、广告业务超预期,有宏观的原因,也有公司自己努力的结果。和此前的GOOG一样,市场因为过分担忧衰退而将广告相关业务的预期放得很低,这也给超预期做足了铺垫。

而Meta也因为更多的商业化,以及对广告效率的优化提升了业绩,彻底从此前的iOS隐私政策变化的阴霾中恢复过来。

另一个角度说,大平台的头部优势,也让更多广告主放弃在小平台的投放,反而形成一种“虹吸效应”。

二、Reel的商业化比预期节奏更快。也正因了Reels在Q2的正式商业化,整体用户指标及广告收入都超预期,虽然广告单价下降,这也可能是因Reels的报价低,以及AI介入的辅助,当然只要整体收入拉上来,也说明Reels的成功。

另外,Reels从Tik Tok上抢夺到更多的市场份额,这也是既定事实。

三、Threads的畅想,以及更高的利润水平。对标Twitter(现在改名X)的Threads刚推出3天就取得1亿用户,主要还是因为强绑定Facebook和Instagram,这也是Meta社交矩阵的优势。不过因为这种强绑定,Meta最重要的目标是用户留存,当达到一定量级的稳定留存,就可以考虑商业化了。

总之,如果META继续专注于在更多面上的商业化(开源),以及增加运营效率(节流),那么营业利润率在今年下半年进一步增长也就不足为奇了。

估值水平及上升空间

以7月26日盘后的收盘价319美元,对应的2024年市场预期的15.5美元EPS,则前瞻市盈率为20倍,而2024年行业平均预期市盈率为23.5x.

考虑到在财报后,可能会有更多分析师调升对23/24财年的利润预期,因此即便以盘后319美元的价格,仍有至少20%的上升空间。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

确认Meta的财报没做假……?