非农未必改变美联储七月加息决定 区块链支付受美联储关注 — 2023.7.7

https://youtu.be/ALIL583sKj4

欣慰的是很多小伙伴已经开始将注意力从频繁的价格变化转移到了趋势分析上,宏观就是趋势分析中的重要一环,但今天我重点想讲的却不是宏观,虽然昨天很多小伙伴都在关心小非农的事情,并且对今天的非农数据做出了自己的预期,认为非农的数据会很大程度的通过影响美联储的加息决策进而影响到风险市场的变化,这个核心逻辑是对的,但是对于目前的币市却是未必适用的。博弈在那个市场都有,最终还是通过流动性的争夺引发出情绪的改变。

Twitter @Phyrex_Ni

说人话就是,现在改变BTC和ETH价格的主要原因并不是因为要预期美联储会加息,或者就业数据甚至是美联储的加息并不是币市价格变化的主要原因,而主要原因还是因为流动性太差了,在这里估计又有很多小伙伴不明白了,说和宏观相关的也是我,说不想关的也是我,那么宏观是不是能判断币市目前市场的走势?我的回答是,市场不是一尘不变的,确实宏观对于币市有一定的影响,但这个影响是基于“基数够大”才会产生的结果。

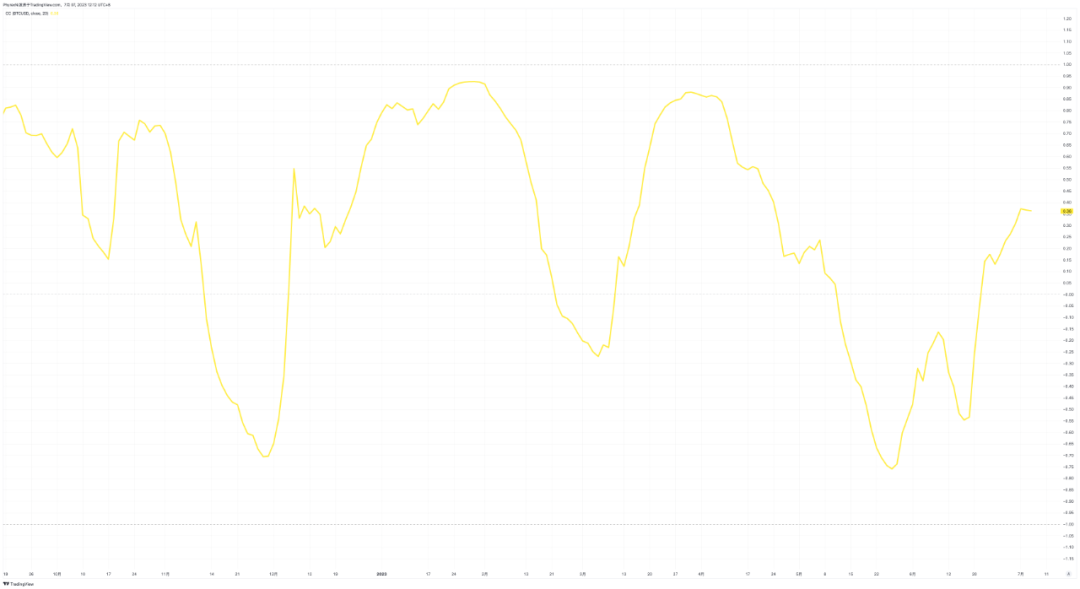

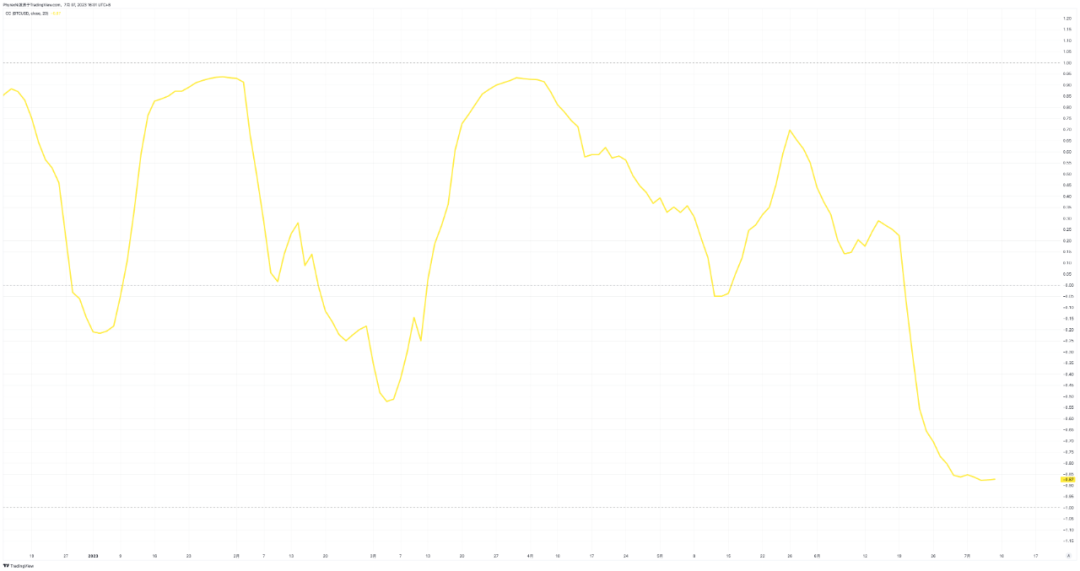

再说的清楚一点,为什么我们说2021年开始BTC的价格走势才和科技股同步,那是因为背后很多的投资者,机构,甚至做市商是同一批人,所以操作的逻辑以及方案都差不多,而且这些人也给币市提供了充足的流动性。而现在为什么又不同步了,就是因为这些中的一部分人已经开始从币市离场或者是处于观望的阶段,所以相对于币市来说,同步性就可以看作是基数的正相关,BTC和科技股的同步越高,能够影响科技股的参数对于币市的影响就越大,而反过来则必然是越少,而现在日线数据下纳指期货的同步性只有25%,纳斯达克100指数只有36%,标普500是42%,标普500期货的同步性是32%,道琼斯直接是负相关。

甚至是和黄金的同步性都降低到了负的87%,之前因为USDT原因高度同步的斯托克600的同步性也变成了负65%,和美元指数的相关性也降低到了不到10%,所以明白了吗?如果单纯按照数据来说,宏观对于币市的影响确实还有,但影响力却在随着相关性的降低而减弱。那么为什么会出现同步下跌的情况呢,答案很简单,就是流动性。昨天在价格上涨的时候我发了四张图,分别是四个BTC成交量最高的交易所,虽然已经是成交量最高了,但随着价格的拉升整体的成交量不但没有出现显著的变化,反而是同等规模的振幅下较低的成交量。

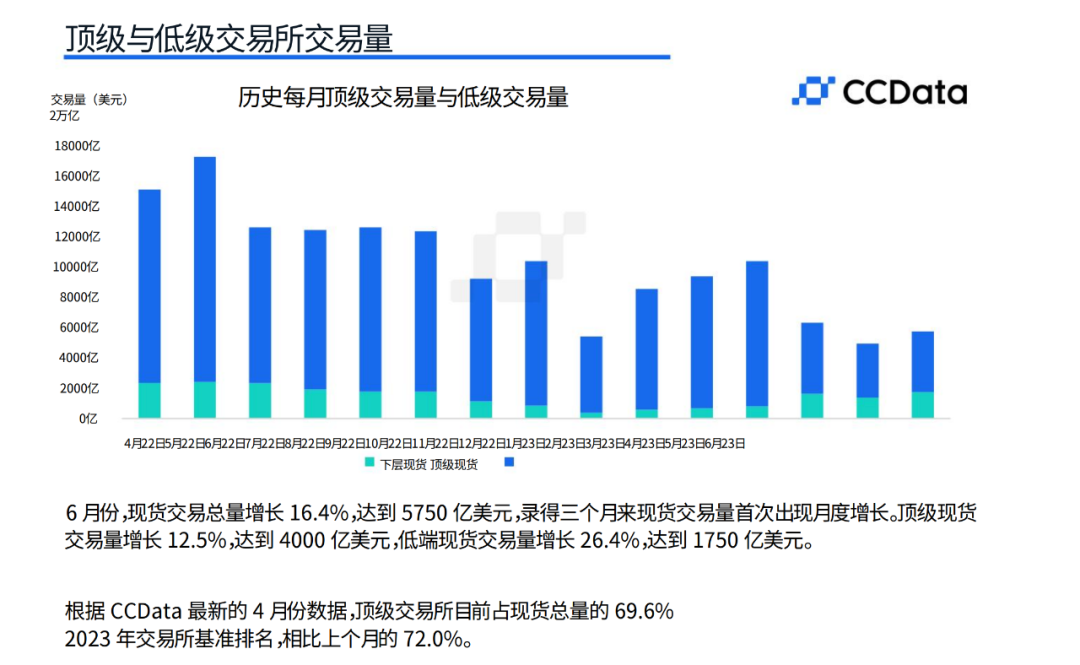

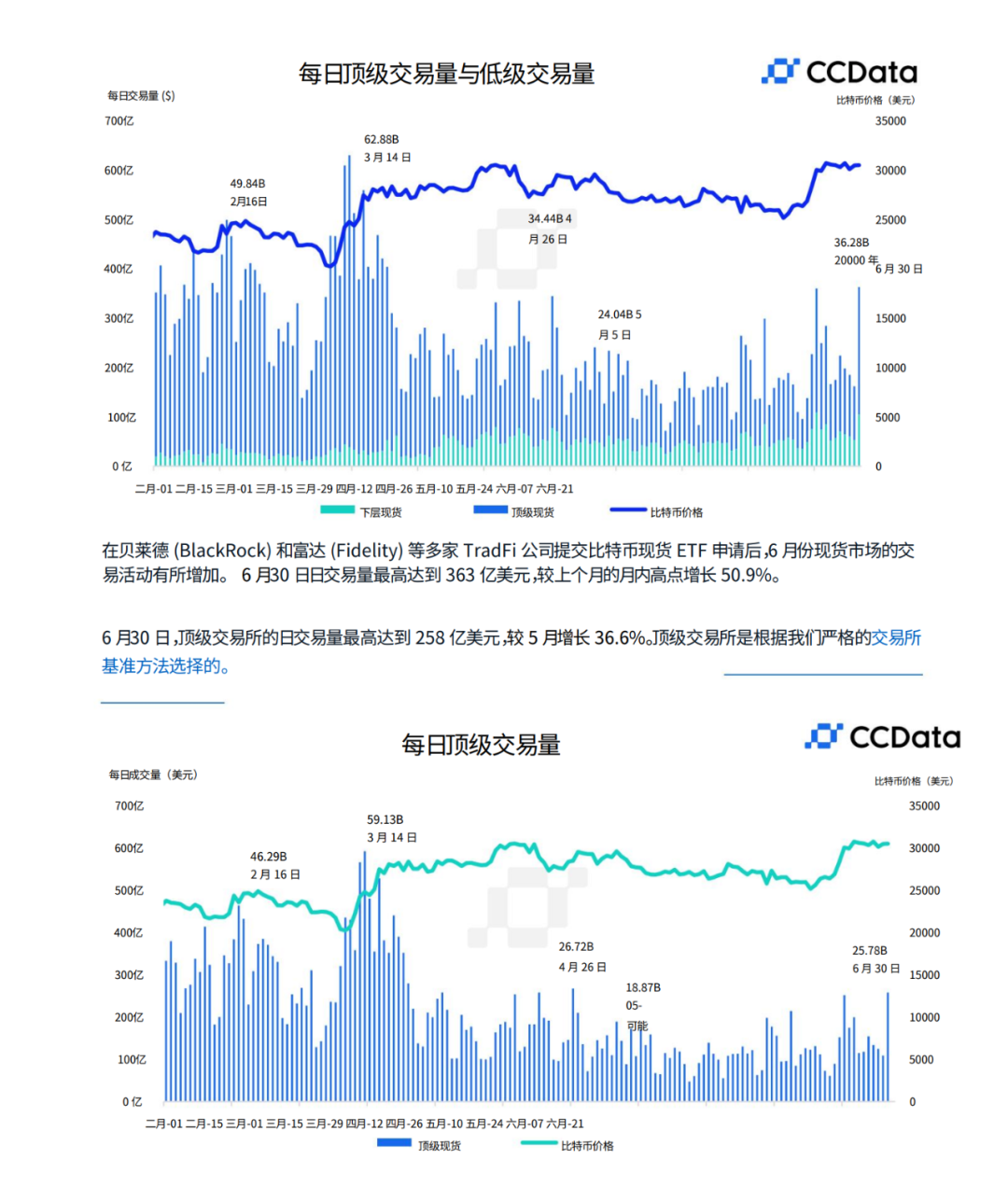

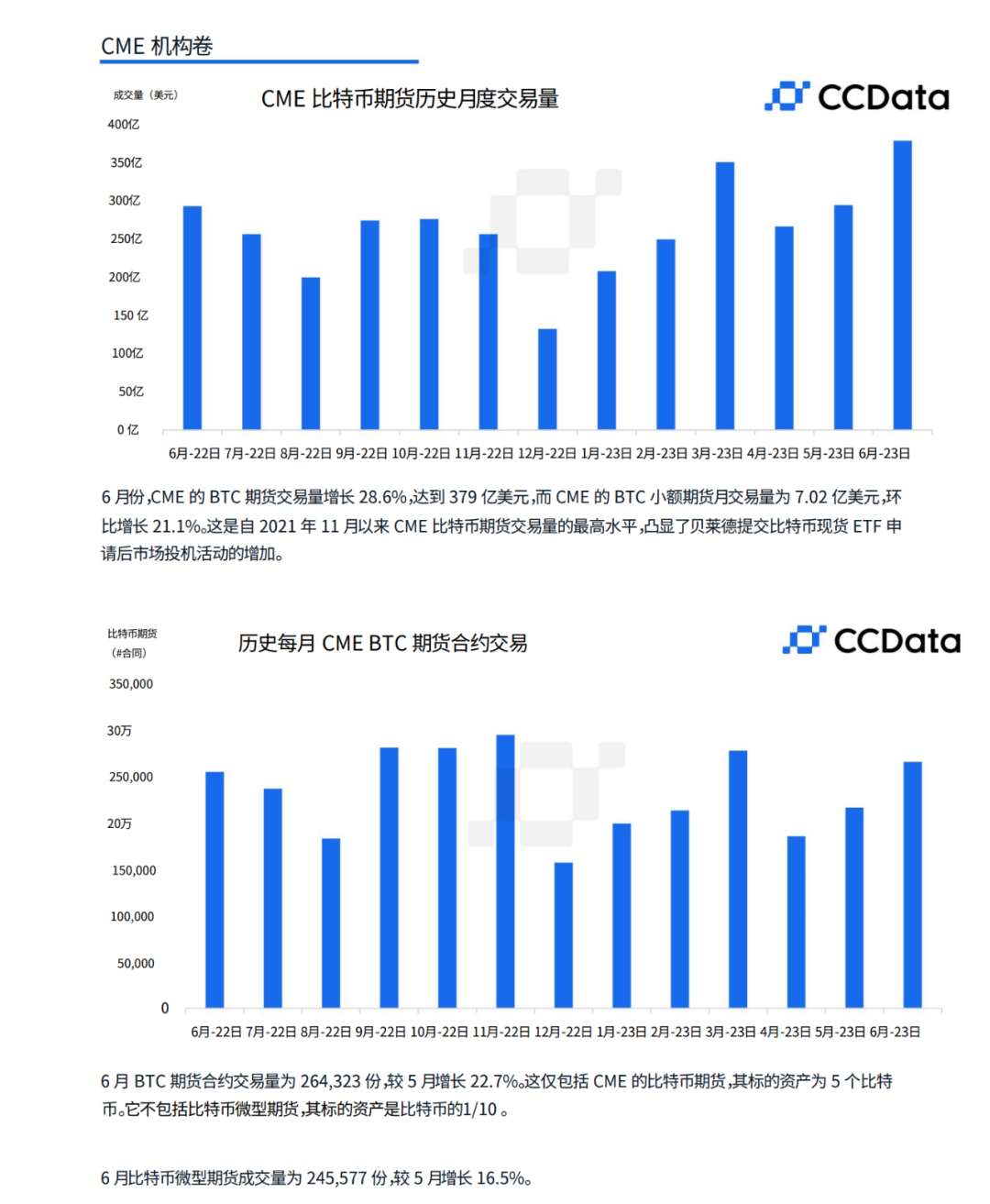

这代表的就是流动性降低后带来深度上的降低,就像我们之前一直说周末因为没有做市商所以会导致少量资金可以拉盘,少量筹码可以砸盘的道理是一样的。尽管从六月下旬开始成交量因为BlackRock(贝莱德)和其他基金申请BTC的现货ETF(信托)而上升,但根据CCDdata的数据来看,整个六月份中心化交易所的成交量也就是提升了16.4%,资金量达到了5,750亿美金,但要知道,这其中还包含了BTCTUSD的成交,该币对因为没有手续费,所以成交量一直是排在Binance的首位,因此实际的成交量比这个数据还是要低很多。

但即便如此,这也是中心化交易所最近三个月以来首次的成交量增加,相比第一季度降低了40%,和去年同期相比下降了62%。这个数字是2019年第四季度以后最低季度交易量,而且还不仅仅是现货交易,包括衍生品交易在内整体的数据都不够友善,6⽉份中⼼化交易所的衍⽣品交易量增⻓13.7%,录得衍⽣品交易量三个⽉来⾸次增⻓。然⽽,中⼼化交易所的衍⽣品交易市场份额四个⽉来⾸次下降,从5⽉份的历史⾼点79.1%降⾄6⽉份的78.7%。

相反的是6⽉份,CME交易所衍⽣品交易总额增⻓23.6%,达到483亿美元。其中机构对BTC期货的兴趣开始增加,成交量增⻓28.6%⾄379亿美元,这是该交易所⾃2021年11⽉以来的最⾼交易量。相⽐之下,ETH期货交易量增⻓9.93%⾄89.1亿美元。通过这些数据可以明显的看到,因为ETF(信托)的申请确实刺激了美国投资者的兴趣,但能坚持的程度和ETF(信托)通过的时间是成反比的,如果市场不能继续提供这方面的利好,或者是其它方面能够助力BTC和ETH上涨的利好,那么成交量和流动性的上升就会从哪里来,回哪里去。

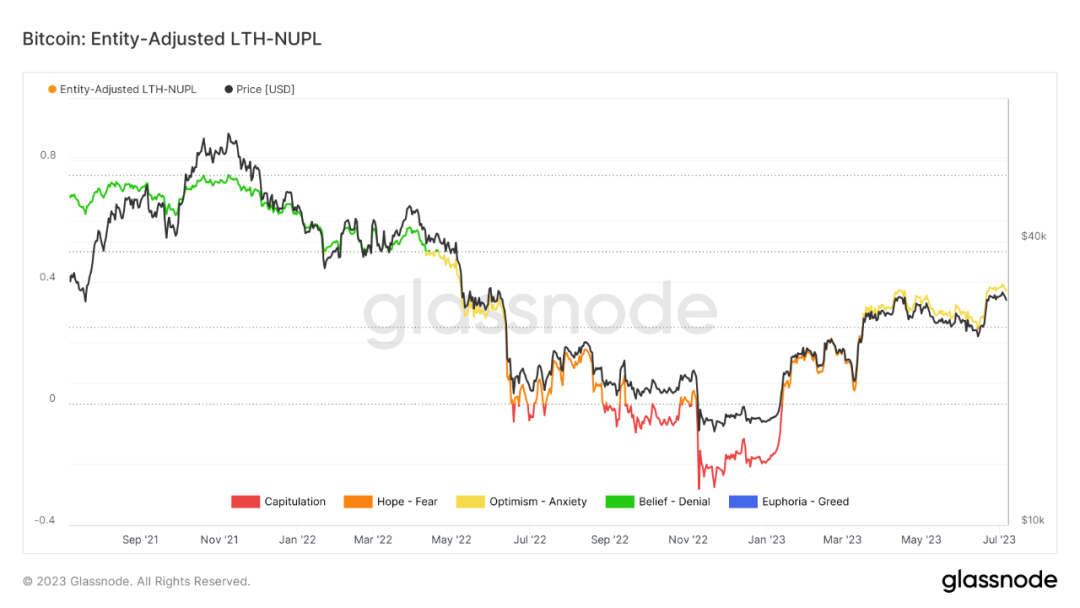

至此我们可以清楚的发现问题的本质所在,流动性和做市商就是鸡和蛋关系,我们虽然无法确定是先没有的做市商还是先没有的流动性,但带来的结果是一样的,下降的流动性以及没有独立的叙事行情致使币市的价格走势和科技股越来越远,而在板块没有轮动回到币市之前这又回带动成交量的下降,这就变成了一个恶性循环,而破局从目前来看又只能寄托在美国的资本市场,所以现在最好的方案要么就是逢低少量建仓,要么就是等更加确定性的信息到来。

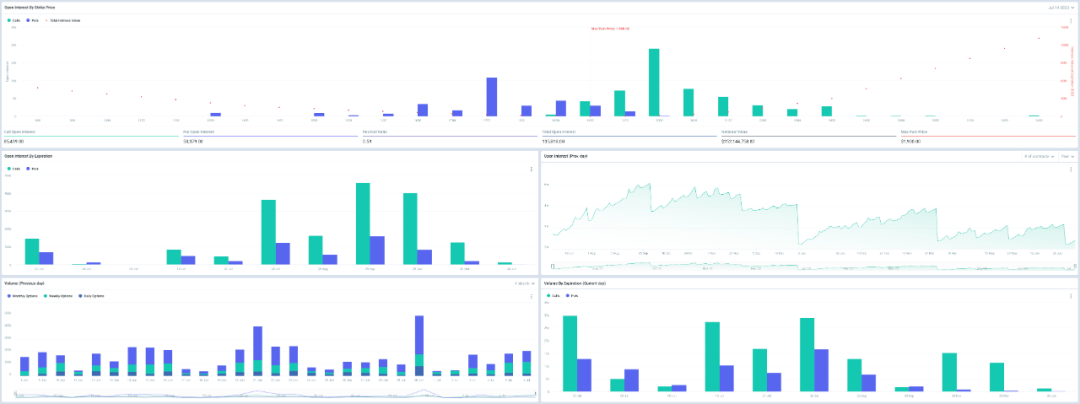

自从BlackRock(贝莱德)和一众小伙伴申请BTC的现货ETF(信托)带来了BTC和ETH的价格攀升以后就几乎没有怎么看过交割期权和最大痛点,而且六月月度和季度都没有达成最大痛点。但这并不代表最大痛点就没有了参考力,也不代表最大痛点就不会继续绑架价格,毕竟最大痛点所凭借的就是流动性的短缺,而目前的流动性已经开始逐渐的向申请前的低流动性转移了。而流动性降低会导致的后果前边我们也说过了,这也给了价格操控更大的空间,当然这并不是说现在就已经开始了操控,只是概率会开始上升。

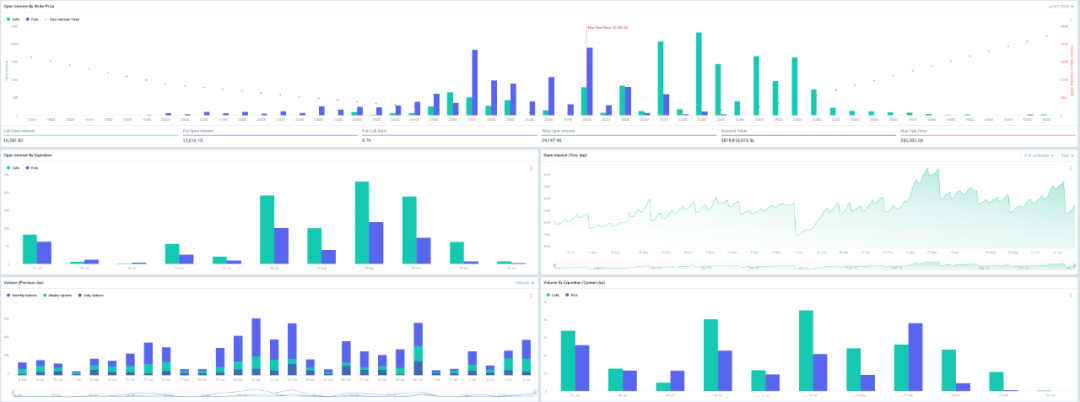

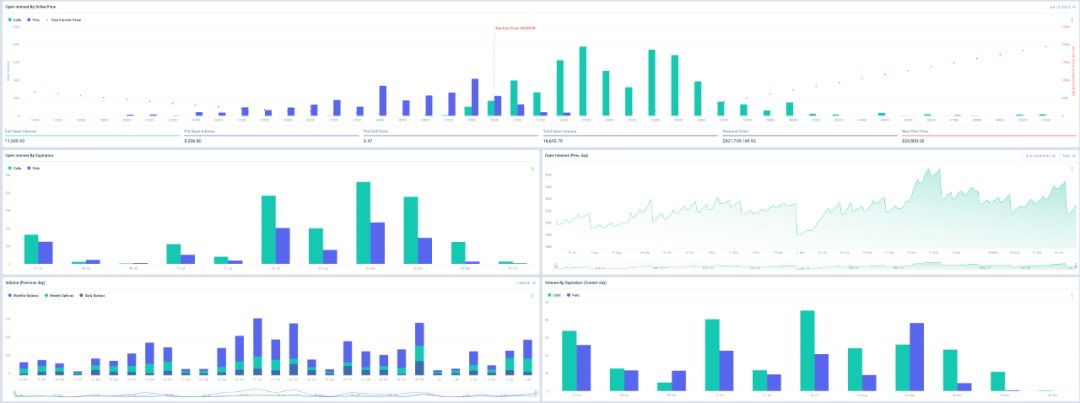

今天(周五)下午16点会完成本周期权的交割,目前BTC的最大痛点经过一周的调整已经上升到了30,000美金,周初的时候最大痛点还是28,000美金,和目前的现货价格相匹配。其次空多比提升到了0.76,虽然还是看多占据主导,但听过我以前分析的小伙伴都已经知道,这个空多比相比周初的0.6左右已经是挺高了,出现了较强的看空趋势了,正常值大概在0.5左右。名义资金确实不高,从六月底失利后这应该是最低的周内名义资金,只有不到8.8亿美金。而目前来看,下周五的最大痛点是30,500美金。虽然上涨了500美金,但变化量还是较低的。空多比是0.47还是处于正常值的范围。名义资金只有5亿美金左右,也不多。

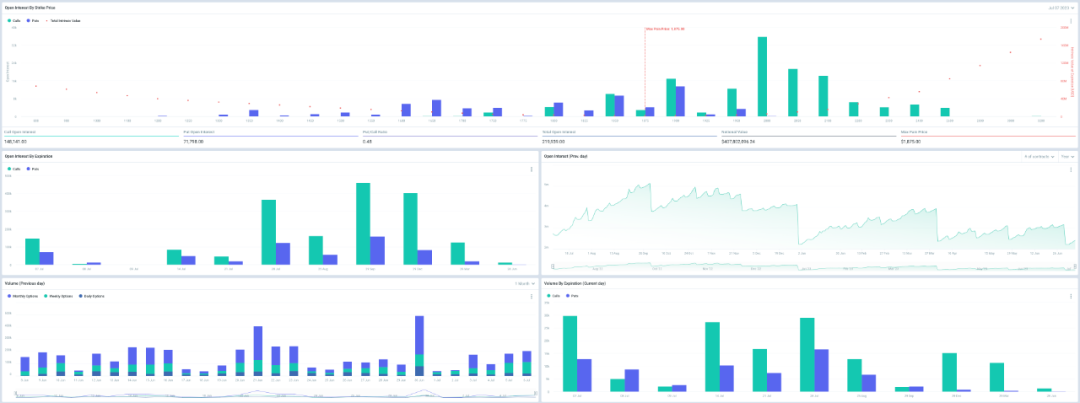

ETH的数据和BTC差距也不大,现在的ETH波动性已经开始逐渐的低于BTC了,虽然还没有回到六月初的最低点,但也已经开始吸引了资金。不过确实这一次的发动更多的还是因为BTC,所以ETH暂时难以将汇率提升的太高。当前ETH的最大痛点在1,875美金,和BTC一样都是处于现货价格匹配的阶段,但空多比却越低于BTC,只有0.48,这就说明更多的投资者在看空BTC的同时还是在看多ETH的,名义资金也不高,只有4亿美金左右。下周五ETH的最大痛点也和BTC一样,有少许的提升来到了1,900美金,空多比却提升到了0.59,名义资金有2.5亿美金左右。这个数据和BTC的变化量相差都不多。

所以从最近两周的最大痛点变化来看,还是几乎贴近了当前的现货价格,而且并没有做出和现货价格差距较大的预期,这也预示着目前现货市场和期货市场都不敢过分的预测价格,如果在没有新的利好或者利空的数据前,小幅度的震荡应该还是较大的可能性。毕竟对于卖方来说,价格是多少并不重要,重要的是只要能达到最大痛点,就是对于卖方收益最高的位置,而最近两周的最大痛点和现货相聚不大,那么最大痛点去干扰的可能性就会降低。

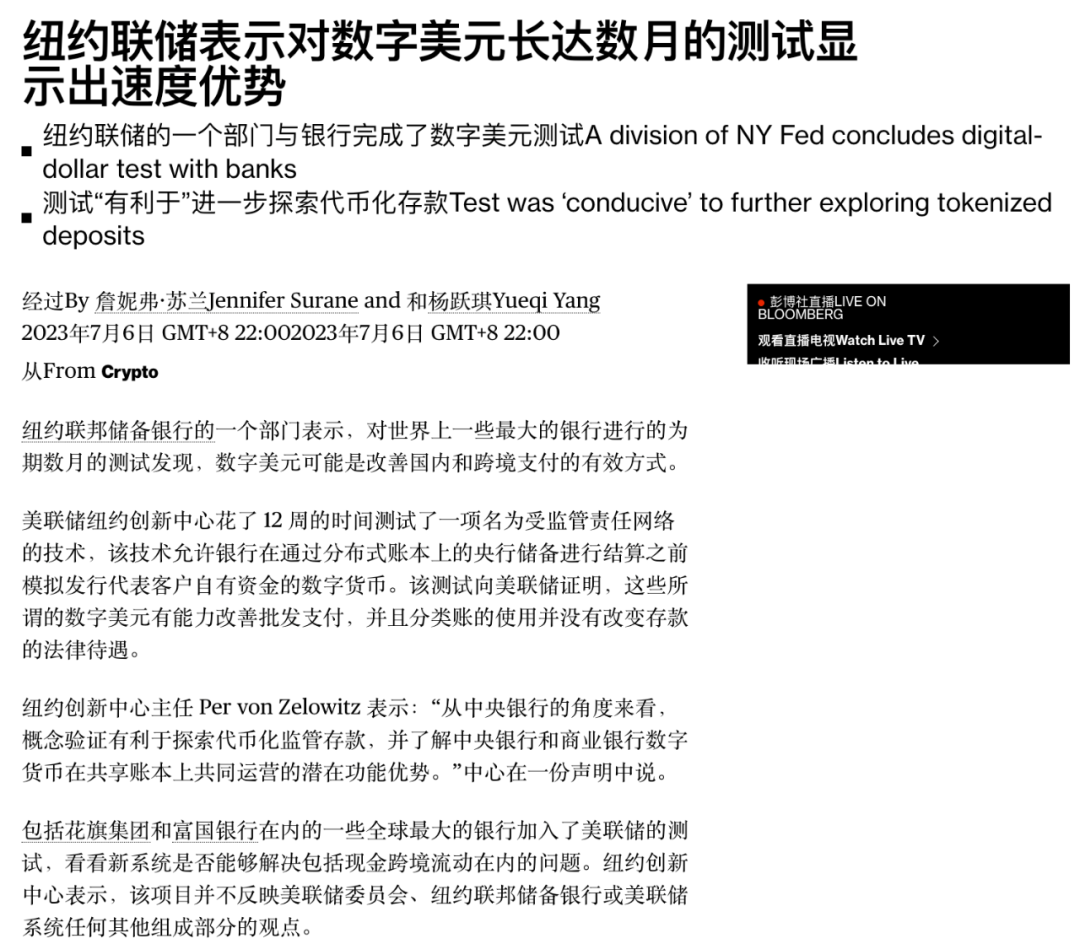

回到币市本身的情况来看,虽然目前对于价格和流动性的驱动都是因为BlackRock(贝莱德)的申请,但从长远角度来讲,区块链的价值并仅仅是在加密货币上,或者说和黄金最大的不同就是区块链本身的应用场景,不知道还有没有小伙伴记得,我在去年就说过多次,稳定币的硬承兑很有可能是BTC现货ETF通过的一个先决条件,而要实现硬承兑就需要获得美联储的批准,而美联储内部对于CBDC(央行数字货币)的应用也有着很强的分歧,不过随着纽约联储的一项测试可能会扭转美联储内部对于数字美元负面的看法。

纽约联储创新中心花了12周的时间测试了一项受监管责任网络的技术,该技术允许银行在通过分布式账本上的央行储备进行结算之前,模拟发行代表客户自有资金的数字货币。该测试向美联储证明,这些所谓的数字美元有能力改善批量支付,并且分类账目(去中心)的使用并没有改变存款的法律待遇。纽约创新中心主任表示:“从中央银行的角度来看,概念验证有利于探索代币化监管存款,并了解中央银行和商业银行数字货币在共享账本上共同运营的潜在功能优势。”

这次包括花旗集团和富国银行在内的一些全球最大的银行加入了美联储的测试,看看新系统是否能够解决包括现金跨境流动在内的问题。纽约创新中心表示,该项目并不反映美联储委员会、纽约联邦储备银行或美联储系统任何其他组成部分的观点。该测试是在需要获得参与许可的私有链上进行的,而不是在加密货币世界中常见的公共区块链上进行的。但仍然代表如果美联储进入到下一个阶段,并不排除会将私有链公开化。

该项目的结论是,它没有发现美国现行法律中存在“任何无法克服的法律障碍”来阻止这种数字美元的建立。不过,声明称,在得出最终结论之前,还需要进一步与监管机构接触。与此同时,摩根大通等一些银行表示,他们看到了银行在区块链上发行的存款代币的前景,这种代币可能比稳定币得到更广泛的使用。当然目前概念验证并不是为了推进任何具体的政策成果,也不是为了表明美联储将就发行央行数字货币或任何其他产品或服务的适当性做出任何迫在眉睫的决定,也没有表明必须如何设计。但仍然展现出了区块链在应用端的发展前景。

目前,当银行向海外汇款时,由于世界各地的银行和政府使用许多不同的系统,这通常是一个漫长而繁琐的过程。试点参与者发现,该技术可以帮助同步以美元计价的支付并促进近乎实时的结算。花旗集团财务和贸易解决方案部门新兴支付和业务开发负责人在一份声明中表示花旗集团对业务、法律和技术调查结果感到非常鼓舞。特别是,有利于跨境结算的全球即时美元支付系统的前景值得进一步认真研究。可以畅想一下,如果美联储真的推出这种类似于稳定币的数字美元,那么对于提升币市的流动性降低用户的进入门槛,将有极大的助力。

本来想偷个懒,但还是有很多小伙伴在问今天晚上的非农数据是不是会带来风险市场的下跌,这个问题首先需要明确的是,非农本身并不会影响风险市场,尤其是币市,而风险市场做出的预期反应是认为美联储会因为非农数据而提升七月加息的概率,但其实从美联储的会议纪要以及最近美联储官员的讲话,甚至是Nick的发言来看,七月加息应该是在核心PCE的数据出现后,也就是6月底就已经有了一定的共识,主要还是因为核心通胀太高了,非农的限制也仅仅是为了降低通胀而已。

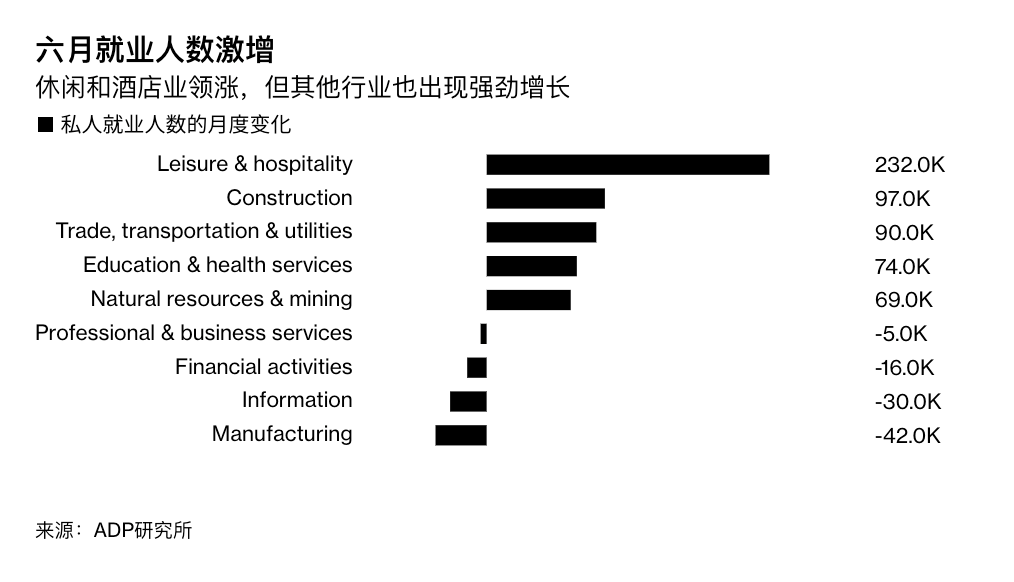

说人话,非农也是通胀的结果,只是美联储对于供应端的需求没有办法降低,只能从需求端着手,买方减少了卖方就要被逼降价,但如果人人手中都有钱那么通胀降低的概率就会非常的低,所以美联储一直在盼望劳动力市场可以降温,失业率适当的提升(毕竟现在失业率是近代历史新低),但实际上就业仍然保持着强势的增长,ADP研究所与斯坦福大学数字经济实验室合作的数据显示,上个月美国企业增加了近 50 万个就业岗位,为一年多来最多。而另一份报告显示,6月份美国雇主宣布的裁员人数降至八个月低点。

这就说明了美国的经济还有很强的韧性,好处是现在几乎没什么人去谈经济衰退了,只有美联储自己开会才会说说,其次就是股市已经从Ai和科技股一家独大开始向板块轮动转移,就是因为美国的企业觉得美联储加息其实没啥用,该融资的还是能够融资,该从风险市场赚钱的还是能赚钱,即便是一度被认为是爆雷风险点的地区银行日子都好过多了,甚至是一直被利率打压的房地产业都有复苏的迹象,这种情况下美联储只有两个选择,要么就是继续加息并维持高利率,要么就是延长维持高利率的时间。

前者造成的动静会更大,虽然加重了经济负担的可能,对于降低通胀来说却会更快一些,后者虽然会降低抗通胀的效率,却能维持美国的经济增长。前者就像是做手术,虽然会疼,但会更有效一些,而后者就像是保守治疗,痛苦虽然会减少,但危险就是病情会加重,所以对美联储来说,怎么选必然会产生纠结,所以从六月以后的议息会议中应该很少会看到全票通过加息或者不加息的决定,但一天通胀没有低于或者接近2%,美联储维持高利率就几乎不会结束。

那么对于风险市场的影响就很简单了,股市只要Ai不倒,更多的资金就会继续的注入,标普500只要继续涨市场的溢出资金就会更多,这对于币市来说是好事,但只要美联储继续维持高利率就必然会陆续有支撑不下去的企业,多米诺的骨牌传导需要时间,但一旦传导到了股市,就几乎是不可逆的。所以美联储现在的策略就是不在理睬风险市场是否可以正确的理解他们的意思,只要掐住利率不松手,你博弈的我就和你反着来,这一批投资者终有一天会明白,为什么前辈总会说不要和美联储对着干。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 尊姿·2023-07-08阅点赞举报

- 竺正明·2023-07-08888点赞举报

- 东张希望·2023-07-081点赞举报

- Lydia758·2023-07-07阅点赞举报

- 学思践悟·2023-07-07美联点赞举报