如何选择?买5%收益的无风险利率产品?还是追涨AI?

周末看了对冲基金Coatue 分享的2023投资趋势观察的PPT,一共有46页,其中有几个有意思的点,很大一部分大家也都看到了,也有一些值得思考的。

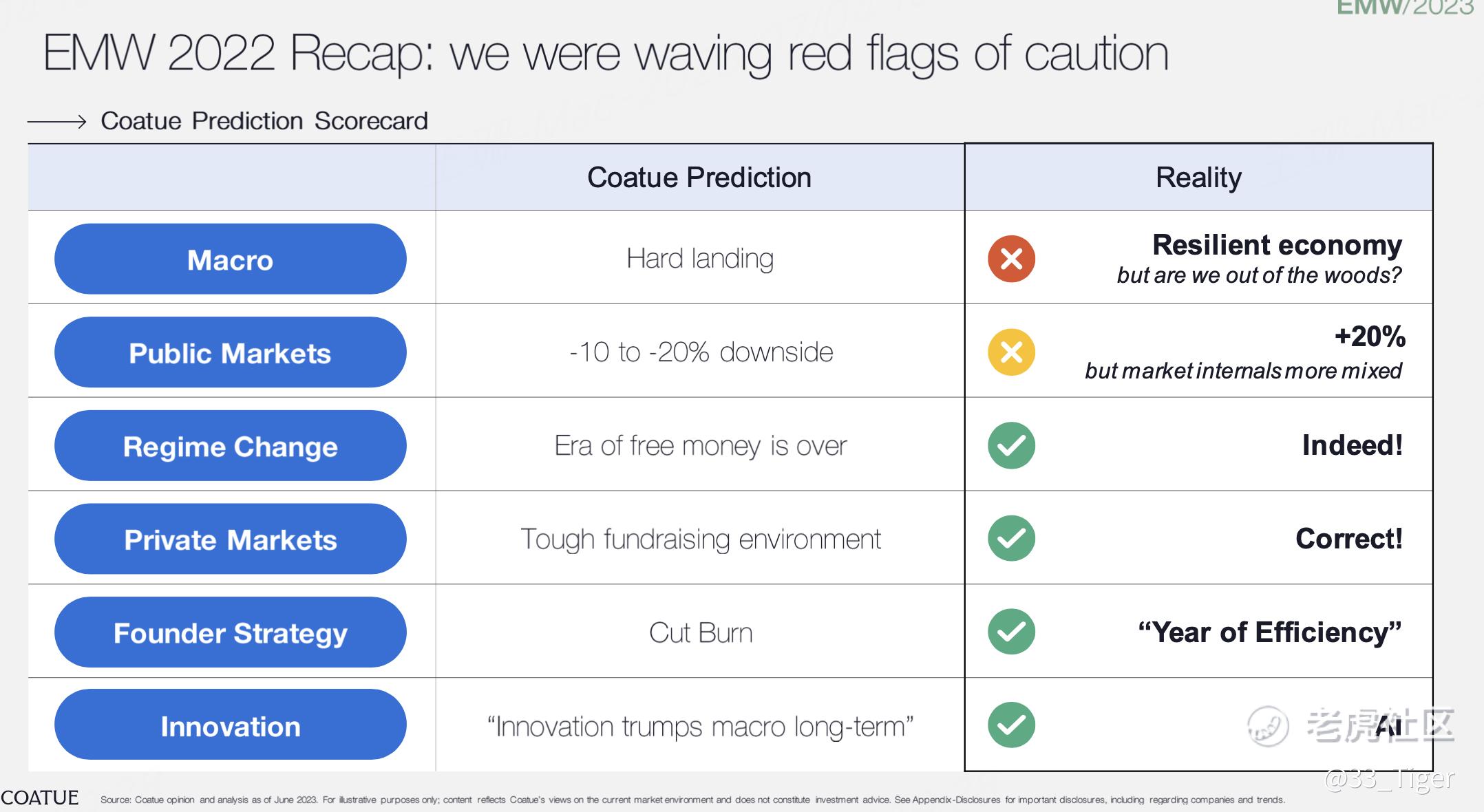

首先,Coatue的观点并不一定对,从他们去年对今年的判断中,最核心的关于宏观经济和市场回报都是错的![捂脸][汗颜]

我们只能从他对于趋势的观察中去总结一些自己的思考。

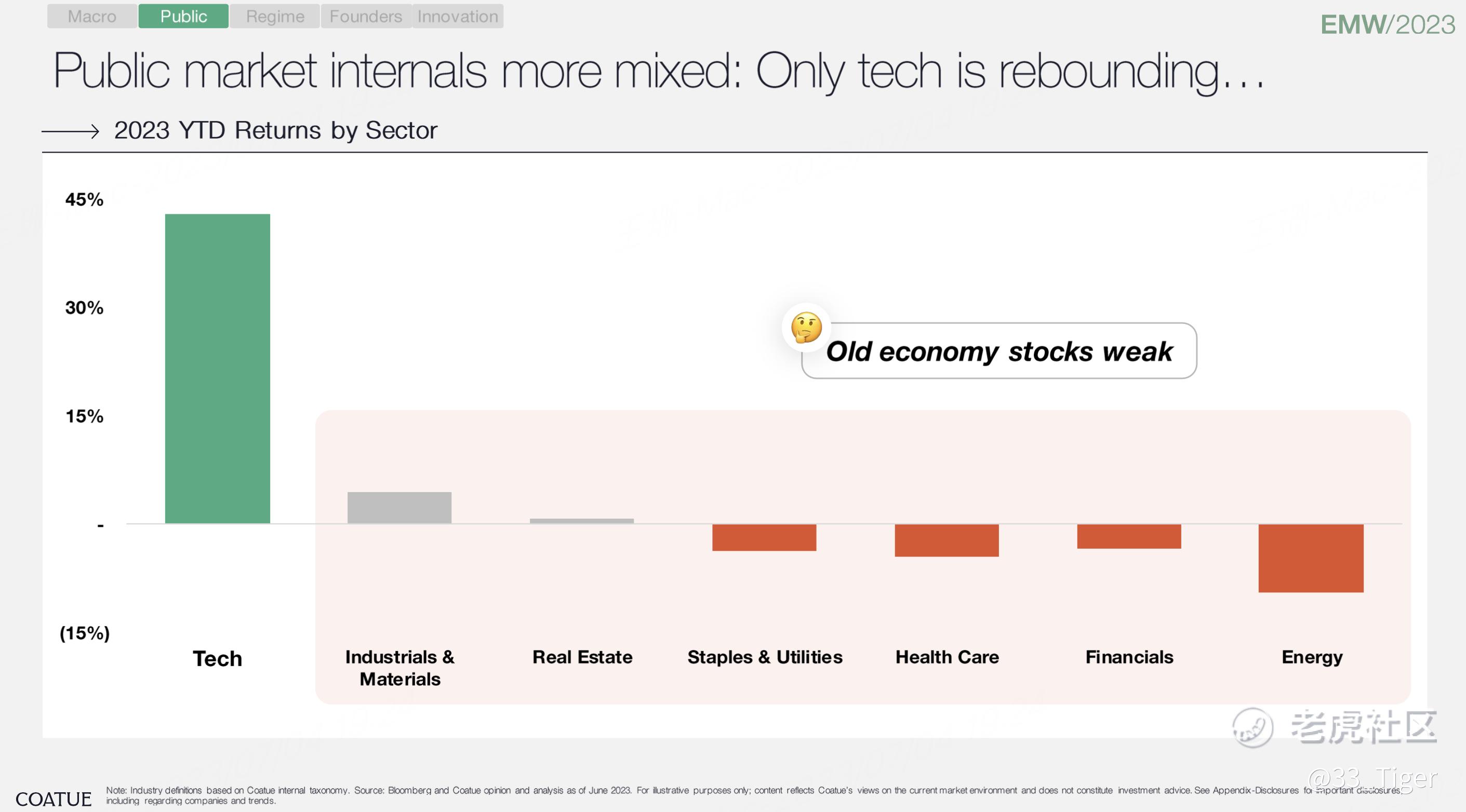

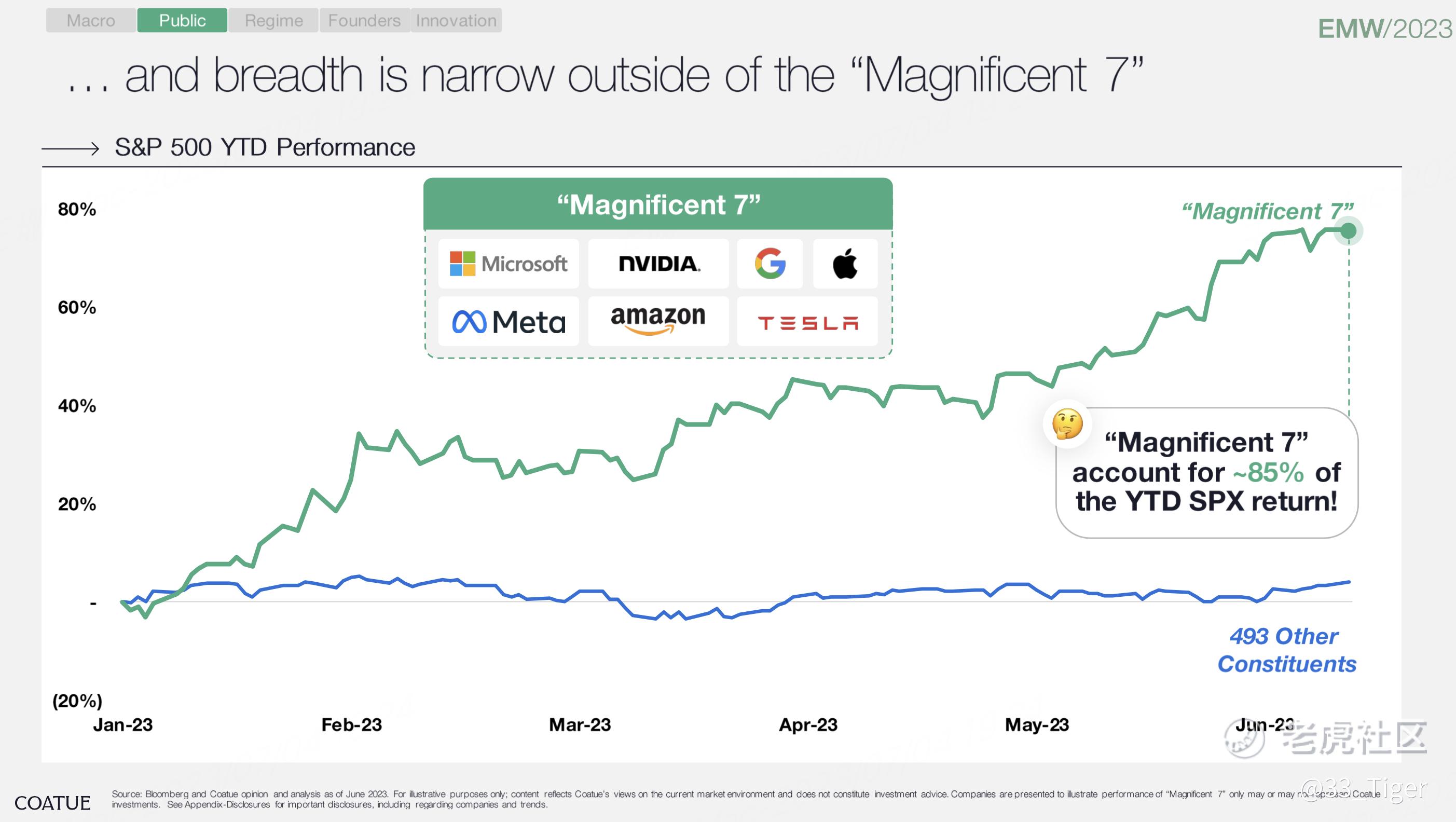

1)除了科技,别的板块表现并不好。科技中主要也回报也集中在Coatue 定义的 Magnificent 7 (MSFT\NVDA\AAPL\GOOGL\TSLA\AMZN\META),他们贡献了标普上半年涨幅的85%。

对宏观经济更敏感的板块,仍然可以看到明显的压力。即本轮牛市中,商品、运输、零售等股票是没有贡献涨幅。这是市场动能的切换还是泡沫的集中?

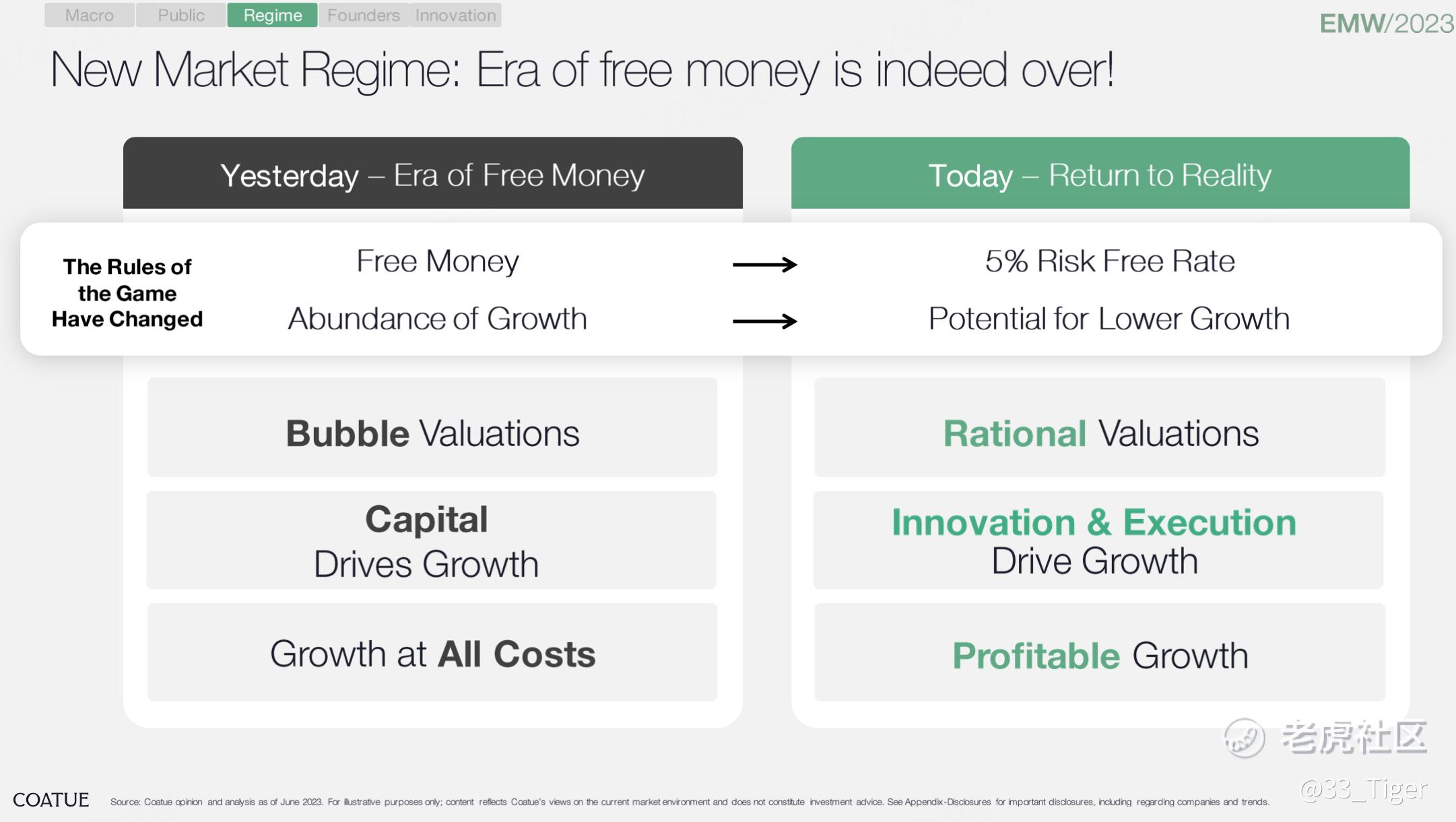

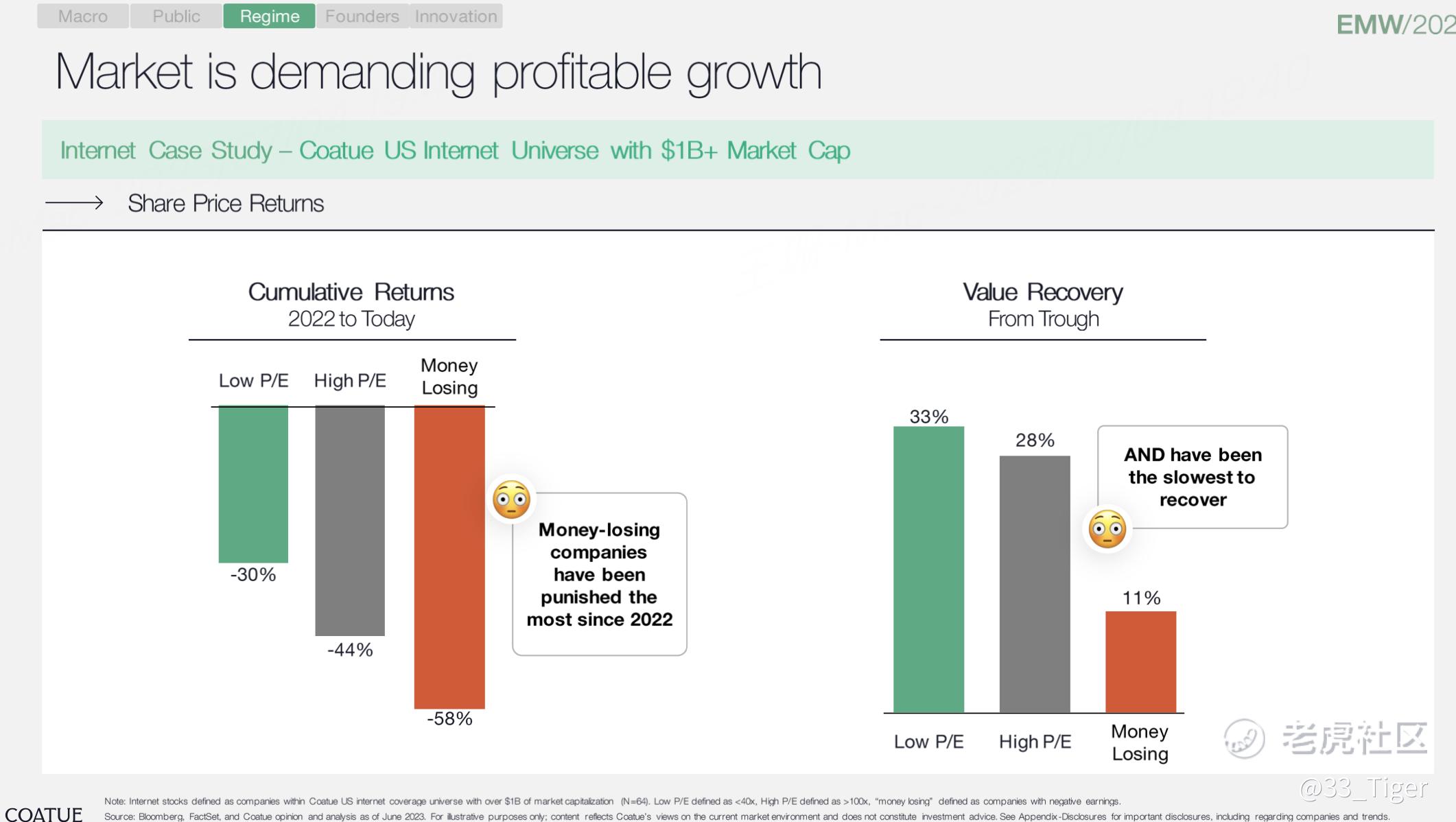

在投资中,牺牲利润换增长的方式对资本失效,意味着只看规模和用户数的公司不被资本pickup。随意获得高估值和撒钱的时代也随着加息结束了,市场回归了理性,资本驱动增长转向创新和执行效率驱动驱动bottomline 增长。

投资人在思考是否投资下注的时候,首先评估它的风险收益比是否比5%的无风险利率更合适。也就是上市公司要获得流动性和估值溢价首先要证明自己的回报要远好于无风险利率。

生成式AI 带来了新的投资周期获得资本的追捧。AI 时刻比肩iPhone时刻。

这也对于投资者如何选择投资也是一个好思考?

买5%收益的无风险利率产品?

还是PE在20倍左右的META和谷歌? $Meta Platforms(META)$ $谷歌A(GOOGL)$

还是押尽管高估但仍值得拥有的 NVDA for AI growth? $英伟达(NVDA)$

我先说我的选择

目前,50%的资金在5%的老虎钱袋子中的美元货基。剩下资金主要在Sell put一些 $微软(MSFT)$ 和一些 $特斯拉(TSLA)$ ,等待接盘机会。大概有5%左右的资金在一些小盘和中概股中。等待NVDA回落到一个合适的位置,然后从货基转钱出来做NVDA的sell put。

最后附给大家一个全文PPT地址: Coatue EMW 2023

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

追涨AI存在风险,风险偏好型可以试试~

取决于个人风险承受能力和投资目标~