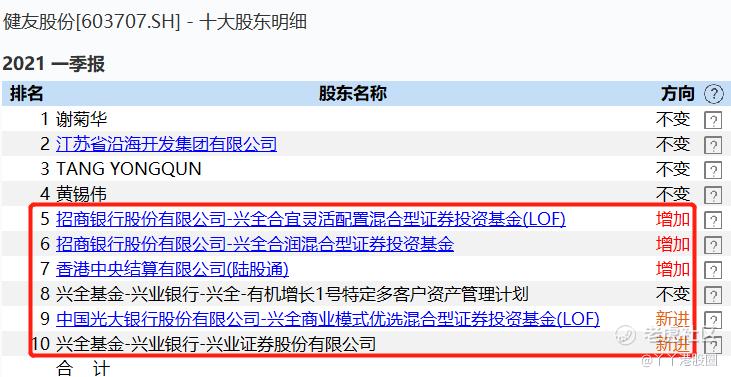

兴全5支基金买入十大股东的健友股份成色如何?

兴全基金在业内是顶级的基金公司,几乎无人不知无人不晓。

最近发现兴全有5个基金在今年一季度买进同一家公司的前十大股东,方向全是加仓。市值总额超过25亿人民币。

这个名为健友股份的公司,究竟是何方神圣?

今天我们来探究一下。

主要业务

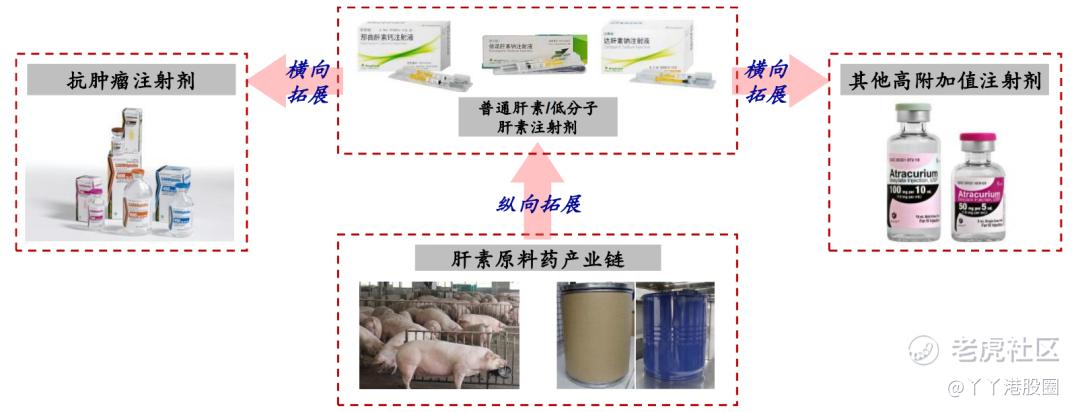

健友为全球肝素原料药龙头企业。主要业务涵盖医药领域研发、生产、营销全产业链,是国家认定的高新技术企业,主要产品包括标准肝素原料、低分子肝素制剂、抗肿瘤制剂及其他高附加值无菌注射剂。此外,依托先进的工艺研发能力和生产设备,公司为全球及国内知名药企提供制剂端一站式的 CDMO 服务。

目前是国内少数同时拥有三种低分子肝素制剂批件的生产企业,国内首家依诺肝素钠制剂在美国获批的企业。公司拥有卡铂注射液、氟尿嘧啶注射液等抗肿瘤制剂及其他高附加值无菌注射剂的批量生产能力,是国内少数无菌注射剂产品可于美国上市的企业之一。

数据来源:wind

业务初看起来有点复杂,但其实主要还是从肝素产业链延伸出去的。

肝素发现于1918年,因从肝脏发现而得名,主要见于猪的肠黏膜、肝、肺等组织细胞,是动物结缔组织中肥大细胞产生的一种粘多糖,分子量在5000-30000之间。由于肝素良好的抗凝血作用,成为临床抗凝血常见的药物之一,临床主要应用范围包括预防及治疗静脉栓塞(VTE,含深静脉栓塞及肺栓塞)、急性冠脉综合症(ACS)、心房颤动(AF)、心血管手术、血液透析等。

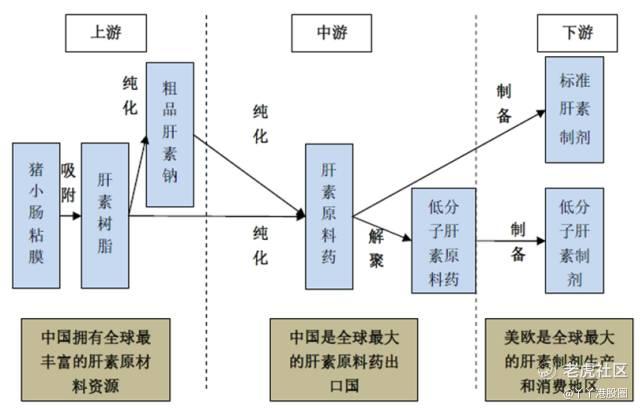

肝素类产品主要包括肝素粗品、肝素原料药、标准肝素制剂以及低分子肝素制剂等。

从肝素行业产业链分析,产业链上游为生猪养殖、屠宰及肝素粗品生产,肝素粗品主要由通过健康生猪的猪小肠粘膜吸附提出获得,得到肝素树脂及粗品肝素钠产品,肝素粗品作为一种肝素基础材料可以进行进一步加工提纯。

产业链中游为肝素原料药的生产制造,肝素原料药通过对肝素树脂、粗品肝素钠等肝素粗品产品初步纯化获得,不可直接作为药品销售,肝素原料药主要包括肝素原料药中间体和精制肝素原料药。

产业链下游为肝素及衍生物药物,主要为肝素制剂产品,包括由精制肝素原料药制备的标准肝素制剂和低分子肝素制剂等。

按照健友的发展路径来看,健友以标准肝素原料为切入点, 逐步发展为国内乃至全球最主要的肝素原料供应商之一。同时健友凭借在原料端的多年经验积淀,积极向下游肝素制剂端延伸,并进一步扩展到非肝素高端注射剂产品线,实现由原料到制剂、 由肝素到多元化产品的布局。此外,健友依托自身先进的生产线和技术研发能力,积极开拓在无菌注射剂产品一站式服务的CDMO业务。

发力注射剂

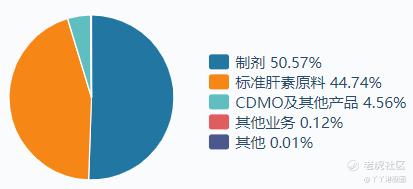

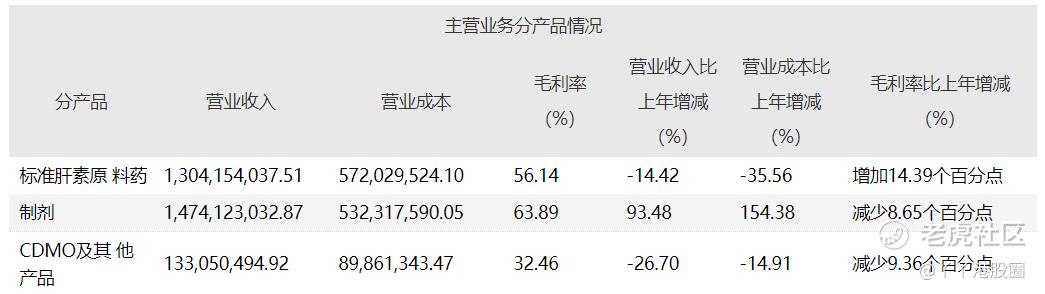

根据2020年财报,制剂业务已经超越原料药业务成为健友占比最大的一项业务,并且保持着惊人的93.5%的业务增速。而原来作为主要收入的原料药业务成为现金奶牛,支持制剂业务的快速发展。

简单从肝素产业价值链来看,肝素粗品是整个肝素产业价值链中的低端产品,其次为肝素原料药。产业链最末端为肝素制剂,肝素制剂按分子量可分为低分子肝素制剂和标准肝素制剂,低分子肝素制剂是产业价值链中的高端产品。

健友打通产业链,从低端到高端布局,并在此基础上进一步将业务延伸至无菌注射剂出口。

可以看出未来主要的看点就在制剂业务。

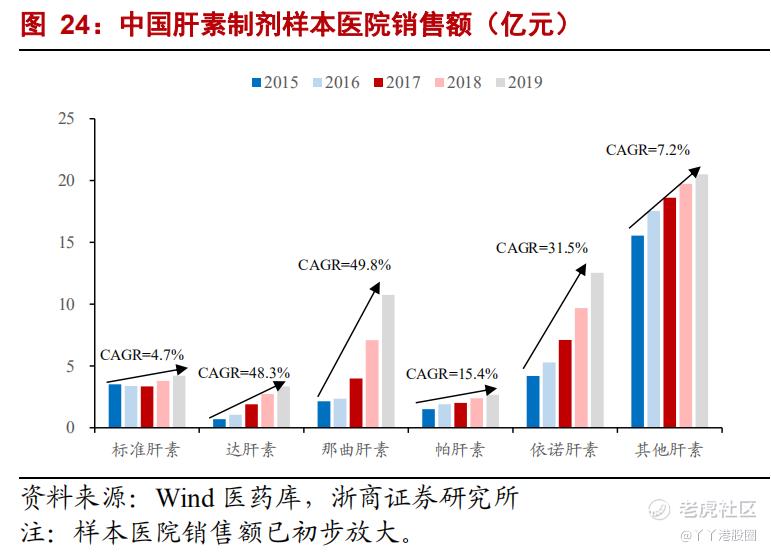

肝素制剂方面,目前健友在国内拥有依诺肝素钠、那屈肝素钙、达肝素钠的产品批件。根据浙商研究所样本数据,国内近几年此三个肝素制剂都在高速增长,CAGR31.5%-49.8%。

同时从2019年开始,标准肝素和依诺肝素也陆续在美国等地区获批销售,2020年皆在美国市场获得快速进展。据弗若斯特沙利文数据,全球肝素市场预计将以6.0%的年复合增长率增长,到2024年达到66.4亿美元。

虽然全球肝素市场总体持稳,但公司正在快速获得更多市场份额。

健友在深耕肝素业务的同时大力开发非肝素类无菌注射剂销往美国、日本和欧洲等国际市场,打开了巨大的想象空间。围绕心脑血管、抗肿瘤、手术用药等大空间的细分领域不断丰富产品线,近三年平均每年申报10个产品,目前包括卡铂、苯磺顺阿曲库铵、氟维司群、 度骨化醇、米力农、盐酸去氧肾上腺素等都已在美国获批,在手ANDA20余个。截至2020年底,健友已跃升为拥有美国注射剂ANDA数最多的中国本土生产企业。同时,凭借着注射剂国际化的注册优势,开展国内转报工作和国内外双报工作,有望大大节省申报时间。

美国的仿制药注射剂板块门槛很高。无菌注射剂生产流程复杂,质量体系、生产标准、建设时间、产品质量等方面均面临 FDA 的严格监管,属于高壁垒、高投入、严监管的行业,因此,通过FDA认证的合规注射剂生产线稀缺,是一个优质赛道。

根据2020年6月,美国FDA对美国市场的药品和生物制剂质量监督的报告显示,在2019财年,尽管增加了382个新厂,为列FDA其目录中的合规制药厂点还是少了8.6%,从2018财年的4676个减少到4273个。

同时也导致了注射剂市场集中度较高。根据国金数据,截至2020年底,美国FDA有记录以来,共签发了注射剂药物批件2511个、非注射剂批件1724个;其中注射剂ANDA1811个,是非注射剂ANDA数 892个的两倍还多,而获批仿制药注射剂批件的合格企业仅179家,口服等制剂的仿制药批件拥有企业共188家。

非肝素类注射剂领域,公司已有22个注射剂药品的批件,其中3个肝素类,19个非肝素类;这些品种的行业规模在40-50亿美元。加上公司已经和正在引进的批件品种和正在申报的品种,涉及产品领域的行业规模也在百亿美元左右。因此,未来值得密切关注公司新批件的节奏和注 射剂商业化的效率。周期与库存

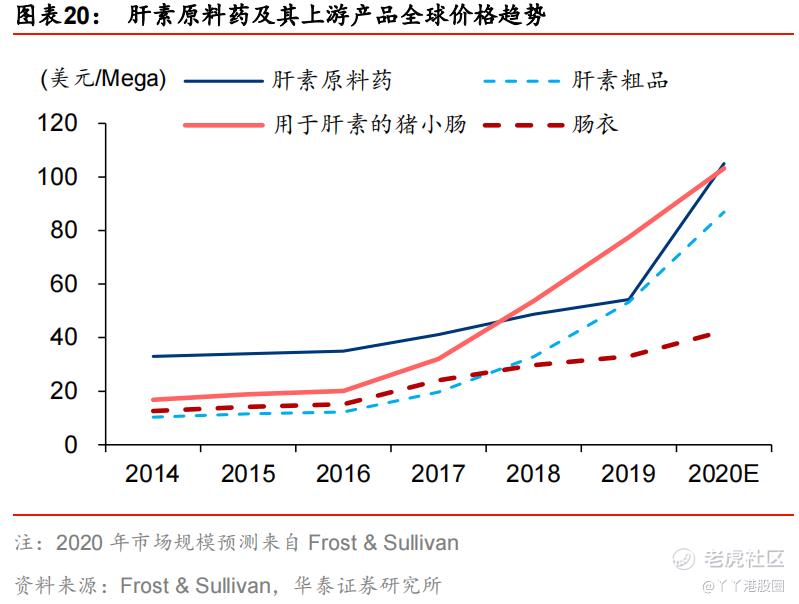

过去健友一直被认为是周期股,肝素原料药的占比大,产品价格也跟随上游猪小肠价格波动。

2020年肝素原料药业务占比降到44.7%。虽然注射剂业务逐渐接过增长的大旗,但是依旧不能忽略原来肝素原料药主业的影响。

价格波动趋势要看供需情况。

近两年由于非洲猪瘟的影响以及肝素类药品需求的增加,肝素原料药的价格持续上升。当下的供需情况,根据华泰证券研报的计算,通常1700-1800根猪小肠可生产1亿单位肝素原料药,基于此换算2018年我国猪小肠利用率超过87%,扣除约10%的食品加工刚性需求则猪小肠利用率已接近瓶颈。即使按非洲猪瘟疫情前全球每年12.5亿只生猪产量计算,供需算是处于紧平衡状态。

未来的趋势上,可能供需还要更加紧张,依旧属于一个卖方强势的市场。根据中国产业信息网数据,全球肝素原料药年需求量近60万亿单位。随着人口老龄化,肝素需求还会继续上行。近年来国际市场对肝素原料药的需求稳定增长,预计此后全球肝素原料药的需求量将保持在5%-8%的增长水平。而猪的供给,根据美国农业部数据,全球近10年猪总供给CAGR约为-1.4%,2010-2018年扣除非洲猪瘟影响后CAGR为0.3%,基本停滞。

此外,可以预见的是,随着发力注射剂,未来原料药业务的占比将会越来越小,也将逐步减小猪价的影响。公司拥有上游自产肝素原料药优势,与仅生产肝素制剂药品的企业相比,可以有效降低肝素原料药价格上涨带来的成本压力。

2015年后原料药价格持续上行,从后视镜来看,健友做了非常精彩的操作。

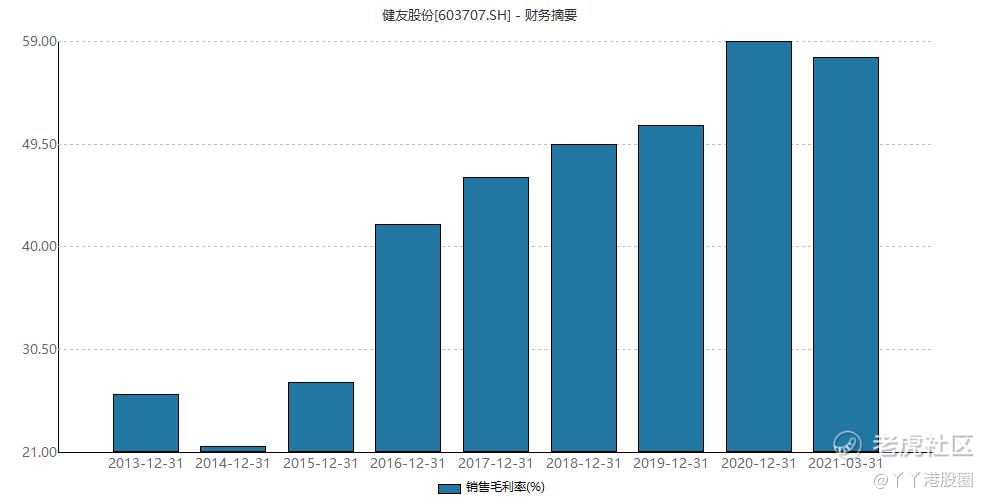

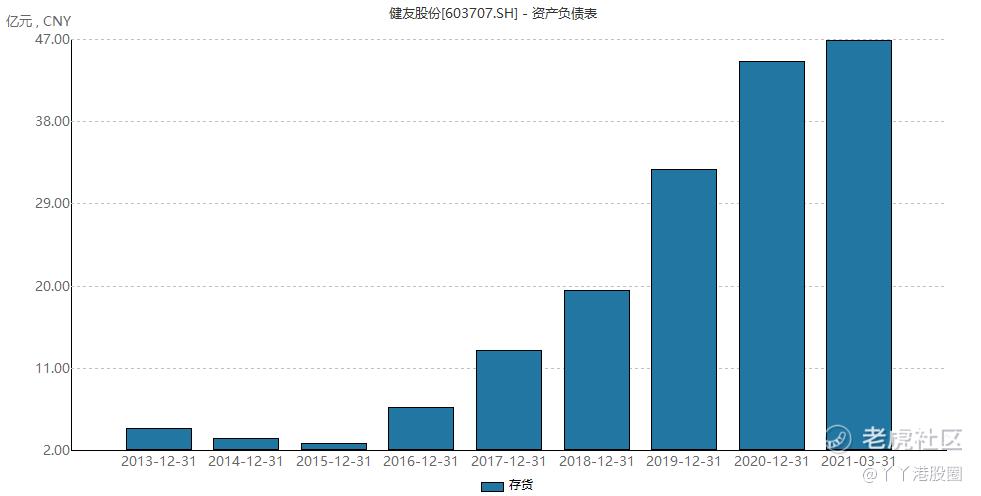

健友自2015年采取的战略性库存策略。在原材料肝素粗品供应趋紧和价格上涨的趋势初现时,公司开始战略性储备大量肝素粗品,使公司肝素粗品成本远低于市场价,大幅降低生产成本。并在之后持续加大原材料储备,在后续价格快速上涨通道内为自己赢得了充分的盈利空间和成本优势。在2020年原料药价格成功向下游传导的情况下,公司毛利率水平达到了历史最高。

(数据来源:wind)

随着库存不断增加,截止2021年Q1,健友股份存货46.9亿元。甚至大幅超过了自身29亿的营业收入。

(图片来源:2020年年报)

增加库存是一把双刃剑,需要对行业趋势有非常确定性的判断。判断失误很可能成也库存败也库存,这是健友的风险所在。未来若供需格局有意外发生,这么大的存货都要面临跌价准备。

因为增加库存,健友2020年经营活动产生的现金流量净额为负数。根据财报,其中50%以上是因为制剂销售扩大导致新增应收账款及备库量增大所致,另一方面是因为原料药耗用、高价库存对低价库存的滚动替换导致。

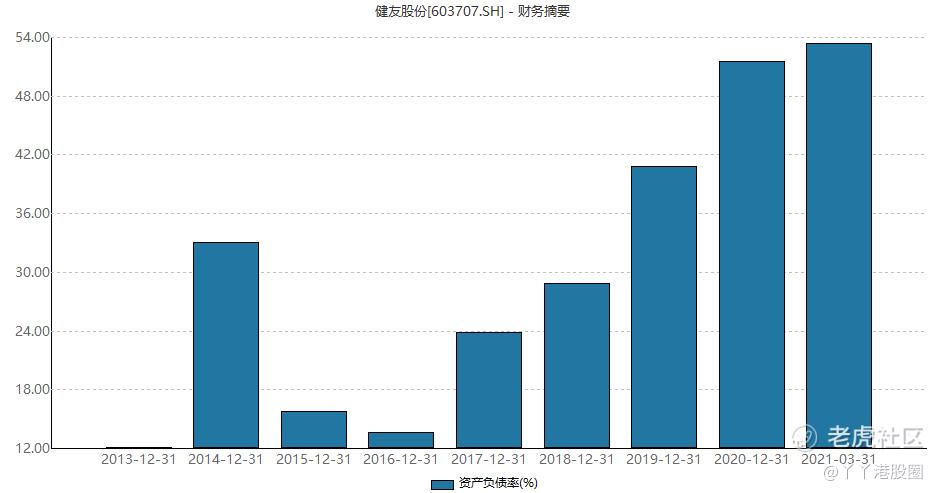

此外,资产负债率从2015年的15.8%上升至2021Q1的53.4%。

已经有点在风险边缘试探的意思。这种增加库存押注未来的做法,对认知不足的人可能是在赌博,对认知充足的人可能是再一次精彩操作。后续是成是败,有待时间给出答案。

结语

除了两项主营业务,产能之余,健友还依托自身先进的生产线和技术研发能力还提供的制剂端一站式CDMO服务,目前公司COMO以全球知名的药企和有全球产业化诉求的国内大型药企为主要客户,业务已初具规模。短期占比不大,算是添头。

另外,有两个利好。

1、即将第五轮集采,健友有2个有机会入围的注射剂:苯磺顺阿曲库铵注射剂,注射用盐酸苯达莫司汀。本身就是光脚选手,中了就是赚到。

2、有媒体报道,新冠疫情导致印度工厂开工率严重下降,印度医药中间商和原料药企业开工率仅为30%左右。印度一直有着“世界药厂”称号,生产了全球近百分之二十的仿制药。其原料药作为制药全产业链中与上下游联系紧密的重要一环。可能加剧肝素全球供应紧张。

根据wind一致预测,健友股份2021年估值36倍PE,高于行业平均。但未来几年预计增速可观,尤其是在美国无菌注射剂的潜力值得关注。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 一切太突然·2021-06-09觉得记得记得奶茶1举报